来源:中国基金网 锋雳

支付宝代销“高端理财”,大牌公募嘉实基金,固收产品,一切看似都是稳健的保障,运作一年下来,竟然亏本了。嘉实基金的添利专享系列“高端理财”,到底干了啥?

近日,多位投资人向锋雳爆料,支付宝平台此前推出高端理财平台尊享,第一个上新的投资项目是嘉实基金旗下的嘉实添利1号,利率为5%的中低风险。这是一款31万起投的产品,每期200人上限,运作一年来走势极差,2021年初临近赎回期,突然大幅暴跌。

产品合同显示,嘉实添利专享1号主要投资于固定收益资产、国债期货等利率衍生工具,投资于固定收益资产的比例不低于资产管理计划总资产的80%。

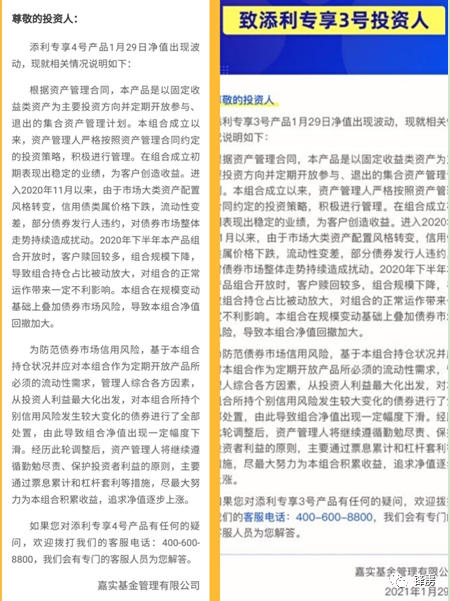

值得注意的是,添利专享1号并不是该系列唯一净值出现大幅下跌的产品,据投资者反馈,截至1月29日,嘉实添利专享2号集合资产管理计划(下称“添利专享2号”)、嘉实添利专享3号集合资产管理计划(下称“添利专享3号”)、嘉实添利专享4号集合资产管理计划(下称“添利专享4号”)、嘉实添利专享6号集合资产管理计划(下称“添利专享6号”)、嘉实添利专享7号集合资产管理计划(下称“添利专享7号”)产品净值均有大幅下滑。

打破支付宝不亏本的金身

据了解,添利专享系列1号、2号、3号、4号、6号及7号均“号称”为嘉实基金所发售的中低风险的高端理财产品。

据投资说明书显示,添利专享系列1号、2号、4号、6号、7号产品主要投资于固定收益、国债期货等利率衍生工具,投资于固定收益资产的比例不低于资产管理计划总资产的80%。此外,投资说明书中还提到“本计划为固定收益类资产管理计划,其预期风险与收益低于混合类资产管理计划、权益类资产管理计划、商品及金融衍生品类资产管理计划。”

本是中低风险产品,如今却落得暴跌结局,在求助群中不少投资者表示难以接受。面对投资产品净值的下跌,求救群中有投资者表示“持有一年半,一周亏的干干净净”,事实上,群中大部分的投资者都有这样的感受。

据一位购买添利专享3号产品的投资者回忆,“是支付宝首页推荐的,支付宝理财员说过中低风险,支付宝成立以来没有出现过回撤本金,所以多方面考证才购买了。”除了该投资者,另一位购买了添利专享系列4号和6号产品的投资者亦表示,虽然是第一次购买尊享,因为相信支付宝,此前一直在支付宝上买中低风险产品。

1月16日,添利专享1号在官方声明中对产品净值下跌做出回应表示,“由于市场大类资产配置风格转变,导致多只产品在业绩平稳的情况下出现大面积赎回,组合花费越来越多的精力在流动性管理上。而紧急的流动性管理会对净值产生影响,从而进一步引起赎回,造成恶性循环。组合必须提前数月进行资产卖出操作,以防止开放期大额赎回带来的流动性枯竭。”

但嘉实基金所给出的解释并不能令投资者信服,投资者无法接受中低风险的理财产品净值接连下跌,更无法接受嘉实基金所给出的解释。

不仅如此,一位购买了添利专享1号产品的投资者向表示,“该产品是2019年8月9日上线,产品运作近一年半,此前支付宝客户端从未披露季报、年报。1月15日之后,支付宝突然上线了该产品2020年的三季报,然而上线时间却显示为10月29日。”

此外,在求助群中,不少投资者认为嘉实基金添利专享系列的产品之所以暴跌可能是其投资标的“踩了雷”,到目前为止,因上述产品收益踩雷的求助群投资人人数正在急速上升,并扩展出多个分群。

事实上,投资者对于“踩雷”的担忧并非杞人忧天。

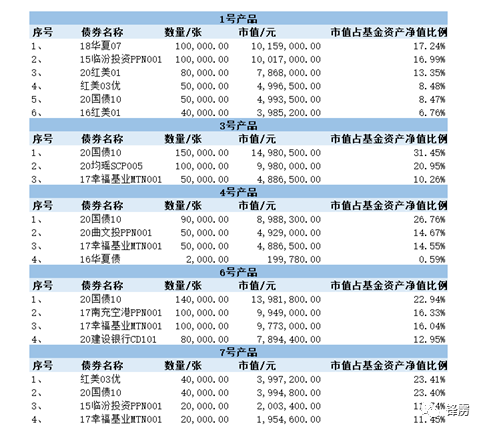

普遍重仓华夏幸福

锋雳通过梳理投资者所提供的添利专享1号、添利专享3号、添利专享4号、添利专享6号、添利专享7号产品所披露的四季报发现,5个产品的投资组合配置不仅重合度较高,且均持有华夏幸福基业股份有限公司(下称“华夏幸福”)所发行的债券和中期票据。

具体明细如下,添利专享1号持有华夏幸福所发售的18华夏07债券,市值占基金资产净值比例的17.24%;添利专享3号持有华夏幸福所发售的17幸福基业MTN001,市值占基金资产净值比例的10.26%;添利专享4号持有华夏幸福所发售的17幸福基业MTN001及16华夏债,市值占基金资产净值比例的15.14%;添利专享6号持有华夏幸福发售的17华夏基业MTN001,市值占基金资产净值比例的16.04%;添利专享7号持有华夏幸福所发售的17幸福基业MTN001,市值占基金资产净值比例的11.45%。

其中,17幸福基业MTN001是华夏幸福于2017年5月19日所发行的中期票据,发行价格100元/张,票面利率5.8%,实际发行量19亿,债券期限5年,到期兑付日为2022年5月23日。继添利专享系列产品净值连续下跌后,1月29日,东方金诚国际信用评估有限公司(下称“东方金诚”)将17幸福基业MTN001的评级展望调整为负面。

公告显示,此次评级是不定期跟踪评级,评级理由为华夏幸福合同销售金额及回款减少,负债规模较大且存在集中兑付压力。

事实上,从1月11日以来,华夏幸福下所致债券的价格便开始出现了大幅下跌的情况,而债券价格的下跌归根结底是发行主体经营情况的恶化。

据东方金诚评估报告显示,华夏幸福合同销售金额和合同销售面积分别为309.19亿元和328.72万平方米,同比分别下降60.64%和63.92%。2020年华夏幸福实现全口径销售金额和权益销售金额分别同比下降36.23%和37.76%。截至2020年9月30日,华夏幸福营业收入和净利润同比下降11.79%和18.59%。

截至2020年9月30日,华夏幸福有息债务规模较大,其中短期有息债务占比47%,货币资金对短期有息债务的覆盖倍数为0.37倍,将于2021年3月至12月到期及回售的国内信用债合计约为186.25亿元。此外,受销售回款减少及业务支出规模较大影响,华夏幸福经营性净现金流呈现持续大幅净流出。

2月2日,华夏幸福公告,公司及下属子公司发生债务逾期涉及的本息金额为52.55亿元,涉及银行贷款、信托贷款等债务形式,未涉及债券、债务融资工具等产品。

对于债务逾期原因,华夏幸福表示,因受宏观经济环境、行业环境、信用环境叠加多轮疫情影响,自2020年第四季度至今,公司到期需偿还融资本息金额559亿元,剔除主要股东支持后的融资净现金流-371亿元,公司流动性出现阶段性紧张,导致出现部分债务未能如期偿还的情况。

简而言之,目前的华夏幸福不仅债务规模较大,而且存在集中兑付的压力。

一位购买添利专享4号产品的投资者向表示“自己在向嘉实基金客户打电话询问提前赎回及赔问题时,嘉实基金表示已将该产品所持华夏幸福所发债券全部清仓,但对其诉求并未给予回复。”

临汾投资:借了10亿给贾跃亭

从嘉实添利多个“专享”计划均出现净值下滑,并且均投资了华夏幸福的金融工具来看。华夏幸福的债务变动,或是上述净值下滑的主因。其它资产对净值的影响,目前还不明显。

不过从嘉实添利专享1号、7号的资产池可以看到,两只产品还共同投资了红星美凯龙和临汾投资的相关金融工具。

其中15临汾投资PPN001的发债主体,正是借了10亿元给贾跃亭的临汾市投资集团有限公司(下称“临汾投资”)。15年发行的临汾投资私募债,为什么会被2020年的公募基金高端理财产品“配置”,在技术方面,或有更多不为人知的细节。

据澎湃新闻统计,在贾跃亭的债务名单中,临汾投资的索赔金额为1.399亿美元,按照2019年12月31日汇率折合人民近10亿元,在一众债权人中排名第7。

资料显示,临汾投资主要负责临汾市主要基础设施建设和国有资产运营,而15临汾投资PPN001是临汾投资于2015年度发行的第一期非公开定向债务融资工具,票面利率7.7%,发行规模20亿元,债券年限6年,到期日2021年4月24日。

据2019年年报显示,临汾投资流动资产中以其他应收款和存货为主,其中其他应收款为87.79亿元,占流动资产比重37%;存货余额为101.54亿元,占流动资产比重42.88%。

值得注意的是,在临汾投资的其他应收款中以政府款项为主,存在一定的资金占用压力;而存货则以土地资产为主,其中还有部分用于抵押担保。整体来看,临汾投资的流动性资产流动性一般。

截至2019年年末,临汾投资的资产负债率为62%,应付债券期末余额89.1亿元,短期借款余额为15.32亿元,一年内到期的非流动负债余额为40.8亿元,长期借款余额为8.87亿元;而资产端货币资金余额为27.1亿元,应收票据余额为1.11亿元,应收账款余额为1.48亿元。

正如大公国际资信评估有限公司在临汾投资2019年评级报告中所述,虽然公司拥有地方政府在财政补贴等方面的支持、供热和供水业务具有很强的区域专营优势,但公司的有息债务规模较大,存在一定的偿债压力,且受限资产规模较大,对资产流动性产生一定影响。

截至目前,购买嘉实基金添利专享系列产品的投资者仍旧在为亏损及赔偿等问题向嘉实基金投诉。有投资者向表示,此前收到了嘉实基金的回复并提出了解决方案:

方案一:投资者重新购买其明星基金经理操盘的基金;

方案二:投资者继续将钱放在添利专享中,并签署补充协议确保固收。

2月份,有投资者正式向证监会举报:嘉实基金管理有限公司(下称“嘉实基金”)存在虚假宣传、不披露信息等问题。

扫二维码,3分钟极速开户>>

扫二维码,3分钟极速开户>>