舅舅不疼姥姥不爱的博蓝特,为了硬闯科创板,突然生出大量可疑境外收入 | 独立审计

原创 市值风云

“

散户都是接盘侠?

”

常年在百乐门代客泊车的风云君,也不知道什么原因,就是深得皇上恩宠,总能被各路富豪和富婆喜爱,被叫过去点个烟擦个皮鞋跑个腿啥的,所以偶尔就会听一些奇闻轶事。

这不有一家公司先惨遭“母亲”遗弃,后想再认个“亲戚”曲线上市,结果七大叔八大姨不同意,就也未能如愿。

如今注册制来了,这家公司就打算靠自己的运气,去闯关科创板了。

故事听起来很励志,究竟是白手起家自强不息的奋斗少年?还是迷恋百乐门花花世界的纨绔子弟?

有请今天的主角,博蓝特上场!

一、成立三年惨遭东晶电子“遗弃”

说到博蓝特,从成立的那一刻起就和上市公司有着千丝万缕的联系。

博蓝特,原名浙江东晶博蓝特光电有限公司,2012年由东晶电子(002199.SZ)和韩国CTLab有限责任公司共同设立,东晶电子持股90%。

博蓝特的“母亲”东晶电子,可不是个简单角色,从2016年保壳甩货,到实控人李老板套现离场,再到私募冠军苏思通接盘,再到苏思通被证监会立案调查、处罚……,更多精彩故事欢迎下载市值风云APP,收看《私募冠军炒壳记》。

然而在2015年11月28日,也就是博蓝特成立三年之后,惨遭老母亲抛弃。

是孩子表现不好还是母亲不得已为之?答案是:两者兼有。

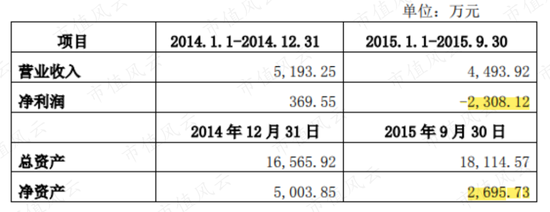

2015年,博蓝特陷入亏损,前三季度净利润为-2,300万。

而2015年,也是东晶电子持续亏损的第二个年头,当年净利润亏损了近3亿。

对于自顾不暇的东晶电子,当然不能、也不敢继续带着这个“拖油瓶”了。

那卖上好价钱了吗?当时博蓝特净资产为2,695.73万元,90%的股权作价2,850万元。一个亏损的资产能卖上这样的价格,也算得上不错了。

那卖给谁了呢?金华德盛通投资合伙企业(有限合伙)、金华天富运科技有限公司、徐良、刘忠尧等一票人。后来,徐良借此成为实控人,与其一致行动人合计持有博蓝特48.23%的股权。

至此,博蓝特与东晶电子这段“母子关系”算是落下帷幕了。

三年后,另一段“认亲”的故事开始上演。

二、曲线上市,乾照光电内部分歧极大告吹

三年后,“成为上市公司子公司”的机会再一次摆在了博蓝特面前。

2018年9月,乾照光电(300102.SZ)公告称欲收购博蓝特作价6.5亿。

没想到吧,乾照光电也是风云君的老朋友。欢迎移步《硬核蹭概念,喜提6涨停的乾照光电:业绩扑街,负债高企,激进扩产,被深交所质疑炒股价 " 独立审计》,一家没有实控人的公司。(下载市值风云App,搜索“乾照光电”)

风云君发现,乾照光电早就有意博蓝特了。早在2018年3月,乾照光电的参股子公司乾芯(平潭)半导体投资合伙企业(有限合伙)(简称“乾芯投资”)向博蓝特增资,持有5.37%股权。

然而在2019年4月23日,也就是不到半年时间,乾照光电却发布了终止重组的公告,到底发生了什么?

原来,虽然上市公司看好博蓝特,但是开家庭会议的时候,七大姑八大姨不同意!

2018年12月,在乾照光电的第二次临时股东大会上,关于收购博蓝特的表决结果是:59.51%的股东同意、37.34%的股东反对、3.24%弃权。同意占比未超过三分之二,因此未通过该决议。

其实,乾照光电内部对于收购博蓝特早就有所争议。2018年10月召开董事会审议该预案时,董事、副董事长商敬军投了反对票,持股5%以上股东王维勇也不赞成该收购事项,南烨集团及其一致行动人王岩莉则未表态。

于A股上市而言,这种投票局面,可以说分歧相当大。

2019年4月,乾照光电公告终止收购博蓝特,也意味着博蓝特曲线上市计划告吹。

虽然收购没成,但是博蓝特和乾照光电的联系依旧密切。

三、业绩“坑爹”不成,独立闯关科创板

有了前两次经历的博蓝特终于明白,求人不如求己。

于是,2020年12月25日,博蓝特向上交所提交了科创板上会资料,目前已进入问询阶段。

如此百折不挠的博蓝特是否真的有实力,咱们接着看。

1、乾照光电:既是股东,又是大客户

上文说到,2018年3月,乾照光电的参股子公司乾芯投资持有博蓝特5.37%的股权,截至2020年6月其持股比例下降至4.43%。

因此,乾照光电一直是博蓝特的间接股东。

乾照光电实则还有一个身份,即博蓝特的大客户。自2017年起,乾照光电就进入了博蓝特前五大客户的名单,并在2018年之后,就成为其第一大客户!

2019年,乾照光电为博蓝特带来1.21亿收入,占当年营收的34.82%。回顾2017-2020年上半年,来自乾照光电的营收分别占博蓝特总营收的29.08%、29.08%、34.82%、29.07%。

也就是说博蓝特约三分之一的营收,来源于关联方乾照光电。面对如此重大又“稳定”的关联交易,风云君不得不说,收购虽然没成,但博蓝特着实不亏啊。

此外,博蓝特前五大客户的集中度也很高,2017-2020年上半年前五大客户的业务收入占比营收分别为:90.51%、82.02%、80.05%、86.54%。

这万一哪个客户出点状况,后果可是难以想象。

2、经营成果未达到当年业绩承诺

虽然博蓝特想通过乾照光电曲线上市的计划泡汤了,但是给风云君留下了一些线索。

当年乾照光电收购时,博蓝特的股东给出的业绩承诺是:2018-2021年,扣非归母净利润不低于3,000万、5,000万、6,200万、7,400万。

风云君很好奇,博蓝特后来实际经营得如何?

答案是,远没有达到当年的业绩承诺。2018-2020年上半年,博蓝特实际扣非归母净利润为1,679.01万、3,572.08万、1,071.69万。

幸亏当年七大姑八大姨没同意收购博蓝特,不然这不是“坑爹”吗?

事实证明,收购这事多是不靠谱的。

四、诡异增加的复合型衬底境外营收

说了半天,博蓝特是做什么的呢?

博蓝特主营LED衬底的制造与销售,处于LED产业链的上游。主要产品是:蓝宝石平片、PSS(图形化蓝宝石衬底)、碳化硅衬底及光刻机改造设备。

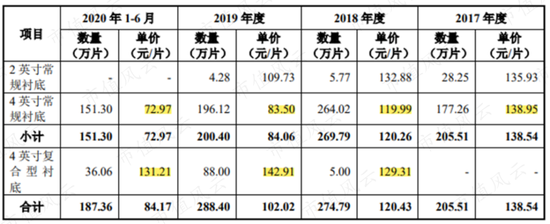

PSS是博蓝特产品中绝对营收和利润的贡献者。博蓝特将PSS大致分为:2英寸常规衬底、4英寸常规衬底、4英寸复合型衬底。

博蓝特向上游采购蓝宝石平片、晶棒、蓝宝石切割片、电镀金刚石线等原材料,通过“切-磨-抛”等生产工艺、或在蓝宝石平片表面进行蚀刻处理,生产成蓝宝石平片、PSS、碳化硅衬底等,向下游LED芯片企业进行销售,最终向LED终端产品生产企业销售。

1、2019年第四季度境外营收激增

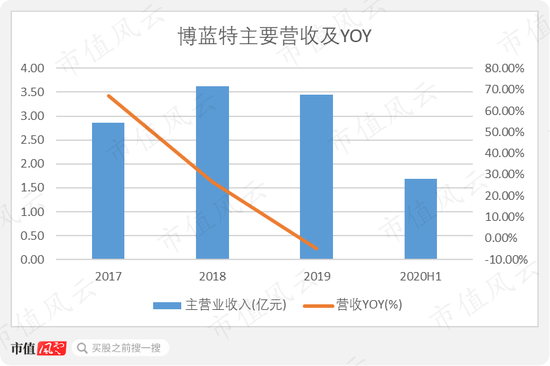

2019年,博蓝特主营业务收入为3.45亿,略低于2018年的3.62亿,同比下降4.7%;2020年上半年的主营业务收入为1.69亿。

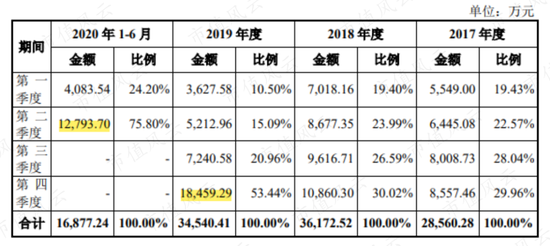

博蓝特的营收有季节性特征吗?根据数据,下半年销售额略高于上半年。但是2019年第四季度博蓝特营收高达1.85亿元,远高于往年同期水平,2020年第二季度营收也高达1.28亿。

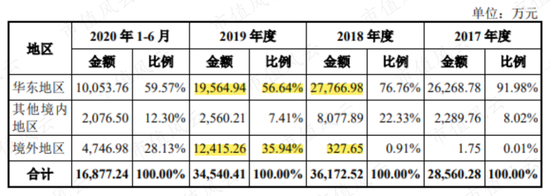

按地区划分营收,2019年境外地区营收激增:由2018年的327.65万元增加到1.24亿,翻了接近40倍,境外地区的营收占比也由0.91%上升至35.94%。

相反,2019年华东地区的营收金额由2.78亿下降至1.96亿,营收占比也由76.76%下降至56.64%。

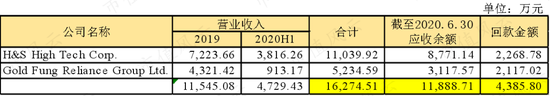

博蓝特对此解释为:复合型衬底在2019年第四季度形成规模化销售,主要通过贸易商H&S High Tech Corp.和Gold Fung Reliance Group Ltd.销售给中国台湾、韩国地区的国际 LED 芯片大厂,主要应用于Mini LED等高亮度 LED领域。

2、激增的境外收入可靠吗?

如此激增的境外收入可靠吗?

首先,风云君对境外贸易商进行了简单的查询。

其中一家公司Gold Fung Reliance Group Ltd,经查询2018年8月在香港注册成立。也就是说2018年8月才成立,2019年就能成为博蓝特的前五大客户吗?

(截图来源:天眼查)

其次,这两家境外客户的应收账款回款情况,也引起了风云君的注意。

经整理,这两家公司从2019年至2020年上半年合计形成了1.63亿的营收,但应收的余额仍有1.19亿。也就是说2019年的销售,到2020年上半年只回款了0.44亿,回款情况似乎并不乐观。

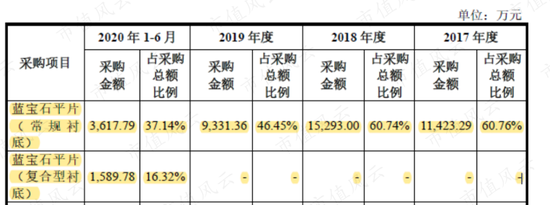

最后,风云君从原材料采购中也找到了一些蛛丝马迹。

上文讲到2019年第四季度,博蓝特通过贸易商向韩国、台湾等地大量销售PSS复合型衬底。

下游有销售,上游对应要有采购吧?

但是根据博蓝特的采购数据,原材料中的“蓝宝石平片(复合型衬底)”在2020年才开始有采购,2019年以前均为0。

不采购原材料,如何生产销售呢?

细心的老铁会问:如果用蓝宝石平片(常规衬底),通过工艺就可以生产PSS复合型衬底呢?

好问题。那在2017年至今都有稳定采购蓝宝石平片(常规衬底),为何要在2020年突然大额采购蓝宝石平片(复合型衬底)呢?

综上,博蓝特在2019年第四季度境外收入激增,成立不久的贸易商、营收回款情况并不乐观、以及采购数据令人不解……,而且2019年销售费用不升反降。

至于这部分收入有没有水份,感兴趣的老铁可以继续关注。

五、复合型衬底逆势增长的逻辑在哪里?

1、2019年同行纷纷“翻车”,博蓝特却逆行情增长?

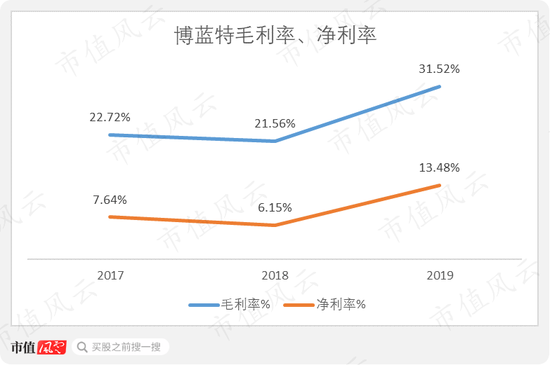

那净利润呢?神奇的是2019年博蓝特的营收没增加,净利润却相对去年上升了一大截,是什么原因呢?

2019年博蓝特归母净利润由0.25亿上升至0.46亿,增速为84%,2020年上半年归母净利润为0.16亿。

同时,博蓝特的毛利率、净利率也在2019年上升明显。2019年毛利率为31.52%,上涨了10个百分点!净利率也上升7个百分点!

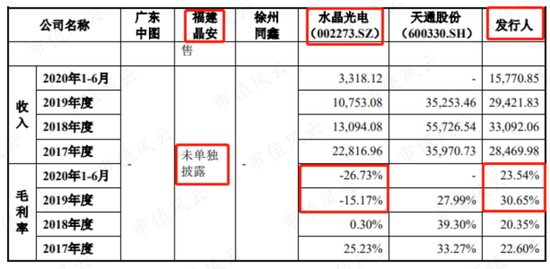

与此同时,同行业表现如何呢?

对此,博蓝特也找出了几家可比公司做对比。(由于天通股份不涉及PSS业务,与博蓝特可比性意义不大,故不做分析。)

可以看到,水晶光电(002273.SZ)的蓝宝石衬底受市场行情影响,2019年毛利率跌至-15.17%。

另有三安光电(600703.SH)的子公司——福建晶安光电有限公司(简称“福建晶安”)同样主营蓝宝石衬底的生产与销售,目前在国内排名第二。不过福建晶安生产的蓝宝石衬底仅对三安光电供应,不对外销售,因此无法获取数据。

不过,风云君倒是找到了一些可比的数据供老铁们参考。

从营收规模来看,2019年博蓝特仅是福建晶安的一半,净利润却达到4,600万,反超福建晶安。

进一步看,2019年福建晶安的净利率由2018年的17.42%下降到6.27%,博蓝特的净利率却如同坐上了窜天猴,从6.27%上升到13.27%。

也就是说,2019年在同行数据纷纷下滑、行业惨痛的时候,博蓝特却在逆市上扬。

2、复合型衬底定价:逆势上涨逻辑支撑何在?

是什么灵丹妙药能让博蓝特的盈利能力提升如此迅速?甚至在2019年LED行业低迷时逆行情增长?

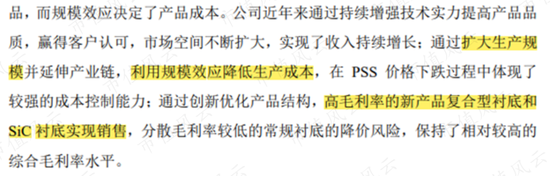

咱们先来看看博蓝特自己是怎么解释的。

原因之一:LED行业下游低迷,向上游施压,使得原材料价格下降。

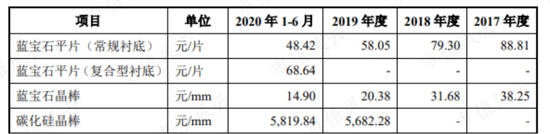

2018年以来,中国LED行业受中美贸易摩擦等影响,行业规模增速逐渐放缓,新冠疫情的爆发,使得下游市场的需求进一步减少。在这样的环境下,原材料蓝宝石平片的价格也由88元/片下降至48元/片。

原因之二:单价逆势上涨的复合型衬底,提高了综合毛利率。

不同于常规衬底单价逐年下降的趋势,复合型衬底在2019年的单价不降反升!

值得注意的是,4英寸复合型衬底在2019年单价是142.91元/片,远高于4英寸常规衬底的83.5元/片。

价格高是因为复合型衬底真的高级吗?

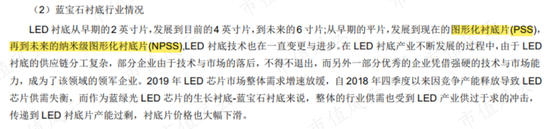

风云君在华灿光电(300323.SZ)的年报上找到了关于“蓝宝石衬底”行业的技术演变的趋势,即蓝宝石衬底的发展方向:一是尺寸逐渐变大,由2英寸、4英寸逐渐向6英寸的方向发展;二是精细化,图形化衬底(PSS)逐步向纳米级图形化衬底(NPSS)进化。

(来自华灿光电2019年报)

复合型衬底属于PSS还是NPSS呢?

根据博蓝特对复合型衬底的定义,其仍属于PSS范畴,是在常规衬底技术的基础上利用氧化硅等材料,通过黄光、刻蚀生产出来的蓝宝石衬底,对LED芯片的光电性能有一定改善作用。

但是博蓝特的招股书中并没有量化的数据,来衡量复合型衬底相对于常规衬底有何优势?

这么来看,常规衬底与复合型衬底均属于PSS(图形化蓝宝石衬底),只是在工艺上有所差别。

复合型衬底难不成是博蓝特自己定义的?!

既没有发展成6英寸衬底,也不是NPSS,在行情低迷期,价格却能逆势上涨,同时又有境外客户愿意买买买?

这当中的逻辑,合理吗?

六、营运能力下降、自由现金流并不宽裕

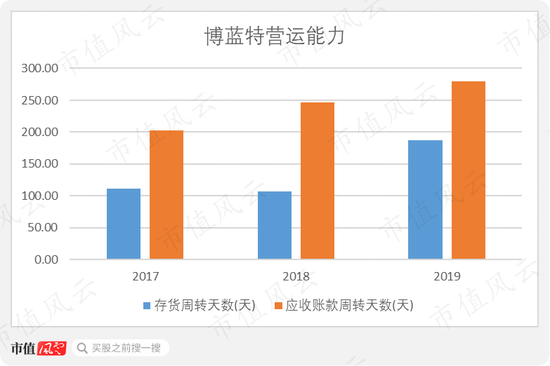

2019年,博蓝特的营运能力也在下降。存货周转天数由2018年的106.88天上升至2019年的187.5天,足足增加了80天。

与此同时,应收账款周转天数也在上升,2019年比上年增加了30天,表明对下游议价能力也在下降。

众所周知,2019年LED下游需求下降、LED产品价格下降、LED上游原材料降价,这一系列连锁反应,恰恰表明了蓝宝石衬底行业作为的LED上游,议价能力受制于下游。

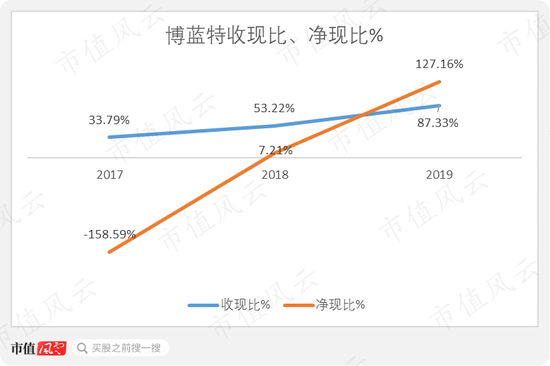

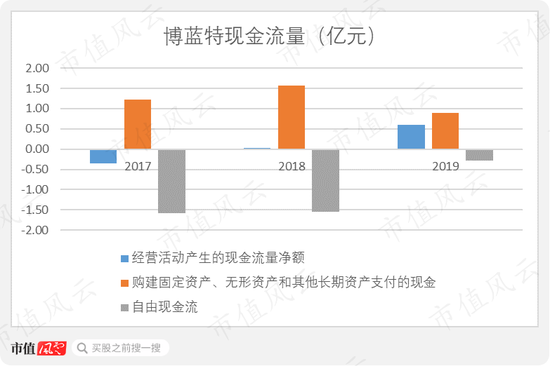

再来看现金流。2017-2019年博蓝特收现比分别为:33.79%、53.22%、87.33%,逐年上升。净现比上升更加迅速,2019年达到了127.16%。这么来看2019年博蓝特的现金流还是比较不错的。

虽然博蓝特的经营现金流量净额逐年增加,但是自由现金流却常年为负数,因此手头也并不宽裕。2017-2019年自由现金流分别为:-1.58亿、-1.55亿、-0.29亿。

2019年博蓝特货币资金为0.71亿,同时有2.27亿短期借款,资产负债率为53.7%。

总结

综上,博蓝特处于LED行业的上游,生产并销售蓝宝石衬底。

2019年整个LED行业受市场行情的影响较为低迷,而博蓝特却实现了逆行情上涨。但2019年第四季度激增境外收入真实性、以及“自定义”的复合型衬底定价是否公允,仍值得推敲。

博蓝特在被东晶电子“遗弃”、与乾照光电重组失败的情况下,选择了靠自己趁着注册制早期的制度完善期,带着一身伤病冲击科创板。

而乾照光电既是股东又是第一大客户,更进一步讲,当时对博蓝特知根知底的乾照光电,内部是为何出现如此大的分歧呢?

扫二维码,3分钟极速开户>>