2月股市回顾

经济仍有韧性,股票先涨后跌

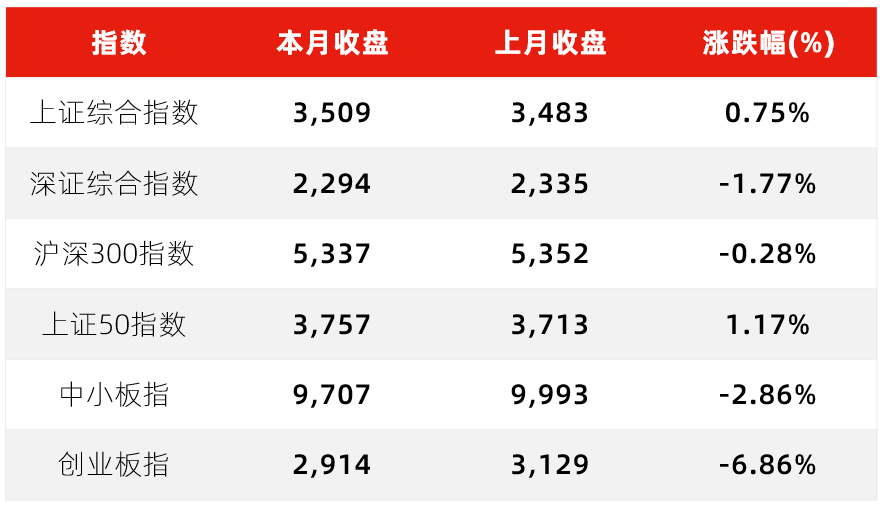

2月经济仍有韧性。春节假期影响下的2月生产放缓好于往年春节,且“就地过年”结构性带动消费,也使得节后整体复工进度较快。政策方面,随着经济逐渐恢复正常,且2021年年初以来信用风险有一定缓解,政策重心开始切换至货币正常化。受上述因素影响,2月大类资产呈现股票先涨后跌、商品继续上涨的态势,而债市受海外影响表现为长端上行。2月上证综指、深证综指、沪深300、创业板指涨跌幅分别为0.75%、-1.77%、-0.28%、-6.86%,南华工业品指数上涨13.03%。

行业涨跌分化较严重。2月当月涨幅前五的行业(申万一级行业,下同)为房地产、钢铁、农林牧渔、休闲服务、有色金属,涨幅分别为10.3%、8.4%、8.3%、6.9%、6.7%;跌幅前五的行业为电气设备、汽车、食品饮料、传媒、电子,涨跌幅分别为-6.0%、-5.2%、-5.0%、-3.9%、-3.4%。

2月A股主要指数表现

数据来源:Wind,截至2021.2.28

主要宏观数据简评

2月PMI点评

春节假期影响制造业PMI放缓,但实际不弱

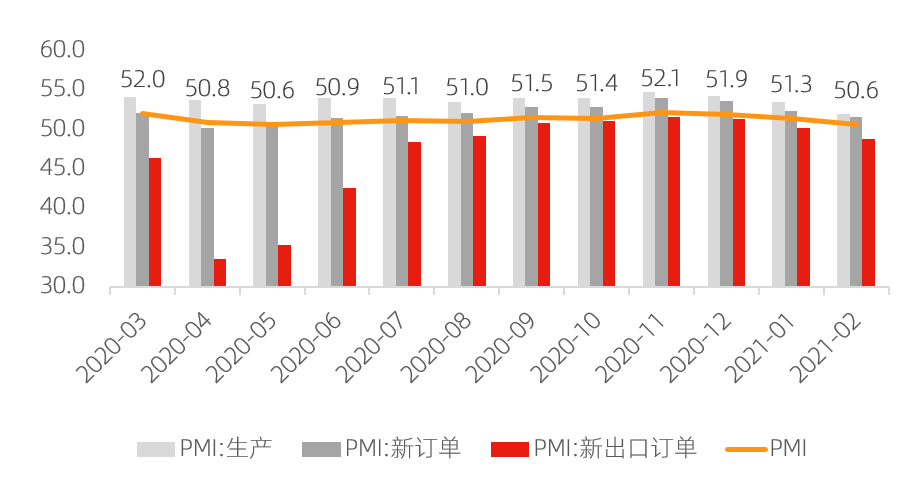

春节假期影响下制造业PMI(采购经理人指数,Purchasing Managers Index)放缓,但较往年2月春节同期实际不弱。2月三大景气指标——制造业、非制造业、综合PMI指数均继续回落。从制造业PMI分项来看,生产、新订单、原材料库存、从业人员、供应商配送时间指数这五大分项较上月均有所回落。2月制造业PMI延续1月放缓趋势,主要受春节假期影响。但从历史数据来看,2021年2月的制造业PMI,高于2015年以来春节在2月的所有年份,实际不弱。

供需两侧扩张放缓,且生产指数回落幅度大于新订单指数。2月制造业PMI生产指数、新订单指数均连续12个月处于扩张区间,但较上月继续回落,两者分别较1月下降1.6、0.8个百分点,生产指数回落幅度明显大于订单指数,指向春节假期影响下生产趋弱。同时,产成品和原材料库存指数均有所下滑。

新出口订单指数继续回落,但高运价指向外需韧性仍在。2月新出口订单指数由上月的50.2降至48.8,再次进入收缩区间。虽然新出口订单指数继续下滑,但2021年年初以来,美欧航线运价持续上涨,叠加拜登政府的刺激计划陆续推出,意味着外需韧性仍在,或继续利于中国出口。

2月制造业PMI延续1月放缓趋势,主要受春节假期影响

数据来源:Wind,截至2021.2.28

购进及出厂价格维持在高位,或继续支撑PPI(工业生产者出厂价格指数,Producer Price Index)走高。2月制造业PMI购进价格指数由上月的67.1降至66.7,出厂价格指数由上月的57.2升至58.5。受原油、钢铁等大宗商品涨价影响,两大价格指数维持在近3年较高水平,或将继续支撑PPI走高。

3月股市展望

估值压力释放,后续回归基本面

春节之后,伴随着美债收益率的快速上行,A股出现了一些结构性调整。我们认为美债收益率两种情况下会对A股产生明显影响:第一类情况是美债收益率达到较高水平,按照经验可能在2%以上。第二类情况是美债收益率短期出现快速上行。

这两种情况对A股的影响是不一样的。前一种情况对A股可能比较直接的影响是趋势性的杀估值。而后一种情况对A股而言更多地是带来更大的波动。我们判断目前面临的更有可能是第二种情况,即美债收益率短期快速上行。在此背景下,会促使A股短期波动性加剧,中期来看对高估值板块可能会带来压力,但反过来也可能涌现一些结构性的机会。

我们将继续关注:

1)受益于全球经济复苏的顺周期板块,包括基本工业金属、化工、石油石化链条等;

2)景气持续较高可以消化静态高估值的板块,包括新能源等。

3)估值性价比匹配度更高的金融板块。

2月债市回顾

在经济复苏以及通胀担忧下,债市继续承压震荡

2021年2月债市长端收益率在3.60%-3.75%之间震荡,整体中枢较上月上移10基点。收益率上行主要由于月初大宗商品急速上涨,导致长端债券收益率在2月上半月整体上行20基点。虽然当时市场对未来有两种不同的看法,其一为经济强劲复苏导致实际利率上行,其二是周期类产品的涨价可能导致通胀上行,两者对于债券市场皆为利空,因此债券受到明显压制。到了月末由于大宗商品价格下跌,债券收益率跌幅收回。总体来看,2月虽然遇到农历新年,整体资金面较为宽松,短端利率较为稳定,但是长端上行较多。

货币利率方面,隔夜式回购利率月均值为1.95%、下行30基点;7天逆回购利率月均值为2.43%;质押式隔夜回购利率月均值为1.89%、下行1基点;质押式7天逆回购利率月均值为2.28%。二级市场方面,截至月末,1年期国债利率收于2.60% ,环比下行8基点;10年期国债利率收于 3.27%,环比上行9基点。1年期国开债利率收于2.73%,环比下行 12基点;10年期国开债利率收于3.75%,环比上行16基点。

债市展望:信用债到期高峰将至,警惕市场信用风险

从2月的债市表现来看,资金面整体较为宽松,长端利率上行,债市处于熊陡。由于未来两个月为全年信用债到期的高峰,市场主流机构大多收紧了信用风险偏好,因此需要关注弱资质企业在大量债务到期压力下的风险,以及该风险对于市场的流动性可能的冲击。目前来看,市场对于央行货币政策预期较为一致,认为央行会保持货币市场利率围绕公开市场操作利率波动,并且公开市场操作利率基本在全年维持不变。但是不排除央行对于单个风险事件会采取较为灵活的货币政策来应对。

另外,央行在货币政策执行报告中也提到了海外风险,2月美债长端利率不断推升,而且美联储表示可以容忍目前的长端收益率水平,因此美债的上行风险不可忽视。美债的持续上行通常会带来全球资产价格的重估。如果上行速度过快,会引发较高的市场波动。

从国内以及全球的经济趋势来看,疫情后的经济复苏势必会带来利率的回升。由于中国是从疫情中最先复苏的国家之一,债券长端收益率也已经来到了比疫情前更高的位置。观察过往,从2008年以来每一次全球经济复苏的强度和长度都在逐渐减弱,主要是全球经济复苏的程度受到长期结构性问题的拖累。因此,我们对于债市仍然保持长期乐观。在债券配置方面,我们仍然建议相对积极地择机配置长久期债券,同时在等待机会时配置高等级信用债提高票息收益。

本文件作为本公司旗下基金的客户服务事项之一,不属于基金的法定公开披露信息或基金宣传推介材料。

本文件所提供之任何信息仅供阅读者参考,既不构成未来本公司管理之基金进行投资决策之必然依据,亦不构成对阅读者或投资者的任何实质性投资建议或承诺。本公司并不保证本文件所载文字及数据的准确性及完整性,也不对因此导致的任何第三方投资后果承担法律责任。

基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件,了解基金的风险收益特征,并根据自身的风险承受能力选择适合自己的基金产品。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其它基金的业绩并不构成新基金业绩表现的保证。

本公司提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。敬请投资人在购买基金前认真考虑、谨慎决策。

本文件的著作权归汇丰晋信所有,任何机构或个人未经本公司书面许可,不得以任何形式或者许可他人以任何形式对本文件进行复制、发表、引用、刊登和修改。