来源:老罗话指数投资

最近资本市场频频震荡,让许多基民投资出现亏损,面对如此境地,有什么办法能让我们 “逆风翻盘”,增加赢的概率呢?

当投资出现亏损后,我们能够进行的操作无外乎三种:(1)卧倒不动;(2)加仓买入;(3)卖出/转换。至于选择哪一种,关键在于投资背后的逻辑。我们应该通过市场下跌的表象摸清背后所反映的更深层次的原因,并基于此布局适合自己的策略,而非盲目“加仓”、“跑路”或是“卧倒不动”。

具体该怎么办,老罗今天就来谈谈自己的看法。

01

入场投资应该想清楚的事:买什么

①不熟不做,不懂不买,投资自己了解的好资产

投资切不可“雾里看花”,不熟不做,不懂不买,股神巴菲特在几十年的投资生涯中一直坚持着一原则,他也多次忠告投资者:“一定要在自己理解力允许的范围内投资。”巴菲特的投资永远掌握在自己的能力范围之内,从而增加了投资的稳妥性和安全性。秉承着相同的道理,我们在投资标的的选择上,也要根据全面、多维度的一系列研究分析来判断出“高波动、高成长、高景气度”的“三高”投资标的,并透彻掌握所选标的的内在价值和量价关系变化,静态现状和动态表现等等,只有知己知彼,才能百战不殆。

I carefully walked next to a computer, I am afraid it will bite me. (I do not invest in business those I don’t know) ——from Buffett

②对投资风险有一个充分的认识,做好大类资产配置

老话常说,“投资有风险,入市需谨慎”,投资有一个亘古不变的规律,即风险和收益相匹配,想要追求高收益,就不可避免地要承担相伴而来的高风险。遗憾的是,很多投资者往往容易产生“幸存者偏差”的逻辑谬误,只片面关注到上涨时因投资带来的高收益,进而盲目跟随入场,而却没有做好遇冷遇跌时承担损失的心理准备。因此,要想在资本市场中寻求可持续的发展,必然要在心理和策略上做好充分的准备,一方面要对潜在风险有一个充分的认识和心理预期,另一方面也可以通过优化投资组合布局,做好大类资产配置,坚持“鸡蛋不要放在同一个篮子里”的原则,以分散风险,提升投资组合的稳健性。

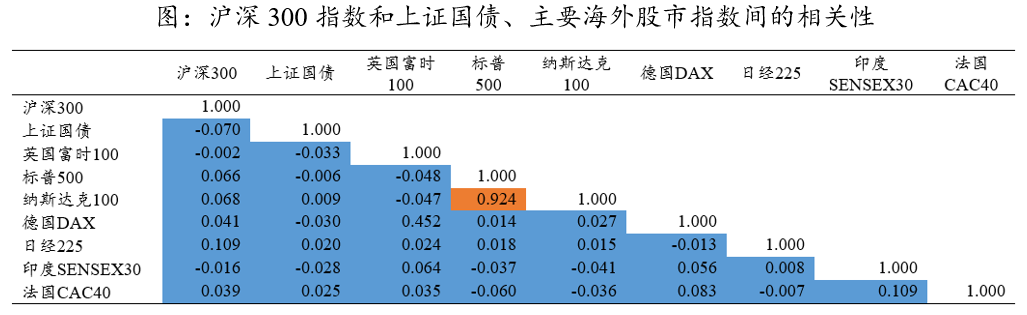

如何分散投资以降低风险?可以尝试布局相关性较低的资产,形成合适的投资组合。投资标的相关性是指两个投资标的在某个区间内涨跌相似性,如果二者同涨同跌,表示它们高度相关,二者涨跌越不同步,表示相关性越低。我们在此举例说明,讨论标的包括A股市场主要指数、国际股市的常见指数和债券,分析区间从2016年3月28日到2021年3月28日,5年间的日收盘价相关性。

大致规则如下:

a.相关性的大小可以用相关系数衡量,相关系数取值范围从-1到1之间。

b.-1表示二者涨跌完全相反,1表示二者涨跌完全同步,0表示二者没有关系,完全独立。

c.在相关系数为正数的情况下,值越大表示相关性越高,值越小表示相关性越低。

从上表可以看出,A股主要几个宽基指数的日收盘价相关性都比较高,可以看出整体受到A股系统性风险和中国宏观经济的景气度的影响。

如上图所示,沪深300指数和上证国债、主要海外股市指数间的整体相关性较低,因此在A股投资时也可以适当选择诸如海外指数、债券、石油黄金期货等其它相关性较低的资产进行搭配,以优化资产配置,分散风险。

02

入场投资应该想清楚的事:如何买

①贵的时候别买,对认可的资产抓住下跌时加仓的机会

投资的道理大家都懂,理想状态下应该做到“高抛低吸”,赚取差额;而现实中的实践往往却相反,大家容易“追涨杀跌”,遇到资本市场下跌回调就出现恐慌,乱了阵脚。由本杰明·格雷厄姆创立、经巴菲特发扬光大的价值投资策略一如既往强调,短时间内,股票价格会偏离其内在价值,但因为市场存在自我纠正的机制,市场价格长期还是会趋于内在价值,所以当股票价格低于内在价值时,投资机会随之出现。可以看到,涨出来的是风险,跌下去的是机会,买跌不买涨,对自己经过研究所认可的资产,就不应该在资本市场遇冷时畏惧,而是要抓住下跌时加仓的机会。

②定投/分批买入,不建议一次性择时操作

对于大多数投资者来说,我们建议采取定投或者分批买入的方式进行投资,不建议一次性操作。通常来讲,短期股价波动很难预测,短线投机风险高,很难把握,即便是专业的投资者,也无法精准判断资本市场瞬时的风云变化。

英国金融家Tim Hale所著的《聪明的投资者》提到,择时操作非常困难,一是需要预测非常准确;美国的一项研究表明,如果采用市场择时的方法,对于市场的涨跌,判断正确率要超过7 0%,才能获得与买入并持有同期股票的人一样的收益。二是要求动作迅速才能成功,作者回测美国道琼斯指数的数据显示在长达22年(1981--2003)的交易中,如果仅错过最好的10天,收益率损失可达40%,倘若错过了最好的50天,这一比例则高到80%。

为衡量投资者的择时收益,上海证券基金评价研究中心也做过一项数据研究,他们选取了设立时间满3年且当年平均规模高于2亿元的基金产品作为分析样本,然后将这些产品分为主动投资股票基金、偏股混合基金、灵活配置基金、股票指数基金与ETF共五个组别,最后得到以下结论:市场环境越复杂,择时成功率越低;投资者择时创造的正回报水平远小于择时造成的业绩拖累。相比之下,定投/分批买入则不失为一个获得稳健收益的好办法。

③加仓前的复核

每一次加仓之前都要结合自己对当前形势和未来趋势的理解,对自己所选基金进行再检查,确保对其内在价值和成长核心逻辑有一个清醒的认识,并以此作为买入的底层逻辑。例如,如果投资主动基金,则要确保自己了解在管基金经理的风格;如果投资指数基金,则需要重新审视自己所选的指数是否符合高成长和高景气,以确保所选择的标的具有长期投资价值。

03

市场震荡下的思考

What we learn from history is that people don’t learn from history ——from Buffett

距2021年农历春节过去已有一月有余,这一期间,资本市场经历了较为剧烈的震荡下行,给不少投资者造成了一定甚至是重大的损失。即便未来能够企稳回升,我们也要从这一轮下跌行情中总结经验、吸取教训。

要想长期在投资中获益,必须要想清楚投资的两大方面:买什么、怎么买,并围绕这两个方面搭建自己的投资策略,选择高波动、高成长、高景气度的具有长期投资价值的标的,做好大类资产配置以分散风险,并坚持定投/分批买入,遵循低位坚持、高位及时止盈的原则,最后还要保持一份良好的心态。如此,逆风翻盘,指日可待。