【招商宏观】美元弱、商品强——一图一观点(2021年第15期)

来源:轩言全球宏观

核心观点:

1、鲍威尔表态:当前疫情仍然对宏观场景有显著影响,原因在于经济渐进复苏的背景之下,“疫情恶化—经济前景不确定性加强—货币政策需要维持宽松”的传导路径意味着疫情决定了流动性及其预期的松紧。

2、美财政部发布了耶伦任内的首份美国主要贸易伙伴宏观经济和汇率政策报告,其并未认定中国为汇率操纵国。报告表示,新冠疫情冲击使得临时和结构性变化难以区分,2020年上半年出现了全球贸易萎缩,新兴经济体存在资本流出和本币贬值的压力,下半年情况又出现逆转;一些国家的经常账户顺差有明显扩大;还有一些经济体的基本面情况使得本币升值,因而加大了汇率干预力度。

3、结构性失业问题突出:从1季度失业率数据看,严重的结构性失业意味着货币政策难以响应短期工业通胀压力。展望2季度,今年高校毕业生总量达909万人,再创历史新高。当前宏观政策首要目标是保就业和保市场主体,就业结构性压力较为显著的背景下,短期通胀压力不够成政策进一步收紧的动力。

4、科技体制改革的最新进展与总体架构:4月7日,国家发展改革委、科技部联合印发了《关于深入推进全面创新改革工作的通知》。计划借鉴“揭榜挂帅”,采取任务清单方式推进科技体制改革举措。主要方式是听取国家双创示范基地、创新型企业、高等院校、科研院所等的意见和改革建议。重点改革领域有四,一是提高科研体系效率,二是打好核心技术攻坚战,三是技术要素市场建设,四是新产业新业态包容审慎监管。

5、央行气候变化政策框架出炉,重点关注碳期货投资机遇:15日,央行与IMF联合召开“绿色金融和气候政策”高级别研讨会,易纲行长提出需密切关注化石燃料相关的转型风险,并强调碳中和债的发展情况。政策展望部分,央行首次明确未来政策思路:一是运用货币政策等手段,以市场化方式支持绿色经济活动;二是研究气候变化对金融稳定的影响,并运用宏观审慎工具加以应对。货币政策方面,会议指出:计划推出碳减排支持工具,为碳减排提供一部分低成本资金。

6、高频周度观测:商品上涨强劲,美元指数下行。本周资金面宽松,资金价格小幅上行。地产销售小幅降温,汽车销售平稳。国债、信用债净融资大幅下降。

一图一观点

一、从鲍威尔表态看疫情对宏观场景的影响

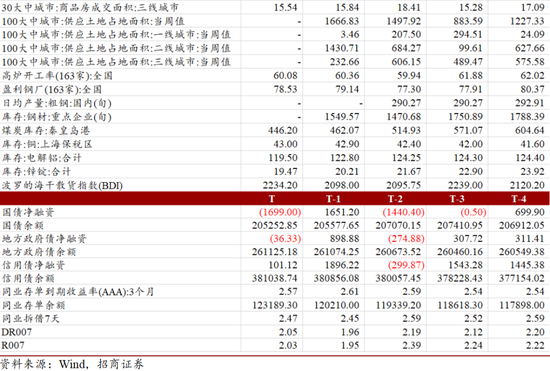

4月14日,鲍威尔在华盛顿特区经济俱乐部主办的线上活动中表示:当经济朝着去年12月订立的目标取得明显进展后,美联储将缩减资产购买规模,这很可能远早于央行考虑加息之前。此外,鲍威尔提到,大多数联储官员(此前)认为FOMC到2024年都不会加息,加息行动取决于经济所取得的进展,极不可能在2022年之前行动。

疫情形势决定了流动性环境。鲍威尔也警告了新冠病例激增,而从近期情况看,这一风险在上升:一方面全球疫情仍然处于上升趋势,另一方面,美国疫情的改善已告一段落,新增确诊似有回升之势。当前疫情仍然对宏观场景有显著影响,原因在于经济渐进复苏的背景之下,“疫情恶化—经济前景不确定性加强—货币政策需要维持宽松”的传导路径意味着疫情决定了流动性及其预期的松紧,上周美国股债双牛,本周美债收益率超预期回落,均基于此。

二、美国未将中国列为汇率操纵国

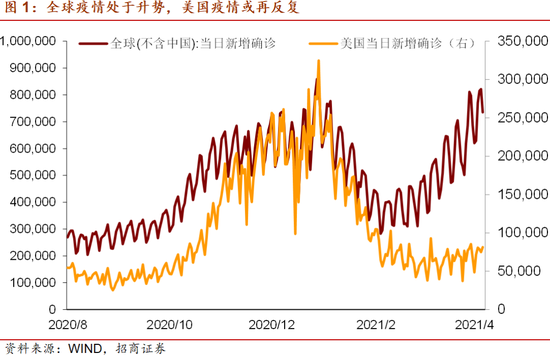

4月16日,美财政部发布了耶伦任内的首份美国主要贸易伙伴宏观经济和汇率政策报告,其并未认定中国为汇率操纵国。报告表示,新冠疫情冲击使得临时和结构性变化难以区分,2020年上半年出现了全球贸易萎缩,新兴经济体存在资本流出和本币贬值的压力,下半年情况又出现逆转;一些国家的经常账户顺差有明显扩大;还有一些经济体的基本面情况使得本币升值,因而加大了汇率干预力度。根据1988和2015年贸易法案中的标准,报告认为越南、瑞士和台湾符合2015年法案中的三个认定标准,不过尚未确定足够的证据来认定其达到1988年法案的标准,仍需进行双边接触。

中国、日本、韩国和德国等国家被列入了观察名单。特朗普政府曾一度将中国认定为汇率操纵国,彼得森国际经济研究所(PIIE)对此表示中国事实上并未操纵汇率以获得贸易优势,特朗普政府此举旨在限制对中国的进口。在耶伦任内,这种情况出现了改善,其目的之一在于重塑财政部汇率报告的专业可信度。

三、结构性失业问题突出

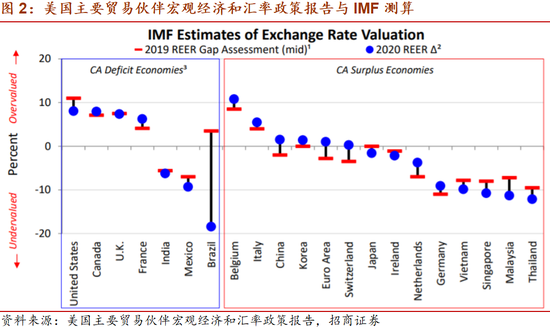

2季度价格水平处于全年高点,市场担心货币政策将因此而进一步收紧。但从1季度失业率数据看,严重的结构性失业意味着货币政策难以响应短期工业通胀压力。一季度城镇调查失业率平均为5.4%,同比下降0.4个百分点,低于5.5%左右的预期目标。其中,3月25—59岁主要劳动年龄人口失业率为4.8%,全国就业整体形势较为稳定。

然而,重点群体就业面临较大压力。3月份,16-24岁人口失业率为13.6%,比2月份上升0.5个百分点。还需指出的是去年4月16-24岁人口失业率为13.8%。这样看来,16-24岁人群的就业形势并未因国内经济的修复而明显改善。从城镇新增就业人数看,今年1季度新增就业297万人,这是历史同期次低水平。2013-2019年1季度平均新增就业人数在300万人以上,而今年城镇新增就业人数目标仍是1100万人,与2017-2019年持平。16-24岁人群的失业问题可能完成今年就业任务的主要拖累因素。

展望2季度,今年高校毕业生总量达909万人,再创历史新高,随着6月份毕业季的来临,青年人就业仍存在较大压力。当前宏观政策首要目标是保就业和保市场主体,就业结构性压力较为显著的背景下,短期通胀压力不够成政策进一步收紧的动力。

四、科技体制改革的最新进展与总体架构

2021年4月7日,国家发展改革委、科技部联合印发了《关于深入推进全面创新改革工作的通知》。计划借鉴“揭榜挂帅”,采取任务清单方式推进科技体制改革举措。主要方式是听取国家双创示范基地、创新型企业、高等院校、科研院所等的意见和改革建议。重点改革领域有四,一是提高科研体系效率,二是打好核心技术攻坚战,三是技术要素市场建设,四是新产业新业态包容审慎监管。

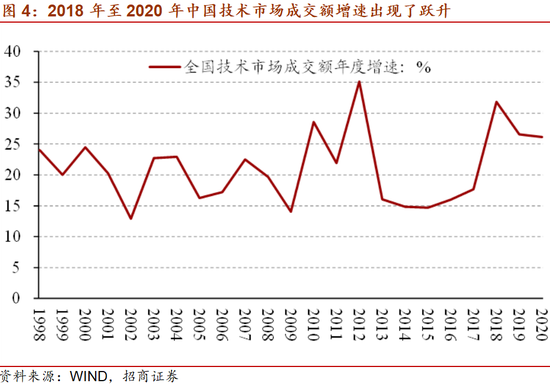

当前科技创新体制主要包括国家战略科技力量和引导社会科技创新两条路径。国家战略科技力量以国家实验室为引领。而引导社会科技创新主要包括两个步骤,第一步是鼓励研发投入(如“特精专新”小巨人企业奖补、研发费用税前加计扣除政策等)。“十四五”时期的目标是研发经费投入年均增长7%以上。事实上,在持续高强度研发投入之下,2020年中国的国际PCT专利申请量已超过美国达到世界第一。但问题在于,当前中国科技成果转化率亟待提升。这就需要推动第二步工作,发展技术和数据要素市场,优化知识产权制度(如试点赋予科研人员职务科技成果所有权或长期使用权),引入市场化激励机制,激励科技成果的产业化。

五、央行气候变化政策框架出炉,重点关注碳期货投资机遇

15日,央行与IMF联合召开“绿色金融和气候政策”高级别研讨会,易纲行长提出需密切关注化石燃料相关的转型风险,并强调碳中和债的发展情况。

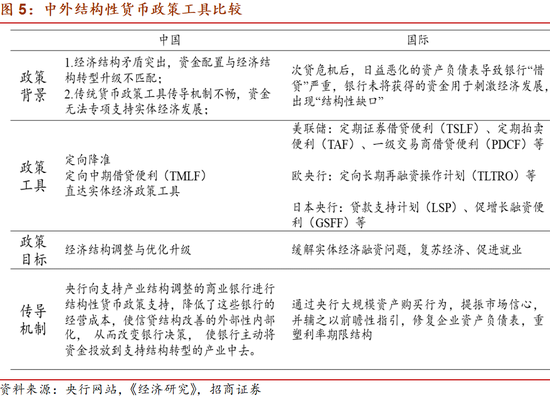

政策展望部分,央行首次明确未来政策思路:一是运用货币政策等手段,以市场化方式支持绿色经济活动;二是研究气候变化对金融稳定的影响,并运用宏观审慎工具加以应对。这与我们在《碳中和趋势下的货币政策:新目标与新挑战》中,对央行相关政策走向的研判相一致。货币政策方面,会议指出:计划推出碳减排支持工具,为碳减排提供一部分低成本资金,这验证了我们对央行倾向于推出价格型结构性货币政策工具,引导金融机构支持低碳转型的观点判断。

重点关注央行关于“构建碳市场应更多体现金融属性,引入碳金融衍生品交易机制”的论述,重视碳期货市场(而非碳排放权交易市场)蕴藏的投资机遇。

六、高频周度观测:商品上涨强劲,美元指数下行

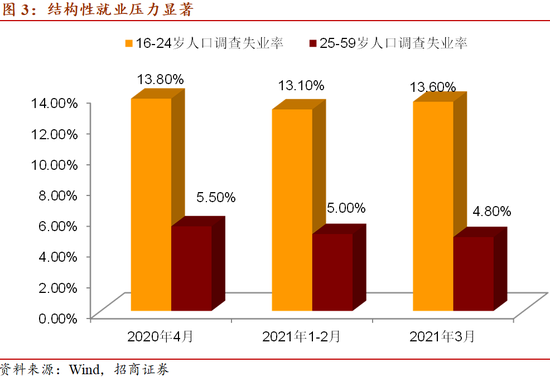

商品价格强劲上涨:本周CRB指数继续上行,4月15日CRB综合指数收盘516.2,较上周同期上涨5.5,CRB工业收盘568.1,较上周同期小幅上行1.8,CRB食品收盘449.1,较上周同期大幅上涨9.7。南华综合指数4月16日收盘1822.7,较前一周同期大幅上涨58.3。农产品批发价格200指数收盘121.0,较上周同期下降1.8。生猪全国平均价4月16日收盘23.8元/公斤,较上周上涨13.9%。本周,COMEX铜收盘均值4.1,较上周上涨0.6%;COMEX黄金本周收盘均值1748.7,较上周上涨0.5%;IPE布油收盘均值65.4,较上周上行4.1%;螺纹钢期货收盘均值5024.8,较上周上涨0.5%。水泥价格指数4月16日收盘153.8,较上周同期上涨3.0。

资金面宽松,资金价格小幅上行:本周资金面情绪指数日均低于50,本周资金面延续上周宽松,但资金价格小幅上行。3个月AAA同业存单收益率周均值收盘2.57,较上周上下行4BP。银行间同业拆借7天均值2.47,较上周上涨2BP。R007周均值2.03,较上周上行8BP。DR007周均值2.05,较上周上涨9BP。

美元指数下行:本周美元指数小幅下行,4月16日收盘均值91.54,较上周下降0.64。4月16日离岸人民币即期汇率收盘6.53,较上周同期下降0.03。美债10年4月16日收盘1.59,中美利差小幅回升至157BP。4月15日美国国债余额28.1万亿美元,4月同比增速15.3%,较3月的18.9%下降3.6百分点。

地产销售小幅降温,汽车销售平稳:本周30大中城市房地产销售面积均值61.7万平方米,较上周下降0.2%,其中二线城市和三线城市房地产销售面积分别为33.0和15.5万平方米,分别下降4.7%和1.9%;一线城市销售面积13.2万平方米,较上周上升15.7%。4月第一周汽车市场零售达到日均3.0万辆,同比2020年4月的第一周增长5%,表现相对平稳,但相对2019年4月的第一周下降9%。

国债、信用债净融资大幅下降:截至本周,国债余额20.5万亿,本周新发行国债1371亿元,净融资-1699亿元,下周预计发行1080亿元,预计偿还300亿元。地方政府债余额26.1万亿,本周新发行1031.2亿元,净融资-36.3亿元,下周预计发行2630.2亿元,预计偿还1081.2亿元。信用债存量38.1万亿,本周新发行信用债3982.3亿元,净融资101.1亿元,下周预计发行1804.4亿元,预计偿还4369.3亿元。