上市十年现金流负十年,缺钱就募资,圈钱45亿分红4.8亿,减持套现16亿,巨亏7.8亿:南都电源,“奉旨乞讨”的美好日子

来源:市值风云

“

公司看似忙忙碌碌,实际上除了募(圈)资(钱)的时候兢兢业业,其他时间都没好好干过活。

”

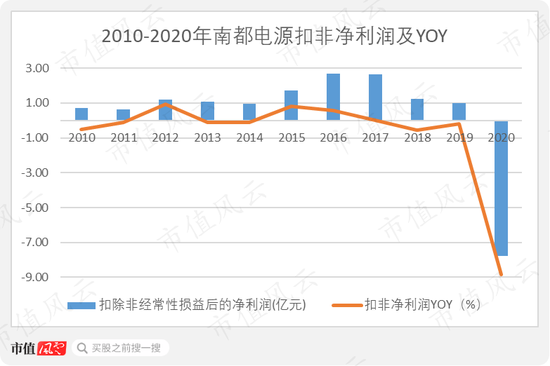

2021年1月30日,南都电源(300068.SZ)发布业绩预告,预计2020年将实现归母净利润2.5-3.4亿,扣非净利润将亏损1.8-2.7亿。

然而两个月后,4月3日,南都电源又发布业绩修正公告,2020年归母净利润为-2.79亿,扣非净利润为-7.77亿!

一下子比之前的业绩预告多出5个亿亏损。南都电源真是一点没拿自己当外人啊。

南都电源对此解释为:

随着审计工作的深入开展,公司基于谨慎性,分别对固定资产、长投、存货计提了减值准备,部分收入未达到确认标准,以及计提了售后服务费,合计减少损益近5亿。

也就是说,减少利润的这5个亿事项均发生在2021年2月以后,这也未免太过于巧合了吧?

我们一起来看看这家奇葩的上市公司。

一、上市募资20亿,都干哈了?

南都电源于2010年4月在创业板上市,是继2009年“创业板二十八星宿”之后,较早登陆创业板的公司。

南都电源是国内老牌电池企业,上市时主要产品为阀控密封电池,主要应用于通信领域,也可应用于太阳能、风能等储能系统。

上市后通过并购,先后进入动力电池、再生铅领域。

现阶段主要产品为阀控密封电池、锂电池以及再生铅产品。

截至2020年三季报,实控人周庆治与妻子赵亦斓,通过杭州南都电源有限公司、上海南都集团有限公司、上海益都实业投资有限公司,合计持有上市公司18.08%股权。

1、进军新能源汽车电池?不,是电动自行车

南都电源上市之初,便将生产新能源汽车动力电池,作为未来的发展方向,后续进行的如何呢?

2010年南都电源上市募资20.46亿(含发行费用),其中,5.21亿主要用于新建南都阀控密封电池生产线项目,其余14.45亿均为超募资金,无明确的用途。

不过很快,南都电源就给这笔资金找到了用处。

2010年10月29日,公司公告,拟建设新型储能电池生产线与动力电池生产线,项目总投资13亿,投入募集资金10.81亿。建成后,将形成锂离子电池1,200 MWh/年、阀控密封电池300万kVAh/年的产能。

剩余资金中2.88亿用于偿还银行贷款。

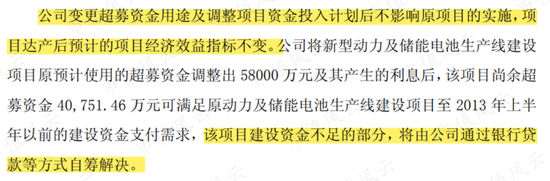

可是,刚过了一年,2011年9月23日,南都电源公告变更部分募集资金用途。理由是项目尚未通过当地环保审批,将延迟半年再动工。

也就是说,项目暂时不需要投入这么多资金。于是,南都电源对这笔钱又有了新的规划。

先从这10.81亿中拿出5.8亿,其中,3.37亿先返还至募资专户。

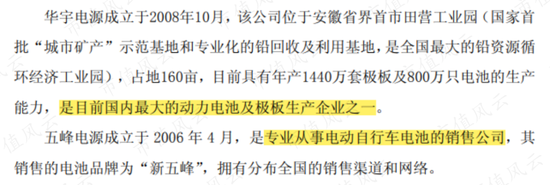

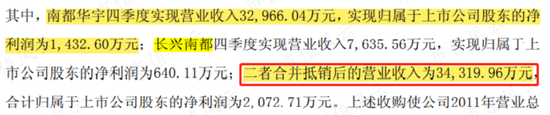

至于剩下这2.43亿嘛,2011年9月,南都电源用来收购界首市华宇电源有限公司(简称“南都华宇”)51%股权、浙江长兴五峰电源有限公司(以下简称“长兴南都”)80%股权。

其中,1.94亿用于收购南都华宇51%的股权,带来1.51亿商誉;0.49亿用于收购长兴南都80%的股权,形成商誉0.41亿。

南都华宇主要生产动力电池及极板,长兴南都主要从事销售电动自行车电池。

尴尬的是,铅酸蓄电池虽然也是动力电池没错,不过是电动自行车领域的动力电池。

汽车变单车,这个落差有点大哦。

(来源:南都电源2011年年报)

2、电动自行车电池也是个亏本生意

那电动自行车领域是否有利可图呢?

答案是不仅不赚钱,还亏本!

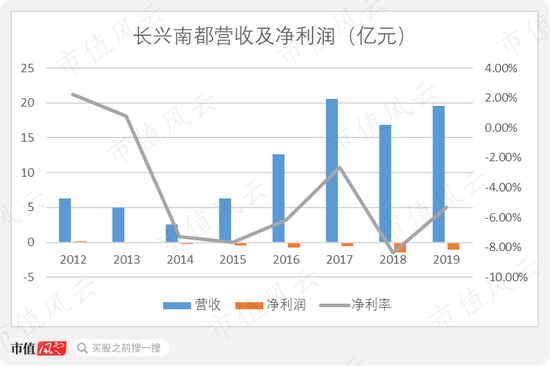

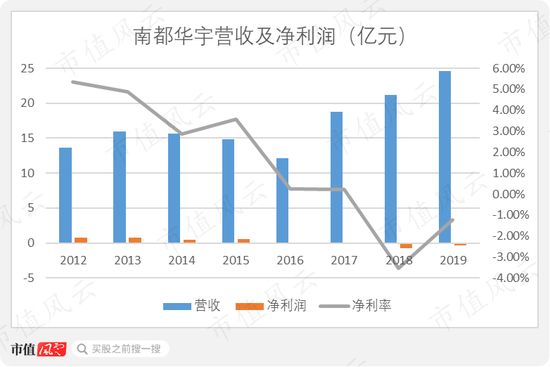

长兴南都自从被收购以来,表现是下面这样的。

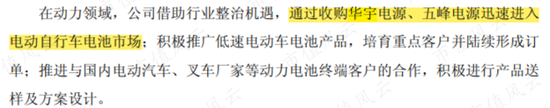

2012-2014年,电动自行车用动力电池市场竞争激烈,行业内低价竞争,长兴南都的营收直线下滑,净利润也由勉强盈利变为亏损。

于是,2014年公司对长兴南都商誉计提了1,044万的减值。

2015年之后,随着与东风特汽、长安客车合作,向其销售电动客运车电池,以及2016年经营模式转变为销售自有品牌电动自行车,长兴南都的销售业绩也翻了几番,营收由最初的6亿上升至2019年近20亿的规模。

营收规模虽大,但是长兴南都的买卖却是亏钱的:自从2014年之后,净利润一直是负数,2018年净利润为-1.41亿,净利率也一度达到-8.35%。

更为尴尬的是,风云君发现,自从2015年起,长兴南都就资不抵债了。截至2019年,长兴南都的净资产为-4.08亿。

由于常年亏损、资不抵债等原因,公司分别在2015、2018年再次对长兴南都计提了998万、568万元的商誉减值。截至2018年,长兴南都自并购形成的2,600万元商誉,已减值为零。

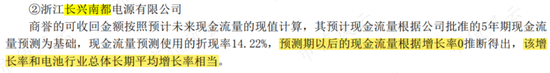

而且,2018年对长兴南都的商誉减值测算中,预期以后的现金流量增长率为零,还与电池行业总体长期平均增长率相当。

可想而知,未来长兴南都的盈利能力很难有所突破。

再来看南都华宇,也算不上一门挣钱的生意。

2019年南都华宇营收为24.6亿,虽然营收保持着不小的规模,但是净利润同样很微薄,2018、2019年变为亏损,净利率直线下滑,2019年净利率为-1.22%。

于是,2018年南都华宇的商誉也减值了1,284万元。

说到这,风云君觉得南都电源的商誉计提很玄妙哟。

风云君发现,南都华宇主营电动自行车电池的生产,长兴南都主营电动自行车电池的销售,也就是说南都华宇生产的电池,先卖给长兴南都,再由长兴南都卖给外界。

也就是说,如果南都华宇直接向外界出售电池,没有经过长兴南都的一道手的话,那么南都华宇那1.5亿商誉就很危险了。

长兴南都的商誉仅0.26亿,这几年的陆续减值,也是帮南都华宇挡了刀。

综上,2011年南都电源2.43亿收购的两家公司,陆续计提商誉减值,长兴南都已经资不抵债。虽然客观上扩大了南都电源的营收规模,但是实际上已经是亏钱的生意。

而直到2019年报,南都电源还表态新能源汽车动力电池是公司战略发展重点……,虽然发展了10年仍处于发展阶段。

南都电源要进军新能源汽车的口号,喊了10年还是没有实现。

3、10亿项目缩减至5亿,6亿用来补血

话说回来,南都电源虽然先拿出了5.8亿用于收购、补充流动资金,但也承诺,原本10.8亿的项目投资计划不变,如果资金不足,就自筹解决。

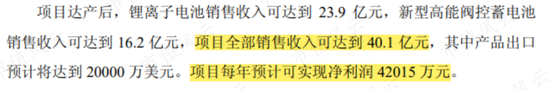

项目预计在2014年底完工投产。并且,项目达产后,预计将实现每年40.1亿营收和4.2亿净利润。

而根据2014年度募集资金存放与使用报告,新型动力及储能电池生产线建设项目并未如期完工,投资进度为72.82%,实现的效益为-1,364万元。

这离预期的目标有点远呐。

项目没能如期完工投产后,2015年10月23日,南都电源又公告将项目总投资由13亿缩减为9亿。理由是:近年国内铅酸蓄电池行业整治、动力和储能电池市场的发展低于预期。

于是南都电源将该项目原计划300万kVAh 的阀控密封电池产能调整为100万kVAh,锂电年产能不变,仍为1,200MWh。项目延期至2015年底建成。

然而,2015年该项目产生的收益仅为3,389万元,2016年仅为5,357万元,即使项目金额缩减,带来的收益远远不及预期。

随后各年,南都能源再未披露该项目收益情况……

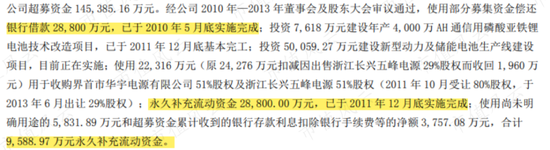

而且,风云君还发现,在南都电源2015年公告缩减项目投资4亿之前,已经有6.72亿用于还贷、补充资金了。

(来源:2014年南都电源年度募集资金存放与使用情况的专项报告)

总结一下,南都电源上市时募资20亿,其中14亿超募资金,原计划10亿用于新型储能电池与动力电池建设,但最终只投入了5个亿,而且带来的效益远远不及预期。

二、开启溢价收购模式,会有奇迹吗?

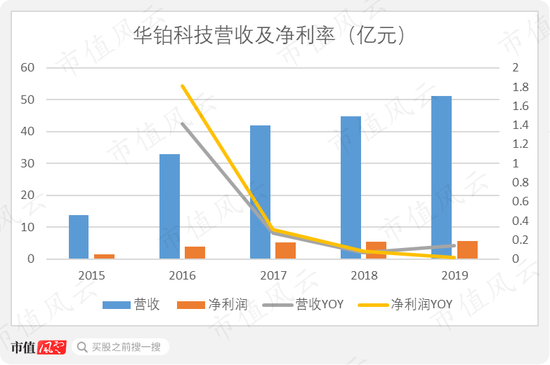

1、3.16亿收购华铂科技51%股权,依靠营业外收入完成业绩承诺

缩减募投项目投资,南都电源继续搞起了收购。

2015年10月,南都电源刚刚公告缩减了4个亿的项目投资,11月便以3.16亿收购了安徽华铂再生资源科技有限公司(简称“华铂科技”)51%的股权,评估增值260%,形成商誉2.32亿。

华铂科技成立于2014年4月,主营再生铅加工、废旧蓄电池回收冶炼。截至2015年5月31日评估基准日,华铂科技股东全部权益价值为6.19亿。

成立半年后的2014年11月,朱保德便将华铂科技51%的股权卖给了上海南都伟峰投资管理有限公司(简称“南都伟峰”)。南都伟峰是南都电源的关联方。

2015年6月,南都电源再从南都伟峰手中受让这51%的股权。

收购后,华铂科技作出的业绩承诺为2015-2016年分别实现1.2亿、2.3亿净利润。

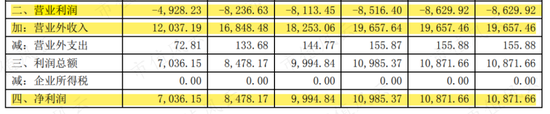

不过,华铂科技虽然完成了这两年的业绩承诺,但是营业外收入起了至关重要的作用。

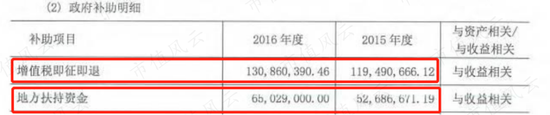

根据审计报告,2015、2016年华铂科技营业利润只有-0.56亿、1.83亿,但是营业外收入为1.72亿、1.97亿,在营业外收入的帮助之下,华铂科技这才完成了业绩承诺。

营业外收入主要由增值税即征即退、地方扶持资金构成。

(来源:安徽华铂再生资源科技有限公司2015-2016年度审计报告)

根据收购华铂科技时的评估报告,在对华铂科技未来盈利预测时,未来五年华铂科技的营业利润预计都是负数,依赖着每年的政府补助的支撑,净利润才能支撑下去。

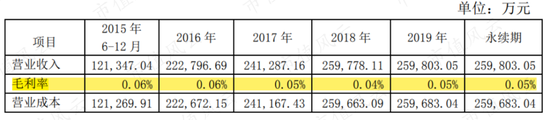

而且,评估报告中,华铂科技的毛利率每年仅为0.05%左右,毛利率近乎为零!

也就是说,华铂科技的净利润来源于增值税即征即退、地方扶持资金,这就是华铂科技的商业模式。

2、两年后估值飙升至40亿,19.6亿收购剩余49%股权

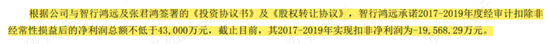

不到两年,2017年3月,南都电源公告收购华铂科技剩余的49%股权。

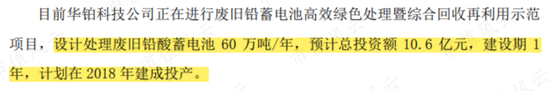

惊人的是,华铂科技的估值由6亿飙升至40亿。根据评估报告披露,这与华铂科技2018年将建成投产的处理废旧铅酸蓄电池60万吨/年有很大关系。

因此,南都电源从朱保义手中收购华铂科技剩余49%股权,作价19.6亿。其中现金支付4.9亿,剩余14.7亿为股份支付。发行后,朱保义持有南都电源10.35%股份,实控人仍为周庆治夫妇。

而且,由于此次收购为同一控制下的企业合并,因此不产生商誉。

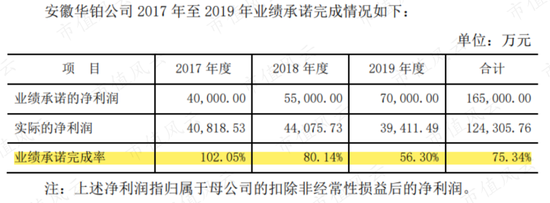

华铂科技承诺在2017-2019年实现4亿、5.5亿、7亿的扣非归母净利润。

那么,这三年华铂科技的业绩承诺期表现如何?

非常遗憾地是,除了2017年踩线完成目标,2018年、2019年华铂科技业绩承诺完成率仅为80.14%、56.3%,累计完成率为75.34%,还差4亿扣非净利润没有完成。结果是,相应注销朱保义677万股股票。

而且,2019年华铂科技扣非净利润为3.94亿,相比2018年的4.41亿下降了10.66%。

华铂科技没有完成业绩承诺,南都电源对此解释为:华铂科技二期扩建项目原计划于2018年上半年完成,实际于2018年11月投产,产能未如期释放。以及受铅价波动的影响,毛利率下降。

2017-2019年华铂科技没有完成业绩承诺,再次印证了这个标的成色一般,而且,天健会计师事务所并未对华铂科技的商誉计提减值准备。

2019年,华铂科技营收51.13亿,净利润为5.58亿,对南都电源近些年营收增长,有一定帮助。然而,再生铅业务本身不挣钱,主要依靠政府补助盈利。

因此,收购华铂科技,进入再生铅领域,并不能为南都电源找到出路。

而即便是华铂科技这么一家公司,竟然还是南都电源2019年唯一取得像样利润的子公司。

3、3.69亿参股智行鸿远,3年亏损2亿

说到南都电源的收购,风云君再赠送一个彩蛋。

2016年8月,南都电源以2.81亿取得股北京智行鸿远汽车有限公司(简称“智行鸿远”)26%股权,2017年1月,南都电源又以0.88亿元取得9%股权,合计持股35%,成为智行鸿远的第一大股东。

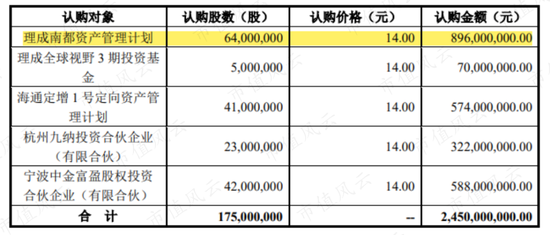

智行鸿远主要从事新能源汽车核心零部件研发、生产及动力系统集成。承诺未来三年将累计实现扣非后净利润4.3亿元。

但是实际上,2017-2019年智行鸿远累计实现扣非净利润-1.96亿,离业绩承诺越来越远。

智行鸿远未实现业绩承诺,南都电源会获得0.88亿元的现金补偿,以及24.14%智行鸿远的股权。南都电源相应计提了0.17亿长投减值准备。

而且,根据南都电源最新公告,由于合同纠纷,2020年南都电源再次对智行鸿远计提1亿左右的长投减值准备。

南都电源对智行鸿远的投资,又是一次失败的投资。

三、又募资24.5亿,新能源电池项目又双叒叕……延期

“新型储能电池生产线与动力电池生产线项目”收益语焉不详,但这并不影响南都电源酝酿下一个大项目。

2015年11月,南都电源公告拟非公开发行募资24.5亿。

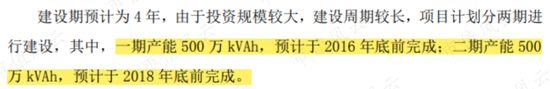

其中,12亿用于湖北葛店年产1000万kVAh新能源电池项目的建设,重点产品为新能源汽车启停系统用高性能铅炭电池;

5亿用于云数据管理平台的建设,7.5亿用于偿还贷款、补充流动资金。

定增计划于12月获得证监会批准。

2016年7月7日,南都电源正式非公开发行募资,定增对象共5名,发行1.75亿股,募资24.5亿。

拿到了钱,也还上了债,南都电源是不是就能安心做好新的募投项目了?

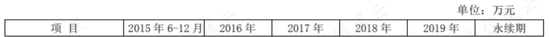

按照非公开发行股票公告的计划,湖北葛店年产1000万kVAh新能源电池项目分两期,一期于2016年底完成,二期将于2018年底完成。

两年后,项目进展得如何呢?风云君先剧透一下,项目还是毫无意外地延迟了。

截至2018年底,该项目投资进展仅为58.95%,并没有实现完工投产的承诺。并将完工时间推迟到2020年4月30日。

南都电源对此解释为:一期工程已完成建设,二期的征地手续、土地平整等事项尚未完成,同时,为了满足智能化生产,厂房建设、工艺布局都要按照新的标准实施建设。

总之,二期项目需要延期,而且理由很充分。

风云君对上市公司的承诺很有耐心,时间自会证明是否践行了诺言。

时间到了2020年4月,然而,南都电源给出的回答是:项目继续延期至2021年4月30日,再延期一年。

理由无非是二期土地流程还没走完,加之疫情的影响,不得不再次延期。

截至2020年半年报,该项目进展为67.82%,预计投入11.6亿募集资金,目前已投入7.64亿。

虽然,一期项目已经投入使用,但是南都电源并没有披露这部分投产带来的收益。

回过头来看:

2010年南都电源上市后,投资新型动力及储能电池项目,结果收效甚微;

2016年7月顺利定增24.5亿,继续自己新能源电池的美梦,但是四年过去了,项目只完工了一半多,当年的承诺也没有兑现。

对南都电源来说,当然也错过了进军新能源电池的大好时机。

四、还要再定增14亿,缓解偿债压力

1、通信行业增长停滞,储能电站将计提2亿减值

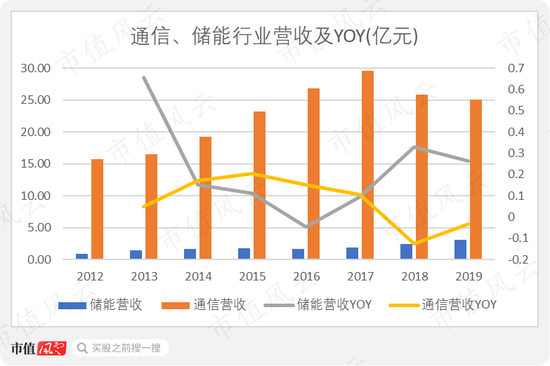

按照行业划分,南都电源主营业务可以分为通信、储能、动力和可再生四个行业。

上文介绍了动力(电动自行车电池)、可再生行业(再生铅),在俯瞰南都电源整体盈利情况之前,先看下通信、储能行业发展得如何?

应用于通信和储能行业的阀控密封电池是南都电源的发家业务。

通信行业在2017年前,随着4G投资建设加快,南都电源在中国移动、中国电信、中国联通的招标中获得了较为理想的份额。2017年,南都电源的通信锂电产品实现规模化销售。

但在2018年之后,南都电源的国内通信铅蓄电池业务下滑较大,2018年通信业务营收为25.87亿,同比下降12.48%。

2019年公司的通信业务营收同比下降3.19%,其中,通信锂电业务(对应产品为5G通信锂电池)营收与上年持平。2020年上半年,通信锂电业务营收为3.43亿元,同比增长61.24%,但毛利率同比下降4.28%。

通信铅蓄电池业务营收增长停滞,通信行业作为南都电源的发家业务,如今的表现不算亮眼。感兴趣的老铁可以持续关注,2020年南都电源通信领域的表现如何。

另外,南都电源应用于太阳能、风能的储能领域业务,主要通过建设储能电站,在谷电价时充电、峰电价时放电,利用峰谷电价差产生收益,实现削峰填谷、降低用电成本。截至2020年底,南都电源共持有28个储能电站。

自2011年南都电源开设储能业务至今,营收规模较小,2019年储能行业营收为3.12亿。

不过,南都电源最新公告,将对24个储能电站计提2亿左右的固定资产减值准备,原因是运营收益及电量消纳均下滑严重,出现减值迹象。其中,镇江化工园区储能电站用户主要为高能耗企业,受政策影响,其运营收益明显下降。

由此看来,2021年,南都电源储能领域的业绩也不容乐观。

2、上市10年首亏就是大招

介绍完了产品主要应用领域,再来看南都电源的整体盈利情况。

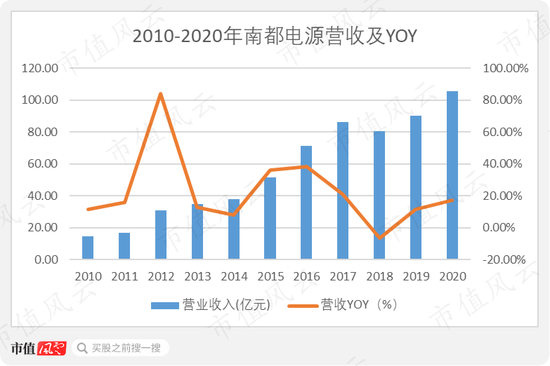

可以直观地看到,上市10年以来,南都电源的营收规模扩大明显,从2010年14.53亿扩张至2020年105.52亿。

其中,由于收购南都华宇、长兴南都以及华铂科技,2012年、2015年南都电源营收出现了较快增长,但随后营收增速均放缓。

2018年南都电源营收为80.63亿,出现了负增长。主要由于国内通信铅蓄电池业务下滑较大,使得通信后备电源营收同比下降12.49%,公司的主营业务营收下降明显,值得警惕。

2019年之后,营收缓慢回升,但依靠的主要是动力、再生铅营收的扩大,通信领域营收增长停滞。2020年营收为105.52亿,同比上升17.14%。

靠并购支撑起来的营收增长,背后的盈利能力如何呢?

令人惊讶的是,南都电源坐拥百亿营收,2019年扣非净利润仅1亿元,当年扣非净利率为1.1%。

而且,这1亿扣非净利润,还是在4.49亿其他收益(华铂科技收到的增值税即征即退和地方税收返还)的帮助下,才勉强盈利。

南都电源的实际盈利情况,早已捉襟见肘。

2017-2019年业绩下滑明显,2020年由于减值等各种因素,扣非净利润甚至为-7.77亿。

这也是南都电源上市10年以来,扣非净利润首次为负数。

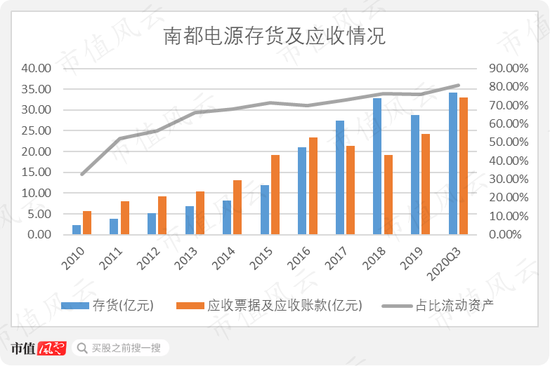

3、应收、存货占比高,存货周转能力下降

南都电源的营运能力表现如何呢?

南都电源应收账款(包含应收票据)、存货的账面金额逐年攀升,截至2020年第三季度,这两项合计占流动资产的80.91%。

南都电源下游客户主要为通信运营商、通信设备集成商等,议价能力强,以赊销结算为主。

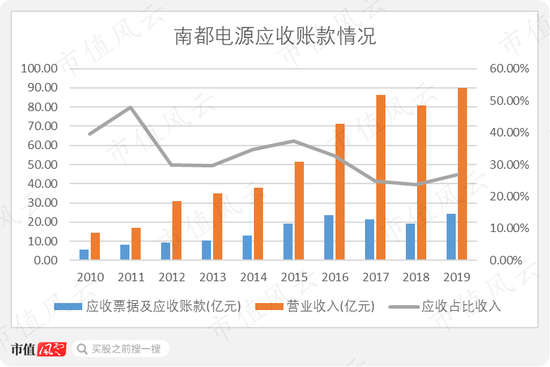

上市后,南都电源的应收账款金额逐年攀升,虽然,应收账款在营收中的占比整体在下降,但是收入中仍有三分之一以应收账款的形式存在。

2019年应收账款达到24.23亿,比2018年增加了5亿,南都电源对此解释为:下半年国内通信锂电及铅酸动力电池销售快速增长,以及未到结算期货款增加。

好在,南都电源应收账款的收回情况尚可。不过,也存在通过会计游戏,为报表“化妆”的情况。

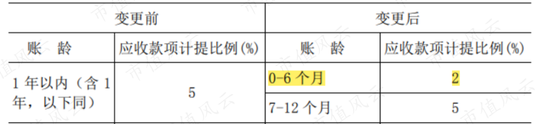

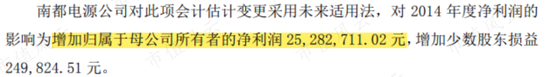

2015年3月,南都电源公告自2014年1月1日起,对应收款项的账龄分类和坏账准备计提比例进行变更,将一年以内的应收账款统一按照5%计提坏账,更改为0-6个月的应收账款按2%计提。

这样一更改,为2014年南都电源增加了2,500万的净利润,但也没有改变当年利润下滑的局面。

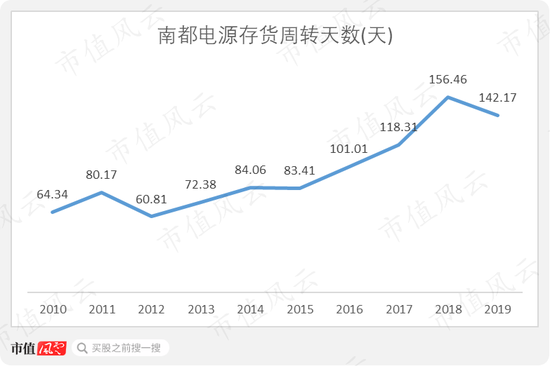

伴随着存货金额不断上升,南都电源的存货周转天数也在逐年攀升。由2010年的64天,上升至2019年的142天,存货周转周期增加了近三个月,存货周转能力下降。

4、偿债压力大,一次定增解决不了?那就再来一次

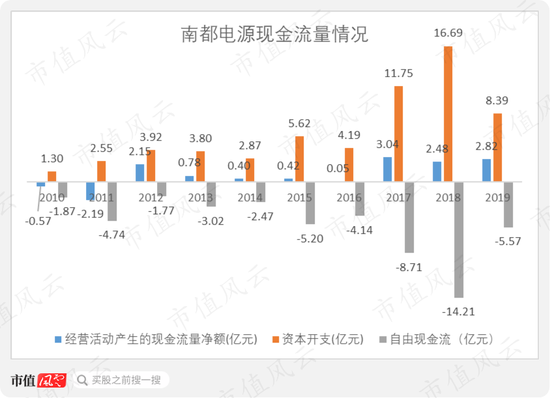

募投项目纷纷延期,不释放产能、带来收益,不断投入,现金流却不能及时回笼,最直接的表现就是自由现金流常年为负。

南都电源自从上市以来,连续10年自由现金流均为负数!2018年甚至达到-14.21亿。

虽然,经营活动的净现流在好转,但是南都电源的现金周转能力仍然堪忧。

企业内部现金流周转不开,便会从外部借款,维持正常的生产经营。

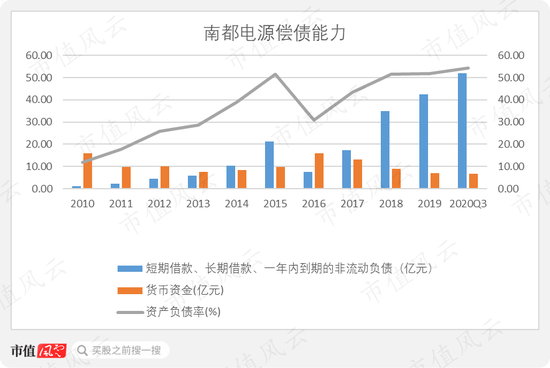

2014年以前,南都电源账面上的货币资金尚且足够偿付带息负债。但是,2015年短期借款激增至18.77亿,使得资产负债率上升至51.53%,2016年定增24.5亿,使得偿债压力得到缓解。

然而,2017年之后,资本支出不断扩大,但募投项目却因延期不能产生收益。

南都电源再次进入了钱越借越多,却无力偿还的恶性循环。

截至2020年第三季度,南都电源长、短期借款合计高达52.04亿,而账面上6.81亿的货币资金只能是杯水车薪。资产负债率再次上升至54.35%。

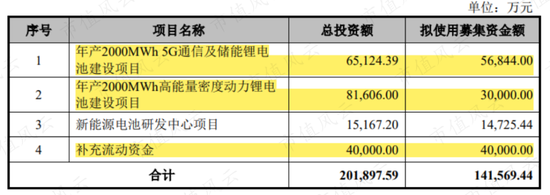

在资金如此紧张的压力之下,南都电源在2020年8月提交了第三次非公开发行募资的申报稿,拟募资14.16亿,其中4亿用于补充流动资金。

如今,南都电源再次募资扩建锂电池项目,不知能否如期完成、按时投产呢?

目前,证监会已审核通过了该定增方案,南都电源尚未开始定增。

五、募资44.96亿,分红4.77亿,减持套现是家常便饭

最后,来看下南都电源减持、募资以及分红的情况。

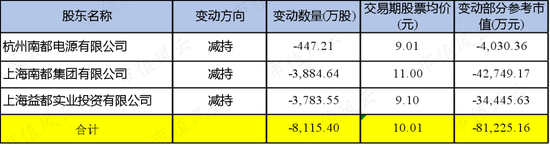

风云君总结了一下,自2010年上市以来,实控人控制的三家公司纷纷减持,合计套现8.12亿。

另外,原总经理陈博在任期内,个人减持套现5.07亿元。

而且,自从将华铂科技剩余49%的股权卖给南都电源后,朱保义也不断减持,合计套现2.78亿。

大股东减持如此凶猛,看来公司啥情况,还是自己最清楚。

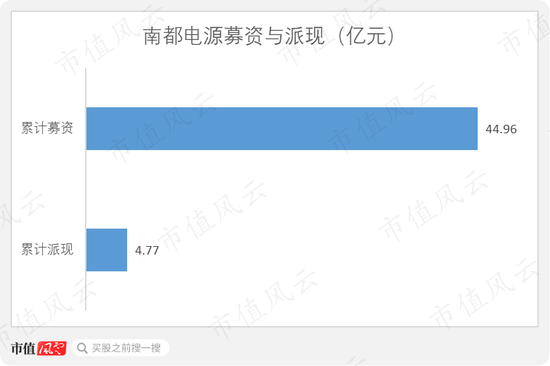

南都电源自上市以来,已实现现金分红6次,累计现金分红4.77亿。累计募资2次,合计44.96亿元(不包含本次还没发行成功的14亿募资)。

募资总额是派现总额的近10倍……

想问各位投资者,这钱存银行不好么?利率不比这分红高?

总结

南都电源于2010年4月登陆创业板,主营通信后备电池、储能电站、动力电池以及再生铅的生产。

上市先后两次募集现金44.96亿,然而,投资项目不是效益不及预期、就是延期完工。如今又欲募资14亿。

2011年南都电源收购南都华宇、长兴南都,结果进军的仅仅是电动自行车行业,随后商誉纷纷减值;2015年收购华铂科技,涉足再生铅领域,依靠政府补助支撑净利润,最终连业绩承诺也没有实现。

根据公告,2020年扣非净利润为-7.77亿,上市10年以来首亏。应收、存货占比高,自由现金流一直为负,偿债压力巨大,大股东纷纷减持,大笔募资的同时分红却寥寥无几。

回首十年,南都电源前瞻性地看到了新能源电池的市场,也有足够的资金支持,但是募投项目缺纷纷延期、收益微薄,至今未能在新能源汽车动力电池市场立足。

有大量资金的支持,仍然错过了黄金十年,南都电源还能再次找到突破之路吗?

南都电源的创始人和管理层,真的在找出路吗?