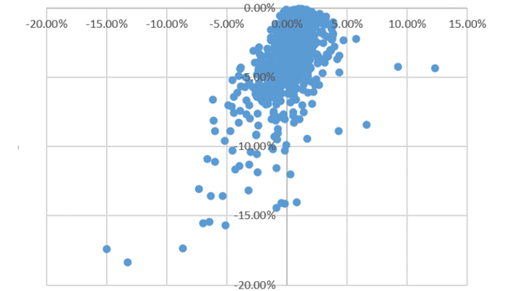

“买固收+基金也会亏钱?”当然。比如今年一季度,股票市场大幅回调,在772只固收+基金中,超过1/3在一季度出现亏损,15只的亏损超过-5%,甚至有的基金回撤接近-20%。

2021年一季度含权债基产品收益-回撤散点图

数据来源:wind,招商证券,诺亚研究

注:横轴为基金收益率,纵轴为基金最大回撤

那么如何选到适合自己的固收+产品呢?

我们梳理了市场上的所有固收+基金,找到了连续13个季度(2018/1/1-2021/3/31)不亏钱的产品,共17只。这13个季度中,既经历了2018年股票熊市、2019-2020年的成长牛市、2021年一季度的核心资产暴跌行情,也经历了债券市场的震荡变化,相当于综合考量了各种市场中基金经理的配置能力。

这17支基金从1628支基金中脱颖而出,每一支都是百里挑一(包含二级债基、偏债混合基金、灵活配置型基金的1628支基金中,筛选基金经理从2018年之前开始管理、基金规模1亿以上、连续13个季度均为正收益的基金)。

为什么这17支基金能有如此成绩?当然离不开优秀的回撤的控制和稳定的投资回报。

01

做好回撤控制的秘诀有哪些?

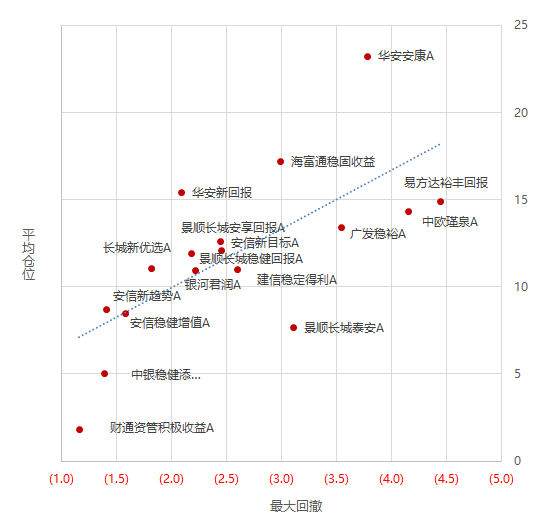

观察17只基金的回撤,会发现:最大回撤集中在1.5%-4.5%之间,基本满足固收+基金“控风险”的初衷。而他们控制风险的方法主要是2个:第一,仓位控制。第二,行业分散。

将17只基金放在一起,会发现最大回撤和仓位之间呈现一定的正相关关系,即:仓位越高,最大回撤越大。少部分基金略有偏移,例如华安安康A,平均仓位虽然较高,但是最大回撤控制在4%以内。可以说明:固收+基金的回撤与高风险的股票资产有较大关系,仓位控制是固收+基金不亏钱的秘诀之一。

17只固收+基金回撤-平均仓位分布图

数据来源:wind,诺亚研究;

统计时间:2018/01/01-2021/06/17

通过仓位择时,有效控制了回撤的基金有:华安安康A、银河君润A、安信稳健增值A、安信新趋势A、长城新优选A。

行业分散也能够有效控制回撤。因为股票市场的风格变换较大、行业主题也会出现轮动,如果单压某一风格、行业,可能一段时间表现较好,长期会面临较大回撤压力。均衡风格、行业分散,有助于适应各种股市行情,控制风险。

从17只基金的股票行业分布来看,前三大行业占全部行业比约在30%-50%之间,前十大行业的占比约40%-60%之间。仅有建信稳定得利A、安信稳健增利A、安信新趋势A的行业集中度较高。由此可见,17只固收+基金通过分散行业配置降低波动和回撤,平衡市场风险。

02

为什么这些基金能够获取稳定的收益?

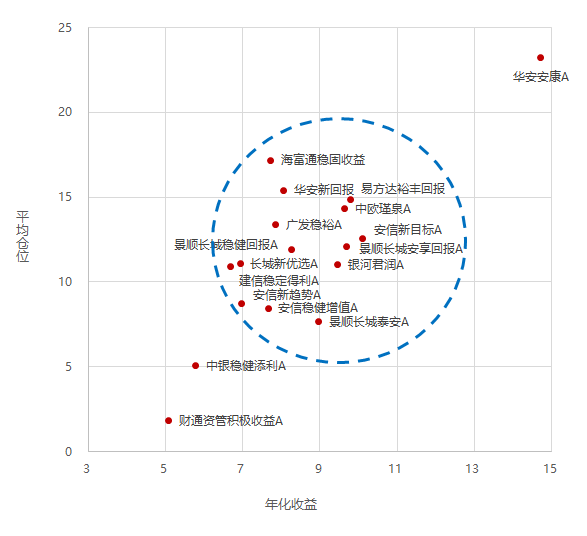

17只固收+基金的仓位配置、收益率都比较相似:股票平均仓位集中在7-12%区间,收益率集中在7-10%。从收益率来看,相对于银行理财4-5%的收益,具有很明显的收益增强作用。

17只固收+基金年化收益-平均仓位分布图

数据来源:wind,诺亚研究;

统计时间:2018/01/01-2021/06/17

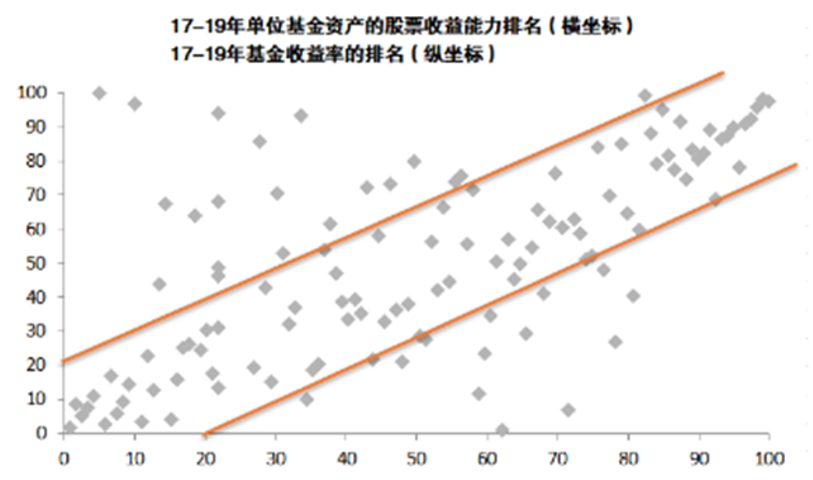

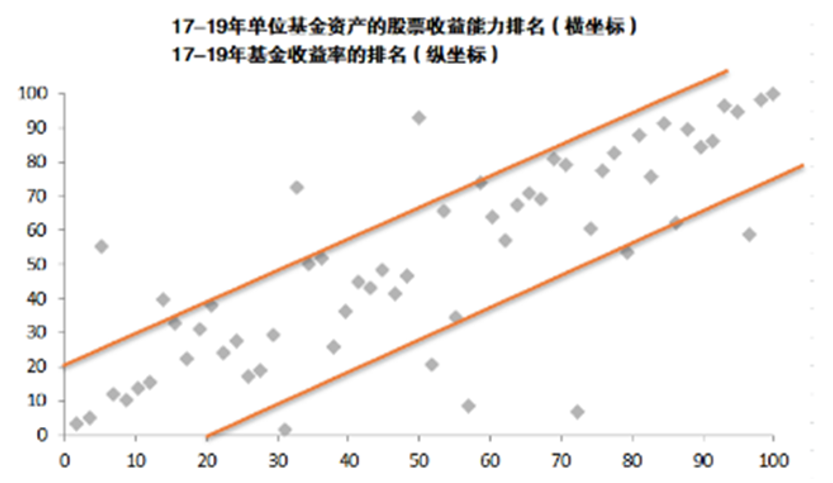

实证检验发现,股票收益能力(单位基金资产)与基金业绩排名呈正相关关系,由此可见,偏债类基金业绩的决定性因素其实是股票投资,而非债券。因此,17只固收+基金能够获取稳定收益,与基金经理的股票投资策略是密不可分的。

股票收益能力及业绩排名:二级债基

数据来源:WIND,平安证券,诺亚研究

股票收益能力及业绩排名:偏债混合

数据来源:WIND,平安证券,诺亚研究

我们梳理了17只基金的情况,会发现股票仓位相似、收益较高的基金往往通过2个方式获取稳定的收益:第一,风格轮动。第二,均衡选股,兼顾组合的防守性和进攻性。

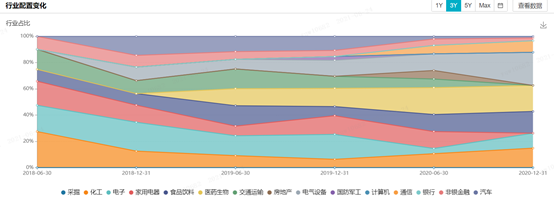

具有明显的风格轮动特征、超额收益明显的是易方达裕丰回报。2018年的熊市里,家电、非银金融、交通运输这类高分红的行业配置较多,2019-2020年的成长牛市里,通讯、医药这类成长股的占比逐渐提升,契合市场的行业轮动情况。

易方达裕丰回报行业配置情况

数据来源:Wind,诺亚研究

中欧瑾泉A、安信新目标A、银河君润A、景顺长城安享回报A在仓位几乎类似的情况下,年化回报较高,它们的共性就是大盘平衡风格。从持仓来看,这4只基金既会配置价值股,也会配置成长股,因此,能够通过价值股稳固收益,成长股获取超额收益,兼顾组合的防守性和进攻性。

03

这些固收+基金还有其他的共性吗?

❏2个基金经理共同管理的产品居多,1个基金经理单打独斗少。

股票投资和债券投资的策略不同,基金经理也有自身擅长的能力圈,因此配置2名基金经理合作管理,在各自擅长的领域发挥长处,有利于基金业绩表现。尤其是较高股票仓位的固收+基金,基金公司内部通常会采用合作小组或者成立绝对收益产品部,来进行股债配置决策,分拆给2名基金经理协作管理。

❏债券配置思路相似:大部分基金的利率债配置较少、信用债债居多,少数配置阶段性配置可转债。

从17只基金的券种分布来看,国债、金融债这类利率债的配置较少,大多数仓位集中在信用债上。当然,像张清华和张雅君管理的易方达裕丰回报、张翼飞和李君管理的安信稳健增值A和安信新趋势A、陈轶平和江勇管理的海富通稳固收益、陈玮管理的中银稳健添利A、宫志芳管理的财通资管积极收益A也会阶段性配置一定比例可转债。不过整体来看,17只基金的债券配置思路差异化并不大。

04

17只基金,更推荐哪只?

张清华和张雅君共同管理的易方达裕丰回报是我们较为推荐的选择。

首先,两位管理人的经验丰富。张清华投资经验超7年,管理规模超1500亿,张雅君也有7年左右的投资经历,管理规模近700亿。2人都是易方达知名的债基、固收+基金经理,易方达裕丰回报属于“双剑合璧”。

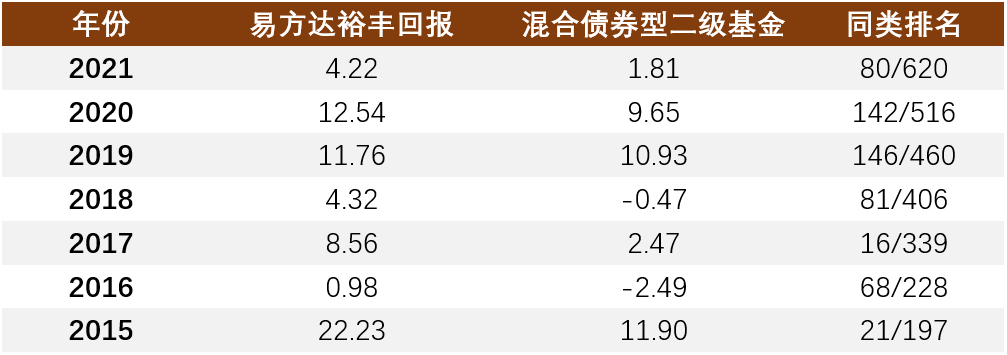

其次,这只基金的运作思路非常符合市场节奏,每年的收益均在同类里排名靠前。

2018年初,易方达裕丰回报的债券操作较为保守,杠杆和久期水平较低,但贸易战爆发引发经济下行压力,货币政策也由紧转松利好债券,易方达裕丰回报则逐步对债券进行了加仓的操作,为组合贡献了较好的收益。股票部分以高分红、稳定性强的非银金融、交运、家电为主,能够较好控制回撤。

2019年,股票投资优于债券,基金经理在一季度就降低了债券仓位、增加了权益仓位,提升股票和转债的投资。二季度债券市场调整后又增加了债券仓位,提升杠杆水平。全年基金参与利率债波段操作,对权益的持仓向成长股偏移,因此获取了11.76%的高收益。

2020年,股票仓位在5月开始逐步加仓,行业配置从均衡逐步向光伏、电子、化工倾斜,因此抓住了当年的强势主题和行业,获取了12.54%的高收益。从这些投资操作来看,基金经理的预判和操作都比较正确。

易方达裕丰回报年度收益情况

数据来源:wind,诺亚研究;

统计截止至2021/06/24

附录:17只基金逐一分析

17只基金的主要差异体现在股票的配置上,因此呈现了不同的收益特征。

华安安康A:均衡的配置风格,既有价值股也有成长股。换手率较高,2018年5.2X、2019年15.5X、2020年5.7X。3年股票平均仓位高,会根据市场进行仓位择时,因此年化收益率在17只基金中最高。回撤控制较好,2018年1月1日至今,最大回撤控制在4%以内。

安信新目标A:大盘平衡风格,行业分散、个股集中,分红率高的家电股、成长性强的电子板块、估值低的地产、弹性较大的周期股均有涉猎。换手率低,2018年2.6X、2019年1.5X、2020年2.0X。3年股票平均仓位适中,12.6%,收益较高,回撤控制在3%以内。

易方达裕丰回报:张清华和张雅君共同管理的基金,个股非常集中,大盘股为主,适当行业轮动,目前配置了电子、医药、新能源等偏成长的长赛道。收益较高,但回撤在17只基金中偏大,适合能够忍受波动的投资者。

景顺长城安享回报A、景顺长城稳健回报A、景顺长城泰安A:3只基金由相同的基金经理管理,策略基本相似、净值走势趋同。长期来看,基金是大盘平衡风格,股票和行业均较为分散,换手率不高,2X-4X。

中欧瑾泉A:大盘平衡风格,行业分散、个股集中,股票配置以流动性好的大盘股为主。换手率不高,2x-3X。适时进行仓位择时。

银河君润A:大盘平衡风格,行业分散、个股集中,目前是银行股+成长股的配置策略。换手率变化较大,2018年的熊市换手率高,2019-2020年的牛市换手率低。

华安新回报:仓位的变化不太频繁,股票和行业的集中度都更低。平衡风格为主,持仓多为估值不高的蓝筹股,例如银行。

广发稳裕A:换手率非常高,平均超10X,行业轮动的交易风格,但是主要以大盘股为主。同时,值得注意的是,该基金的债券券种分布变化较大,2018年同业存单居多,2019年金融债居多,2020年下半年企业债居多,偏交易型选手。由于这种交易特征,该基金的回撤相对较大。

海富通稳固收益:个股和行业都较为分散,持仓以低估值、高分红的股票居多。换手率相对较低,2X-4X左右。

安信稳健增值A、安信新趋势A:2只基金由相同的基金经理管理,策略基本相似、净值走势趋同。仓位择时明显,股票投资仓位在3-21之间波动。偏价值风格,持仓上金融地产家电等高分红股居多。

长城新优选A:仓位择时明显,2018年股票接近空仓、2019年仓位最高达25%。行业轮动,风格不固定,换手率较高,偏交易为主。目前持仓偏成长。另外,债券券种以利率债居多,信用债较少,在17只基金中比较特别。

建信稳定得利A:虽然是二级债基,但是3年平均股票仓位约10%左右,个股、行业的集中度都较高,持仓以银行、地产为核心,适时增加成长股增厚收益。

中银稳健添利A:持仓偏均衡。因为是二级债基,因此个股持仓较集中,行业分散度适中。

财通资管积极收益A:二级债基,股票仓位极低,3年平均仓位约2%左右,因此回撤较小,2018年1月1日至今,最大回撤为1.16%。收益率在17只产品中最低,2018年1月1日至今,收益率5%。适合风险偏好较低的投资者。