来源:证券市场周刊

记者 吴加伦/文

振华新材招股书最大的问题在于,营业收入与现金流及经营性债权勾稽关系出现异常,逾20亿元含税营收既没有形成现金流,也没有经营性债务的支持——这已经突破了IPO企业信披的底线,即振华新材存在营收数据造假的可能。

6月30日,贵州振华新材料股份有限公司(下称“振华新材”)科创板IPO已提交注册,距正式上市仅一步之遥。据上交所官网披露,振华新材科创板IPO申请于1月5日获得受理,2月1日获上交所问询。本次IPO拟发行股票不超过1.11亿股,募集资金约12亿元,将用于生产线建设项目及补充流动资金。

招股书显示,公司自设立以来专注于锂离子电池正极材料的研发、生产及销售,主要提供新能源汽车、消费电子及储能领域产品所用的锂离子电池正极材料。目前,公司已实现涵盖中镍、中高镍及高镍全系列一次颗粒大单晶镍钴锰酸锂三元正极材料的产业化生产及销售,也是钴酸锂、复合三元等多品种锂离子电池正极材料生产商;其中,涵盖包括中镍、中高镍及高镍在内的多种型号一次颗粒大单晶镍钴锰酸锂三元正极材料(NCM),是公司的核心竞争产品。

2017-2020年,振华新材营业收入分别为13.47亿元、26.55亿元、24.28亿元及10.37亿元;同期实现净利润分别为4662.66万元、6932.11万元、3376.36万元、-16954.64万元。两项指标连续两年下滑,甚至在2020年出现亏损,公司经营状况不容乐视。此外,振华新材招股书中多项信披数据存在异常,需要予以关注。

逾20亿元收入无现金债权支撑

招股说明书显示,2019年,振华新材的营业总收入为24.28亿元,其中境外收入1125.29万元,占总营收的0.003%,该部分收入可忽略不计;剩下境内营收24.17亿元,所适用的增值税税率为17%,由此可以计算出当期振华新材的含税营收约为28.28亿元。理论上,这一规模的含税收入必然在其财务报表当中有相同规模的现金流量或者应收款项等数据与之相对应,形成合理的勾稽关系。

现金流量表显示,2019年,振华新材“销售商品、提供劳务收到的现金”有6.94亿元,同期预收款项变动额较小,故无须考虑该影响,与28.28亿元的含税营收勾稽,有21.34亿元的含税收入没有获得现金流入。理论上,应当导致经营性债权相应增加。

然而,资产负债表显示,截至2019年年末,振华新材应收票据项金额为0,应收账款余额4.52亿元,此外还有2.20亿元的应收款项融资,综合起来的应收款项原值大约有6.72亿元,对比上一年年末10.98亿元应收款项原值,不仅没有增长,反而减少了4.26亿元,这一结果与理论上的21.34亿元新增债权相差了25.6亿元,收入勾稽关系出现异常。

为何如此大额的含税营收既没有形成现金流,也没有经营性债务的支持?这可能与应收票据贴现有关。当企业利用应收票据贴现这一方式回收资金时,大量因经营活动产生的应收票据在承兑时被计入了“筹资活动现金流入”,而没有计入“经营活动现金流入”,这导致经营性现金流入减少。下面进一步对这一影响因素进行分析。

一般而言,企业对应收票据进行贴现,若终止确认,则将所收到的款项作为“销售商品、提供劳务所收到的现金”列报,因此已体现在现金流的增长当中,不会对勾稽关系产生影响。真正会产生影响的,是贴现时未终止确认,同时在期末已到期付清的应收票据。但这一数据,振华新材并未在信披文件中予以披露。

再来看筹资活动现金流量的情况。正常情况下,对于贴现时未终止确认的应收票据,企业将会形成一项债务,收到的现金流当作“取得借款所收到的现金”列报。在振华新材的招股书中,2019年 “取得借款所收到的现金”总额为7.11亿元,其中除存在期末未到期银行承兑汇票贴现取得的银行存款,还混杂着增加银行借款等其他现金流入,具体贴现应收票据金额无法获取。但即便7.11亿元全部为应收票据贴现现金流入,也不足以弥补21.34亿元的营业收入空缺。

考虑振华新材可能将上述应收票据贴现收到的现金流计入其他科目的情况。2019年振华新材“吸收投资收到的现金”总额为5.13亿元,“收到其他与筹资活动有关的现金”总额为1.75亿元。退一步讲,就算筹资活动现金流入全部来源于应收票据贴现,2019年振华新材筹资活动现金流入总额为13.99亿元,与21.34亿元相比,仍然存在7.35亿元的含税营收既没有形成现金流,也没有经营性债务的支持。

当然,还存在其他因素可能对这一数据造成影响,如应收款项核销、背书支付等,振华新材招股书中并未予以披露。即便确实是由这些因素导致的,至少7.35亿元的空缺,如此大金额的应收款项变动,在招股书中却没有说明,振华新材信息披露质量堪忧。若并非上述因素影响,那么振华新材则存在营收数据造假的可能。

采购金额与供应商披露不匹配

据招股书披露,报告期内,振华新材对前五大供应商(受同一实际控制人控制的企业合并计算)的采购情况如下表所示:

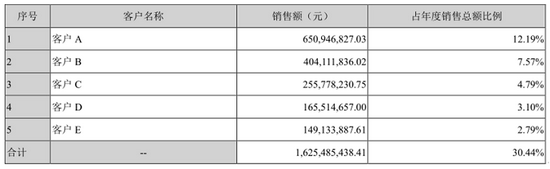

由上表可见,2019年,公司第四大供应商为江西赣锋锂业股份有限公司(下称“赣锋锂业”),采购金额为21677.83万元。赣锋锂业为A股上市公司,据其2019年年报披露,公司对前五大客户销售情况如下表:

如上表所示,2019年,赣锋锂业对第二大客户B销售金额为40411.18万元,对第四大客户D销售金额为16551.47亿元,与振华新材披露的金额相差较大。因此,振华新材应该为赣锋锂业的第三大客户C。然而,2019年年报显示,赣锋锂业对第三大客户C(即振华新材)销售金额为25577.82万元。与振华新材招股书中披露的2019年对赣锋锂业采购金额21677.83万元相差3899.99万元,两份信披数据出现矛盾。

此外,振华新材此次募集的大多数资金将用于扩张产能。其中,6.5亿元用于锂离子电池正极材料生产线建设项目(沙文二期)、2亿元用于锂离子动力电池三元材料生产线建设(义龙二期)。达产后,正极材料整体产能将由年产3.7万吨提升至年产6.2万吨。然而,2017-2020年,振华新材的产能利用率分别为81.05%、90.14%、69.78%和25.93%,总体呈下滑趋势。在此情况下,振华新材仍坚持募资扩产,其募资项目合理性和必要性令人怀疑。

牛市来了?如何快速上车,金牌投顾服务免费送>>

牛市来了?如何快速上车,金牌投顾服务免费送>>