来源:熊园观察

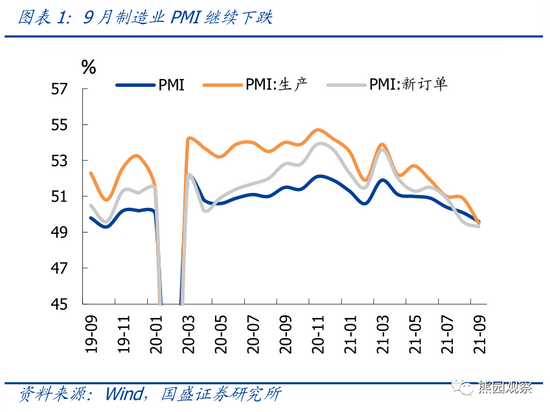

事件:9月制造业PMI49.6%(前值50.1%);非制造业PMI53.2%(前值47.5%)。

核心观点:限电限产冲击下,供给降幅大于需求、上游价格续涨,供需之间结构性矛盾凸显,经济下行压力也进一步加大,预计GDP增速很可能Q3跌破6%、Q4跌破5%。短期重点跟踪三条线索:房地产和限产是否松动;促消费政策;可能的降准甚至降息。

1、制造业PMI时隔18个月再度降至荣枯线下方,主因限产限电导致供给收缩、生产降温;非制造业和服务业PMI均大幅反弹,主因疫情好转对需求的冲击减弱。

2、分项看,关注5大信号:

>限电限产影响下,工业生产大幅回落,供给降幅大于需求。

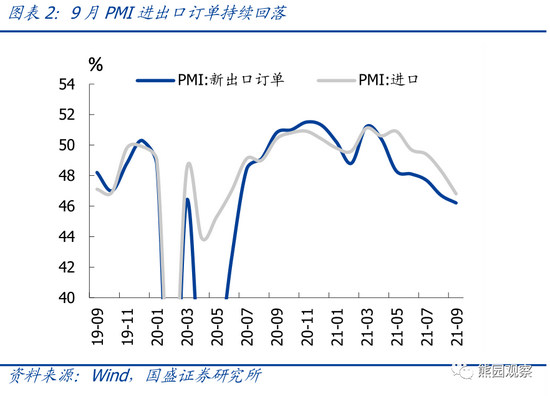

>进出口订单继续回落,出口短期韧性仍强。

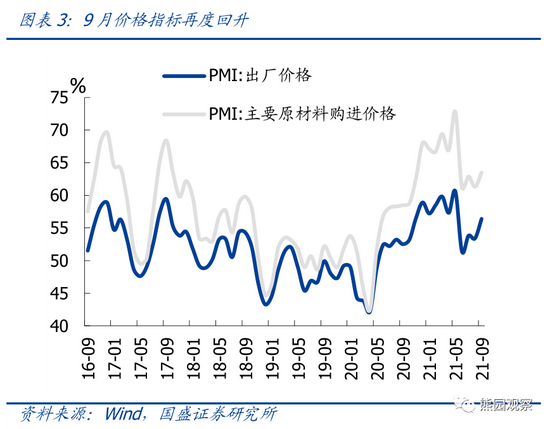

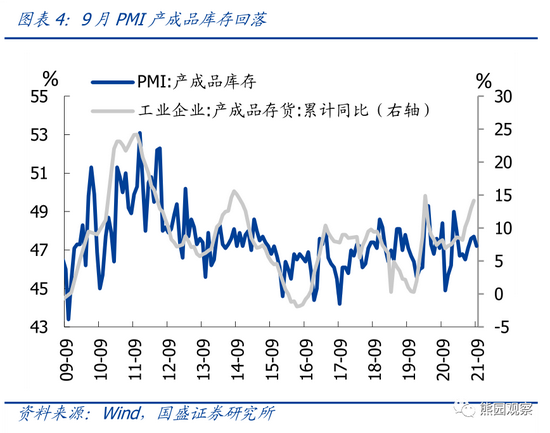

>价格再度回升,预计9月PPI同比升至10.4%左右;产成品库存回落,后续不确定性大。

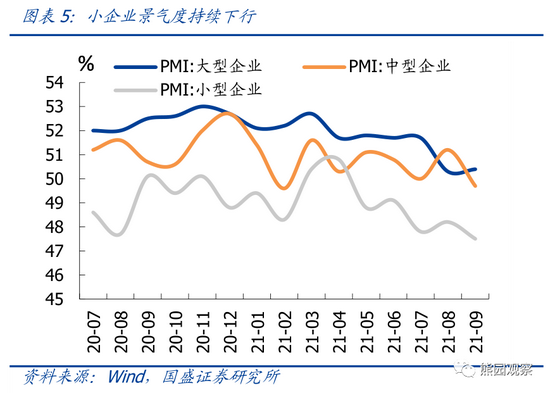

>小企业景气持续恶化,就业形势分化。

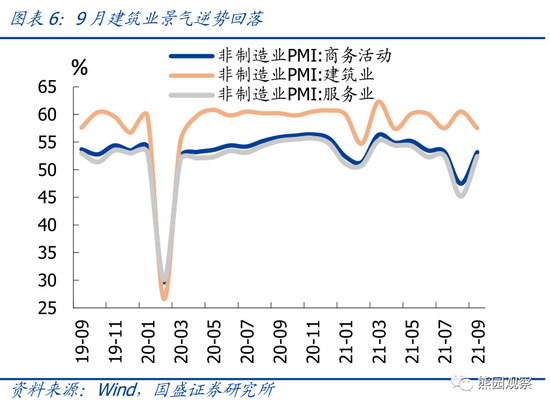

>疫情冲击减退,服务业景气大升;建筑业景气逆势下滑,指向地产基建偏弱。

3、总体看,当前供给降幅大于需求、上游价格续涨,供需之间的结构性矛盾进一步凸显。我国经济压力仍大,GDP增速很可能Q3跌破6%、Q4 跌破5%,短期内可重点关注3方面政策线索。

正文如下:

1、制造业PMI时隔18个月再度降至荣枯线下方,主因限产限电导致供给收缩、生产降温;非制造业和服务业PMI均大幅反弹,主因疫情好转对需求的冲击减弱。9月制造业、非制造业PMI为49.6%、53.2%,较上月变动-0.5、5.7个百分点,其中制造业PMI连续第6个月下滑,也是2020年3月以来首次降至线下;9月服务业PMI大幅反弹7.2个百分点至52.4%,重回扩张区间,带动综合PMI产出指数回升2.8个百分点至51.7%。

2、分项看,可重点关注供需端、贸易端、价格端、库存端、就业端的5大信号:

1)限电限产影响下,工业生产大幅回落,供给降幅大于需求。供给端,9月PMI生产指数为49.5%,较上月大幅回落1.4个百分点,也是近期首次降至收缩区间,主因能耗双控、限电限产的拖累加剧,反映为石油煤炭加工、化纤、钢铁等高耗能行业景气指数均低于45.0%(具体请参考报告《能耗双控和拉闸限电的影响与趋势》)。需求端,9月PMI新订单、新出口订单指数分别较上月回落0.3、0.5个百分点,需求降幅小于供给。

2)进出口订单继续回落,出口短期韧性仍强。9月新出口订单续降0.5个百分点至46.2%,连续5个月处于收缩区间,主因应仍是海外经济复苏动能放缓,运价、原材料涨价压力有增无减;但仍应注意到,9月前20日韩国出口两年平均增速继续回升,我国集装箱运价也续创新高,结合部分海外订单回流,预计Q4我国出口仍有韧性。9月进口订单回落1.5个点至46.8%,连续4个月处于收缩区间,侧面验证了国内经济压力加大。

3)价格再度回升,预计9月PPI同比升至10.4%左右;产成品库存回落,后续不确定性大。

价格端,9月原材料价格、出厂价格指数环比分别回升2.2、3.0个百分点,预计9月PPI同比升至10.4%左右(8月9.5%),近期能耗双控强化上游供给约束,进一步推升价格,后续PPI可能探高至10%以上;

库存端,9月PMI原材料、产成品库存指数分别变动0.5、-0.5个百分点,本月原材料库存升、产成品库存降,可能与限电限产约束工业生产、汽车芯片短缺等因素有关。往后看,能耗双控政策影响下,库存变动不确定性较大,如果供给端限制仍严,叠加疫情受控、消费需求修复,库存可能继续回落;如果短期内双控政策微调、供给恢复快于需求,则将重回补库轨道。

4)小企业景气持续恶化,就业形势分化。9月大企业PMI回升0.1个百分点至50.4%,中、小企业PMI分别回落1.5、0.7个百分点至49.7%、47.5%,小企业PMI连续5个月处于收缩区间,生产经营压力持续加大;大中小企业景气变动与工业企业利润特点一致,即上游挤压中下游、国企挤压私企,主因限电限产持续推升原材料价格。就业方面,9月制造业、服务业、建筑业从业人员指数分别变动-0.6、0.5、2.0个百分点,制造业和服务业就业变动与整体景气变动一致。

5)疫情冲击减退,服务业景气大升;建筑业景气逆势下滑,指向地产基建偏弱。服务业方面,9月服务业PMI环比大幅回升7.2个百分点至52.4%,主因疫情冲击减退,以及中秋、十一假日效应的带动。近期福建和黑龙江虽然再次出现散发式疫情,但均局限于省内,整体趋于受控,预计对全国消费复苏的影响较为有限。建筑业方面,9月建筑业PMI回落3.0个百分点至57.5%,9-10月一般是建筑业旺季,过去5年9月建筑业PMI平均环比上涨1.5个百分点,今年9月建筑业逆势下滑,可能与地产景气下行、施工需求下降、基建发力不及预期有关。

3、总体看,当前供给降幅大于需求、上游价格续涨,供需之间的结构性矛盾进一步凸显:供给端,工业生产在限电限产约束下明显回落;需求端,消费与服务业随着疫情冲击减退有所修复,地产与基建在严监管下仍然偏弱。往后看,我国经济压力仍大,GDP增速很可能Q3跌破6%、Q4 跌破5%,预示稳增长、稳就业的必要性进一步增大,政策将稳中偏松,短期内重点关注3方面政策线索:1)房地产和限产是否会松动?我们预计,房地产和限产短期内都不会更紧,并都可能会预调微调、边际松动;2)9.22国常会提出“研究出台进一步促进消费的措施”,紧盯促消费可能的举措;3)货币政策动向:一方面是我国央行可能的降准甚至降息,另一方面是美联储缩减QE(Taper)进展。

风险提示:疫情演化、外部环境恶化、政策力度等超预期

北京证券交易所来了,如何开户>>