来源:王杨策略研究

摘要

投资要点

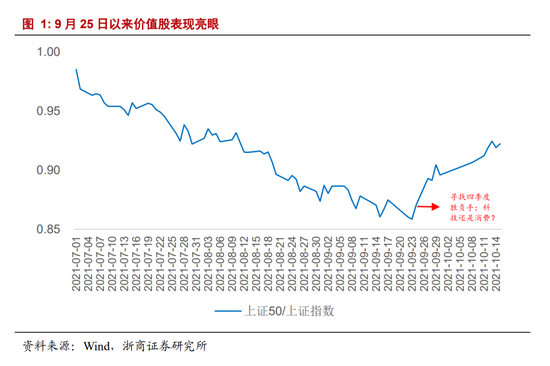

9月25日,周期在聚光灯下时,我们发布《寻找四季度胜负手:科技还是消费?》,全市场独家提示价值股配置机会。10月10日,分歧加大之际,发布《赢在深秋:Q4是今年最佳投资窗口》,鲜明提示四季度的投资机会。

9月底以来价值股行情显性化,10月15日半导体板块爆发,如何看其投资机会?

1、价值和科技双驱动,赢在深秋

赢在深秋:Q4是今年最佳投资窗口,上证指数有望更上层楼,一则流动性环境边际改善,二则价值和科技具备上涨基础,三则三季报逐步落地。

切换结构:从Q3热点板块转向价值和科创,大金融发力(银行、券商)、消费股修复(白酒、医药、机场、家电等)、科创板牛市(半导体引领)。

2、半导体引领科创板,牛市已至

(1)科创牛市的底层逻辑?“无产业,不牛市”。

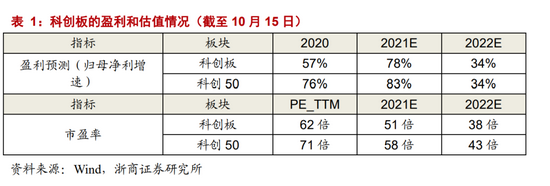

科创板的产业分布集中在国产替代、5G应用、医药,是十四五期间产业升级的完美映射,反映到盈利上,结合Wind盈利预测,科创板20年、21年预测、22年预测的归母净利增速分别为57%、78%、34%。

与此同时,叠加次新红利,科创板当前基金低配且估值合理。

(2)科创牛市预期差在哪?重要预期差有两点。

一则,产业意义的理解不同,市场普遍从GDP增速和流动性等角度理解牛熊,事实上,“无产业,不牛市”,每轮牛市背后的底层逻辑在于产业崛起,综合政策导向、资金投向、市场需求,十四五期间最具时代感的产业是国产替代和5G应用,恰恰也是科创板的产业分布。

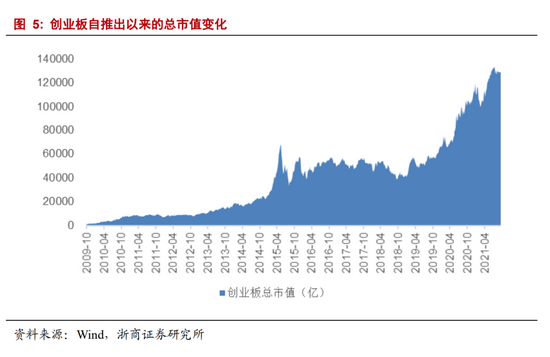

二则,因体量对其不够重视,科创板当前市值体量偏小,但是市值仅是结果,参考2012年牛市初期的创业板彼时市值也较小,更关键的驱动在于产业结构。

(3)10月转折的边际驱动?三季报落地确认。

复盘发现,无论是2019年的半导体还是2020年的新能源,往往是三季度窗口期间牛市开始清晰化,换言之,三季报确认使得其配置价值显性化。

站在当下,随着三季报逐步落地,新一轮结构牛市将开始清晰,综合产业背景、估值水平和基金配置,我们认为,新一轮结构牛市将是半导体引领科创板。

(4)产业线索为何半导体?

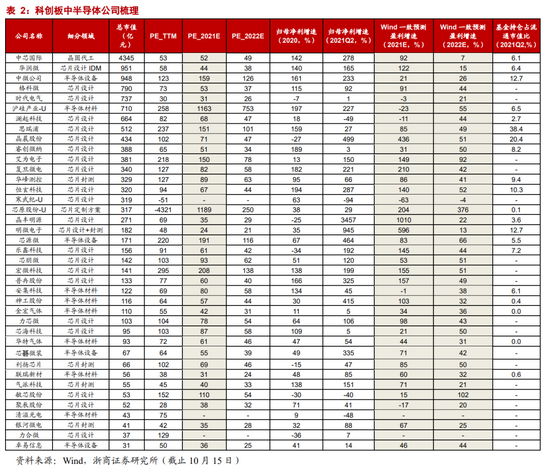

景气度视角,结合三季报预告线索和Wind21年和22年盈利预测,国产替代领域高景气;估值视角,科创板半导体的21年动态估值中位数为64倍,与2019年半导体和2020年电动车牛市初始的估值水平相差不大;持仓视角,基金对这批公司配置低。

结合行业,关注芯源微、思瑞浦、艾为电子等。

正文

1、价值和科技双驱动,赢在深秋

今年以来,我们在几个关键节点的研判得到市场验证:(1)回顾春节前后,市场一致看多茅板块,我们通过系列报告提示彼时是从大消费到大科技切换的拐点;(2)3月下旬,市场情绪低迷,分歧加大,我们通过《布局科技:王者将归来》系列报告提示彼时科技牛市的前夜;(3)4月前后,市场情绪底部,我们发布《调整已近尾声》《一波吃饭行情,渐行渐近》旗帜鲜明开始看多市场;(4)为了更好地把握趋势行情,3月底以来持续发布十九论提示“科创板,牛市已来,刚刚开始”。

9月25日,周期在聚光灯下时,我们发布《寻找四季度胜负手:科技还是消费?》,全市场独家提示价值股配置机会。9月底以来,价值股行情显性化。

10月10日,分歧较大,我们发布《赢在深秋:Q4是今年最佳投资窗口》,鲜明提示:全年最佳投资窗口打开,Q4转向价值和科技,大金融发力、消费股修复、科创板牛市。

站在当前,以大金融和消费股为代表的价值股渐入佳境,与此同时,三季报催化下半导体引领的科创板牛市也逐步展开。

2.半导体引领科创板,牛市已至

10月15日,半导体引领科创板开始爆发,我们全市场最早最坚定最系统研究相关机会:

8月以来,我们发布《半导体开始接棒,应用类蓄势待发》《再论半导体接棒,兼答三大疑问》《从大周期理解半导体接棒》,持续提示,新一轮结构牛市重视科创板和半导体;

而后,我们发布《8月震荡,9月决战》《后续更精彩,复盘牛市初期的回调》《开始战略布局,戴维斯双击行情》《物换星移,布局新一轮结构牛市》,持续提示,8月震荡后,9月是战略布局窗口,10月决胜。

如何看新一轮结构牛市的底层逻辑,10月决胜的边际催化剂,为何产业线索应重视半导体,本轮半导体与19年的差异点?

2.1 科创牛市的底层逻辑?

科创板是十四五期间最具成长性的板块,牛市的三大底层逻辑有,产业崛起、基金低配、估值合理。

其一,产业崛起,“无产业,不牛市”,科创板的产业分布集中在国产替代、5G应用、医药,是十四五期间产业升级的完美映射,产业的高景气反映到盈利上,结合Wind盈利预测,科创板20年、21年预测、22年预测的归母净利增速分别为57%、78%、34%。

其二,估值较低,截至10月15日,科创板整体PE-TTM为62倍,对应的21年动态估值为51倍。

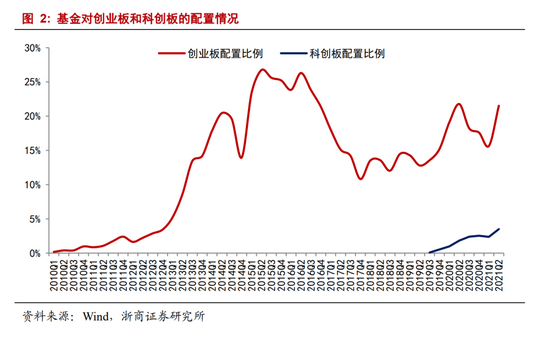

其三,基金低配,截至21年中报,主动权益基金的重仓股中,科创板占比仅3.5%。

2.2 科创牛市的预期差在哪?

关于科创板的认知,重要预期差有两点,一则产业意义的理解不同,二因体量对其不够重视。

一则,产业意义的理解不同。市场普遍从GDP增速和流动性等角度理解牛熊,事实上,“无产业,不牛市”,每轮牛市背后的底层逻辑在于产业崛起。具体来看,2005年至2007年牛市源自重工业崛起,2013年至2015年牛市源自互联网+崛起。

展望未来,一则,随着经济转型的实质性跃升,A股结构牛市常态化,GDP和流动性都难有系统性大起大落,应重视把握产业支撑的结构牛市;二则,综合政策导向、资金投向、市场需求,十四五期间最具时代感的产业是国产替代和5G应用。

二则,因体量对其不够重视。站在当前,科创板是一批上市未满两年的次新股,市值体量偏小,市场对其关注度不够。

但是,市值仅是结果,参考2012年牛市初期的创业板彼时市值也较小,更关键的驱动在于产业结构,基于科创板映射了当前快速崛起的国产替代和5G应用,市值空间大。

2.3 10月转折的边际驱动?

三季报落地使得科创板配置价值显性化,产业线索在于半导体。

复盘发现,三季度往往使得结构牛市清晰化,也即成长赛道的配置价值显性化。具体来看,2019年半导体结构牛市,自8月开始明晰,边际驱动在于中报和三季报的连续确认;2020年新能源结构牛市,自10月开始清晰,边际驱动同样在于中报和三季报的连续确认。

站在当下,随着三季报逐步落地,新一轮结构牛市将开始清晰,综合产业背景、估值水平和基金配置,我们认为,新一轮结构牛市将是半导体引领科创板。

2.4 产业线索为何半导体?

以一年时间维度看,结合产业景气、估值水平、基金配置、交易热度等,我们认为半导体将引领科创板,展开新一轮结构牛市,结合行业关注芯源微、思瑞浦、艾为电子等。

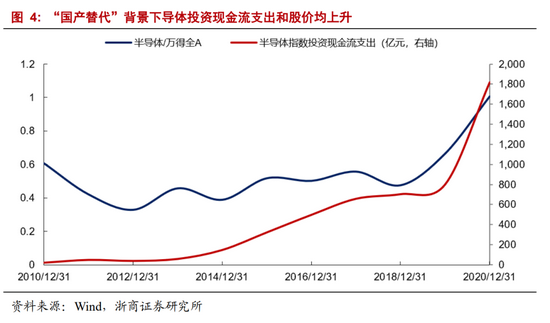

从景气度视角,国产替代领域高景气。一则,从三季报视角,半导体设备和设计是典型国产替代细分领域,其中,北方华创作为设备领域龙头,也是风向标,预告显示预计前三季度净利润同比增长82.3%-117.21%,验证产业高景气;二则,从盈利前瞻视角,以科创板中半导体公司为观察样本,21年和22年盈利预测的中位数分别为83%和43%。

从估值视角,当前估值水平较为合理。以科创板半导体公司为观察样本,21年动态估值的中位数为64倍,与2019年半导体和2020年电动车牛市初始的估值水平相差不大。

从持仓视角,基金对这批公司配置低。以21年中报“基金持仓占流通市值比”为统计口径,仅思瑞浦和晶晨股份占比较高,其余公司基金普遍低配,绝大多数占比在10%以下。

3.风险提示

1、业绩增速低于预期。如果相关公司实际增速显著低于市场预期,或影响板块后续走势。

2、流动性收紧超预期。如果流动性收紧超预期,或对市场估值产生一定扰动。

股市跌了别害怕!7%+理财,低门槛高收益、1000元就能买入、0手续费……限额领取,速来>>