最近几年直播带货火了起来,很多人把在李佳琦直播间里“购物狂”的架势用在了买基金上:

●以前买过的基金经理盈利了,现在又出新品了,买!

●听人说某个行业要大涨了,这个基金正好投这个行业,买!

●现有持仓亏损了,赶紧再买个进攻性强的基金对冲补救一下,买!

人云亦云,小手一挥:买买买!此涨彼跌,一看账户:没赚钱!眼看着持仓列表里基金的数目越来越多,烦恼也就随之而来了:该怎么管理呢?

基金越买越多的你并非个例

根据中国基金业协会发布的2019年度《全国公募基金投资者状况调查报告》,从持有基金数量来看,38.6%的基民持有基金<5只,39.5%的基民持有5-10只基金,14.3%的投资者持有10-15只基金,其余的21.9%的投资者持有基金超过15只。

投资基金不是多多益善

1、基金数量过多可能会严重拉低持仓收益。一只基金,少则持有十几只股票,多则持有上百只股票,如果买的基金太多,又恰好没有重合的股票池,效果就和获取市场平均收益差不多,与其折腾一番,不如直接选择追踪大盘的指数基金,还能省一笔申赎费。

2、基金数量过多会降低资金的使用效率。总想着雨露均沾,但当你觉得有明显抄底机会的时候,那么多只基金在眼前,都不知道要给哪一只补仓,比如想拿出10000元加仓,如果仅持有两只基金,可以每只加5000元,如果持有20只基金,每只只能加仓500元,加仓布局的效果会大打折扣。

3、基金数量过多会分散投资者的精力。基金投资是一门学问,想要通过长期持有基金来获得可观收益,前提是需要找到真正优质的基金,因此在买基金前需要做好功课,基金买到手以后也不能一劳永逸,必须要持续跟踪基金的定期表现,不断审视基金是否值得继续持有。如果草率地买入大量基金,后续又做不到沉下心去研究,当部分基金出现较大回撤时,很可能沉不住气而慌乱抛出,造成实际的亏损。

4、基金数量再多也未必能起到分散风险的作用。如果持有的不同基金之间具有较强的相关性,恰好在分类上有重叠,比如都是由同一位基金经理管理、都是同样的权益仓位占比、都是投资同一个行业或主题,则不仅起不到分散风险的功能,还会出现一荣俱荣,一损俱损的现象,从而加剧了持仓的波动。

持有多少只基金比较合适?

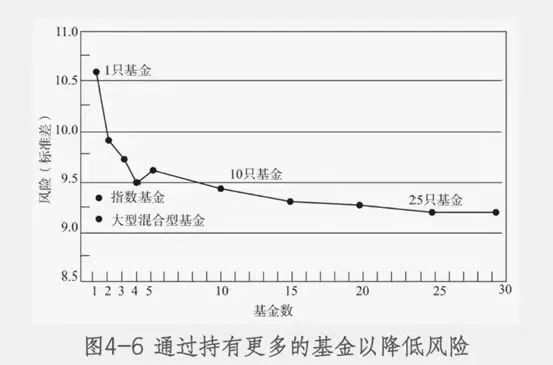

著名基金研究机构晨星做过一个假设性的投资组合:基金个数从1~30不等,同时更换不同的基金品种,然后分别计算每种组合5年的标准差。测算发现单只基金组合的波动率最大,增加一只基金可以明显改善波动程度,虽然回报降低了,但投资者可以不必承担较大的下跌风险。但当组合增加到7只基金以后,波动程度和基金数量就没有必然联系了,换句话说,7只或以下是较为理想的基金数量,“日理万基”的投资方式,可能是无效的“分散化投资”。

注:数据源自《晨星投资者》

但最近几年市场风格轮动较快,持有基金的数量也不是绝对的,要根据自己的投资经验和时间精力,以及对资产配置的需求来把控持有基金的数量。比如,资金量越大越要考虑风险的分散,可以持有较多数量的基金来实现,但如果资金量非常小,分摊到太多只基金身上反而会增加手续费的成本。对于刚入门的小白投资者,可以先持有自己最看好的基金,逐步积累经验,而基金老手可以在做好资产配置的情况下同时管理较多只基金。

已经很多了怎么精简呢?

基金越买越多,其实都为了一个目的:分散风险,但分散风险可不能靠数量取胜,而是要根据基金的风格、类型、投资方向等特征进行配置。如果你发现持仓数量已经很多了,不妨尝试问自己以下几个问题:

1、我买的基金是否只有一种投资类型?

作为家庭投资账户,只有做好大类资产配置,在股票、债券、现金等大类资产中进行分散布局,才能避免承受单一市场的系统性风险。因此,我们的持仓应覆盖权益型基金、债券型基金和货币基金。这种分散持仓风险的方式主要是利用了不同资产之间的弱相关性原理,分散化的大类资产配置能够实现“东边不亮西边亮”的投资效果。因此,各种类型的基金都有其存在的必要性,以晨星所建议的持有7只基金为例,可以配置1只货币基金保证充足的流动性;1-2只债券型基金谋求波动较小的相对确定性收益;3-4只权益型基金增加持仓弹性,从而提高收益空间。当然,具体的数量配置还是要根据大家的风险承受能力进行调整。检查一下我们的持仓,如果我们的风险承受能力较弱,而现有持仓全部为权益型基金,就可能需要剔除一些权益型基金,来更换成更安全的固定收益类基金了。

2、我买的基金投资风格是一样的吗?

基金的投资风格可以分为大盘股和小盘股、价值和成长风格。投资风格的差异导致基金所投资的股票虽然同处在一个市场甚至同一个行业,也会出现涨跌幅度的差异,因此持有的基金风格差异大,分散风险的效果才会好。如果你持有的多只基金都属于同一个类型,可以尝试剔除同类型中历史表现较差的基金。一般来说,如果持仓中的多只基金都是由一个基金经理管理,就很可能出现这种情况。

3、我买的基金是一个行业或主题的吗?

股市的风向可以说是瞬息万变,每年领跑的热点行业都不一样。而基金经理往往都有自己的能力圈,比如消费、科技、周期等。如果我们当前已经拥有了一只消费类基金,且这位基金经理在该行业的历史投资上业绩显著,就没有必要再买一只同样主投消费行业的基金了,可以尝试搭配主投科技、金融等其他方向的基金。基金经理虽有各自的能力圈,但也有可能受到基金经理自身的意愿或基金合同的约定,呈现出同一人管理的不同基金产品中投向完全不同行业的情况,所以判断多只基金是否主投同一个行业,从基金定期报告中的持股信息中观察是更加客观的。

通过基金盈利的关键不在“多”,而在“精”,过度分散且同质化的基金组合反而会拉低未来的收益率,与其无方向地广撒网,不如在深入研究的基础上精选出几只经得起考验的优质基金来构成符合自己预期收益与风险承受能力的基金组合,并通过长期持有收获时间的玫瑰。

本文涉及的任何内容及观点仅供参考,不构成投资建议或依据,投资者需自主决策、自行承担风险。市场有风险,投资需谨慎。基金净值会因为证券市场波动等因素产生波动,投资者需根据自身的风险承受能力、投资期限和投资目标,谨慎选择合适的产品并详细阅读产品的法律文件,基金的具体风险请查阅招募说明书的“风险揭示”章节的相关内容。基金投资策略、投资范围、基金经理等相关信息,可前往银华基金官网的信息披露板块查询了解。