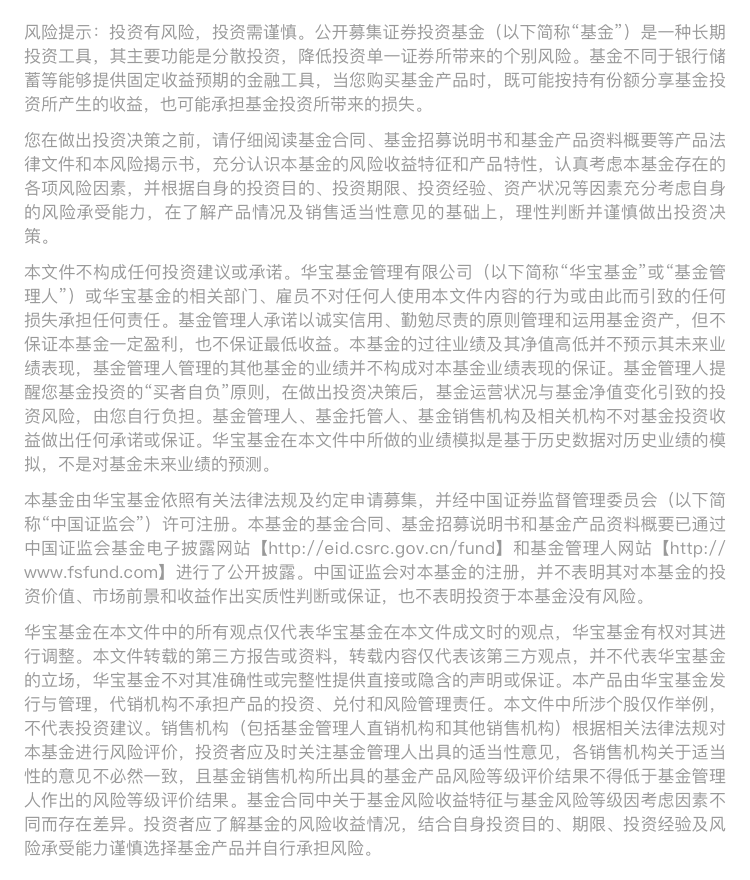

上周商品价格继续大幅调整,滞胀压力继续缓解;上周三季报也披露完毕,在经济大幅下行的背景下A股净利润增速进一步下滑。

上证综指和创业板指涨跌幅分别为-1%和2%,电力设备新能源、军工、电力公用事业、汽车等行业表现相对较好,煤炭、地产、家电、建材等行业表现相对较差。

市场回顾

数据来源:Wind;截至日期:2021.10.29。

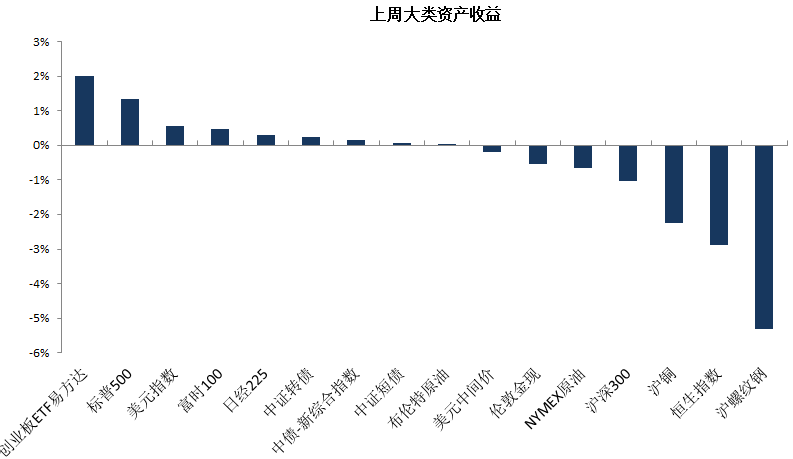

近一月以来,各资产的收益和风险波动情况如下:

数据来源:Wind;截至日期:2021.10.29。

A股市场

市场回顾

上周A股主要指数多数下跌。

从板块上看,电气设备(7.05%)、综合(3.03%)、国防军工(2.45%)本周涨幅较大;建筑材料(-6.09%)、采掘(-6.96%)、房地产(-8.10%)表现较差,预计后市或仍以区间震荡为主。

01

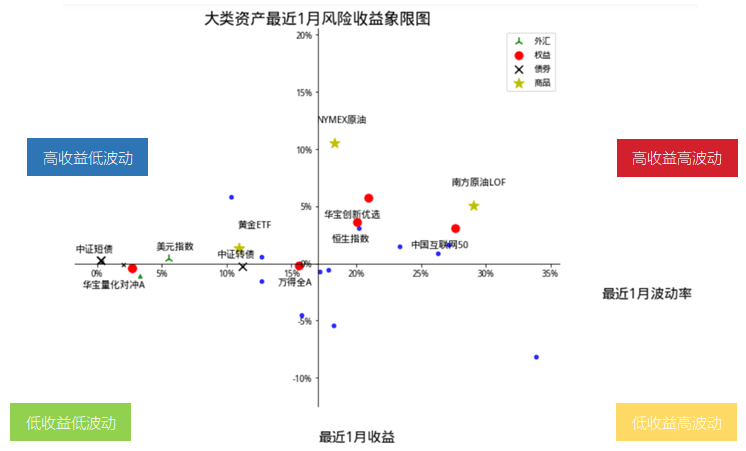

行业方面

申万28个行业涨跌互现,其中电子涨幅居前,钢铁、家用电器和采掘领跌。

申万一级行业周涨跌(%)

数据来源:Wind;时间区间:2021.10.25-2021.10.29。

02

资金方面

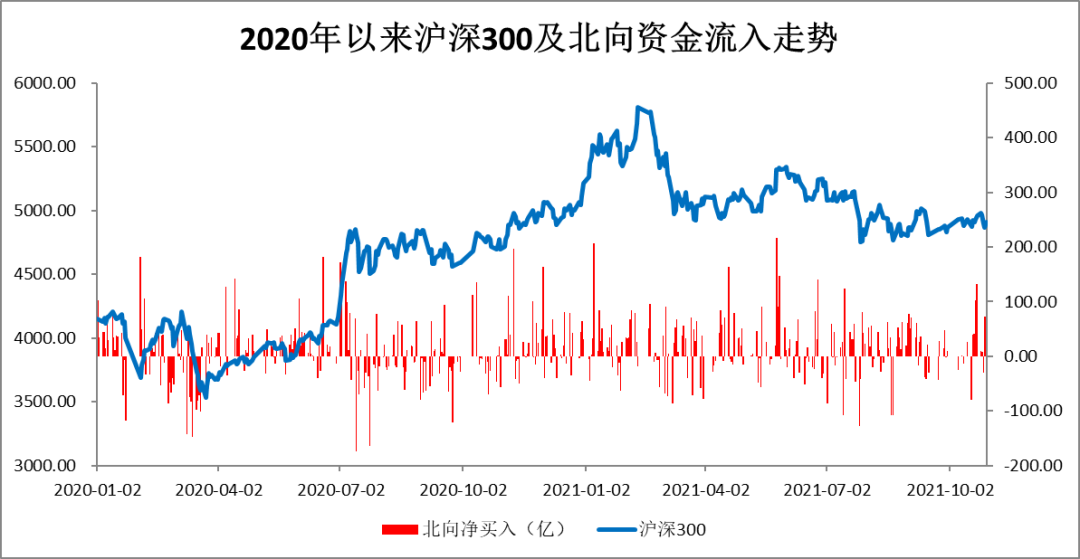

上周北向资金总体净买入106.07亿元。北向资金本周偏好电气设备行业,展望四季度,市场风格或趋于均衡,预计北向资金流入A股的中长期趋势未变。

数据来源:Wind;截至日期:2021.10.29,

数据区间:2020YTD。

03

经济数据方面

国内方面,三季度经济下行压力增大:三季度GDP增长率和两年复合增长率下降到4.9%,低于预期的6%。1-9月份全国规模以上工业企业利润同比增长44.7%,边际上有所放缓。

通胀方面,三季度PPI继续冲高,CPI低位徘徊,二者差距扩大,发改委等部门开始采取措施稳价保供,煤价上涨趋势得到明显控制。

预计未来PPI将向CPI传导,明年利润或将由上游向中下游传导,滞胀担忧大概率得到缓解,预计4季度经济增长动能将有所恢复。

受三季度经济下滑影响,大部分行业三季度业绩表现低于预期。总体来说,配置逻辑上,建议关注前期受困行业的改善性机会。

市场展望

由于地产和城投等监管政策不断加强,经济的潜在下行风险有所加大。预计四季度财政政策边际有所发力,货币政策收紧概率不大,央行会根据情况进行宽松操作。

债券市场

市场回顾

从近期相关监管部门表态和央行加大净投放呵护来看,市场此前悲观的流动性预期和加剧的通胀担忧均出现一定修复。

后市展望

预计后续资金面有望呈现中性偏松格局,同时,以煤炭为代表的工业品通胀攀升态势有望迎来转机。

但是,专项债发行加速、房地产相关政策微调松绑等稳信用、稳增长举措的出台,又制约债市进一步修复的空间。综合来看,短期债市预计呈现震荡格局,向上向下的空间或都较为有限。

石油黄金

市场回顾

上周原油高位震荡。主要受OPEC+会议增产有限、供应端受到碳达峰和产能恢复问题阻碍、美国经济恢复良好、美国预计开放边境、增长预期加强等因素影响。整体而言,油价相对乐观。

需求端来看,目前看Q4有望逐步复苏,此外高煤价和天然气价格会拉动大约50-100万桶/天的替代性燃料需求;短期需关注疫情对需求端造成的干扰。原油供给端对涨价钝化,本轮油价的高点很大程度上取决于美联储和拜登政府对油价的容忍度。

上周黄金小幅震荡,主要受到投资者对供应链紧缺以及通胀的担扰等因素影响。中长期来看,在通胀和利率的拉扯之下,金价或维持1800-1900美元/盎司之间震荡。

公募基金

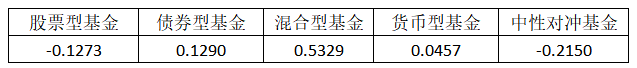

上周公募基金平均收益情况如下:

数据来源:Wind,截至日期:2021.10.29。

过去1周统计2021.10.25-2021.10.29行情。

上周市场进入震荡,股票型基金平均收益率在-0.13%,混合型基金平均收益率在0.53%。债券市场也有所反弹,债券型基金的平均收益率为0.13%。

从风格来看,市场风格较难把握,行业快速切换,超额收益较难产生,中性对冲基金的平均收益率为-0.22%。

相关产品

【打包一篮子好基】华宝稳健养老FOF(007255)

【灵活配置攻守兼备】华宝新价值(001324)、华宝新机遇(003144)

【一键投资银行板块】华宝中证银行ETF联接C(006697)

【深挖高股息价值股】华宝标普中国A股红利机会A(501029)