来源:XYQUANT

导读

▪ 基金经理标签:中大盘、成长股、医药、选股型

▪ 华泰柏瑞基金成立于2004年,2019年三季度公募基金管理规模1,037亿元(其中非货币基金规模703亿),非货币公募规模排名行业29/137。

▪ 徐晓杰,2007年加入华泰柏瑞基金,目前共管理基金数4只,在管基金总规模5.22亿,包括偏股混合型和灵活配置型。

▪ 华泰柏瑞生物医药成立于2017年8月,基金经理自成立起任职,类型为灵活配置型,目前规模2.28亿,个人投资者占比50%。

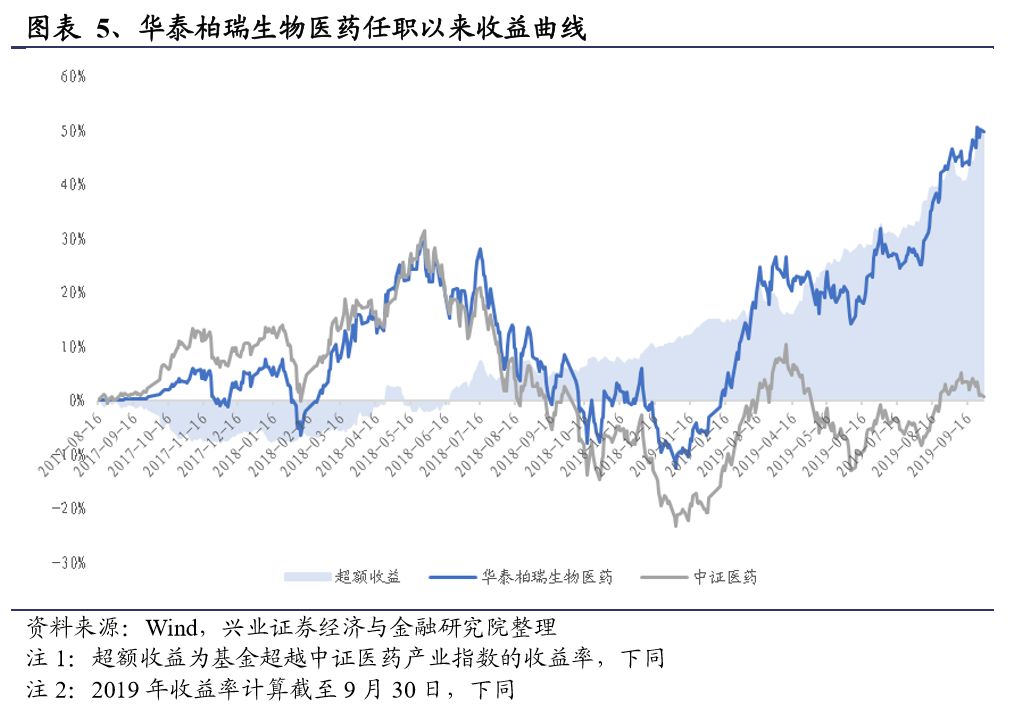

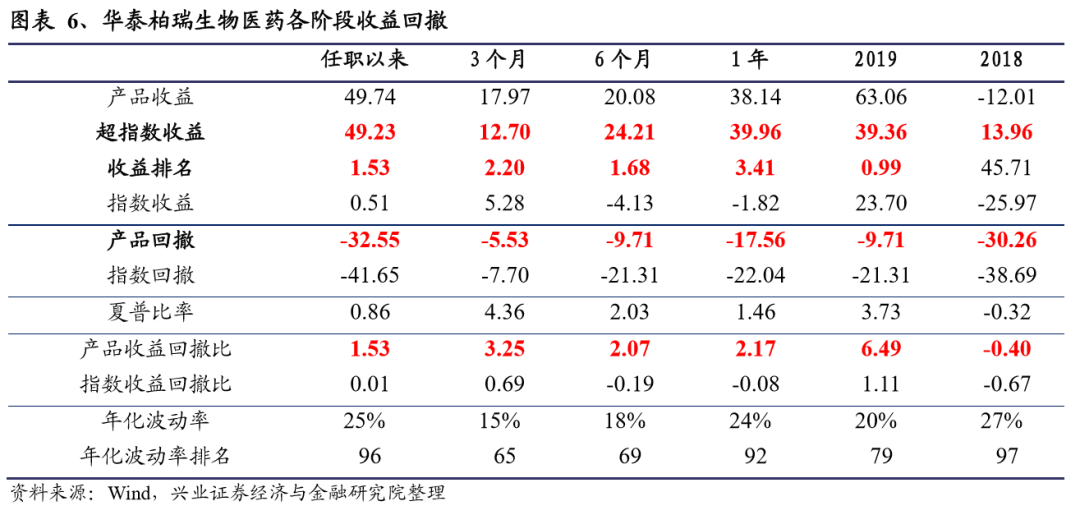

▪ 业绩优异,风险控制能力强:任职以来累计收益49.74%,排名行业前1.53%,相对中证医药卫生指数的超额收益49.23%,回撤低于指数。

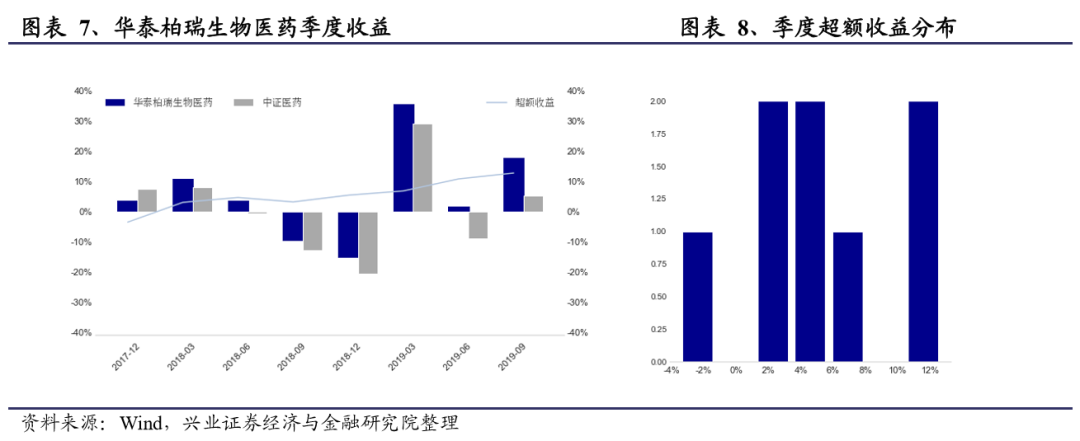

▪ 业绩持续性较强:分年度看,自任职以来每年取得正的超额收益,多数年份排名同类前5%;分季度看,自2018年以来共8个季度中,相对指数的胜率为87.5%。

▪从行为特征来看,换手率接近市场平均,2019年为3.52;持股较为均衡,前十大重仓股占比59.51%,年中持股数40只。

▪ 从风格来看,基金经理持续偏好成长风格;偏好配置流动性强、过去市场表现好、高成长的股票。

▪ 根据绩效归因结果,选股能力显著。Brinson模型显示,主要超额收益由选股带来。 2019年中报披露的前10大重仓股中,有9只取得了超过行业、大盘的收益率。

华泰柏瑞基金管理有限公司成立于2004年,是一家中外合资基金管理公司(原友邦华泰基金管理有限公司),公司自成立以来,奉行“主动投资”与“被动投资”并行的公司战略,致力于做中国ETF专家。公司是国内最早推出ETF产品的中外合资基金管理公司之一,凭借精准的指数跟踪能力,杰出的后台运营保障能力,公司旗下的上证红利ETF受到投资者的广泛认可,公司由此积累了丰富的ETF管理经验。

截至2019年三季度,华泰柏瑞基金旗下管理基金60只,资产管理总规模1,037亿,排名33/137。其中,非货币基金规模703亿,占比67.74%,排名29/137。

2.1 基金经理简介

徐晓杰,博士,投资经理年限4.42年。

历任邦联资产管理有限公司研究员。2007年9月加入华泰柏瑞基金管理有限公司,历任研究员、高级研究员、基金经理助理。2014年4月起任研究部总监助理。

2015年5月至2018年5月任华泰柏瑞行业领先股票型证券投资基金的基金经理。2015年6月至2018年5月任华泰柏瑞健康生活灵活配置混合型证券投资基金基金经理。2015年10月起任华泰柏瑞激励动力灵活配置混合型证券投资基金基金经理。2017年8月起担任华泰柏瑞生物医药灵活配置混合型证券投资基金基金经理。2018年6月起担任华泰柏瑞医疗健康混合型证券投资基金基金经理。2018年8月底担任华泰柏瑞现代服务业混合型证券投资基金基金经理。

2.2 管理产品概况

基金经理目前共管理基金数4只,在管基金总规模5.22亿,包括偏股混合型和灵活配置型。其中规模较大、管理时间较久的基金为华泰柏瑞生物医药,自2017年8月16日管理至今,规模2.28亿。

3.1 基本情况

华泰柏瑞生物医药(004905.OF)成立于2017年8月16日,是华泰柏瑞基金旗下的一只灵活配置型基金,徐晓杰自成立起担任基金经理。截至2019年6月30日,基金规模为2.28亿。

2019年2季度末规模为2.28亿。机构持有比例上升,占比达50%。

3.2 产品业绩

基金获取超额收益能力突出:截至2019年9月30日,自基金经理任职以来获得累计收益49.74%,年化收益20.94%,实现超越中证医药卫生指数的收益49.23%,超额收益稳步积累。与同类基金相比,基金收益率排名行业前1.53%。基金最大回撤32.55%,低于中证医药卫生指数的最大回撤41.65%。

业绩持续性强、收益胜率高:分年度看,自任职以来每年均有超额收益,其中2019年表现尤其突出;分季度看,任职以来的8个季度中,有7个季度取得了正的超额收益,胜率87.5%

3.3 配置偏好

3.3.1 大类配置

仓位较为稳定,在90%上下波动:华泰柏瑞生物医药为灵活配置型,基金经理任职以来,仓位在90%上下波动。

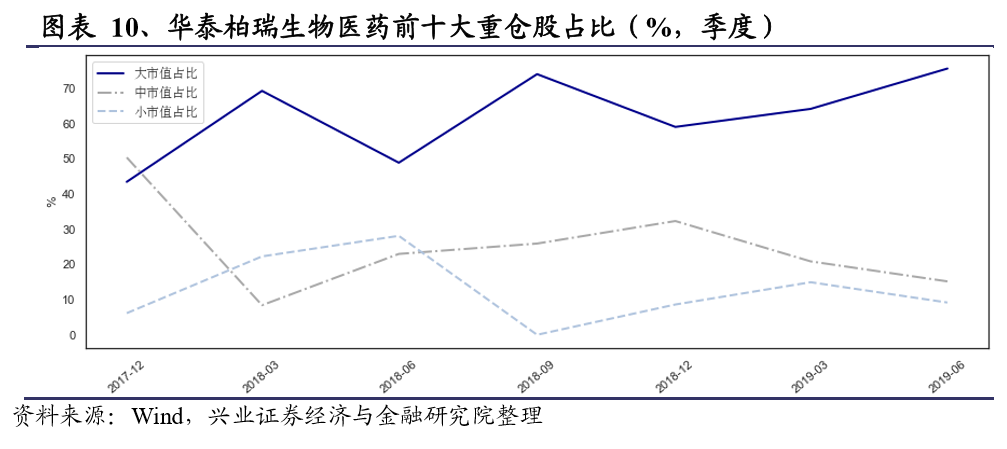

3.3.2 市值配置

风格稳定,偏好大盘风格:我们对基金实际持仓股票进行分类汇总,分类规则为:选择所有股票的前6%(约200只)为大市值,前15%为中等市值(约排名200-500),后85%为小市值。从持仓市值来看,基金主要配置大盘股。

3.3.3 行业配置

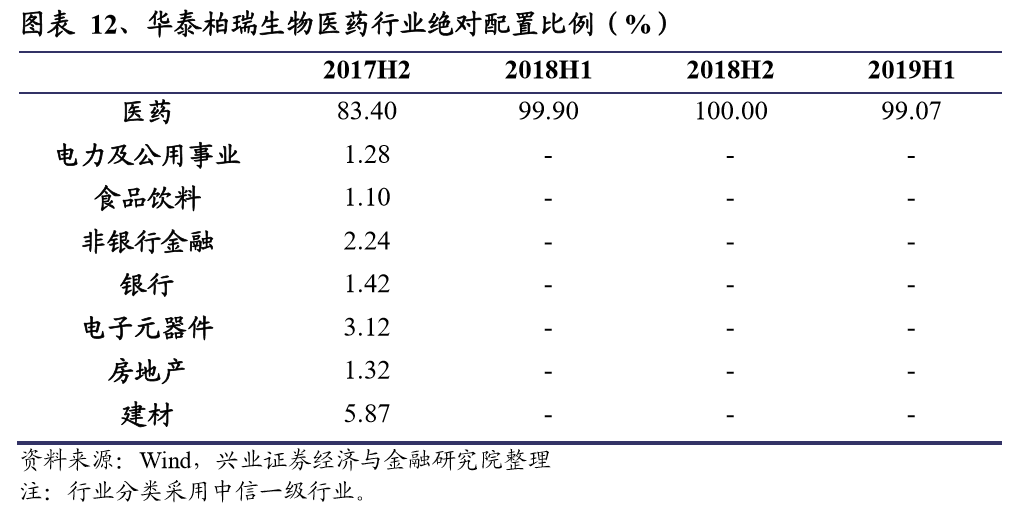

从绝对配置比例来看,近3年主要配置医药行业。

3.4 行为特征

3.4.1 换手率

基金经理换手率水平与同类基金平均水平相近。2019年中期的基金年化换手率测算为3.52,行业中位数为3.71.

3.4.2 持股只数与集中度

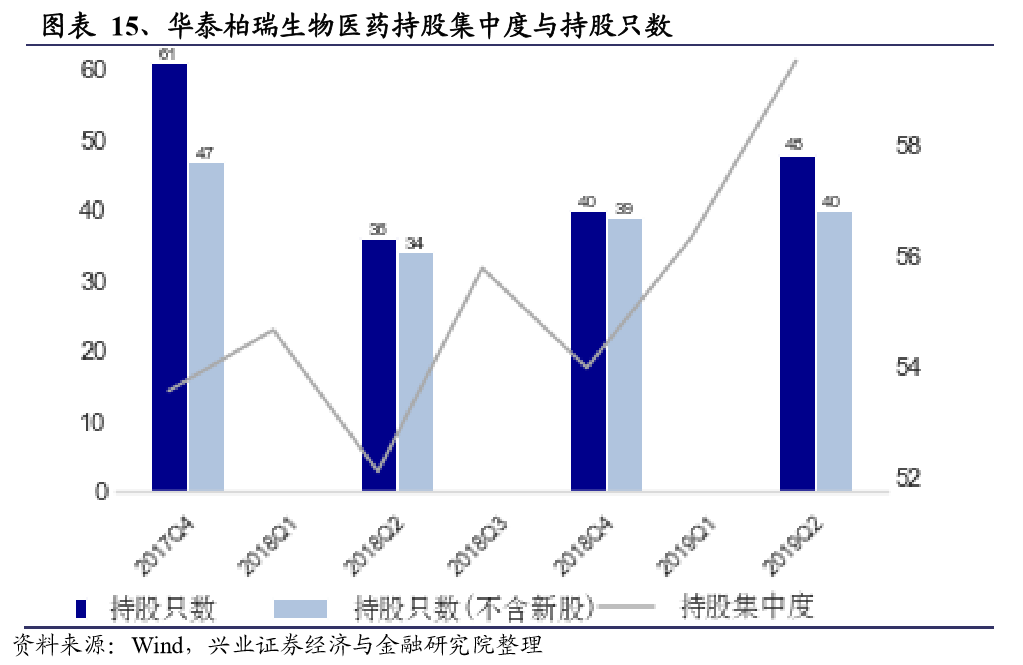

持股集中度呈上升趋势:2019年中期前十大重仓股占比59.51%,剔除新股后持股只数为40只。

3.4.3 行业集中度

自2018年中起,医药行业占比达100%。

3.5 基于净值的绩效归因

3.5.1 择时选股能力归因

选股与择时能力分析通常用来分析基金投资能力,通过将基金收益率与市场基准相比较,可以将基金的收益归因于择时和选股两部分。采用的模型为T-M模型和H-M模型。

基金经理具有显著的选股能力和择时能力,尤其在2019年表现突出。

3.5.2 基金风格归因

RBA 早期以Sharpe模型为代表。Sharpe于1992年结合资产因子模型(Asset class factor model),提出收益率分析法,其主要思路是设立一系列的风格基准指数,利用多元线性回归方法、以最小化残差平方和为目标,通过样本基金对风格指数的回归,得到基金在各资产风格上的近似比例。

3.5.2.1 风格归因

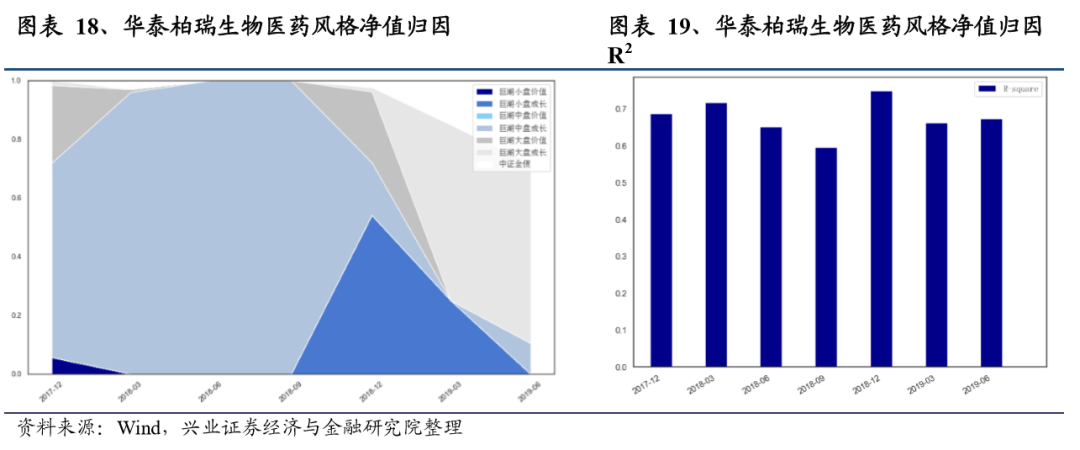

我们选择巨潮风格指数,包括小盘价值、小盘成长、中盘价值、中盘成长、大盘价值和大盘成长等六个类别,及中证全债指数作为基准,进行基金的风格分析,分析时间频率为季度。

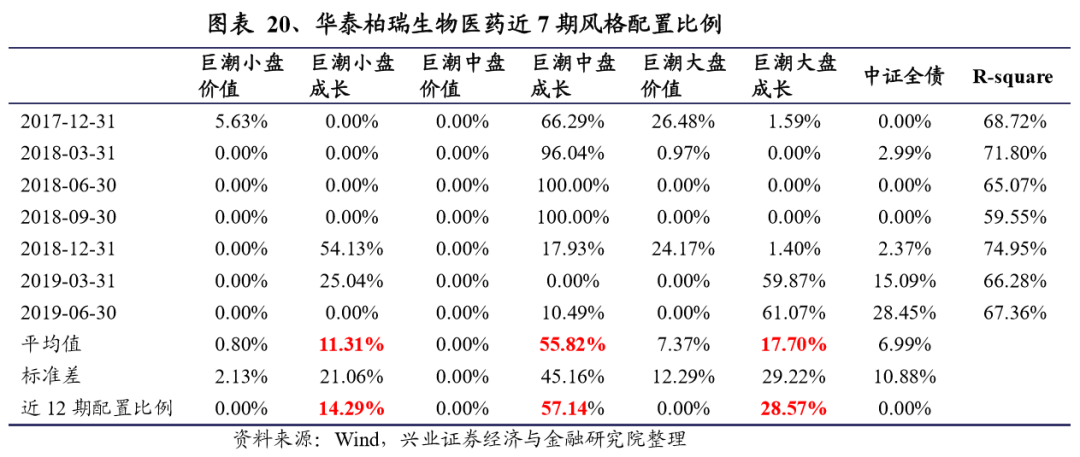

基金经理长期偏好中大盘成长风格,2019年以来偏好大盘成长风格。

3.5.2.2 风格稳定性

持续稳定的偏好大中盘成长风格:最近7期的风格归因结果中,57.14%的时段主要配置中盘成长风格,平均配置比例为55.82%;28.57%的时段主要配置大盘成长风格,平均配置比例为17.70%。

3.5.2.3 风格配置与风格内选股能力

进一步,我们将基金相对业绩基准的超额收益分解为风格配置带来的超额收益与风格内选股带来的超额收益:

超额收益主要由风格内选股带来。

3.6 基于持仓的绩效归因

3.6.1 barra风格归因

我们参考Barra CNE5模型定义的10个风格因子,具体定义如下表所示。我们根据基金中报和年报披露的全部持仓,进行基金的Barra风格归因,当因子暴露为正时,我们认为基金偏好该类风格;当因子暴露为负时,我们认为基金会规避这类风格。

华泰柏瑞生物医药在动量、成长性、流动性、波动性因子上有长期持续的暴露,这表明普遍偏好配置流动性强、高成长、过去市场表现好的股票;在规模、价值、杠杆、盈利等因子上持续有负向暴露,这表明普遍偏好配置高估值、低杠杆的股票。

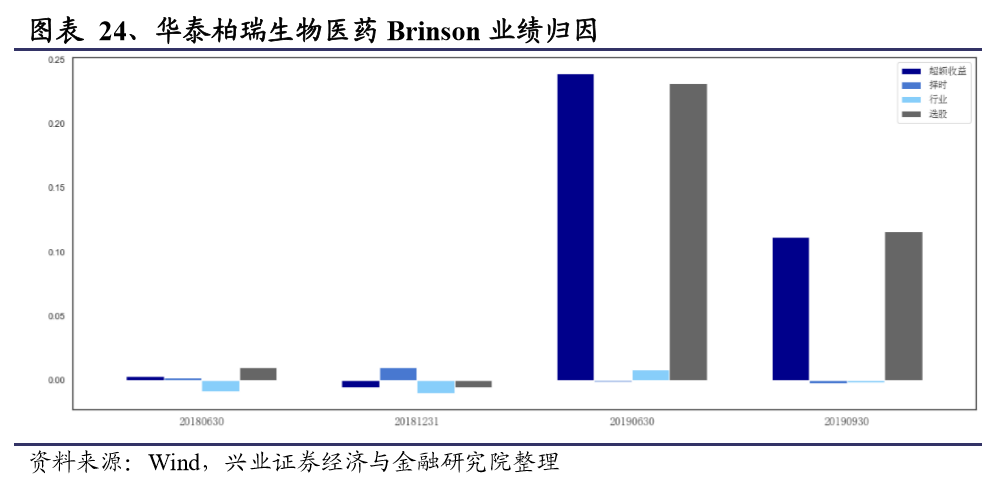

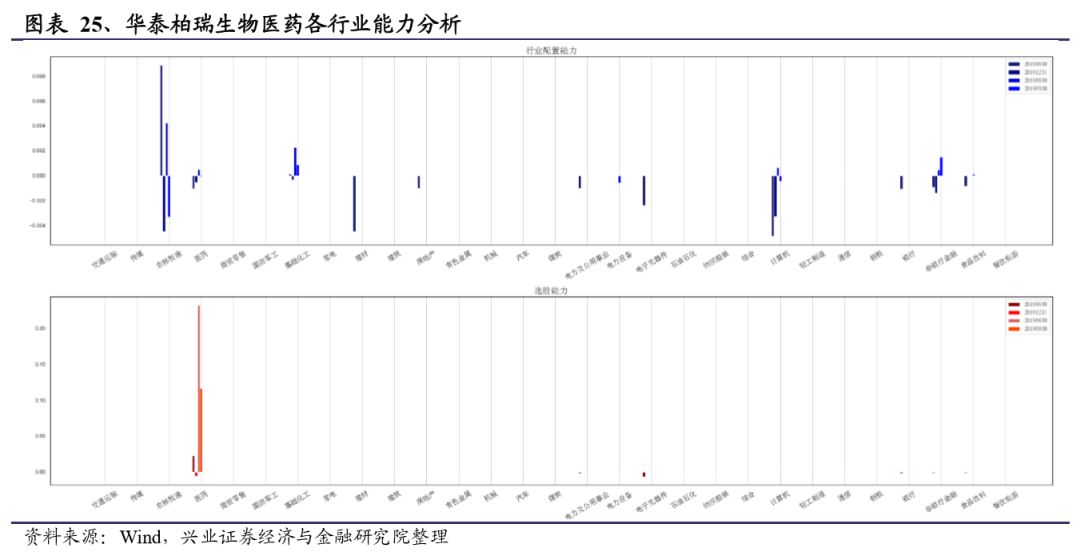

3.6.2 Brinson业绩归因

我们采用改进的Brinson业绩归因模型,根据基金中报和年报披露的全部持仓的行业配置比例,对比同期基准指数的行业配置,分析基金的大类资产择时、行业配置以及选股能力。

基金经理的超额收益主要来自于选股。

3.6.3 个股配置及收益

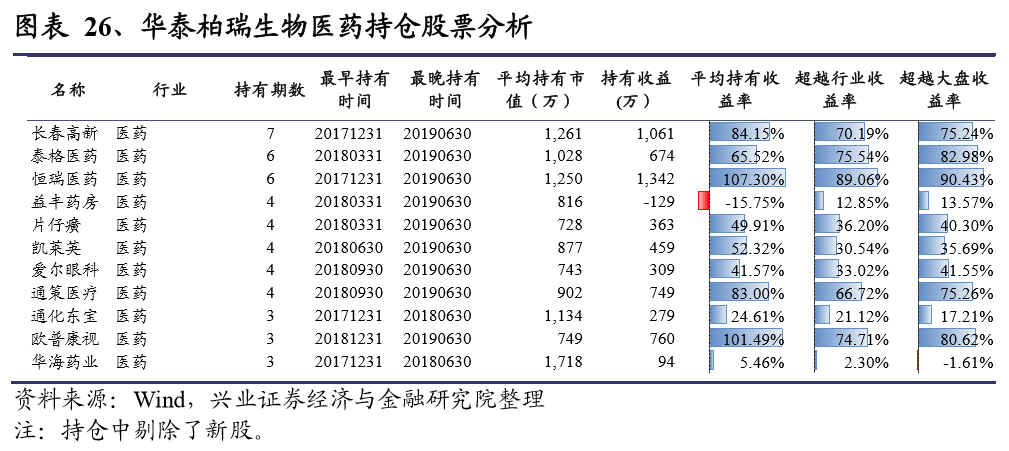

精选个股,个股持有周期长,长期重仓股超额收益突出。

从历史持仓来看,自2017年起出现在前十大重仓股频率最高的股票分别为长春高新(7次)、泰格医药(6次)、恒瑞医药(6次)。

从平均持有收益测算,持有超过4期的基金重仓股共8只,其中7只取得正收益、1只取得负收益,8只取得了超越行业指数的涨幅,体现了基金经理优异的长期选股能力。

从个股收益情况来看,长春高新、泰格医药、恒瑞医药等均取得了可观的绝对收益及相对行业的超额收益,而益丰药房等个股据测算有一定的负收益。

2019年中报体现了基金经理极强的选股能力:进一步,我们对2019年中报的重仓股进行分析。前10大重仓股中,有9只取得了超过行业的收益率、9只取得了大幅超越大盘的收益率,基金经理选股能力强。

往

期

链

接