作者|丁景芝

创新药企研发投入大盘点 谁是下一个恒瑞医药?

来源:英才杂志

在医保谈判和带量采购的大趋势下,国内的医药企业呈现两极分化态势。仿制药企业在集采后市值普遍大降,估值趋于化工行业;而创新药企业在经历集采后,市场却给予其更高的估值。

2020年12月17日,众所期待的PD-1谈判落下帷幕,恒瑞医药的卡瑞利珠单抗突破海内外其他6款PD-1的重重围剿,虽然由原来的每支19800元降价至3000元,降价幅度85%,但是其四个获批适应症全部进入医保。在此前后,恒瑞医药大涨近20%。

恒瑞医药作为国内创新药头部企业,截至2021年1月22日,市值从2020年初的3700亿元增长至6000亿元人民币,涨幅62.2%。自2000年上市以来,恒瑞医药营收增长47倍,年复合增速22.6%,归母净利润增长80倍,年复合增速26%。

业绩稳定,多年保持超过80%的高毛利率,业绩增速保持在20%以上,同时保持低位资产负债率,这是恒瑞医药的获胜秘籍。

多年来,恒瑞医药的增长主要来自内生性增长,而内生性增长的来源就在于公司多年来对于创新研发的巨额投入。在以带量采购、医保控费为主流的医药市场中,销售能力所带来的市场增量逐渐弱化,创新是医药企业的生命线,只有不断进行医药创新,企业才能在大浪淘沙中愈发坚挺。

当前已经上市的这些医药创新企业中,有一些仍处于亏损状态,但是仍在大资金投入研发,究竟医药研发的魅力在何处,研发为医药企业带来了什么?前路漫漫,创新药企是否光明依旧呢?

研发投入谁最强?

当前是生物医药融资的黄金年代

在集采背景下,医药企业如想发展顺利,无其他秘法,唯有研发这一条必由之路。因此,传统化药、仿制药公司,纷纷加大研发投入或者收购创新类的医药公司。

从“仿”到“创”着实不易,创新药需要长时间的沉淀,又需要深厚的资金实力,同时风险也极大,时刻面临研发失败或者落后于竞争对手的风险,也是因此,头部的医药创新机构强者恒强,呈现明显的马太效应。

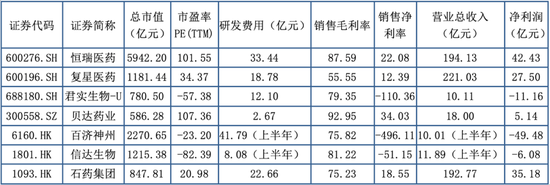

目前国内从事创新药研发的上市公司包括恒瑞医药(600276.SH)、复星医药(600196.SH) 、石药集团(1093.HK)、信达生物(1801.HK)、百济神州(6160.HK)、君实生物(688180.SH)、贝达药业(300558.SZ)等企业。

在这7家企业中,恒瑞、复星、石药三家企业背景类似,都是原来在国内从事仿制药的老药企,后来转型较早也较为顺利,先进入仿创结合进而进入创新药领域。其中恒瑞医药是走的最快的企业,目前已经有6种创新药上市,包括艾瑞昔布、阿帕替尼、硫培非格司亭、吡咯替尼、卡瑞利珠单抗和甲苯磺酸瑞马唑仑,且陆续进入医保,2019年创新药收入已经占营收的接近3成。

恒瑞医药的成绩与其研发投入是分不开的,2018-2020年前三季的研发费用分别为26.7亿元、38.96亿元、33.44亿元,累计99.1亿元,分别占营收比例为15.33%、16.73%、17.22%,研发投入的金额及占比均名列前茅。旗下拥有超过3400人的研发团队,包括2000多名博士、硕士及100多名外籍雇员,超过所有A股其他医药企业。

与恒瑞医药主要通过自主研发新药不同,石药集团和复星医药还在积极对外合作及收购。2018年石药集团收购了武汉友芝友股权39.5%。据日前公告,预计石药集团2020年营收将达到257亿元,同比增长21%。

石药旗下的创新药包括年销售额超过55亿元的恩必普、多美素、欧来宁、津优力、诺利宁、克艾力等,公司目前的研发管线多达110种,超过40个处于临床阶段。预计在2020年-2023年间可能会有13项产品陆续上市,包括5项新型制剂、2项小分子创新药、6项大分子创新药。未来几年,石药集团每年都可能提交3-4个NDA申请。

复星医药2020年前三季度研发费用为18.78亿元,同比增长45.55%。与恒瑞医药动辄100倍的市盈率对比,复星医药34倍的市盈率着实不高。这也和其创新产品线有关,复星医药旗下创新药包括三款生物类似药汉利康、汉曲优、汉达远,小分子创新药苏可欣,CAR-T细胞治疗产品阿基仑赛注射液于2020年3月被国家药品监督管理局药品审评中心纳入优先审评。从产品线来看,不够丰富。

多年以来,复星的制药业务70%的营收来自于收购来的仿制药业务,同时重视外延收购与投资的复星医药,2020年三季度末,公司账面显示高达222.47亿元的长期股权投资以及88.9亿元的巨额商誉,这令复星医药的估值更贴近仿制药和医药投资公司,难以追赶恒瑞医药。

君实、贝达、百济神州、信达都属于生物技术(Biotech)公司,可以看到只有贝达摆脱亏损状态,百济神州更是出现高达49亿元的巨额亏损。

巨亏的生物医药企业一样获得资本热捧,只能说当前是生物医药融资的黄金年代。2018年、2019年、2020年,港股18A、科创板、创业板注册制陆续拉开帷幕,引发生物医药企业的上市狂潮。2020年共计18家中国生物科技公司在美国、香港和国内科创板上市,融资总额47.93亿美元,总体估值达405亿美元。上市本身就为生物医药企业打开了融资的大门,所以信达生物仍处于亏损,但是2021年1月11日,信达生物还是通过配股完成筹资46.71亿港元。

如果要看生物技术企业的估值逻辑,还是要看其研发实力强弱了,而其现金流状态必然是不太乐观的。贝达药业是四家企业中唯一盈利的企业,同时其研发费用在7家企业是最少的,贝达药业目前有两款创新药,一个为小分子靶向创新药-盐酸埃克替尼,以及新一代ALK抑制剂恩莎替尼,同时在研创新药30余项,涵盖了肺癌、肾癌、乳腺癌等多个肿瘤适应症。

困境与出路

缺乏自主造血能力的国内生物技术(Biotech)企业也在努力走向国际市场,打开收入天花板。

虽然不赚钱的生物技术公司在资本市场受到追捧,但是其面临的困境也显而易见。

首先,创新药研发周期长、资金投入大而且成功概率低,这就导致后期的商业化遥遥无期,而前期的投入巨大,产品能否研发成功或者商业化后能否收回研发成本还是个未知数。

其次,从7种PD-1产品在国内市场的竞争来看,创新药的生命周期正在不断缩短,再加上医保控费及国谈的大背景下,创新药也需要以价换量,因此,创新药商业化后的盈利能力正在缩水。

另外,上市公司在研创新药布局主要集中在抗肿瘤领域,约占总体的52%,且存在靶点扎堆的情况,CAR-T细胞治疗领域的临床研究集中于CD19、BCMA等热门靶点,ADC药物的研发靶点集中在HER2。产品迭代的速度加快,同时竞争加剧,难免有多年辛苦付诸东流的风险。

面临这些困境,有自主造血能力的医药企业自然不用担心,大型医药企业的研发管线储备丰富,具备长期投入的能力。而缺乏自主造血能力的国内生物技术(Biotech)企业也在努力走向国际市场,打开收入天花板。

解决方案一是在海外同步开展临床试验,产品进军海外市场,获得FDA资格认证。百济神州早在2019年11月,其泽布替尼就获得美国食品药品监督管理局(FDA)加速批准用于治疗既往接受过至少一项疗法的成年套细胞淋巴瘤(MCL)患者。

解决方案二是向联合用药突围,举例来看,如果PD-1做为单药治疗的话,效果具有明显局限性,有效性仅有20%到30%之间。如何提高该药的有效性,成为药企们突破的方向。联合用药是比较好的解决方案。2021年1月13日,信达生物宣布国家药品监督管理局已经正式受理公司PD-1抑制剂达伯舒(信迪利单抗注射液)联合达攸同(贝伐珠单抗注射液)治疗一线肝癌患者的新适应证上市申请。

解决方案三是license out,与国际大药企授权合作开发。

2021年1月21日,百济神州与世界三大医药公司之一诺华公司(NYSE: NVS)举行战略合作庆典,双方就百济神州自主研发的抗PD-1抗体药物百泽安在海外多个国家开展开发与商业化合作,在合作协议中仅预付款就高达6.5亿美元,总交易金额超过22亿美元,这是截至目前国内生物药license out案例中预付金额和单品种药物授权交易金额中最大的一单。

信达生物也在坚持“走出去”策略,包括将信迪利单抗的海外权益授予礼来,同时将贝伐珠单抗的海外权益授予Coherus。

这些合作也说明我国生物技术企业(biotech)的研发实力在不断得到国际大药企的认可,同时国内biotech企业的研发管线license out的能力在大幅提高,改善了2018年以前我国以license in为主的态势。

对于biotech企业而言,海外药企授权不仅是对其研发能力的认同,也是其自身盈利变现的出口之一。同时,走出国门的国产创新药可以在欧美以高价销售,且与海外龙头合作可享受其广阔的渠道及推广优势,竞争格局将大为好转。

扫二维码,3分钟极速开户>>