从1月29日A股大跌当日开始,北向资金就开始逆势流入。

早前上证综指在短暂冲击3600点后,上周经历了连续回调。截至2021年1月29日,A股多日收阴,上证综指收报3483.07点,较当周最高点跌去4%。尽管2月迎来开门红,但指数仍在3500点附近徘徊,在流动性边际收紧的预期下,“杀估值”的情况已经出现。

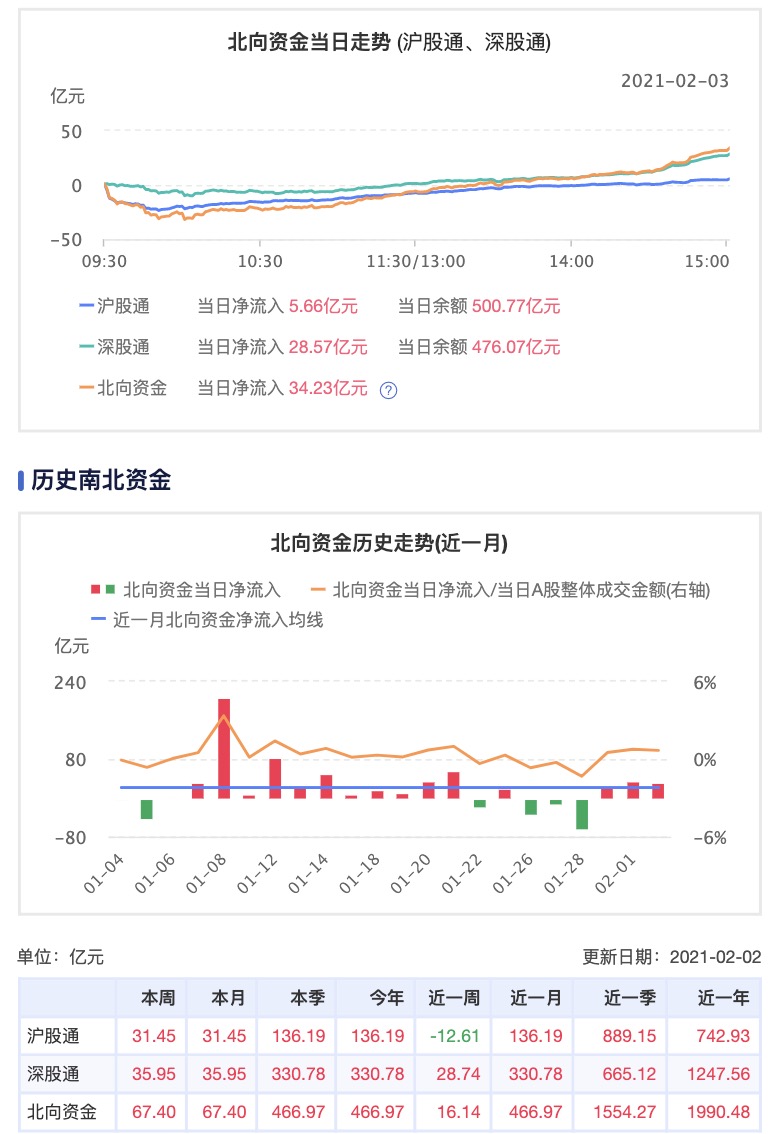

但值得关注的是,即使是在“散户逼空”导致全球巨震的背景下,从1月29日A股大跌当日开始,北向资金就开始逆势流入,1日、2日、3日分别净流入32.59亿元、32.81亿元、34.23亿元。“根据我们海外同事和客户的沟通,相比担心流动性转向、‘抱团’风险的内资,目前国际投资者对于A股和中国的乐观程度似乎更高,对中国市场的关注度也不断提高。中国在疫情下表现出的政府管理能力、完善的工业体系、超级高效完整且可供给全球的供应链,这些都是加分项。” 富敦上海(Fullerton)中国区股票研究总监王宇轩在接受第一财经记者独家采访时表示。富敦上海的母公司富敦新加坡原是淡马锡内部的资金管理部门。不过他也提及,比起2020年,2021年将是极具操作难度的一年,“抱团股”或景气行业的涨幅已经很大,但便宜的公司似乎仍乏人问津,同时不少行业正处于大变革阶段,因此要获取超额收益就需要不断寻求预期差并布局看得懂的行业或公司。

“抱团股”虽贵但具长期确定性

过去一周,由于市场资金面趋紧,新能源、光伏等热门景气行业的“抱团股”遭遇“杀估值”,不过本周行情有所回暖,机构也并不认为今年“抱团”会瓦解,但将更关注估值。

“和过去不同,当前的‘抱团股’多是具有前景的优质公司,即使短期看不清的地方很多,但长期的方向确定,例如,中国旨在使未来10年的新能源汽车年均增长率达25%、中国承诺在2060年实现碳中和等,因此市场甚至将2030年的业绩贴现回来为这些公司进行估值,自然形成了‘抱团’久久不散的情况,”王宇轩表示,但上周的行情体现了一点——即使是对前景光明的行业也不能过度忽视估值。

第一财经记者也了解到,不少机构在相关行业上已有超过1-2倍的浮盈,而当前的策略更多是持有,而并不倾向于大幅加仓和减仓。

以电动车产业链为例,过去一年来,先从下游的整车,再到中游的电池、隔膜等,资金持续涌入,“中国造车新势力”(理想汽车、蔚来汽车、小鹏等)过去一年涨超100%,宁德时代这类中游龙头也逼近了万亿市值。经过一整轮炒作,如今资金开始涌入上游(例如锂等资源)。

王宇轩称,“之所以‘造车新势力’被给予如此高的估值,是因为各界看重的是‘智能车’的前景,包括自动驾驶技术、软件、服务等。当前汽车行业正在经历当年传统手机向智能手机变化的过程,但衍生的市场将大于手机。”不过,由于“中国造车新势力”都在美国上市,因此资金在A股的布局主要聚焦在中游和上游。

早前,中游会否面临技术颠覆的风险受到市场热议。1月9日,蔚来在第四年NIO Day上发布了旗下第四款量产车型兼首款轿车ET7,随新车型一起发布的还有一款能量密度达360Wh/kg、续航里程超1000公里的150kWh固态电池。锂电板块一度被该消息带崩,有担忧认为电解液和隔膜的时代将被颠覆,不过市场很快缓和。王宇轩也提及,“技术颠覆的可能性并不大,未来5年我们大概率将面临半固态电池的状况,即使电解液、隔膜的需求量未来会小幅下降,但整个市场仍在扩容。加之当前整个产业链上的公司众多研发都和车企保持同步,中游的龙头企业完全不介入新技术是不可能的。”

“二八分化”仍将持续

在“抱团”的另一头,是愈发便宜却始终乏人问津的低估值公司。近两年,机构投资者“抱团”导致A股结构性特征越来越突出。以中证流通指数为例,1月指数仅下跌0.1%,但中位数收益率是-8.6%,四分位数收益率是-1.5%和-14.4%。指数不涨不跌的背后是“二八现象”,3600只成分股中,下跌占比高达78%,上涨占比只有21%。2021年,有机构认为这种现象难以大幅逆转。

事实上,银行和地产是持续低估值的代表。王宇轩表示,例如地产行业,在监管趋严的背景下,土地出让、地产价格、融资等都受到限制,这也意味着估值模型中的成本、毛利等都已被固定,亦无法加财务杠杆,因此并不难理解为何机构缺乏布局热情。

对于经历了一波短炒又回落到原地的银行板块,逻辑也类似。尽管去年四季度业绩显示银行不良、拨备皆出现向好的拐点,但市场对此也早有预期。王宇轩认为,让利实体等措施让银行股承压,而近期的房贷收紧等事件本身并不会对银行利润造成太大影响,毕竟房贷更多是一个获客工具,“但早前市场押注银行的逻辑在于,当银行积累了足够多的客户后,可利用较强的零售渠道、交叉销售能力等发展壮大,但银行负债质量管理等一系列监管指标可能导致银行的行为更趋一致化,从而缺乏差异化竞争。”

事实上,在过去一年中,市场经历了两轮实验——在经济逐步复苏、疫苗导致再通胀交易重启的情境下,市场选择了有色等周期股而并未选择银行和地产。未来,银行的分化也会加剧,但王宇轩认为,即使是那些拥有强大零售渠道、此前被给予了较高估值的头部银行股,也需要花更多时间去验证其渠道的持续变现能力。不过,地产调控、银行资产端监管指标趋严等影响更多是集中在A股,资金对于港股金融股的配置逻辑可能不同,或更看重低估值、高分红的优势。

外资比中资对A股更乐观

经历了“杀估值”行情,当前市场情绪更为谨慎,不过国际资本对中国的看好程度却更高。

王宇轩认为,原因之一是海外流动性尤为宽松,美联储预计在2022年前都不会缩表;另外,因为中国强大、完整的供应链和组织能力。外资看到的是,即使在去年疫情期间,中国出口快速增长,包括近期的出口产业链调研显示,随着海外疫情逐步稳定,订单仍然供需两旺。

目前市场对于出口的持续性存在一定分歧,但多数外资机构并不认为中国制造业机会只是疫情下的短期机会,而可能是中国制造业特别是高端制造业一次崛起的机会。当前中国制造业的龙头公司,是经历了供给侧改革、贸易摩擦以及这次的疫情(本身也是一种供给侧改革)的多重考验,在家电、工程机械、化工、有色等行业涌现了一批拥有全球竞争力的企业。这些企业生产效率每年都在提升,技术在不断进步,成本持续下降,而且供应链持续向外扩张,在全球不断扩展新的市场。中国这批企业核心竞争力不断提升的背后是中国人才优势和产业链集群优势。

王宇轩也提及,尽管近期疫情零星复发,但在及时追踪和隔离的措施下,去年初的情况再现的可能性基本不存在。更关键的是,“本地过年”的趋势有助降低用工成本,利好部分制造企业。