近四成盈利依赖税收优惠、毛利率下降,现金流紧缺,都是摆在锐捷网络面前的难题,且随着5G时代的到来,云计算行业不断发展,锐捷网络面临的竞争将不断加剧。

《投资者网》梁潇

2020年12月18日,星网锐捷(002396.SZ)控股子公司锐捷网络股份有限公司(以下简称“锐捷网络”)创业板IPO申请获深交所受理。

根据招股书显示,锐捷网络主营业务包括网络设备、网络安全产品及云桌面解决方案的研发、设计和销售。发展至今,锐捷网络为中国移动、中国电信、中国联通、阿里巴巴、腾讯等大型运营商和互联网企业销售网络设备产品,且拥有大批高端客户,占据网络设备龙头地位。

不可否认,此次锐捷网络拆分上市,将增强其资金实力,提升网络通信业务的盈利能力和综合竞争力,进一步加速网络通信业务的发展。

锐捷网络IPO在即,按下了跨越式发展的加速键。然而其光鲜的表象背后潜藏着种种风险和挑战。近四成盈利依赖税收优惠、毛利率下降,现金流紧张等,都是摆在锐捷网络面前的难题,且随着5G时代的到来,云计算行业不断发展,锐捷网络面临的竞争将不断加剧。在这些潜在的风险下,锐捷网络能否实现跨越式发展,也被画上了一个问号。

税收优惠贡献高额盈利

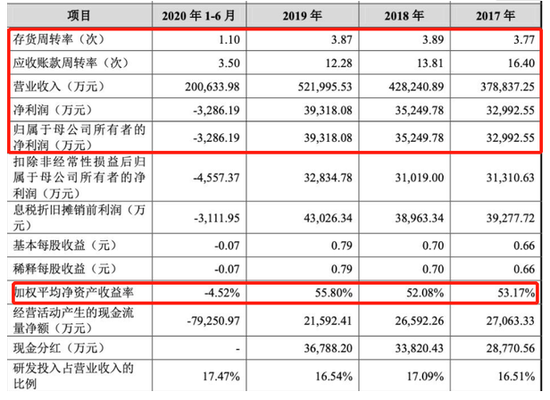

招股书显示,锐捷网络近三年的业绩维持增长,2017年—2019年,锐捷网络净利润分别为3.3亿元、3.52亿元和3.93亿元。

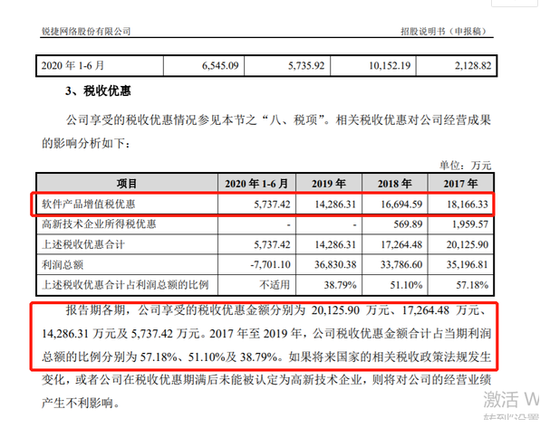

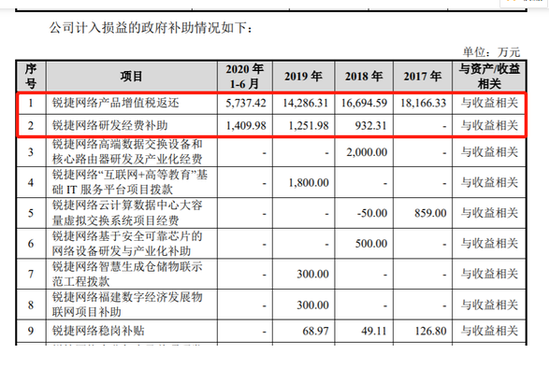

然而细究背后,锐捷网络的净利润高度依赖税收优惠政策,招股书显示,2017年—2019年,锐捷网络的税收优惠金额分别为2.01亿元、1.73亿元和1.43亿元,占利润总额的比例分别为57.18%、51.1%和38.79%。由此看出,如果没有税收优惠,其业绩会大为失色。

企业对税收优惠的依赖程度降低,能从侧面反映出企业的盈利水平在不断提升。然而,报告期内,锐捷网络的税收优惠金额占各期净利润比重居高不下,反映出锐捷网络自身的盈利状况并不是那么乐观。

值得注意的是,2019年末,锐捷网络的经营净现金流为2.16亿元,2020年上半年,已下跌至-7.93亿元,如此严重的下跌反映出锐捷网络现金流张,也必然对经营造成不利影响。

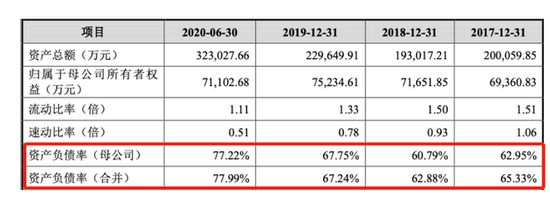

此外,报告期内,锐捷网络资产负债率较高,2017年—2019年分别为65.33%、62.88%和67.24%,截至2020年6月末,该指标高达到77.99%。针对这一现象,锐捷网络在招股书中称,主要系公司为满足公司业务扩张需求增加向控股股东及银行短期借款所致。

据招股书显示,截至2020年6月末,锐捷网络的负债合计25.19亿元(资产合计32.3亿元),其中,流动负债中的短期借款为6.57亿元,应付票据和应付账款为12.35亿元,而公司货币资金仅4.24亿元。

对于锐捷网络是否存在偿债压力,《投资者网》向锐捷网络发函询问,但该公司未做出回应。

毛利率整体呈下滑态势

面临高额负债,锐捷网络并没有停止扩张的步伐。

此次上市,锐捷网络拟募集22亿元,其中17亿元将全部用于与主营业务相关的项目投资,其余5亿元将用以补充流动资金。

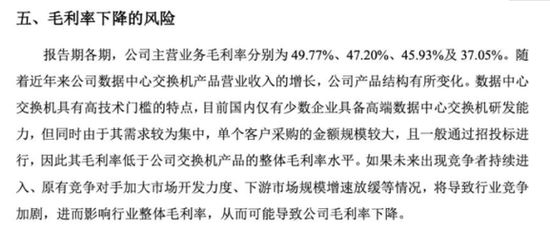

然而,锐捷网络能否有效提升盈利质量还有待考验。就毛利率来看,锐捷网络的毛利率整体呈下降趋势,2017年-2020年上半年,锐捷网络的综合毛利率分别为49.77%、47.20%、45.93%、37.05%。

将各细分产品与同行业可比公司对比来看,锐捷网络的毛利率也有所下降。2020年上半年,锐捷网络的网络设备、网络安全产品毛利率在行业均值基本持平的情况下,其网络设备产品毛利率下降7.6个百分点,网络安全产品毛利率下降20.21个百分点。

与此同时,锐捷网络存货周转率整体呈下降趋势,并低于同行业的平均水平。招股书显示,2017年—2019年,锐捷网络存货周转率(次)分别为3.77、3.89和3.87;2020年上半年存货周转率降至1.1,且仍低于行业1.46的平均水平。

因此,在网络安全产品快速迭代升级的现状下,锐捷网络与同行的竞争将持续加剧,同时对锐捷网络产品的竞争力带来严峻的考验,产品的竞争力强弱也将影响企业的毛利率。

招股书显示,锐捷网络的设备产品所需的主要原材料包括芯片、元器件、光模块、电路板、电源模块等,其中芯片作为网络设备的核心零部件,对于网络设备产品性能有着重要影响。锐捷网络采购的芯片产品最终供应商为Broadcom等国外芯片厂商。

报告期内,锐捷网络各期芯片采购额分别为3.3亿元、4.49亿元、6.79亿元和5.29亿元,占公司当期采购总额的16.43%、18.36%、22.26%和26.72%。去除代工代采模式下整机采购金额影响后,公司各期芯片采购额占公司当期原材料采购总额的比例分别为32.34%、40.21%、43.81%和42.38%。

对此,中国信息通信研究院ICT研究员冯涛对《投资者网》表示,锐捷网络芯片采购对海外市场有一定的依赖性,受贸易局势变化和汇率波动的影响较大,这也增加了经营的不确定性风险。

大客户依赖性较强,平均薪酬偏低

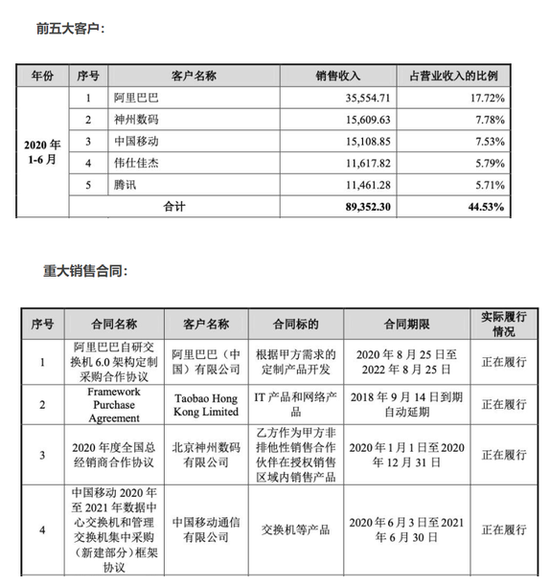

锐捷公司的主要客户是阿里巴巴和腾讯,尤其是阿里巴巴,而从公司的招股书来看,在2020年1月-6月,网络设备占收入的八成以上,阿里巴巴的订单占营业收入的17%。

在ICT高级研究员吴梦雄看来,公司2020年营业额上去但利润率等低下来,并且阿里巴巴的订单迅猛增加。如果今后阿里巴巴的采购数量进一步增加,收入能有保证,但过度依赖阿里巴巴,锐捷公司的估值就不是科技企业而是一个代工厂了。

在研发方面,根据招股书显示,在2017年至2020年上半年,该公司的研发费用分别是6.25亿元、7.32亿元、8.64亿元、3.5亿元,分别占营收的16.51%、17.09%、16.54%、17.47%。

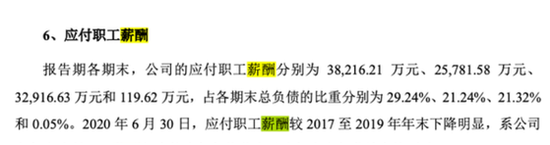

从研发人员的薪酬来看,去年上半年数据显示,锐捷研发人员人工费用支出为6.68亿元,研发人员数量为2334人,占员工总数的49.53%,平均年薪约为28.62万元。

另外据招股书显示,总经理刘忠东的年薪为466.83万元、财务负责人刘弘瑜的年薪为381.58万元、董事会秘书何成梅的年薪为101.38万元。

对此,思爱普(中国)有限公司资深人力资源专家张菲菲表示,锐捷网络10位高管的年薪占总共占利润总额的5%左右,而其他4935人的应付工资为3.8亿,平均一算只有7.74万,以科技企业的平均收入来说是偏低的,这也令外界对锐捷网络内部的薪酬公平性及界定依据感到疑惑。

就上述一系列问题,《投资者网》致函锐捷网络求证,对方并未回复。(思维财经出品)