3万亿的大家伙涨起来像小盘股一样轻灵!

2月4日,A股三大指数全线低开。临近午盘,三大指数集体跌逾1% ,沪指失守3500点。午后,指数持续下行,深成指、创指一度跌逾2%。截至收盘,沪指3500点和创业板指3200点皆失而复得。

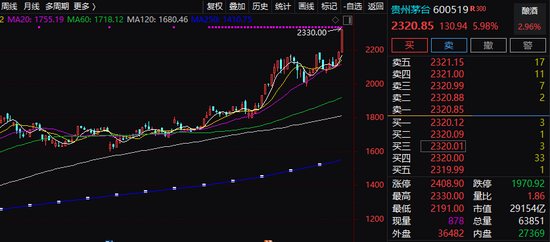

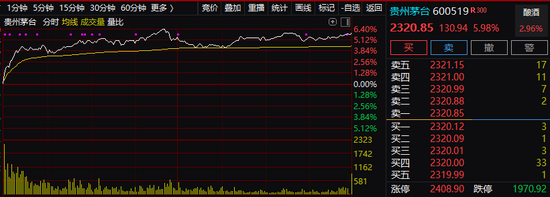

但这些都不是盘中的热点,茅台才是。今天贵州茅台像吃了兴奋剂一样,涨幅一度超过6%,收盘涨幅亦接近6%,单日市值上涨近1600亿元。与此同时,个股整体却表现惨淡,两市仅800多只股票上涨。

那么,究竟发生了啥?贵州茅台的上涨应该与两种预期有关:一是可能预期高层考察茅台;二是预期茅台提价。贵州茅台股价的飙升也带动了整个白酒板块。

不过,就整体而言,两大全球性指标:各主要经济体国债收益率和美元指数的走高,可能在一定程度上会抑制成长股的估值水平。此外,中国央行今天虽然重启了14天的逆回购,但重启时机和规模都颇有讲究,亦引发了一些市场预期。截至目前,两市已经有1562只股票跌破2440点。A股的港股化趋势似乎已经不可逆转,那么小股票还有机会吗?

茅台疯涨

周四,上证指数收跌0.44%,报3501.82点;深证成指跌0.84%,报15105.94点;创业板指跌0.72%,报3200.55点。指数整体其实表现并不算太差。

其中,A50期指的表现尤其强劲。

这看上去跟贵州茅台和中国平安有关。前者收盘上涨近6%,市值单日增长近1600亿元;后者收盘上涨亦超4%。分析人士认为,茅台疯涨可能与其涨价预期有关,亦有可能市场预期会有高层到访该公司有关。目前该股离2700多元的目标价还有一定距离。

前者对上证50的贡献超过30个点,后者则超过15个点。

不过,盘面并不友好。稀缺资源、农业板块大幅下跌,市场观望情绪浓厚,赚钱效应较差。截至收盘,两市仅有800多只股票上涨,杀跌的个股中,接近半数个股跌幅较大。

要说盘面上有什么好的现象,那就是北向资金持续买入。Wind数据显示,北向资金午后加速进场,全天单边净买入67.71亿元,为连续5日净买入;其中深股通净买入达57.01亿元。值得关注的是,今天的北上资金的势头罕见地超过南下资金。

资金面情况受关注

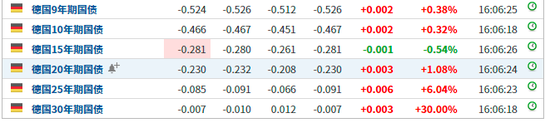

近期,全球资金市场发生了较大变化。首先是全球国债收益率近期反弹非常大,今天德国30年国债收益率一度转正。高盛表示,德国30年期债券收益率今年可能上升30个基点。

与此同时,美国长期限国债收益率亦是全面上涨。其中,30年的国债收益率水平已达1.93%附近,10年期国债收益率已经突1.13%。其核心原因可能与经济复苏和通货膨胀有关。但不管出于何种原因,国债收益率上行会压制权益估值,根据摩根斯坦的测算,其他因素不变,美国十年期国债收益率上行1%,标普500以及纳斯达克100估值分别下跌18%以及22.5%。

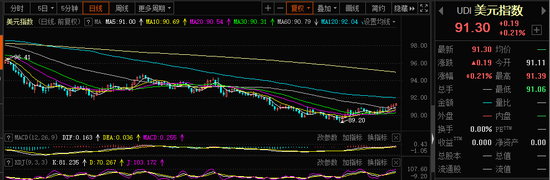

另一个全球性指标也在悄然走牛,那就是美元指数。在新冠疫情爆发之后,美元指数一路杀跌,但近期走势已经明显偏强。而此前,美国新任财长耶伦也表示,不会采取弱美元策略。

而美元走强,意味着强周期的金融属性可能要下降,全球流动性水平亦可能下行,对应的是通胀水平要往下走,并为进一步的刺激打开一定空间。

此外,中国央行的动作亦是备受关注。路透社表示,因中国短期利率飙,升引发了人们对全球第二大经济体紧缩政策的担忧,尽管企业盈利改善和市场波动减轻缓解了跌势。2月4日,央行以利率招标方式开展了1,000亿元14天期逆回购操作,中标利率2.35%。今日央行投放14天资金,呵护春节前后资金面意图明显。预计短期14天利率仍有回落可能,但隔夜和7天难以跌破央行的合意区间。

有市场人士认为,央行重启14天逆回购的时机有点意思,因为再过7天就是春节,而春节休假也有7天。事实上,这14天的意义更像7天。而如果未来几天都做7天回购,那么所有omo都将集中节后第一天到期(当天还会有MLF到期),14天的操作是为了平滑到期日,避免对流动性过强的冲击。

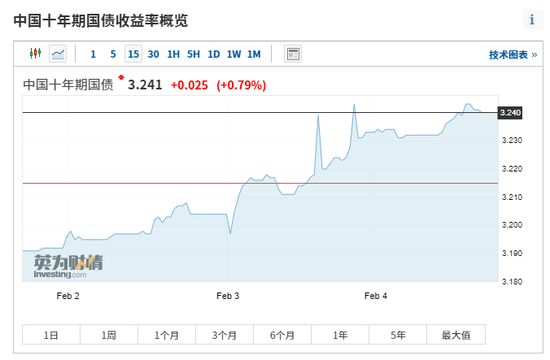

从债券市场反馈的情况来看也很明显,资金在加杠杆上显得非常谨慎,中国10年期国债收益率也因此飙到前期高位。

小票大熊,希望何在?

就在茅台创出新高,并带着招商银行等一众大股票皆创新高之际,却有1562只股票的股价已经击穿了2018年大熊市的低点2440点,可谓是港股化的趋势越来越明显。那么,这些股票还有希望吗?在如今这样一个二八,甚至一九的格局中,如何取得超额收益呢?

从最近几年的市场来看,资金不断涌向大股票、优质的股票的确是一个很热门的话题。曾经,也有不少分析人士指出,这是经济演进的结果,2019年三月,美国10年期国债和3个月国债收益率出现倒挂。由此引发了一轮关于经济衰退的担忧,各国也进行逆周期操作释放了不少流动性。在这种背景之下,全球的主流资金基本上都将眼光都向了安全性比较高的优质资产。中国也不例外,于是有了两年之后的这一幕。

截至目前,我们仍无法清楚地看到这一状况会发生变化。诚如国信证券燕翔所说,机构抱团股的“瓦解”风险无从谈起,在当前信息高效传播的时代,机构对于公司的好坏达成高度一致非常正常,抱团股是否变化,取决于景气周期,与是否抱团本身无关,事实上,基金重仓持股一直随着景气变化而变化。机构抱团行为本身并不构成风险,核心还是抱团股票景气度的变化。

此外,近期基金发行频现爆款。天风证券指出,一方面,个人投资者对持有核心资产的头部基金经理信任度提升,爆款基金频频出现,进一步强化了核心资产牛市;另一方面,随着单只基金管理规模扩大,处于交易层面的考虑,重仓小市值股票的可能性降低,可能存在的“抄作业”现象导致小市值公司资金关注度进一步降低,因而市场一度演绎出“股灾式的牛市”。100亿以下市值的公司大概率还是会受到流动性和不确定性折价。

不过,这也并不意味着小票就从此没了机会。在一个货币极度宽松的环境之下,所有的股票都存在翻身的机会。当然,这也需时间和机会。而近两年最大的意义,可能是重塑市场的投资观念。