不进则退,中银基金2020年的成绩可以这样概括。这一年,每家公募基金都在奋勇向前,头部公募规模增速亮眼,甚至不乏规模翻倍的公司,然而中银基金因为规模几乎停滞而从行业第五名掉落至第13名。

仔细来看,剔除货币基金及短期理财,中银基金的规模贡献约八成来自固收类产品,权益基金的大年却鲜少有“爆款”诞生。记者注意到,中银基金的“带货”大户(银行)主要为中国银行,此外仅有兴业银行、招商银行、交通银行等零星几家银行,而从日光基的经验来看更多的是银行、券商等代销机构全铺开,易方达竞争优势企业的渠道高达179个。

规模“掉队”的一年

2020年,公募基金业绩规模再创佳绩,若不考虑当年较晚成立且未披露财报的基金,Choice显示,截至2020年底,公募基金规模达到19.82万亿元,较2019年底的14.19万亿元增加5.63万亿元,若剔除货币基金及短期理财(下同),2020年底公募基金规模为11.68万亿元,较2019年底增加4.57万亿元。

具体来看,剔除货币基金及短期理财,截至2020年底,易方达以7645.23亿元规模继续稳坐行业第一宝座,华夏基金位居第二,规模为5517.57亿元,汇添富、广发基金规模分别达到5139.13亿元、4928.97亿元,规模排名分别从2019年底的第六名、第八名跃升至第三、第四名。

中银基金是规模前20名中掉队明显的一家,2019年底,公司规模为2791.81亿元,位居行业第五,而2020年底,中银基金规模几乎在原地踏步,为2796.65亿元,排名已滑落至13名。

值得注意的是,债券型基金占中银基金规模的大头,2019年底、2020年底规模均在2230亿元附近,权益类基金仍是弱项,且货币基金连续两年大幅缩水,截至2020年底,已不足700亿元。

资料显示,中银基金前身为中银国际基金管理有限公司,于2004年7月29日成立,2008年1月16日,公司更名为中银基金管理有限公司。目前公司两位股东分别为中国银行、贝莱德投资管理(英国)有限公司,分别持有中银基金83.5%、16.5%的股份。

银行系公募基金经历了前期的规模暴涨,这两年随着银行理财子公司的陆续成立,业内人士普遍认为银行更多资源会向“亲儿子”倾斜,叠加监管要求大力发展权益市场,部分银行系公募基金面临较大挑战。相比而言,同为银行系的工银瑞信连续两年规模维持在行业11位,从2019年底的不足2000亿元上升至2020年底的3061亿元,且旗下多只权益基金收益率在2020年排名居前;另一家银行系的农银汇理旗下基金包揽2020年前四名。

错过权益大年,代销银行零星

2020年亦是新基金发行的大年,全年新发基金规模超过3万亿元。Choice显示,中银基金全年新成立基金43只(A、C分开统计),分类来看,8只股票型基金、13只债券型基金、4只QDII基金、18只混合型基金。

“中银基金没有爆款,发产品也没有什么声音。”华东某公募基金内部人士向记者坦言,2020年,动辄上百亿的新发基金频频出现,甚至有上千亿的认购产品,同样是前20的公司,中银和其他家的差别有点大。

上述43只基金中,发行规模最大的中银顺兴回报一年持有混合A、C合计为112亿元,投资类型为偏债混合型;中银中债1-5年期国开行债券指数发行规模80亿元,认购户数仅有225人;中银添盛39个月定期开放债券发行规模80亿元,认购户数为220人;中银恒优12个月持有期债券发行规模24.78亿元,A、C份额合计认购11585户。不难看出,第二只、第三只基金认购方来自机构。另有中银大健康股票、中银内核驱动股票、中银景泰回报混合(偏债混合)、中银宁享债券发行规模在10亿元以上,分别为18.63亿元、17.21亿元、13亿元、10.1亿元。

总体来看,中银基金新基金的主要规模贡献依旧来自固收类产品,而这类基金的规模通常在发行前就已和认购方沟通完毕。

权益类基金除了靠基金经理的自身影响力之外,渠道的主力作用不可小觑,尤其是银行。但是,据Choice显示,2020年除了母公司中国银行基本每次都在代销机构一栏,其他给中银基金代销产品的银行寥寥无几。

以中银大健康股票为例,代销的银行仅有交通银行和中国银行;中银内核驱动股票的代销银行共有六家。

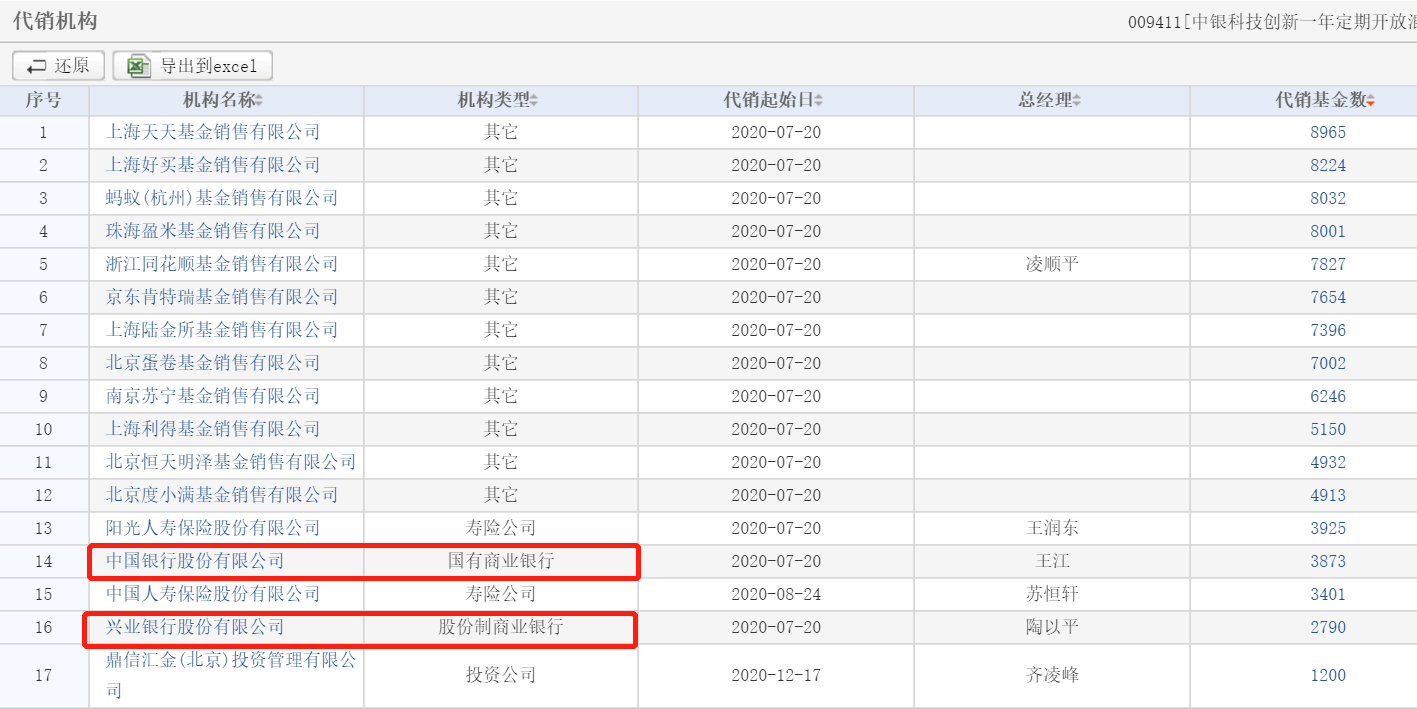

中银高质量发展机遇混合发行规模仅为4.41亿元,单有中国银行和兴业银行两家银行代销;中银科技创新一年定期开放发行规模6.55亿元,代销的银行同样只有中国银行和兴业银行。

来源:Choice

来源:Choice值得一提的是,2020年上半年,中国银行因为“原油宝”事件使得口碑大打折扣,更在当年年底收到银保监会处以的5050万元罚款,此外还有4名员工被重罚,合计被罚180万元。银保监会认定中国银行“原油宝”产品风险事件相关违法违规行为主要包括产品管理不规范、风险管理不审慎、内控管理不健全、销售管理不合规,

年内两位高管离职

上述华东某公募基金内部人士还提到,中银基金留不住人。

2020年2月28日,中银基金副总经理陈军因个人原因离职,同时卸任中银移动互联灵活配置混合、中银收益混合、中银优秀企业混合、中银中国精选混合,这位权益老将7月转战东吴基金。资料显示,陈军历任中信证券资产管理部项目经理,2004年,陈军加入中银基金,历任基金经理、权益投资部总经理、助理执行总裁,2015年12月1日,中银基金新增陈军为公司副总经理。16年中,老将陈军2006年10月出任的中银收益混合A,在任职的13年又140天中创造了555.08%的惊人回报,平均的年化收益接近15%。

3月20日,辜岚因为个人原因离职,至此,辜岚已在中银基金任职12年。2008年,辜岚加入中银基金,历任固定收益研究员、宏观策略研究员、基金经理助理,基金经理。

12月29日,另一位副总经理王圣明因工作变动离开中银基金,而其在中银基金任职不足三年。公告显示,王圣明曾任中国银行托管业务部副总经理,2018年4月4日中银基金增聘王圣明为副总经理。

“一拖多”也是中银基金的一大特点,合并份额来看,年限4.48年的基金经理苗婷现任管理基金数7只,在管基金规模53.11亿元;年限4.06年的基金经理王玉玺目前管理7只基金,管理规模438.3亿元。另有白洁、李建、郑涛、方抗、索丽娜、易芳菲目前在管产品数量在6只以上。