来源:好买财富

好买说

随着A股外资持股比例的持续上升,美股波动对A股的影响不容忽视。

在周期顶点卖、在周期底点买是非常困难的一件事,我们应该做的,是在特定的周期阶段做好相应的准备,不因恐慌而无视机会,不因贪婪而忽视风险,做好符合自身风险偏好,符合市场周期特征的资产配置,泡沫也好、通胀也好,不论未来走向何方,终能穿越前方的未知水域。

近期,美股、A股的巨震引起了不小恐慌。不得不说,美股泡沫是大家当前普遍担忧的问题。桥水基金达里奥在最新的专栏文章中指出,美股当前的总体泡沫指数约位于历史的77%分位点,在2000年和1929年的美股泡沫中,这一指标的读数为100%。

随着A股外资持股比例的持续上升,美股波动对A股的影响不容忽视。这一次,美股泡沫会如何化解?近期对通胀和货币紧缩的担忧会带来美股拐点吗?当年美股漂亮50泡沫破灭的行情会在A股重新上演吗?我们无法预知未来,但多读一读历史,冷静分析当前环境,我们或许能对未来有个更清晰的认知。

以下简单回顾了1950年以来美股的五次泡沫破灭,这五次均是美股估值扩张到历史高位后出现的大幅杀跌,标普500指数回撤超30%。感兴趣的读者可以与我们一起回看这几段历史,当然你也可以直接看文末我们的结论。

1

1968年12月-1970年5月

越战带来美国经济滞涨

熊市诱因:越战爆发,马丁路德金与罗伯特肯尼迪遇刺身亡,美国社会动荡。同时,经济疲软通胀走高,1969年底到1970年初美国出现小型经济衰退。

1970年下半年,通胀逐渐得到控制,经济企稳,美股回升,而一批大市值、盈利稳定的消费行业龙头公司开始演绎著名的漂亮50行情。

标普500指数最大回撤:36.06%

最大跌幅实现时间:17个月,1968年12月-1970年5月

最大跌幅收复时间:22个月,1970年5月-1972年3月

同期经济背景:美国经济在1969年第四季度和1970年第一季度衰退,但由于通胀高企,名义GDP并未下滑。1970年第二季度经济重回扩张。

2

1973年1月-1974年10月

通胀失控,漂亮50泡沫破灭

熊市诱因:泡沫破灭前,美股的漂亮50行情与A股近些年的抱团行情非常相似。当时美国以养老金为主的机构投资者占比增加,市场一致推崇价值投资;而美国长期经济的不确定性使得机构非常偏爱消费行业龙头股,具备显著的盈利稳定性与高ROE的漂亮50个股成为机构的抱团对象,1970年到1972年,漂亮50个股显著跑赢标普500指数。

那么漂亮50行情是如何终结的呢,还是一些周期性的因素改变了漂亮50公司的盈利稳定性。1973年初,尼克松放松价格管制,通胀失控。同年十月,第一次石油危机爆发,第四次中东战争迫使石油生产国大幅提价。美国国内通胀雪上加霜。经济的滞涨削弱了漂亮50企业的盈利增速和ROE,叠加流动性收紧,漂亮50公司的高估值受到巨大冲击。

这轮熊市之后,以纳斯达克指数为代表的新兴技术企业开始崛起,逐渐成为机构新的关注对象,消费龙头股的抱团行情成为历史。

标普500指数最大回撤:48.20%

最大跌幅实现时间:21个月,1973年1月-1974年10月

最大跌幅收复时间:69个月,1974年10月-1980年7月

同期经济背景:美国经济从1973年第三季度到1975年第一季度出现衰退。1975年第二季度经济重回扩张。

3

1987年8月-1987年10月

美联储加息与“黑色星期一”

熊市诱因:著名的“黑色星期一”。1987年7月份开始,利率持续回升,美联储加息,同期美元指数则一度走弱,8月份开始美股便展开调整。1982年开始,美股已连续5年大涨,资金的快速离场造成踩踏,10月19日(星期一),标普500一天即下跌20.5%,熔断制度自此诞生。

许多我们耳熟能详的著名投资者均未躲过“黑色星期一”。彼得林奇管理的麦哲伦基金管理公司资产价值蒸发了18%,100 万名股东的损失高达20 亿美元。但即便职业生涯遭受如此冲击,彼得林奇仍然实现了13年年化复利29%的回报,其后来回顾“黑色星期一”时总结:不管某一天股市下跌508 点还是108 点,最终优秀的公司将会胜利,而普通公司将会失败,投资于这两类完全不同的公司的投资者也将会相应得到完全不同的回报。

标普500指数最大回撤:35.94%

最大跌幅实现时间:2个月,1987年8月-1987年10月

最大跌幅收复时间:21个月,1987年10月-1989年7月

同期经济背景:经济未出现衰退。

4

2000年3月-2002年10月

互联网泡沫破灭

熊市诱因:著名的互联网泡沫危机,对科技股的炒作将美股估值推向极端,趋势扭转后资金踩踏引发大跌。当然,除了互联网泡沫破裂外,其他风险事件也对美股造成了深刻影响。包括“安然事件”造成财务造假丑闻连续爆发,投资者开始怀疑美股的会计真实性;“911事件”引发投资者恐慌情绪;基本面羸弱,科技、医药领域的大型企业盈利持续下滑,甚至关厂裁员。标普500指数经历了长达31个月的熊市。

在这轮疯狂的科技股行情中,价值投资者尤为受伤,传统价值股大幅跑输新兴科技股,价值型基金的表现大幅落后于标普500指数,遭遇基金投资者的不断赎回。这期间,知名价值投资者的不同表现引人深思。巴菲特1999年跑输标普500指数20%,但其坚持远离看不懂的互联网企业,因此在泡沫破灭中也并未受伤,2000到2002连续三年跑赢标普500。而老虎基金掌门人朱利安·罗伯逊迫于基金赎回压力,最终放弃旧经济价值股,1999年末开始买入新经济科技股,最终两头挨打,老虎基金最终清盘。

标普500指数最大回撤:50.50%

最大跌幅实现时间:31个月,2000年3月-2002年10月

最大跌幅收复时间:57个月,2002年10月-2007年7月

同期经济背景:美国经济从2001年第一季度到2001年第三季度出现小型衰退。2001年第四季度经济重回扩张。

5

2007年10月-2009年3月

极端的杠杆与次贷危机

熊市诱因:著名的次贷危机,2002年至2007年的低利率政策带来了房地产市场的空前繁荣,越来越多的美国人可以轻松贷款买房,华尔街在不良贷款之上继续加杠杆。房价下跌时借款人开始违约,大型金融机构破产引发全面危机,风暴席卷美股。

次贷危机过后,美股迎来长期牛市,虽然有欧债危机、新冠疫情等因素造成的阶段性波动,但至今标普500指数尚未出现由经济周期内生因素引起的长期下跌。

标普500指数最大回撤:57.69%

最大跌幅实现时间:17个月,2007年10月-2009年3月

最大跌幅收复时间:49个月,2009年3月-2013年4月

同期经济背景:美国经济从2008年第一季度到2009年第二季度出现衰退。2008年第四季度是经济衰退最严重的时期,2009年第三季度经济重回扩张。

6

来自美股历史的启示

我们真的能预测牛熊拐点吗

一、美股历史上的泡沫破灭往往由通胀飙升、美联储加息、经济衰退等因素引起,而近期市场对通胀的担忧更像一次“狼来了”,未必是行情拐点。

二、但真正的拐点何时到来,恐怕极难预测,彼得林奇也未能在突如其来的风暴中独善其身。预测未来、在拐点到来时成功逃离,这种风控思想可能是错误的。最好的风控措施,或许是巴菲特那样,待在能力圈内,坚持原则,不参与非理性泡沫,在拐点来临前即做好准备。躲过下跌也会错过上涨,享受上涨则要承担波动,盈亏同源。

三、即便在1973年漂亮50行情的顶点买入可口可乐公司股票,其后26年仍能实现16%的年复合回报,跑赢标普500指数。所以好的股票、好的基金确实能够穿越周期,只是过程充满波动,在大幅回撤来临时,我们既要对所持标的有充分的理解和信任,也要有足够强的信念和毅力,否则也会在波动中与长期复利失之交臂。

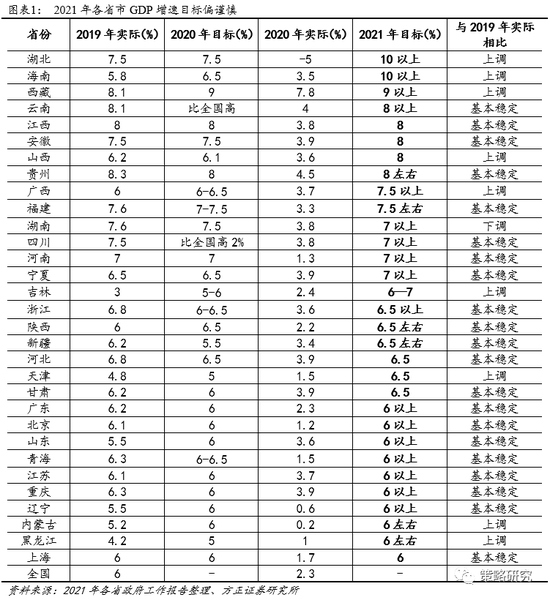

四、回到当下,也许我们现在最应关注的,是市场的结构性泡沫。无论是美股还是A股,都存在局部高估与局部低估共存的情况。达里奥在最新专栏文章中也指出,美股一些新兴科技公司正处于极端泡沫之中,另一些股票则没有泡沫。

对于A股而言,沪深300指数创新高之际,许多行业龙头股的估值已达历史极点。虽然市场系统性风险不大,但局部泡沫的风险可能较大,这些泡沫个股的拐点可能提前到来。如A股某科技龙头,去年7月份股价见顶后回撤幅度已近40%。在这种结构性泡沫中如何做好风控,哪些值得坚持,怎样做好配置管理波动,是我们要认真考虑的事情。

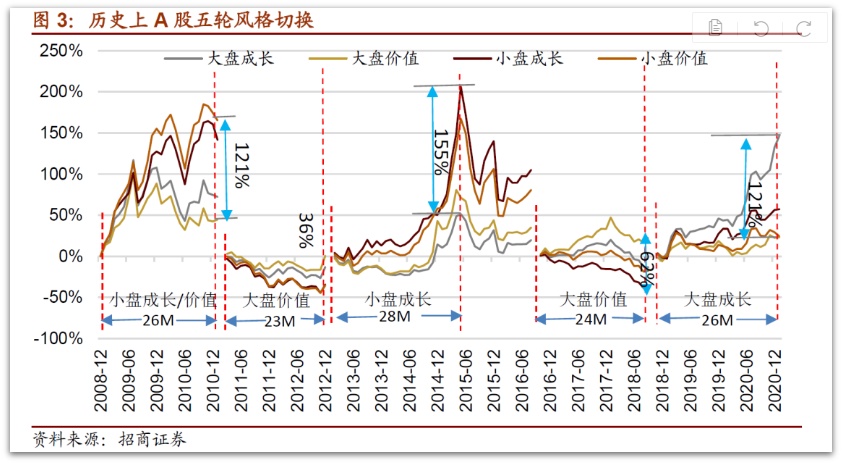

五、股市是逃离不了经济周期与政策周期的,美联储的放水力度终会减弱,加息的时点也会到来。但历史又不会简单重复,未来的拐点极难预测,但我们可以做好准备,应对变化。在权益类资产波动加大之际,多关注CTA基金或绝对收益类资产;当市场风格出现变化,消费龙头的抱团行情出现抖动时,也是在告诉我们,许多专注低估价值股、专注周期股,或是擅长行业轮动的优秀基金经理同样值得关注。

7

总结

为波动做好准备

上周A股大跌,不少基金也出现了较大的净值回撤,最为受伤的可能是一些重仓消费龙头股的基金,而这些基金也正是2020年业绩亮眼的明星,所谓“盈亏同源”。偏成长,偏集中持股的风格,为我们带来高收益的同时,也会释放高波动。优秀的基金能穿越波动,实现较高的长期复利回报,但过程中也会充满波折,而我们在选对基金的同时,也要有足够的信任和坚定的信念,与基金经理一同忍耐短期颠簸,驶向长期目标。

同时,上周我们也能看到一些偏周期、偏价值风格,一些侧重防守的基金回撤幅度较小,这些基金近一年表现不如成长型、进攻型选手亮眼,所以受关注度并不高。但市场风格难以预测,且极端分化后往往有均值回归,不同风格、不同能力圈的优秀基金经理均值得我们重视,不应以短期成败论英雄。

最后,在上周的A股大跌中,CTA基金再次展示出较强的危机保护作用,不少CTA产品仍实现了正收益。受益于大宗商品趋势行情,受益于高波动环境的CTA基金当前显示出了较高的配置意义,或可成为我们资产配置组合中抵御极端波动的盾牌。同时,上周不少量化管理人也实现了正超额,长期看,股票量化策略超额收益更多来自于中小市值股票,当机构抱团少数股票,而多数中小盘个股表现平平时,量化策略的超额收益普遍受到挤压,而当抱团开始松动时,量化超额也将迎来修复。目前中小市值个股并未高估,中证500、中证1000指数的PE估值均处于历史最低1/3区间,中证500、中证1000指增基金,有绝对收益特征的市场中性产品也是值得关注的资产配置选项。

总结而言,在周期顶点卖、在周期底点买是非常困难的一件事,我们应该做的,是在特定的周期阶段做好相应的准备,不因恐慌而无视机会,不因贪婪而忽视风险,做好符合自身风险偏好,符合市场周期特征的资产配置,泡沫也好、通胀也好,不论未来走向何方,我们终能穿越前方的未知水域。

重要声明

本文件中的信息基于已公开的信息、数据及尽调访谈等,好买基金或好买基金研究中心(以下简称“本公司”)对这些信息的及时性、准确性及完整性不做任何保证,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。本文件及其内容均不构成投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。获得本文件的机构或个人据此做出投资决策,应自行承担投资风险。

本文件版权为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、 发表、引用或再次分发他人等任何形式侵犯本公司版权。本文件中的信息均为保密信息,未经本公司事先同意,不得以任何目的,复制或传播本文本中所含信息,亦不可向任何第三方披露。

*风险提示:投资有风险,决策需谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。