分析头部基金公司的发展路径可以发现,他们主要做到了以下三点:第一,业绩是根本。立足资产管理行业本源,聚焦投资者的财富管理需求,依靠专业能力和业绩表现,让投资者赚钱,这是发展壮大的根本原因。第二,投研是业绩之本。高度重视投研建设,相信研究能够创造价值,没有痴迷于做各种套利等业务。第三,高度重视人才,言出必诺,吸引优秀人才,有良好的激励制度。

截至今年一季度,公募基金管理总规模已经突破21万亿元。从最初的2只各20亿元的封闭基金起步,历经23年的砥砺前行,如今公募基金已经成为居民理财的中坚力量。

尽管行业发展迅猛,但是行业内部发展并不均衡,头部基金强者恒强。从非货币基金管理规模情况看,易方达基金高达9292亿元,汇添富基金、广发基金和华夏基金也均超过5000亿元。与之相对应的是,东吴、金元顺安、华富等基金公司,尽管成立时间已有10多年,但规模依然只有几百亿元,形成了巨大反差。

巨无霸基金公司是如何炼成的?分析以易方达为代表的头部基金公司的发展路径,可以发现,他们主要做到了以下三点:第一,业绩是根本。立足资产管理行业本源,聚焦投资者的财富管理需求,依靠专业能力和业绩表现,让投资者赚钱,这是发展壮大的根本原因。第二,投研是业绩之本。高度重视投研建设,相信研究能够创造价值,没有痴迷于做各种套利等业务。第三,高度重视人才,言出必诺,吸引优秀人才,有良好的激励制度。

我们不妨剖析一下巨头易方达的发展壮大之路。

业绩是规模之本

最新基金季报显示,易方达明星基金经理张坤管理的基金规模再度增加。截至一季度,他管理的4只基金总规模达到1330亿元,其中易方达蓝筹精选基金规模就高达880亿元,易方达中小盘规模达315亿元。

2012年9月28日,张坤接任易方达中小盘基金经理时,规模仅有24亿元。从24亿元至三四百亿元,张坤用了8年时间。尽管期间曾经遭遇投资者赎回,规模一度低于10亿元,但在历经波折之后,如今已经成为巨无霸基金。

让张坤所管理基金规模爆发的原因,源于抢眼的业绩。公开数据显示,张坤管理易方达8年多来,总回报约为7倍,年化回报率超过27%。

对于基金公司的发展壮大,业界元老范勇宏认为“关键是业绩”。在他看来,投资者愿意承担较高风险投资基金,在于投资基金有可能获取较高的投资收益。业绩是投资者选择基金的重要依据,良好的业绩是基金公司得以快速发展并保持行业领先的根本原因。

沪上某基金销售机构人士表示,对于绝大多数投资者来说,在选择基金时,主要是根据过去一段时间内的排名来选择。基金网络销售平台往往会统计各种业绩排名,绩优基金很容易扩大规模,尤其是短期内业绩领先的基金。“很多投资者关注度高的基金,主要源于短期业绩排名较好,被很多人跟风买入,规模快速增长。”

从绩优基金经理管理的基金规模变动情况看,除了张坤,景顺长城明星基金经理刘彦春所管理的基金总规模合计也超过1000亿元,兴全基金的董承非和谢治宇、中欧基金的周应波等人,都是依靠良好的业绩表现吸引了众多投资者的申购,规模爆发式增长。

投研是业绩之本

在2021年的春节献词中,易方达基金总裁刘晓艳表示,在投资管理方面,将继续践行“深度研究驱动,时间沉淀价值”的投资理念,创新优化投研组织体系和管理模式。在此基础上,依托专业化分工协作和精细化管理,有效提高投研管理效率,扩大投资管理半径。

值得关注的是,如今在市场上受到关注的张坤、萧楠、陈皓和冯波等基金经理,均是易方达基金自己培养起来的。

易方达前研究主管梁文博曾透露,易方达基金的投研非常市场化,有很好的买方文化。研究员的目的也很单纯,就是找个股,找收益率高的股票,靠重仓股给基金创造高收益,研究员的贡献也可以很快兑现。

梁文博2004年加入易方达,2年后就做基金经理,原因是他推的重仓股中集集团给公司作出了很大贡献。推荐扬子石化让公司赚了很多钱的潘峰,加入公司1年后就被提拔做了基金经理。梁文博回忆道,当年潘峰买扬子石化,用自己的模型预测扬子石化2003年和2004年的业绩会爆炸式增长,表现会远超卖方预测。甚至扬子石化的董秘也认为潘峰的预测不可能实现,但潘峰坚信自己的预测。结果当年扬子石化业绩一如潘峰所预料,让他一战成名。

据梁文博介绍,易方达早年在招聘研究员时,会充分警示职业压力,往往会让研究员去承受压力的极限,几乎天天写报告到半夜,写出来后要先经过小组讨论,不行就要退回去重写。很多人受不了压力就走了,淘汰率高达一半,留下来的都是精兵强将。

让公司发展聚焦在投研上,这是基金公司发展壮大的根本。部分已成立10多年但规模依然不大的基金公司,从成立伊始就缺乏战略眼光,大股东看重的只是基金公司的平台,往往只看到了政策套利空间,把基金公司看作是套利的工具。前些年很多基金公司大力发展通道业务,赚得盆盈钵满,而食髓知味之后,往往缺乏走正道的动力了。

刘晓艳在谈起易方达的发展时,特别强调“有所为,有所不为”。在很多基金公司发力基金子公司通道业务时,易方达坚持“有所不为”,旗下子公司对通道业务敬而远之。

人才是投研之本

业内大咖陈光明曾经说过,资产管理行业要做到两点:对内经营人才,对外经营信任。纵览头部基金公司,几乎毫无例外地都是高度重视人才的公司,都有一套行之有效的激励制度。

从公募基金发展历史看,成立时间早的基金公司大多具有券商、银行、信托的背景,普遍缺乏行之有效的激励机制,在很多大股东看来,基金公司发展壮大,也是资本市场的制度红利和市场红利,对人才并不太看重。这就导致了即使有奖励制度,但在牛市中,所承诺的报酬往往无法兑现。

“按照激励制度,在牛市中会有业绩提成,基金经理的报酬一下子高很多,往往比大股东委派的董事长工资还高很多。这种情况下,当初的承诺往往兑现不了,结果就是优秀人才都走了。”某基金公司前任总经理无奈地说,“我给基金经理承诺的都兑现不了,公司肯定发展不了。”

目前很多头部基金公司,不仅有良好的市场化激励机制,而且还普遍实行了股权激励,其中包括汇添富、中欧、前海开源、易方达、广发、南方等基金公司。由于基金公司是轻资产行业,最核心的资产是投研人才,即使是大型基金公司也不需要资本再投入,基金公司过了经营盈亏点之后,基本上就是股东的现金奶牛了,每年净利润大部分会以分红的形式给股东。持有基金公司股权的投研人员,自然不会轻易离开公司。

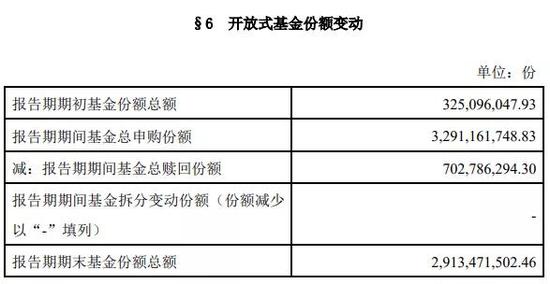

以易方达基金为例,2019年底,易方达实行了股权激励,185名员工变身股东,员工持股合计占公司总股本的9.4%。根据上市公司年报披露的数据,易方达基金的净利润高达27.5亿元。知情人士表示,员工持股的分红较高。

除了易方达基金,广发基金股权激励股份占总股本的10%,该公司2020年净利润为18.24亿元。南方基金员工持股占总股本的8.53%,2020年南方基金净利润为14.84亿元。汇添富基金2020年净利润为25.66亿元,员工持股占比接近四分之一。汇添富基金在业内以基金营销见长,尤其是在牛市中,在新发基金上从来都是当仁不让。如果从股权激励的角度看,对上述工作冲劲也就不难理解了。