证券时报记者 魏书光

近期,以“雪球”结构为代表的场外衍生品十分火热,这一市场到底有多大规模?

8月26日,中国证券业协会公布了7月份场外业务开展情况报告。统计数据显示,7月份场外衍生品业务存续规模再创历史新高,达到1.65万亿元,环比增长12.29%,较去年7月份的8288.24亿元则增长了约一倍。

另外,7月份的新增业务也在快速增长之中。7月新增初始名义本金为8794.61亿元,较上期增长2193.88亿元,环比增长33.24%。收益互换业务增长尤其明显,7月末新增初始名义本金为5228.44亿元,较上期增长1433.61亿元,环比增长37.78%。

这些场外产品的收益一般会挂钩股票、商品等标的资产,从而衍生出“雪球”等各种收益结构。值得注意的是,私募基金在收益互换交易中的占比持续攀升,已从今年2月份的41.85%迅速增至7月份的76.22%,比重明显越来越大。

一般来说,带敲出、敲入结构的雪球场外期权、收益凭证,都统称为雪球产品。分析人士指出,随着月初监管收紧,8月份雪球产品报价和额度都在缩减,预计当月场外衍生品数据将出现下滑。

1.65万亿元

存续规模再创历史新高

近期,伴随着股票和债券市场震荡调整,投资者对另类资产的关注度也逐步上升,以雪球结构为代表的场外衍生品销售也十分火热。

中国证券业协会披露的7月份场外业务数据显示,7月份证券公司场外金融衍生品业务新增初始名义本金8794.61亿元,较上期增长2193.88亿元,环比增长33.24%; 截至7月末,未了结初始名义本金为16574.42亿元,较上期增长1813.96亿元,环比增长12.29%。

从存续规模来看,7月末达到了1.65万亿元,再创历史新高。这一数据环比增长12.29%,同比去年7月份的8288.24亿元增长约一倍。

场外期权业务方面,7月末新增初始名义本金3566.17亿元,较上期增长760.26亿元,环比增长27.10%;截至7月末,未了结初始名义本金8148.51亿元,较上期增长798.33亿元,环比增长10.86%。

收益互换业务方面,7月末新增初始名义本金5228.44亿元,较上期增长1433.61亿元,环比增长37.78%;截至本期末,未了结初始名义本金8425.92亿元,较上期增长798.33亿元,环比增长10.86%。其中,融资类收益互换新增为零,未了结名义本金为零。

5家券商坐拥八成

头部集中效应明显

被称为“雪球”的产品,全称是“雪球型自动敲入敲出式券商收益凭证”,是场外期权模型的一种,也是今年以来市场上卖到脱销的明星产品。雪球产品目前多为大型券商发行,主力军是一级场外期权交易商。目前,场外交易商已经增至41家。其中,一级交易商方面,目前已经增至8家,包括广发证券、国泰君安、华泰证券、招商证券、中金公司、中信建投、中信证券、申万宏源证券等。场外期权业务二级交易商方面,剔除已经成为一级交易商的申万宏源证券,总数则增至33家。

从业务集中度来看,7月份收益互换业务新增规模排名前五的证券公司新增初始名义本金共4588.37亿元,占本期收益互换业务新增总量的87.76%;本期场外期权业务新增规模排名前五的证券公司新增初始名义本金为2635.32亿元,占本期场外期权业务新增总量的73.90%。

从存续规模上看,7月名义本金规模较大的前五家证券公司在收益互换、场外期权中的全行业占比分别为77.86%、70.72%,在整个场外衍生品业务中占比达69.37%。

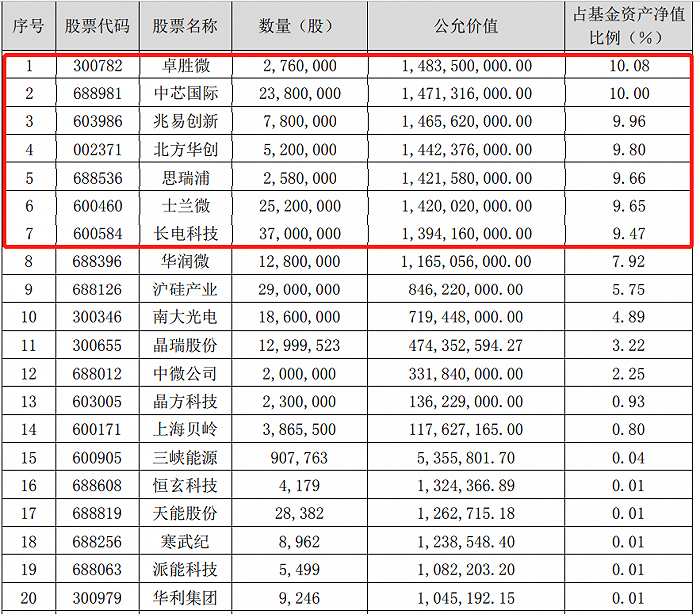

A股股指成为场外业务的主要标的。存续的场外期权标的以股指类(54.10%)、其他类(19.01%)为主;收益互换则以其他类(56.91%)、个股类(19.08%)为主。显然,A股股指是场外期权主要挂钩标的,无论是在新增还是在存续产品中,股指类均占据主力位置。

把持比例76%

私募基金成更大买方

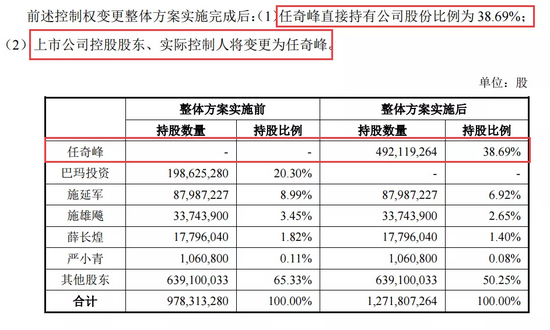

从7月份新增情况来看,以名义金额计,在本期新增互换交易中,私募基金、其他机构占比较高,分别为76.22%、13.40%。

根据中国证券业协会披露的情况,收益互换合约的标的构成主要分为A股个股和以中证500、沪深300、上证50为主的股指,以及以港股、美股、境外期现货为代表的境外标的。从组成结构来看,以名义本金为维度进行统计,A股个股占比52.33%,A股股指占比11.56%,境外标的占比20.86%。

私募基金在收益互换交易中的占比持续攀升,A股个股占了一半以上,达到52.33%。在收益互换新增业务里,私募基金的比重越来越大,已从今年2月份的41.85%迅速攀升至7月份的76.22%。这也意味着,私募机构在“雪球”产品中的买方地位日渐上升。

有统计数据显示,截至2021年二季度末,国内量化类证券私募基金行业管理资产总规模已正式迈过“1万亿”关口,量化类私募基金近两年来能够呈滚雪球式增长,一定程度上和场外收益互换业务紧密相关。今年以来,股票多头量化新增产品备案1675只,市场中性策略新增产品备案870只,管理期货策略新增产品备案543只,多策略新增产品备案261只。

这也从侧面反映,今年以来资本市场的频繁波动特征有利于雪球产品敲出获得票息收益,使得雪球产品成为私募基金兑现波动率获取收益的有效产品工具。但是,随着场外衍生品规模持续快速上升,各证券公司持续强化风险意识,加强条线合规风控,分析人士预计这一部分将会在8月份出现明显下滑。

场外期权主力

还看银行“固收+”

商业银行是新增场外期权的主要合约交易对手方。以名义金额计,在7月份新增期权交易中,商业银行、私募基金占比较高,分别为59.63%、11.68%。

通常,商业银行将大部分资金用于购买固定收益类产品来获取固定收益,小部分资金作为期权费购买场外期权,以获得浮动型收益。除了银行代销的基金公司“固收+”产品之外,银行理财子公司也在积极布局“固收+”,两大核心策略是“固收+期权”和“固收+权益”。

根据中国证券业协会披露,场外期权合约的标的构成主要分为以中证500、沪深300、上证50为主的股指和A股个股、黄金期现货,以及部分境外标的。从组成结构来看,以名义本金为维度进行统计,A股股指期权占比59.12%,A股个股期权占比12.60%,黄金相关期权占比9.27%。

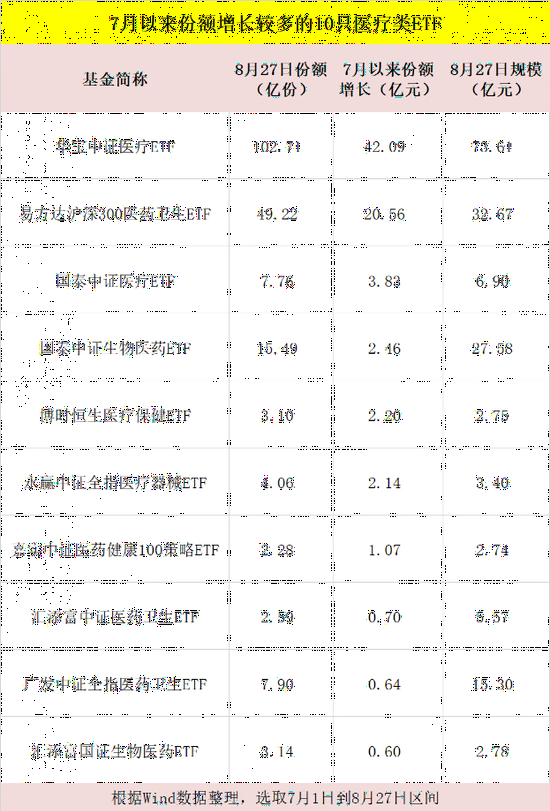

Wind数据显示,截至8月20日,今年以来共有472只“固收+”基金成立(不同份额分开计算),总募资规模达到3929亿元,远超去年全年的发行规模,占今年新发基金规模近两成。而2020年“固收+”基金成立总数则为219只,发行总份额约3745亿。

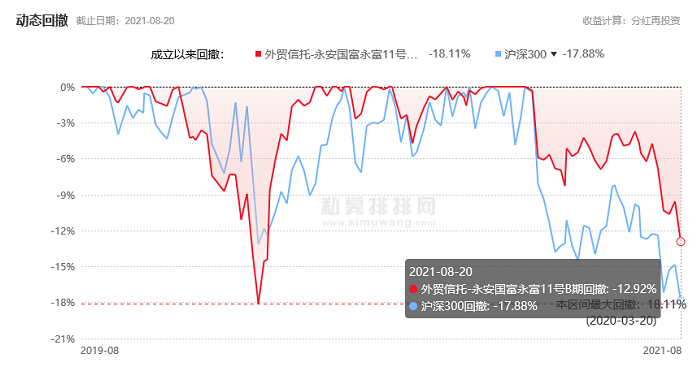

目前,1200多只“固收+”基金中,超九成产品收获正收益,近一年平均收益率为6.69%。但是,其中分化也较为严重,部分“固收+”基金近一年收益已经超过50%,而有的基金近一年最大亏损幅度却达到了12.30%,与领先产品的业绩相差70多个百分点。显然,这其中的场外期权运用程度,推动了产品差异化的进一步扩大。