来源:Morningstar晨星

晨星公募基金月度评述(2019年9月)

基础市场行情与市场动态回顾

(一)股票市场:政策暖风频吹主要股指小幅收涨

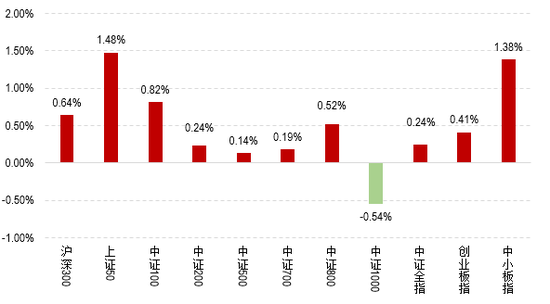

9月A股整体呈现高开低走的格局。A股在月初迎来连续的小幅反弹,沪指一度收复3000点关口,但进入9月中下旬,随着十一长假临近,避险情绪升温,节前市场整体以震荡下行为主,回吐部分前期涨幅。整体来看,除了中证1000指数小幅回落外,A股主要股指在9月集体收涨。上证50和中小板指是9月涨幅最大的两个指数,分别上涨1.48%和1.38%。其他主要股指方面,上证指数上涨0.49%,深证综指上涨0.26%,沪深300指数上涨0.64%,创业板指上涨0.41%。从月度成交情况来看,9月份累计成交金额超过11万亿元,为近5个月以来新高。

宏观政策方面,在央行降准和金融市场进一步对外开放加码两大因素的加持下,A股在9月再迎政策利好。央行在9月6日宣布将于9月16日全面降准0.5个百分点,并于10月15日和11月15日再定向降准两次共1个百分点。降准有利于A股的估值修复,对市场情绪也有一定提振作用,市场风险偏好的改善在短期也有望得以延续。9月资本市场扩大开放进程再迎里程碑,9月10日国家外汇局发布公告宣布取消QFII和RQFII投资额度限制,外资加速流入可期。此外,标普在9月23日宣布将1099只A股正式纳入标普新兴市场全球基准指数,同日富时罗素旗舰指数的A股季度调整名单也正式生效。至此,9月国际三大指数公司MSCI、富时罗素和标普集齐A股,A股纳入国际指数再进一步。

图表1:9月市场主要股指涨跌幅

数据来源:Morningstar晨星(中国);截至日期:2019年9月30日

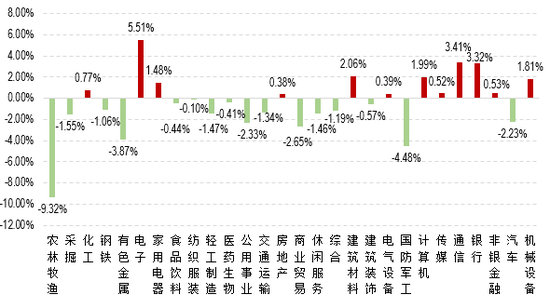

行业板块方面,科技板块是9月上涨的主要力量,电子、通讯、计算机行业涨幅居前,分别上涨5.51%、3.41%、1.99%。进入9月,各大手机厂商发布新款机型,5G拉动消费电子需求回暖,处于业绩释放期的龙头公司成为市场关注焦点。受到央行降准的提振,银行板块一改上月颓势,录得3.32%的月涨幅。下跌行业板块方面,今年前8个月涨幅接近60%的农林牧渔板块在本月下跌9.32%,在28个申万一级行业指数中表现垫底,主要受到猪肉概念股大幅下跌的拖累。国防军工板块的股价上月经历了一波快速上涨后,在本月进入整理期,下跌4.48%。多数金属价格在9月出现下行,行业利润空间受到压缩,有色金属板块在9月下挫3.87%。此外,上月行业指数涨幅靠前的食品饮料和医药卫生块在9月均出现小幅回落,分别下跌0.44%和0.41%。

图表2:28个申万一级行业指数9月涨跌幅

数据来源:Morningstar晨星(中国);截至日期:2019年9月30日

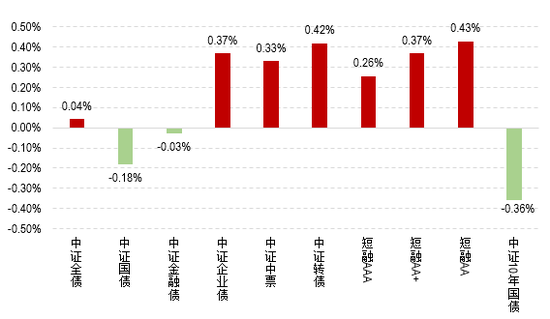

(二)债券市场:宽松预期落空债市下行

9月,债市遭遇调整,整体震荡走弱。央行月初全面及定向降准的消息虽给市场情绪带来一定刺激,但是9月中下旬MLF利率下调的预期落空,叠加专项债供给增加、市场对通胀担忧加剧,与降准刺激的力度构成制约,对债市造成扰动。债券指数方面,中债全指微幅上扬0.04%,中证国债指数和中证10年国债指数分别下挫0.18%和0.36%,为今年4月以来首次月度录跌。收益率曲线方面,除1年期下行5.51bp至2.5628%外,5年期和10年期国债收益率分别上行4.96bp、8.38bp至3.0123%和3.1411%,10年期和1年期利差为57.83bp,较上月放宽13.89bp。信用债利差方面,AAA级短端利差较上月放宽9.85bp,AAA、AA级长端利差均较上月收窄17.33bp,AA级短端利差则较上月收窄1.15bp。

月中降准实施后,央行开启流动性管理操作。9月累计开展8800亿元逆回购操作和2000亿元MLF投放;同期逆回购到期7000亿元,MLF回笼4415亿元,合计9月净回笼1615亿元。资金利率较上月出现小幅提升,隔夜银行间质押式回购利率上行11.49bp至2.7512%,7天质押式回购利率上行6.01bp至2.86998%;隔夜SHIBOR上行6.3bp至2.635%,7天SHIBOR上行17.8bp至2.843%。9月20日LPR进行了第二次报价,1年期LPR下降5bp至4.2%,5年期LPR与上月的4.85%维持不变。

图表3:债券主要指数8月涨跌幅

数据来源:Morningstar晨星(中国);截至日期:2019年9月30日

开放式基金业绩点评:权益基金普遍录涨,科技基金业绩骄人

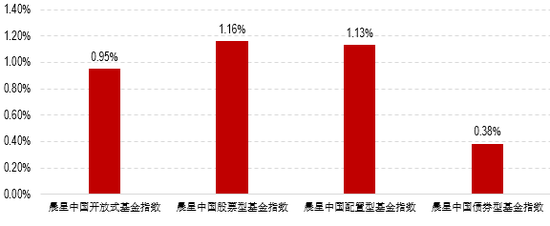

在9月的结构性行情下,公募基金表现出较好韧性,各晨星中国基金指数悉数上涨。其中,晨星中国开放式基金指数录得0.95%的月涨幅;晨星中国股票型基金指数上涨1.16%;晨星中国配置型基金指数亦上涨1.13%;晨星中国债券基金指数录得0.38%的涨幅。具体从晨星基金分类来看,上月业绩表现吸睛的科技、传媒和通讯基金在9月继续领跑,平均录得4.31%的月涨幅;医药基金在申万一级医药生物指数小幅下跌的行情下亦有所表现,平均上涨1.53%。在港股低位反弹的带动下,香港股票型基金、沪港深股票型基金和沪港深混合型基金在9月小幅收涨,分别上涨0.89%、1.72%和1.01%。受到债市震荡走低的影响,各类债券型基金的9月平均收益较上月出现下滑。商品基金方面,受累于贵金属市场走低的影响,商品类基金是本月唯一收益告负的基金类别,平均下跌3.2%。

图表4:晨星开放式基金指数9月涨跌幅

数据来源:Morningstar晨星(中国);截至日期:2019年9月30日

图表5:各类开放式基金9月收益表现

注:统计剔除疑似受大额赎回影响、基金净值出现异动的基金及成立未满6个月的次新基金。

数据来源:Morningstar晨星(中国);截至日期:2019年9月30日

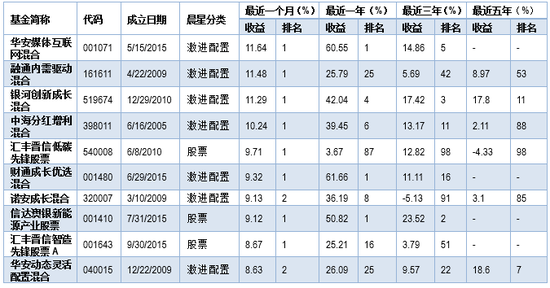

9月业绩表现居前的偏股型基金以科技主题基金为主。从绩优基金的主要投向来看,绝大多数都主要布局于电子、计算机和通讯设备等行业,本月电子、通讯板块中股价表现不俗的闻泰科技、中兴科技、鹏鼎控股对不少基金业绩的贡献较大。业绩排名靠前的偏股型基金中不乏长跑型选手,华安媒体互联网混合和信达澳银新能源产业股票均在最近一年和最近三年内取得了远超同类平均的业绩表现,两只基金的晨星评级均为四星。华安媒体互联网混合的净值不仅在最近一个月受到电子板块整体上扬的带动上涨了11.64%,在激进配置基金同类排名1%,在最近一年、三年期均有所表现,分别录得60.55%和14.86%的年化收益,同类排名1%、5%。具体从持仓来看,在基金经理胡宜斌逾3年的任期内,该基金的仓位和风格都较为稳定,一直维持90%以上的高仓位运作,风格一直稳固在中盘成长。信达澳银新能源产业股票也为一只主要投向为电子板块的中盘成长型基金,最近一个月、一年、三年的回报分别为9.12%、50.82%和23.52%,在股票型基金排名1%、1%和2%。基金经理冯明远对该基金的管理期也有近三年,任期内也没有出现明显的风格漂移,但持股集中度较华安媒体互联网混合而言相对分散,一直维持在50%以下。除上述两只基金外,本月录得11.29%月涨幅的银河创新成长混合在中长期也为投资者带来了较高的收益,最近一年、三年、五年的年化收益分别为42.04%、17.42%和17.8%,在激进配置型基金中排在4%、3%和11%。但是该基金在过去五年中曾两度更换基金经理,现任基金经理于今年5月开始接管,该基金的投资风格和优异的长期业绩是否可以得以延续仍有待时间的验证。

图表6:9月排名靠前偏股型基金的短、中、长期业绩

注:仅显示具备3年以上业绩数据的基金,业绩排名为该基金在所属晨星分类中的百分位排名。

数据来源:Morningstar晨星(中国);截至日期:2019年9月30日

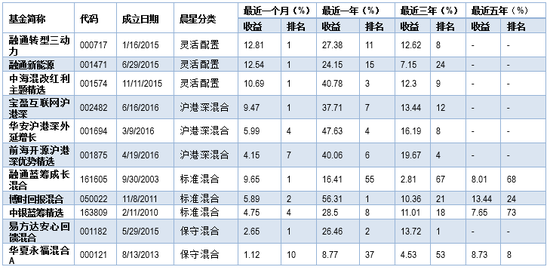

混合型基金方面,股票仓位较高的基金的9月业绩表现优异,部分高仓位运作的灵活配置型基金获得了优于同期激进配置型基金和股票型基金的月净值涨幅。从本月绩优混合型基金的投向来看,主投电子、通讯板块的基金涨势喜人,其中灵活配置型基金中海混改红利主题精选的近一年和三年业绩表现优异,分别录得40.78%和12.3%的年化收益,在同类中排名3%和9%。基金经理邱红丽自基金2015年成立以来开始管理,最近三年的股票仓位一直维持在80-90%区间。从晨星投资风格箱来看,基金的持仓风格也相对稳定,偏好大中盘市值的成长股,历史上对TMT行业一直有所配置。

图表7:9月排名靠前混合型基金的短、中、长期业绩

注:仅显示具备3年以上业绩数据的基金,业绩排名为该基金在所属晨星分类中的百分位排名。

数据来源:Morningstar晨星(中国);截至日期:2019年9月30日

债券型基金方面,可转债基金以0.37%的平均月涨幅成为9月债券基金的收益领跑者。虽然受到近期权益类市场回暖的带动,具备股债双属性的可转债基金在债基近一年涨幅榜上大放异彩,但是从中期业绩表现来看,可转债基金最近三年的平均收益仅有0.63%,在所有债基类别中垫底。激进债券型基金本月平均上涨0.27%,近八成基金录得正收益。短债基金9月的平均涨幅为0.25%,高于货币市场基金0.2%的平均涨幅。纯债基金中虽有九成基金在9月获得正收益,但是整体涨幅不大,平均录得0.18%的月涨幅,为本月表现最差的债基类别。

图表8:9月排名靠前债券型基金的短、中、长期业绩

注:仅显示具备3年以上业绩数据的基金,业绩排名为该基金在所属晨星分类中的百分位排名。

数据来源:Morningstar晨星(中国);截至日期:2019年9月30日

次新基金业绩方面,在今年四月之前成立并已有9月业绩的基金共计499只。其中,纯债基金数量居多,共有117只,在9月平均上涨0.21%。股票和激进配置型基金分别有65和61只,9月平均净值涨幅分别为0.52%和1.5%。

业内要闻盘点

“深改12条”出台,公募基金监管或生变

9月上旬,证监会召开全面深化资本市场改革工作座谈会,其中有两条内容释放出公募行业监管重要信号:一是对基金公司实施分类监管,二是强化基金公司的长期业绩导向。对基金公司进行分类监管的思路基本和证券公司分类监管一致,监管层将通过定期评估基金公司多方面的运营管理因素来进行评分,然后对不同评级的公司进行差异化管理。分类监管对行业规范发展、基金公司发展优势、特色业务具有引导作用,可能会导致高评级公司在业务资格、创新业务方面拥有更多的政策倾斜,同时也会限制一些管理能力欠缺的低评级公司盲目追随市场热点。在强化长期业绩导向方面,监管层要求基金公司更加注重基金的长期业绩和考核,基金业不仅担负着为资本市场带来长线资金重任,同时也具有培养投资者长期投资习惯的责任。关注长期业绩的要求将引领更多基金公司建立与长期业绩挂钩的业绩考核机制,降低短期外部因素对基金经理的干扰,以帮助基金提高风格和长期业绩的稳定性。

保本基金退出公募市场

9月30日,建信安心保本混合和汇添富保鑫保本混合公布了到期转型安排,标志着在公募市场中运作了16年的保本基金正式谢幕。国内公募市场中的第一只保本基金成立于2003年,因采用避险策略、具有保本保障机制,成为低风险偏好投资者青睐的投资品类之一,随后在2015、2016年,保本基金的数量和规模因这两年间市场的大幅震荡、投资者避险需求激增呈现井喷式发展。2018年4月资管新规正式出台,为资管行业打破刚兑奠定基调,保本基金成为重点整顿对象。资管新规落地以来,保本基金开始加速转型或清盘,在9月底正式退出历史舞台。保本基金虽然具有刚兑特征最终告别公募市场,但是低风险投资者的需求犹在,未来公募基金仍可以从投资策略的维度实现保护本金的目的。此外,近期面市的新型产品摊余成本法债基和浮动净值货基也将承接部分需求,继续为低风险投资者提供多元化的产品选择。

本文作者:Morningstar晨星(中国)研究中心 屈辰晨