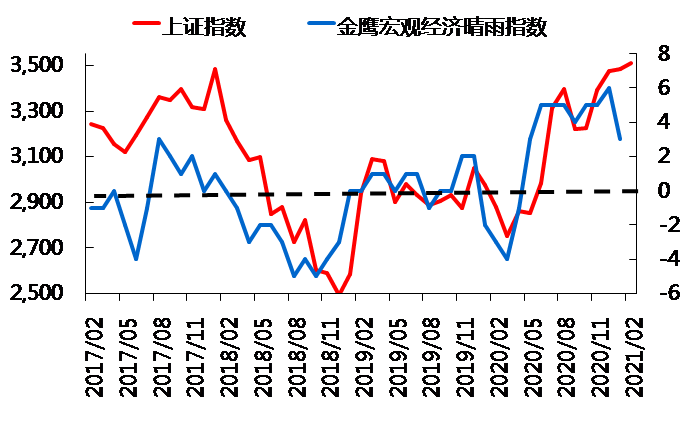

2月晴雨指数回落至3,宏观环境有利于权益类资产。

(上证指数数据来源:wind;

金鹰宏观经济晴雨指数数据来源:金鹰基金 2017.1-2021.2)

晴雨指数解读

近期市场波动较大,跟去年年初疫情导致的大起大落一样,市场对今年股市的判断产生较大分歧,我们维持全年对市场的观点不变:2021年处于疫情后货币财政政策回归常态,金融监管边际略收的大环境,社融温和回落(非18年)将带来传统基建和地产领域增速的逐步见顶回落,经济处于货币和信用都相对平稳的阶段,股市机会更多在结构性,重点关注年初政策和监管定调。

积极的方面来自于疫情后全球经济正式进入补库存周期,出口和消费服务领域的改善将推动上半年经济的温和回暖,企业盈利改善将推动资本支出上升,相关领域的机会依然较为突出,股市大概率将类似2017年的结构性行情。

春节后股市开始进入一轮较大幅度的回调,我认为主要与节前春季躁动时期过高的风险偏好有关,短期在未出现年报季报明显催化的情况下,市场过快的冲高也意味着随时存在调整压力,但这并不意味着股市就已经进入了熊市(其实上证指数1、2月依然为正收益),与过去两年不同,在消化估值+盈利推动结构性行情中,逆向投资的选股思路可能更为有效,过于乐观以及过于悲观都并不可取,在合理的收益率预期前提下选对行业是重中之重。

2月晴雨指数较上个月的6回落至3,反应股市的宏观气象环境为多云,虽然读数略有回落,但仍明显大于0,宏观环境整体依然有利于权益类资产。分细项看,本月出现评分变化的主要是三组的指标评分下调,首先,货币条件年后出现进一步边际收紧,评分从去年底的0下调至-1,我们观测到的货币条件指数本月进一步回落,一方面与金融机构报表持续有关,也与跨年后资金面收紧有关;此外,信用环境本月评分也从0下调至-1,主要源于社融增速的持续下行;最后,库存周期评分从1下调至0,反应了近期经济处于主动加库存阶段(通胀初期),库存有所累积(年前经济处于被动去库存),短期主动加库存有一定季节性原因,下个月该指标的走向取决于开春后库存去化是否顺利,建议密切关注。

总结下来,目前股市的亮点依然在于全球疫情后企业盈利的复苏,晴雨指数的变量中评分正面的也主要是反应盈利的分项,这是实打实影响到股价的变量,而不随流动性好坏而影响,而晴雨指数中涉及到估值相关的指标则较为负面。因此在上半年盈利改善弹性最强的领域中精选个股依然是现阶段权益最核心的工作。我相信盈利的弹性能够较明显的掩盖个股估值整体偏高的问题,同时也提示盈利弱弹性且高估值个股的调整风险也同样存在。

短期市场对全球流动性预期担忧较大,但我认为货币政策出现大的收紧的前提需要先看到海外疫情明显改善导致全球货币政策宽松拐点来临,而目前这种过度担忧存在纠偏的可能,CPI从目前的-0.3%回到3%附近依然需要过程。建议重点关注上半年业绩改善弹性较大品种(过去几期也都提到过),在季报期之前关注两会以及全球流动性预期变化。

(执笔:金鹰基金杨晓斌,3月2日提供)

作者介绍:杨晓斌,北京大学金融学硕士,历任银华基金研究员、首席宏观分析师、投资经理等职。2018年2月加入金鹰基金,现任金鹰产业整合、金鹰灵活配置、金鹰元禧、金鹰元安基金经理。

栏目介绍:为方便投资者能够直观了解宏观基本面数据情况对股市的影响如何,明确的预判股票投资所处的阶段,集中跟踪短周期波动中更有意义的指标,减少情绪噪音的干扰,提高决策的客观性,金鹰基金构造了一系列指标跟踪体系,作为在策略上跟踪和预判市场的宏观基本出发点。

附录:

①为了明确的预判股票投资所处的阶段,集中跟踪短周期波动中更有意义的指标,减少情绪噪音的干扰,提高决策的客观性,我们编制跟踪了宏观晴雨指数,作为我们在策略上跟踪和预判市场的宏观基本出发点。

②宏观晴雨指数由8大类指标合成,包括对短周期经济波动最具指示意义的6类敏感性指标;对政策具有警示意义的通胀情况;对经济状况进行验证确认的同步指标。

③回溯了07年以来的宏观经济晴雨指数,指数绝对数值的正负,对短期市场的波动有较强的指示意义。

④结合指数的环比变化,可以定义股票投资的四种气象条件:晴(指数为正且趋势向上)、多云(指数为正但趋势向下)、雨(指数为负且趋势向下)、阴(指数为负但趋势向上)。

风险提示:

本资料所引用的观点、分析及预测为基金经理在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议。基金管理人承诺以诚实守信、勤勉尽责地原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示本基金的未来表现。市场有风险,投资需谨慎。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。