来源:富荣基金

策略概要

策略组成

买入一定数量低行权价认购期权,卖出更多数量高行权价认购期权

后市判断

方向中性

波动率判断

看空

最大收益

最初收入+行权价差价

最大损失

无限

优势

下行方向风险有限

劣势

市场大幅度快速上行

投资者类别

高级交易员

本文继续分析价差策略,构建价差策略的投资者一般是希望通过卖出(买入)一个或几个合约来降低买入(卖出)一个或几个合约的风险,同时组合保证金制度使得价差组合可以降低保证金,提高资金的使用效率。期权策略每一种策略都有对应的反向策略,提供给持不同看法的投资者使用。我们前面比较详细介绍过不同的价差策略,大家可以查阅。

认购期权比率价差

认购期权比率价差是一个相对中性的策略,投资者通过买入低行权价的认购期权,同时卖出更多数量的高行权价认购期权构成。认购期权比率价差是一个对下行方向有保护的策略,主要风险在上行方向,因此认购期权比率价差比较适合近期持续性大跌后具备反弹可能性的市场,同时市场的反弹幅度有限,在反弹的过程中如果波动率进一步下降,那么该策略有机会获取最高收益。

认购期权比率价差策略在标的下行方向上亏损有限,属于比较温和的中性策略。该策略如果建仓时机选择比较好,通常可以构造出一个没有下行方向风险的头寸,也就是说有机会获取一个免费的博反弹机会。这个时候,即使市场无限下跌,该策略到期结算时依然能够获利。该策略最大的风险来源于市场快速大幅度上行,而上行幅度超过最高盈亏平衡点,此时市场波动率短期内可能无法下跌,从理论上来说上行方向的风险无限。

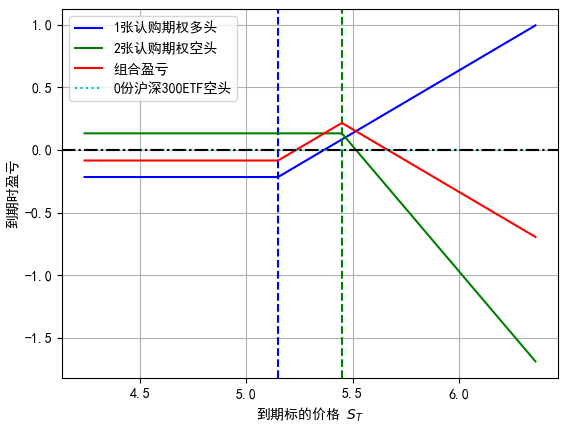

使用这个策略的投资者期待到期时标的价格能大于或等于买入的低行权价,同时小于或等于卖出的高执行价,这个时候可以获得最大收益。如果标的价格下跌超过较低的行权价,这个策略亏损有限,甚至可能获利(图1)。认购期权比率价差策略需要对波动率微笑曲线尾部形态有一定判断,对标的价格方向中性看法,我们认为这个策略更适合高级交易员使用。

图 1:认购期权比率价差策略(比率为1:2)

图:富荣基金量化组

图:富荣基金量化组策略的风险收益特征

从收益结构图来看,认购比率价差的优势在于:(1)该策略下行风险和盈利确定,如果投资者认为下行风险无法控制,那么该策略可以免去下行风险的监控;(2)抄底反弹的过程中,该策略使用的资金可以更少,因为持有多头的是认购期权,而不是通过买入股票现货;(3)该策略含有认购牛市价差策略,可以通过组合保证金大大降低保证金占用,提高资金使用效率。建立该策略的投资者对未来市场持中性看法,但是担心市场继续下跌。该策略的最大盈利和上行方向的盈亏平衡点计算方式如下:

最大盈利=最初收入+行权价的差价

上行方向盈亏平衡点=高行权价+最大盈利

从希腊字母的角度来看,该策略具有以下特征:

表1:卖出备兑认购期权的希腊字母特征

风险度量

备注

+Delta

标的价格震荡最好

Gamma

-

Vega

-

Theta

+

注:Gamm、Vega、Theta的方向和合约的选择有关

数据来源:富荣基金量化组整理

春节前市场非常强势,最后三个交易日强势突破,但是春节后的市场迅速冲高回落,美债收益率上行引发流动性担忧,香港市场提高印花税的消息大大打击市场反弹情绪。投资者如果想博市场超跌反弹,但是又担心市场情绪脆弱性引发继续下跌的风险,那么可以构建认购比率价差策略。

该策略比直接买入认购期权成本更低,如果建仓时机选择较好可以无视市场下跌,但是如果市场反弹幅度较大,那么这个策略具有一定的风险。总体而言,我们认为这个策略适合超跌后的反弹应用,市场下跌风险可控,超跌后的震荡具备波动率降低的可能性,因此在方向和波动率上都具备盈利机会。

我们认为会利用这个策略的投资者可能的想法是想买入认购期权博反弹,但是市场下跌可能波动率比较高,尤其是微笑曲线斜率较高,单纯买入一份认购期权成本较高,或者单纯买入股票风险更大。通过买入一份实值或平值的认购期权,下跌风险可控,由于波动率曲线斜率较高,卖出更多数量的高行权价认购期权,可以大幅度降低做多成本和进一步控制下行风险。

该策略如果买入的认购期权是较为实值的认购期权,那么和买入现货卖出认购期权的比率价差较为类似,区别就是认购期权比率价差比买入现货卖出认购期权的比率价差策略成本更低,所以同等做多规模,买入认购期权所占的资金比买入股票所需的资金要低非常多。

认购期权比率价差的比率以及行权价选择可以根据投资者对市场的看法进行调整,常见的比率价差为1:2,也就是买入一份低行权价认购期权,卖出2份高行权价认购期权。另外常见的比率还有1:3;2:3,甚至1:4等不同的组合,越低的比率通常上行风险越高,但是价差的收入就会越大,也就是说如果股票下跌了,那么盈利会大大增加。

后续动作

(1)如果市场下跌有两种情况,初始收入较高的投资者可以选择不动或者向下挪仓增加收入;初始支出较高的投资者应该向下挪仓降低成本和增强下行方向的防御。

(2)如果市场上涨超过预期。投资可以将比率提高,将认购比率价差策略变为认购期权牛市价差策略博取更高的收益。

(3)投资者可以根据delta暴露情况对这个策略进行监管,如果标的价格上涨太快,或下跌太多,这个策略的delta会发生一定程度的变化,那么可以通过买入认购期权和卖出额外的认购期权对delta进行调整,使得策略维持作为相对中性的位置。由于对冲需要一定的成本,因此进行delta对冲的可以控制阈值,避免对冲成本过高。

(4)如果标的价格反弹比较大,当接近卖出的高行权价时可以选择平仓提取盈利,如果认为后续市场将继续上涨,可以改为牛市价差策略,或者平仓认购空头享受认购期权多头带来的更多盈利。

风险提示:1、本报告中的信息均来源于我们认为可靠的已公开资料和合作客户的研究成果,但本公司及研究人员对这些信息的准确性和完整性不作任何保证,也不保证本报告所包含的信息或建议在本报告发出后不会发生任何变更,且本报告仅反映发布时的资料、观点和预测,可能在随后会作出调整。2、本报告中的资料、观点和预测等仅供参考,在任何时候均不构成对任何人的个人推荐。市场有风险,投资需谨慎。