来源:私募排排网

资管行业喜报频传,根据中基协7月28日公布的数据,二季度国内首次出现了非货基月均管理规模超万亿的公募机构——易方达基金。

不只是公募基金,自2020年以来,乘着牛市的东风,私募行业亦进入了高速发展的时期,百亿私募在数量上出现了快速增殖。从2019年年底至今,百亿私募的总数增长了一倍有余,从37家增至近80家。哪怕千亿规模的私募,也不再是行业中的新鲜事物。

如此众多的百亿私募,是否会让私募行业进一步陷入“马太效应”呢?

数据显示,截至2021年6月,私募证券投资基金的管理规模已超过4.86万亿元,在一年的时间内增长了83.46%。而私募证券投资管理人的数量,从2020年底开始,存量就一直维持在8900家左右。可见,规模增长与管理人的数量增长并非同步,中间存在充分竞争、优胜劣汰的情况。

但实际上,私募跟公募相比有它的特殊性。公募基金以规模取胜,以管理费为主要收入来源,而私募基金以绝对收益取胜,以业绩报酬为主要收入来源。因此,大规模私募基金固然在管理费用以及经营方面会更有余裕,中小规模私募亦可凭借自身优势,满足一些投资者在资产配置方面的需求。

百亿私募不再“闭门谢客”,取而代之的是大发产品

尽管一些私募的管理规模已然较大,却很少再出现像去年一样“闭门谢客”的情况。今年以来,百亿私募无论在产品备案,抑或是品牌宣传方面都显得更加积极。

比如去年年底,新晋百亿私募的衍复投资就曾短暂的“闭门谢客”,宣布自2020年12月1日起,其过往发行的代销产品将不接受任何形式的新增资金。而仅在今年上半年,衍复投资就大手笔备案了95只产品,一举跃居证券类私募上半年备案数排名的第六位,堪称从“闭门谢客”到“开门迎客”。

在上半年备案前十名的私募中,更有8家是百亿私募,它们分别是宁波幻方量化、高毅资产、灵均投资、九坤投资、淡水泉、衍复投资、玄元投资,其中宁波幻方量化更是大手笔备案了175只产品。

百亿私募积极采取行动的原因,一是百亿私募数量的激增,使百亿私募之间的竞争加剧。百亿私募开始需要在产品方面做更多新尝试,以便开疆辟土,同时也需要突出自身的特色,进一步打造百亿私募的品牌“护城河”。

二是市场容量的高速扩张,“慢牛”行情的延长,也使私募可运作的资金规模上限大幅提升。

据统计,2020年、2021年至今的股票发行数量较2018年、2019年明显增加。境内上市公司的总流通市值,也由2019年底的48.33万亿元增长到2021年5月底的69.07万亿元,增长率高达42.91%。与此同时,国内的期货市场单月成交额,也由2019年底的27.87万亿元,增长至2021年6月的46.99万亿元。

三是私募界中小规模“后浪”的来势汹涌。一些中小规模私募凭借业绩或者知名度,规模增长迅速,成为百亿私募的有力竞争者。

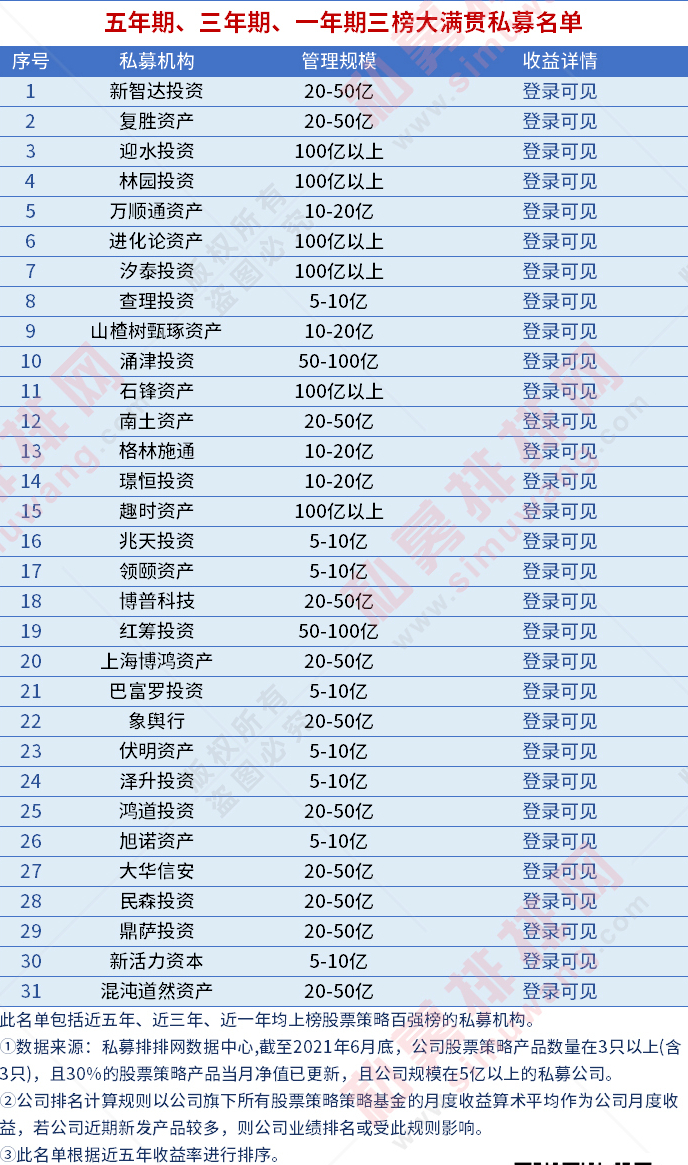

比如在私募排排网6月的股票策略私募百强榜中,荣获五年期、三年期、一年期榜单“大满贯”的共有31家私募,其中20-50亿规模的私募就达到了11家,占比是各规模区间中最多的。此外,新智达投资、复胜资产等五年期收益排名居前的私募,其管理规模都在20-50亿之间。

小规模私募“冲劲”足但差距大,中型私募是中坚力量

对于中小规模的私募基金来说,他们的其中一个重要优势就是灵活性。尤其在今年,A股经历了由大市值的蓝筹股、白马股,向中小市值成长股切换的一个过程。

对于中小规模的股票策略私募来说,如果能以相对较小规模的灵活优势,把握住市场上众多中小市值成长股的机会,在今年的股市上或可取得较好的成绩,市场容量、策略容量可能更小的管理期货等策略更是如此。

我们可以从股票策略和管理期货这两个比较典型的策略,来对各规模私募上半年的表现做一个总结。

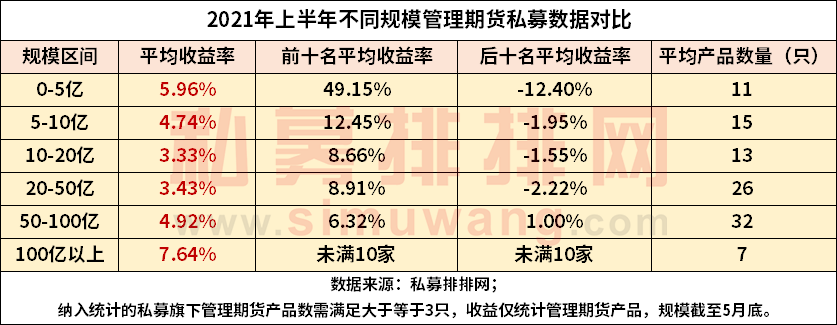

根据私募排排网统计的2021年半年度收益数据,无论是股票策略私募,还是管理期货私募,从收益前十名私募的平均收益率,和收益后十名私募的平均收益率对比来看,0~5亿规模都是差距最大的一个规模区间。

为增加参考价值,本次统计的管理规模以今年5月底的数据为准,而非6月的规模数据。相关数据对比如下:

单以2021年上半年的表现来看,0~5亿规模的股票策略私募,其前十名的表现最好,但如上文所述,中间的首尾差距是比较大的。排名居前的股票策略私募有弘理资产、亚鞅资产、珠海巨石资产、明泉基金、恒邦兆丰资产等。

若综合考量平均收益、前十收益和首尾差距,上半年,5~10亿规模的股票策略私募,其整体表现在各规模区间中是相对较好。其中,排名居前的私募有靖江飞天投资、赢仕投资、国赞投资、拓牌资产、格林施通等。另外,平均收益表现较好的是5~50亿规模的股票策略私募。

管理期货策略方面,除数量较少的100亿以上私募外,各组之间的平均收益差距不大。具体规模来看,0~5亿规模的管理期货私募的前十名表现最好,但同样如上文所言,0~5亿区间的首尾差距也是各组中最大的。排名居前的管理期货私募有浙江鲁创投资、元亨泰来资产、七禾聚资产、深涵投资、厚德智能等。

产品数量方面,平均每家百亿股票策略私募管理股票策略产品的数量为42只,在各规模区间中居首,平均收益为7.09%,前十平均收益17.41%。

与股票策略明显不同的是,管理期货方面,是50~100亿规模的私募管理对应策略的平均产品数最多,平均每家管理约32只产品,而不是百亿私募管理的平均产品数最多。

可见,百亿私募对管理期货产品的布局目前还比较少,原因可能是管理期货市场及策略的容量较小,而百亿私募的资金规模相对较大,因此百亿私募往往更多地在复合策略中对期货市场进行布局。

从百亿私募的核心策略分布来看,也是覆盖了私募八大策略的七种策略,以股票策略为核心策略的百亿私募共有58家,占据了绝对的数量优势,这与股市的市场容量及策略容量是分不开的。目前唯一缺少的,就是以管理期货为核心策略的百亿私募。

具体来看,有业绩更新的管理期货产品在3只及以上的百亿私募,在上半年仅有3家,平均收益为7.64%,它们分别是明汯投资、九坤投资、泰润海吉,平均每家百亿私募管理7只对应策略的产品。