来源:尧望后势

核心观点

★市场表现和风格

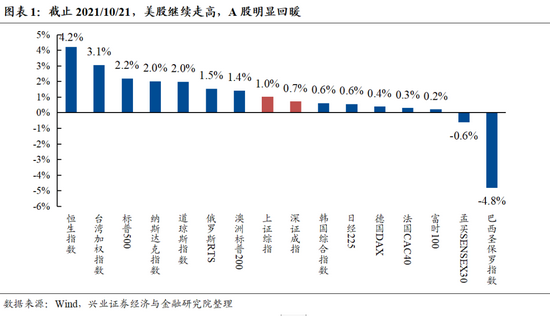

——全球主要股市:美股继续走高,A股明显回暖。过去5个交易日(2021/10/15-2021/10/21,下称本周)港股与美股表现较好,其中,恒生指数上涨4.2%,美股三大指数本周涨幅均在2%左右。亚太地区本周涨跌互现,其中,韩国综合指数上涨0.6%,日经225上涨0.6%,孟买SENSEX30下跌0.6%。本周A股明显回暖,上证综指收涨1.0%,深证成指收涨0.7%

——人民币升值带动北上资金大幅流入,央行逆回购呵护流动性,本周A股较上周有所回暖。分子端,本周一公布的经济数据不及预期,除消费有所回暖外,工业生产和固定投资整体呈现出走弱的趋势,指向经济下行压力增大。分母端,一方面,近两日央行重启千亿逆回购,以对冲税期、政府债券发行缴款等因素的影响,维护银行体系流动性合理充裕;另一方面,人民币升值吸引外资流入,美元兑人民币升破6.4重要关口,10月15日-21日,北向资金总计净流入128亿元,为市场带来“活水”。此外,外围市场,尤其是港股和美股中概股的优异表现同样对A股起到提振作用。

——经济维持增长韧性,叠加龙头企业财报靓眼,美股继续走高,带动海外股市表现较好。美国上周初申请失业金人数为29万,续创去年3月14日当周以来新低,较前值和市场预期明显降低。尽管市场对通胀和供应链瓶颈的感到不安,但多家上市企业出色的三季报帮助投资者缓解了市场担忧。此外,委夸尔斯表示美联储还没有达到关于加息的更严格标准,在一定程度上缓解了市场的加息预期。

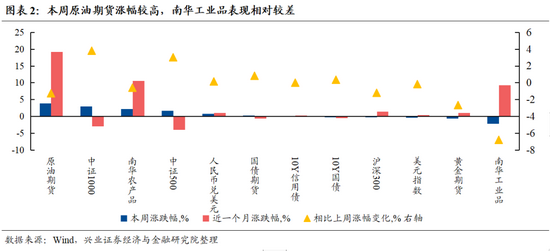

——大类资产:原油期货价格持续走强,南华工业品表现较差。IEA表示全球天然气危机向石油市场蔓延,叠加全球对原油需求的增加,美国库欣原油库存降至2018年以来最低水平,供需紧张使原油期货价格上涨4.1%。随着“双控”政策不断加码,多地陆续推出限电限产政策,供需紧平衡推动南华农产品和南华工业品上涨,涨幅超3%。上周流动性边际转松,美元指数下跌0.2%,黄金期货上涨1.8%。市场滞胀预期加剧,拖累中证500和中证1000跌幅分别为1.3%、0.9%。

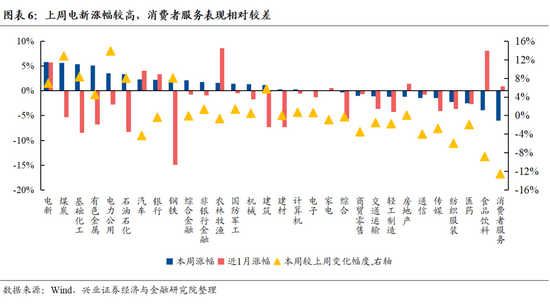

——A股行业表现:电新行业领涨A股,煤炭股维持强势,消费板块显著回调。日前,国能源局发文指出要加快风电、光伏发电项目建设并网,增加清洁电力供应,此外,随着市场对于“滞胀”预期的误判得到纠正,以外资为代表的资金已经开始提前布局宁德时代等新能源相关企业。中央严格的政策管控并未对煤炭板块形成明显的回调压力,其近5个交易日的涨幅为5.6%,板块表现较好的原因或是因为维持高位运行的煤价依然使煤炭企业盈利有望超预期增长。10月15日,第20期的《求是》杂志上刊登的《扎实推动共同富裕》的重磅文章中指出,要加强对高收入的规范和调节,加大消费环节税收调节力度,研究扩大消费税征收范围。受此消息影响,医药、食品饮料以及消费者服务等消费股回调显著。

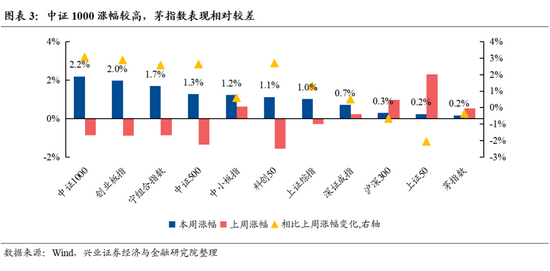

——主要指数表现:上证50涨0.2%,中证1000涨2.2%,创业板指涨2.0% ,宁组合和茅指数涨1.7%、0.2%,中证500涨1.3%,中小板指涨1.2%,科创50涨1.1%,上证综指和深证成指涨1.0%、0.7%。

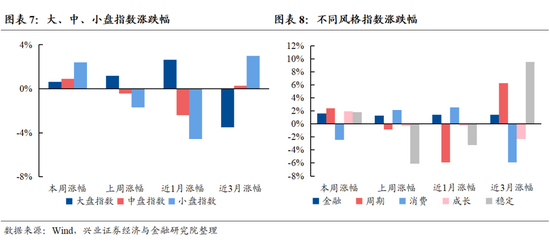

——市场风格:市值角度,大盘指数上涨0.6%,中盘指数上涨0.9%,小盘指数下跌2.4%;板块角度,周期风格(2.4%)表现较好,消费风格(-2.4%)表现较差。

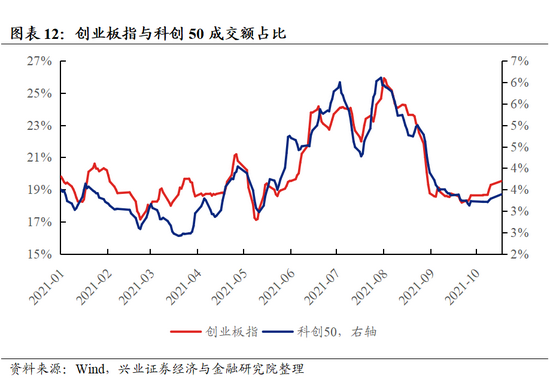

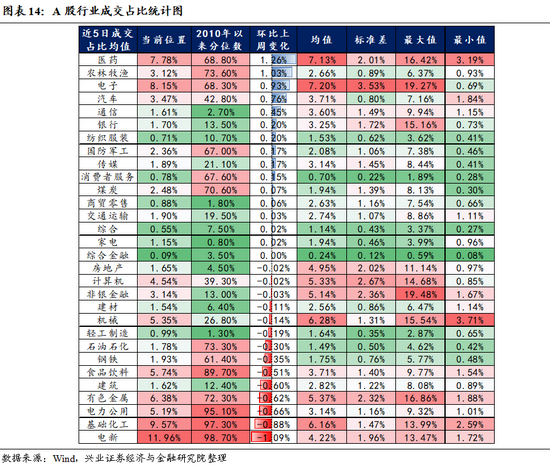

——交易拥挤度:深证成指、创业板指、科创50、宁组合交易拥挤度上行,上证指数、中证800、茅指数和沪深300成交热度有所下行;医药、电子行业热度上行1.5%、1.0%,电新、基础化工成交占比下滑1.4%、1.3%。

★ A股估值特征

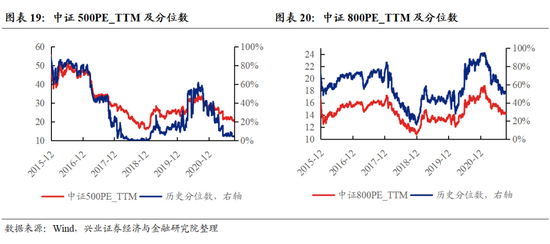

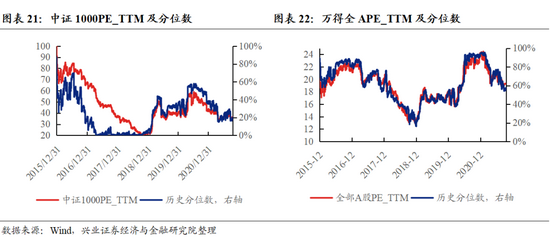

——指数估值:上证综指(13.7倍、历史分位47.7%) 、深证成指(27.3倍、历史分位63.5%)、上证50 (11.1倍、历史分位67.4%)、沪深300 (13.3倍、历史分位61.0%)、中证500 (20.8倍、历史分位4.7%)、中证800 (14.4倍、历史分位52.2%)、中证1000 (36.0倍、历史分位18.6%)、全部A股 (19.3倍、历史分位57.1%)、创业板指(56.7倍、历史分位64.4%)、科创50 (57.6倍、历史分位2.5%)。

——行业估值:本周PE估值前三的行业分别为:军工(61.9),计算机(49.4),电新(47.6);本周PE估值后三的行业分别为:银行(5.7),房地产(7),建筑(8.1);本周PE分位数前三的行业分别为:电新(88%),汽车(84.5%),食品饮料(82%);本周PE分位数后三的行业分别为:房地产(0.7%),传媒(1.2%),非银行金融(2.4%)。

风险提示:本报告为历史分析报告,不构成任何对市场走势的判断或建议,不构成任何对板块或个股的推荐或建议,使用前请仔细阅读报告末页“相关声明”。

报告正文

市场表现和市场风格

1.1. 全球主要股市:美股继续走高,A股明显回暖

港股与美股领涨,A股小幅回升。过去5个交易日(2021/10/15-2021/10/21,下文的本周均为该区间)港股与美股表现较好,其中,恒生指数上涨4.2%,美股三大指数本周涨幅均在2%左右。亚太地区本周涨跌互现,其中,韩国综合指数上涨0.6%,日经225上涨0.6%,孟买SENSEX30下跌0.6%。本周A股明显回暖,上证综指收涨1.0%,深证成指收涨0.7%

人民币升值带动北上资金大幅流入,央行逆回购呵护流动性,本周A股较上周有所回暖。分子端,本周一公布的经济数据不及预期,除消费有所回暖外,工业生产和固定投资整体呈现出走弱的趋势,指向经济下行压力增大。分母端,一方面,近两日央行重启千亿逆回购,以对冲税期、政府债券发行缴款等因素的影响,维护银行体系流动性合理充裕;另一方面,人民币升值吸引外资流入,美元兑人民币升破6.4重要关口,10月15日-21日,北向资金总计净流入128亿元,为市场带来“活水”。此外,外围市场,尤其是港股和美股中概股的优异表现同样对A股起到提振作用。

经济维持增长韧性,叠加龙头企业财报靓眼,美股继续走高。带动海外股市表现较好。美国上周初请失业金人数为29万,续创去年3月14日当周以来新低,较前值和市场预期明显降低。尽管市场对通胀和供应链瓶颈的感到不安,但包括特斯拉、陶氏在内的多家上市企业出色的三季报帮助投资者缓解了对这些不利因素将对企业业绩造成多大影响的担忧。此外,夸尔斯表示美联储还没有达到关于加息的更严格标准,在一定程度上缓解了市场的加息预期。

1.2.大类资产:原油期货领涨,南华工业品转跌

原油期货价格持续走强,南华工业品表现较差。供需紧平衡推动原油价格继续冲高,政策管控趋严。据彭博社消息,OPEC+上月产油量再次未达目标,比计划低15%,全球能源供应压力持续升温,叠加管道运力竞拍结果显示俄罗斯并无向欧洲输送更多天然气的计划,天然气危机继续向原油市场蔓延,二者共同推动原油价格上涨3.9%。

资金面相对充裕,叠加市场风险偏好回暖,小市值的中证1000指数表现较好,涨幅为2.9%。10月19日,发改委,密集发文称将研究依法对煤炭价格实行干预措施,政府持续加剧的政策调控使大宗商品价格承压,近5日南华工业品下跌超2.2%。

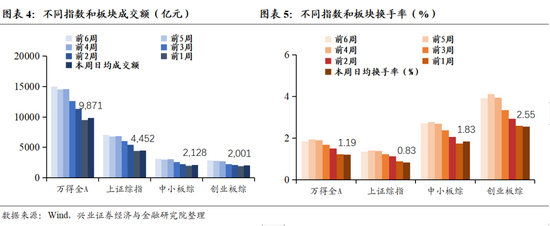

1.3.中国权益市场:日均成交额有所回升,中证1000领涨

本周A股指数普涨,中证1000表现较好,成交量有所回升。涨跌幅方面,本周表现较好的是中证1000 (2.2%),表现较差的是茅指数(0.2%);近一个月表现较好的是茅指数(5.1%),表现较差的是中证500(-4%)。成交方面,本周A股日均成交额达9871亿元,日均换手率达1.19%,较上周的1.23%回落,本周创业板日成交额达0.2万亿元,日换手率达2.55%,较上周的2.59%回落。

1.4.A股行业表现:电新和煤炭领涨,消费股回调显著

电新行业领涨A股;煤炭股维持强势,消费板块显著回调。日前,国能源局发文指出要加快风电、光伏发电项目建设并网,增加清洁电力供应,此外,随着市场对于“滞胀”预期的误判得到纠正,以外资为代表的资金已经开始提前布局宁德时代等新能源相关企业。中央严格的政策管控并未对煤炭板块形成明显的回调压力,其近5个交易日的涨幅为5.6%,板块表现较好的原因或是因为维持高位运行的煤价依然使煤炭企业盈利有望超预期增长。10月15日,第20期的《求是》杂志上刊登的《扎实推动共同富裕》的重磅文章中指出,要加强对高收入的规范和调节,加大消费环节税收调节力度,研究扩大消费税征收范围。受此消息影响,医药、食品饮料以及消费者服务等消费股回调显著,近5日的分别下跌2.5%、3.9%、6.0%。

1.5.A股市场风格:小盘和周期股本周表现较好

市值角度,本周,大盘指数上涨0.62%,中盘指数上涨0.89%,小盘指数上涨2.41%;

板块角度,本周,周期风格(2.4%)表现较好,消费风格(-2.4%)表现较差;

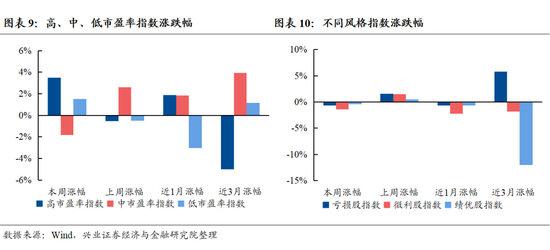

市盈率角度,本周,高市盈率指数上涨3.48%,中市盈率指数下跌1.84%,低市盈率指数上涨1.51%;

业绩角度,本周,绩优股(-0.41%)表现相对较好,微利股(-1.43%)表现较差。

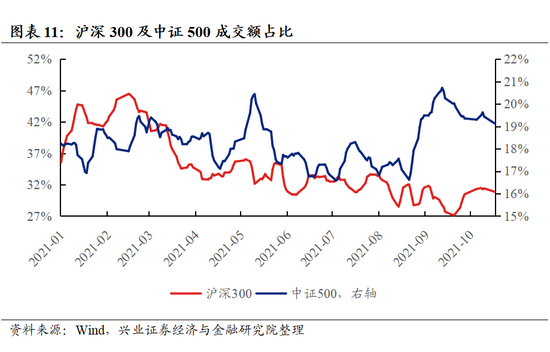

1.6.主要指数交易拥挤度:深证成指成交热度高涨

本周,深证成指、创业板指、茅指数、宁组合、沪深300、中证800和科创50交易拥挤度上行,上证指数、中证500和中证1000成交热度有所下行。具体来看,截止2021/10/21,沪深300成交额占全部A股的比重(MA5,下同)为30.87%,处于39.0%的历史分位,环比上周上升0.40%;中证500成交额占全部A股的比重为19.13%,处于37.7%的历史分位,环比上周下降0.22%;创业板指成交额占全部A股的比重为19.53%,处于82.40 %的历史分位,环比上周上涨0.88%;科创50成交额占全部A股的比重为3.39%,处于47.9 %的历史分位,环比上周上涨0.16 %;茅指数成交额占全部A股的比重为10.56%,处于94.1%的历史分位,环比上周上升0.28 %;宁组合成交额占全部A股的比重为5.35%,处于94.4%的历史分位,环比上周上升0.86%。

1.7.A股行业交易拥挤度:医药、农林牧渔热度上行

医药、农林牧渔行业交易热度上行1.26%、1.03%,电新、基础化工成交占比下滑1.09%、0.88%。具体来看,截止2021/10/21,交易拥挤度前三的行业分别为电新(11.96%),基础化工(9.57%),电子(8.15%);交易拥挤度后三的行业分别为:纺织服装(0.71%),综合(0.52%),综合金融(0.09%);交易拥挤度分位数前三的行业分别为:电新(98.70%),基础化工(97.30%),电力公用(95.10%);交易拥挤度分位数后三的行业分别为:商贸零售(1.80%),轻工制造(1.30%),家电(0.80%)。

A股估值特征

2.1. A股主要指数估值

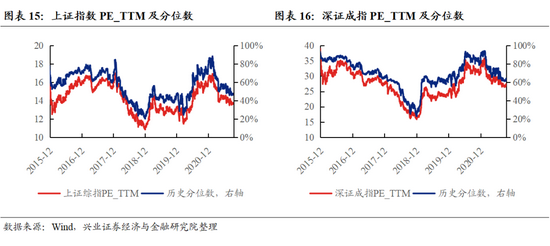

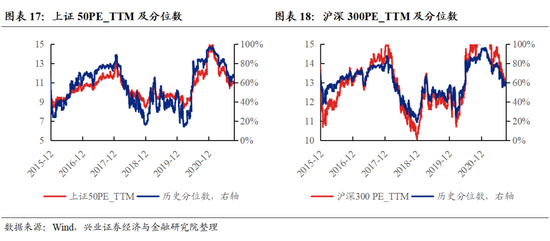

本周,深证成指PE估值提升幅度较大,增长1.5%至27.3, 科创50的PE估值提升幅度较小。

A股主要指数PE估值为:上证综指(13.6倍、历史分位46.5%) 、深证成指(26.9倍、历史分位62%)、上证50(13.8倍、历史分位33.8%)、沪深300 (13.2倍、历史分位59.9%)、中证500 (20.6倍、历史分位4.4%)、中证800 (14.3倍、历史分位51.0%)、中证1000 (35.6倍、历史分位17.3%)、全部A股 (19.1倍、历史分位55.5%)、创业板指(56.3倍、历史分位63.6%)、科创50 (57.3倍、历史分位2%)

2.2.A股行业估值

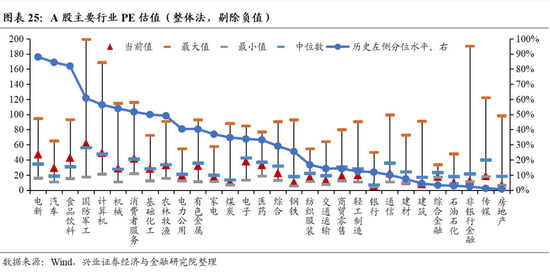

本周,农林牧渔行业PE估值提升幅度较大,增长27.6%至33.2倍,消费者服务行业PE估值降幅较大。

本周PE估值前三的行业分别为:军工(61.9),计算机(49.4),电新(47.6)

本周PE估值后三的行业分别为:银行(5.7),房地产(7),建筑(8.1)

本周PE分位数前三的行业分别为:电新(88%),汽车(84.5%),食品饮料(82%)

本周PE分位数后三的行业分别为:房地产(0.7%),传媒(1.2%),非银行金融(2.4%)

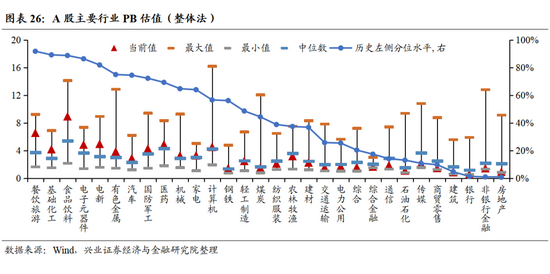

本周,煤炭行业PB估值提升幅度较大,涨幅为7.16%,石油石化行业PB估值下降38%至1.12倍。

本周PB估值前三的行业分别为:食品饮料(9),餐饮旅游(6.6),电新(5)

本周PB估值后三的行业分别为:银行(0.6),建筑(0.9),房地产(0.9)

本周PB分位数前三的行业分别为:消费者服务(91.9%),基础化工(89.3%),食品饮料(88.8%)

本周PB分位数后三的行业分别为:房地产(0.7%),非银行金融(0.9%),银行(1.3%)

风险提示

本报告为历史分析报告,不构成任何对市场走势的判断或建议,不构成任何对板块或个股的推荐或建议,使用前请仔细阅读报告末页“相关声明”。

股市跌了别害怕!7%+理财,低门槛高收益、1000元就能买入、0手续费……限额领取,速来>>