对冲基金对金价的影响只是短期的,市场的需求才是金价保持上升趋势的保障。

贵金属网站schiffgold撰文称,根据12月3日公布的交易商持仓(COT)报告,截止11月30日,包括了资金管理机构在内的对冲基金公司,似乎正在推动黄金价格的走势。

报告显示,黄金的抛售动能已经耗尽。10月就业和通胀数据公布后,对冲基金开始做多,金价稳步突破1800美元就是最好的证明。此后金价在1870附近盘整,多次尝试突破该水平,成功后上行阻力削弱,金价最终被推高至逼近1880美元。

然而,美联储主席鲍威尔获得连任提名让黄金的支撑瞬间崩溃,事实证明,金价下降的过程比上升来的更加迅猛,金价再次跌破1800美元。

近日,美国11月疲弱的非农就业报告只能为金价持稳提供支撑,目前市场的焦点都聚集到本周五出炉的通胀报告上,而这份报告会带来“更加鹰派的美联储政策”还是“避险保值需求”?短期来看,这都取决于对冲基金。正如下所示,对冲基金完全主导了整个市场。

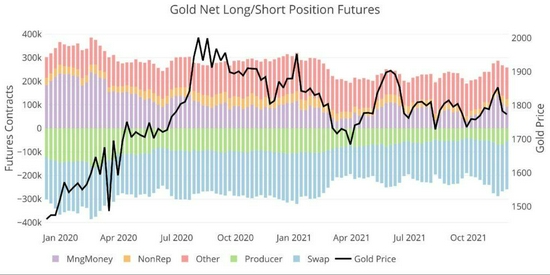

金价与对冲基金持仓的关系

自上个月以来,对冲基金持有的黄金期货净多头头寸从8.6万手增至9.2万手,11月16日,净多头头寸达到14.2万手的峰值,但这并没有像今年早些时候一样推动黄金价格上升。今年6月,当净多头头寸达到25万手时,黄金价格为1898美元/盎司。

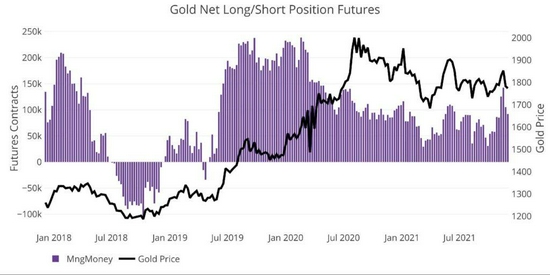

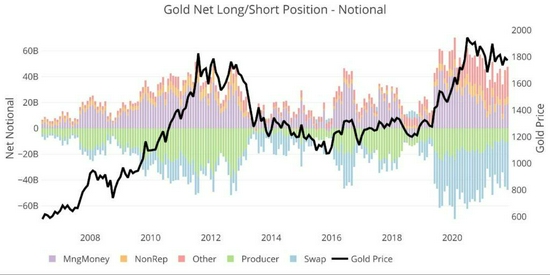

在过去的几周,“其他”(除对冲基金外)市场参与者仍保持相对稳定的黄金头寸,而对冲基金却一直在频繁交易。从2018年1月开始,对冲基金已经掌握了黄金市场的控制权,对冲基金头寸变化与黄金价格变动的走势完美对应。下图展示了对冲基金交易与金价波动的强相关性。

比起其他因素,对冲基金与黄金价格的相关性更强,除了2020年。当时“其它”市场参与者合力推动黄金走高,使得对冲基金失去了对市场的控制。得益于强劲的ETF资金流和纽约商品交易所创纪录的交割量,2020年金价创下历史新高。

值得注意的是,2019年4月,当对冲基金净多头达到3.7万手左右时,金价徘徊在1300美元附近。而在2021年9月28日,净多头头寸刚达到3万手时,黄金价格达到1735美元。回到当前,1750美元正为金价提供强大的支撑,而1800美元则显示出强劲的阻力。

因此,虽然对冲基金与金价之间的强相关性确实证明对冲基金推动了黄金价格走势,但是对冲基金对金价的影响只是短期的,文章称市场的需求才是金价保持上升趋势的保障。

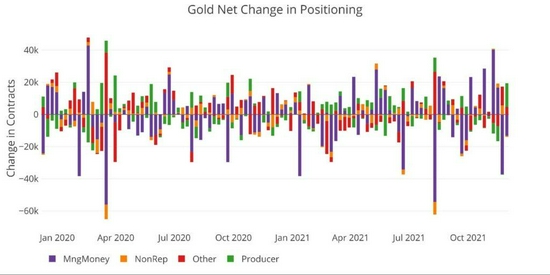

对冲基金的操作

下面的图表显示了2020年至今对冲基金每周持仓的变化。对冲基金在过去6周内花了4周的时间建立多头头寸,随后又进行了2周的强力抛售。交易员之所以没有同时进入市场,是因为没有支撑黄金的基本面。而对冲基金却在频繁交易,通过高度杠杆化的仓位快速赚钱。

但真正的投资者应该忽略这种短期波动,认识到实物黄金可以抵御政府无能,对冲政策风险。

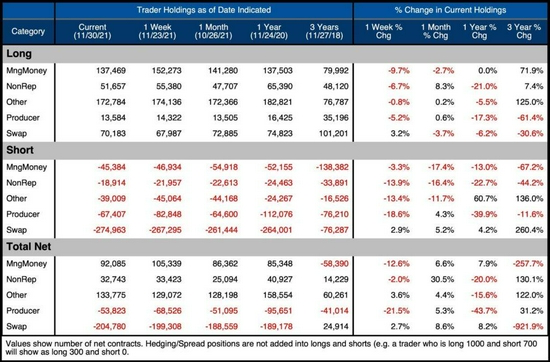

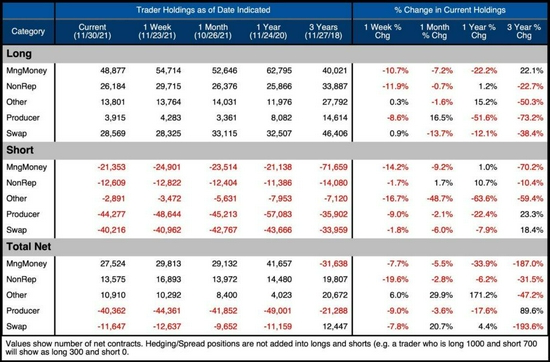

如果投资者对价格短期波动感到沮丧和不解,他们可以通过观察对冲基金的交易行为理解这种现象。下表提供了对冲基金详细的仓位信息。

由表可知,对冲基金11月月度净多头头寸的增长主要受空头推动。自10月26日到11月30日,对冲基金空头头寸从5.5万降到4.5万,多头头寸从14.1万降至13.7万手。

除了对冲基金以外的市场参与者在除了过去一周以外的其他时间里,主要调整了多头头寸,从15.2万手降至13.7万手。但“其他”市场参与者仍持有最多的净多头头寸。11月他们的黄金多头头寸持平,为17.2万手,空头头寸从4.4万减少到3.9万,降幅都是在最近一周出现的。

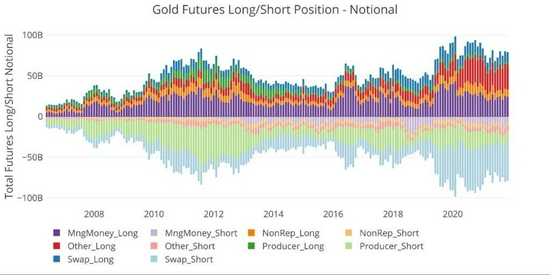

下图展示了根据COTs数据生成的每月黄金持仓净额变化(以美元/名义金额计算,而非合约价格)。该图表显示,上一轮黄金价格上涨是在2011年,随后在2015年缓慢下跌,直到2016年新一轮牛市开始。

这张图表也显示了“其他”市场参与者多头仓位的激增。2011年,“其他”市场参与者共持有的多头头寸规模达到86亿美元,而最近一段时间的多头头寸规模为306亿美元。

美国商品期货交易委员会(CFTC)还提供了期权数据。期权市场主要是由生产商主导的,但最近对冲基金在对期权市场的影响力更大。在11月期间,对冲基金多头头寸规模从28亿美元减少到24亿美元,与近期金价的回调一致。

回顾对冲基金的历史持仓净额(指现有仓位的名义值在转换成交易账户的基本货币后的价值总和),可以看出对冲基金头寸与黄金价格的相关性。金价的波峰和波谷都在对冲基金的未平仓合约量上得到反映。

不过,继2020年3月的抛售之后,这一相关性在去年确实出现了强烈的背离。即使在金价大幅上涨的时候,对冲基金仍在削减净多头头寸,这可能是由于ETF强劲的买盘没有在期货市场中体现出来。

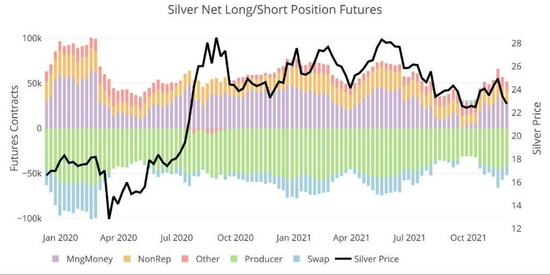

银价与对冲基金持仓的关系

白银最近的走势实际上是由“其他”市场参与者而非对冲基金推动的。虽然对冲基金是9月份白银暴跌的罪魁祸首,但它们当前的净多头头寸相对“其他”市场参与者仍保持相对稳定。

从白银期货合约数量的周度变化中可以更清楚地看到,过去两周对冲基金确实进行了清算,但它们只是平仓了即将到期的一些头寸。

需要注意的是,对冲基11月头寸(不包括期权或对冲头寸)的变动幅度较小,仅为1600手,截至11月23日当周对冲基金甚至增持了白银。

在白银期货市场,多头推动了大部分头寸的变动,对冲基金多头头寸从10月26日报告的5.2万上升到5.4万手,截至11月23日当周下降到4.8万手。“其他”市场参与者的净多头头寸则增加了3000手,是对冲基金的4倍,他们的多头头寸从1.39万手上升到1.69万,然后下降到1.35万手。

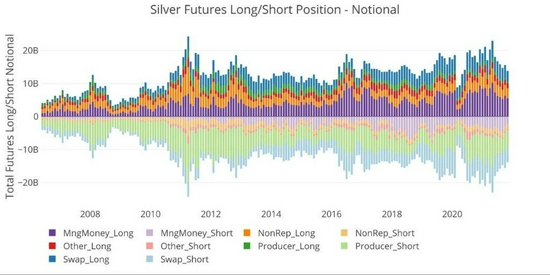

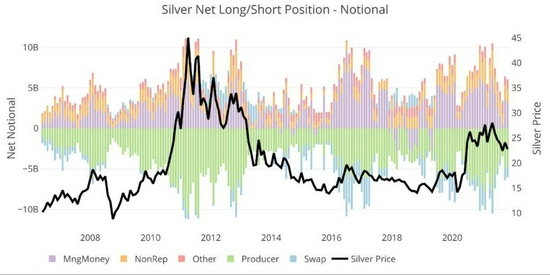

下图展示了根据COTs数据生成的每月白银持仓净额变化。图表显示了上一轮银价上涨也是在2011年,随后是2015年缓慢下跌。从这张图中可以清楚地看到2020年期间银价的暴跌,名义多头头寸仍远高于2020年的低点。

根据CFTC提供的期权数据,未报告头寸(Non-reportables,即分散的小规模投机者的头寸)甚至超过了交易商。白银期权头寸已较去年7月的峰值大幅下跌,远低于2011年的峰值水平。

最后,白银历史持仓净额显示了头寸与价格的相关性。与黄金类似,银价的峰值和低谷都反映在未平仓头寸上。同样,最近的多头头寸增加并没有推动银价产生预期的价格上涨。

对冲基金会如何回应美联储?

对冲基金当然会利用技术分析进行交易,这就是为什么斐波那契(Fid)目标价和整数心理关口(如1800美元)如此难以突破。随着时间的推移,实物市场推高了价格,但短期走势是由热钱(即投机性短期资本)主导的。对冲基金要多久才能识破美联储的虚张声势?更重要的是,纸质合同交付后,需要多长时间才能拿到金属实物?

精明的投资者应该把长期投资前景牢记在心。短期的波动可能非常容易令人失望,黄金和白银不是比特币,它们不是快速致富的工具,因为这会使它们失去“避风港”的特性。需要记住的是,涨得快,跌得也快。对于金银而言,投资者应该坚守基本面,利用商品期货交易委员会的分析来解释短期价格波动,并理解实物贵金属的保值属性。