许多小伙伴对红利策略应该不陌生,这可是一个火遍全球的投资策略。

最知名的栗子,就是美股的“狗股策略”理论。

这个理论于1991年由美国基金经理迈克尔·奥希金斯提出,以红利因子(股息率)作为唯一考量指标,配置指数成份中分红最好的股票形成投资组合等权配置。

从历史数据来看,狗股策略从上世纪开始的20余年时间中,取得了14%的年化收益率,远超道琼斯指数本身的3%的年化收益率,超额收益显著。

前几年,A股红利策略也非常火,2016-2017年的表现非常突出,追捧者众多。

不过,在2019年开启的A股慢牛行情中,这一策略表现不佳。

最为人诟病的就是纳入了太多煤炭、钢铁、公用事业等周期股和业绩下滑股,在“价值陷阱”之外又有了“红利陷阱”的说法。的确,很多盈利预期不好的上市公司,依靠大比例分红进入了红利指数,单纯看股息率,是很容易掉入“红利陷阱”的。

问题来啦!那有没有一种指数,既能分享企业分红的高股息,又能同时布局高成长性的企业、做到“鱼和熊掌兼得”呢?

答案是,必须有!

这不,老司基今天就给大家找到这样一个优秀的指数。

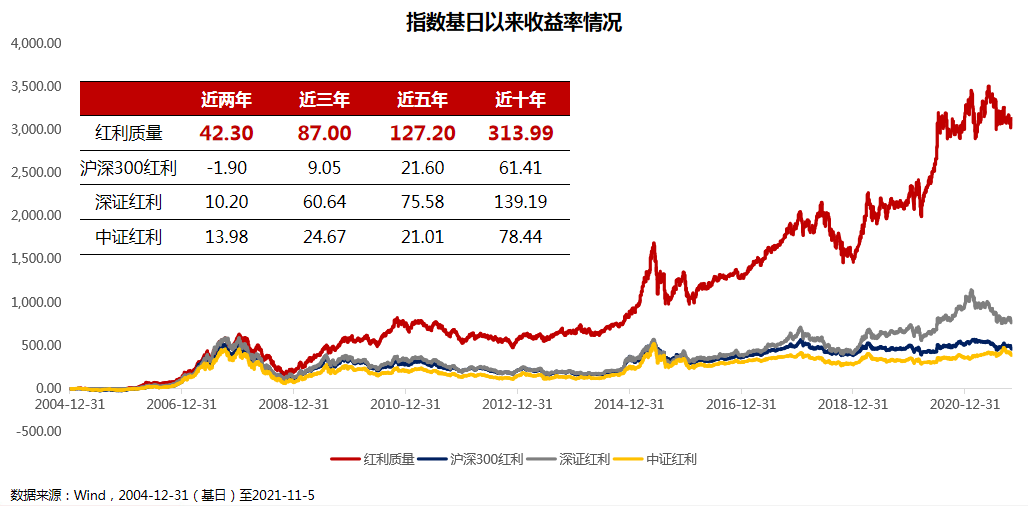

这个指数,从2004年底至今的近17年时间大涨超过31倍,达到3120%,长期年化高达23.6%,不仅大幅跑赢同期宽基指数,也把其他纯红利指数远远甩出13条街。

它就是,中证红利质量指数!

作为唯一跟踪该指数的华夏中证红利质量ETF(场内简称:红利50ETF,代码:159758)正在火热发售中。

有何神奇?

中证红利质量指数,指数代码931468,指数简称:红利质量。指数基日为2004年12月31日,基点为1000点。

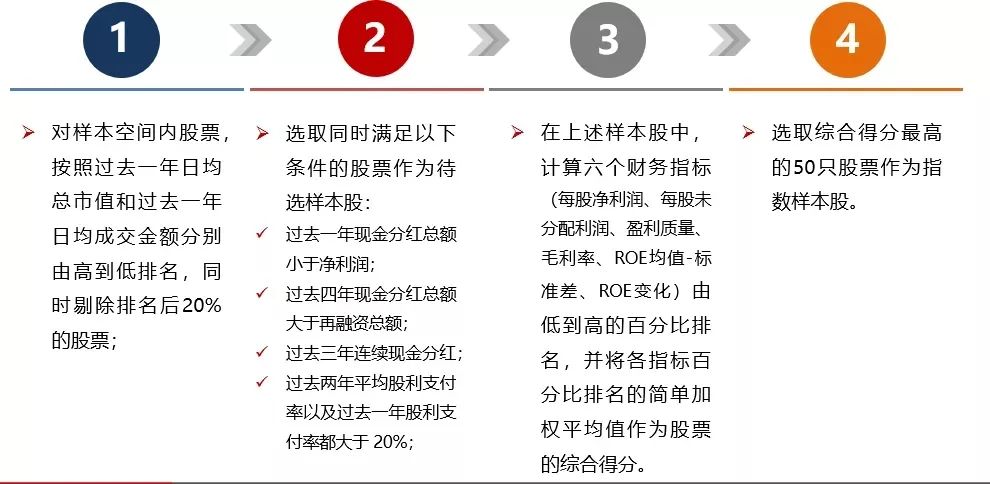

该指数是从沪深A股中选取50只连续现金分红、股利支付率较高且具备较高盈利能力特征的上市公司股票作为指数样本股,以反映分红预期较高、盈利能力较强上市公司股票的整体表现。

2020年5月21日,中证指数公司联合华夏基金发布了该指数。这个指数发布时间仅1年多时间,很多小伙伴估计不是很熟悉。

虽然从指数名称上看,中证红利质量指数也披着“红利”的外衣,但因为加入了高成长的“质量”因子,其长期表现极其亮眼。

以下是该指数基日以来,与同类红利指数的走势对比图。Wind数据显示,红利质量指数收益率大幅跑赢同类指数,近两年、三年、五年、十年收益率分别达42.3%、87%、127.2%、314%;基日以来收益率达3120%,基日以来年化达23.6%。

为何牛?

如前所述,我们投资如果只关注高股息率,往往会陷入“红利陷阱”。

华夏基金认为,传统红利因子在低估值上暴露较多,存在的问题有:收益兑现时间不可控、真正深度价值大的确定性机会投资时机较少等。为此,华夏基金和中证指数公司合作,力争寻找到稳定增长的内在价值的标的,用持续成长抵御时间的侵蚀。

具体来看,中证红利质量指数对红利指数的筛选标准进行进一步优化,同时引入质量因子,力争筛选出更具成长性的个股。

老司基注意到,经过严格筛选后的成分股,体现了高质量、高股息的“双重标准”。

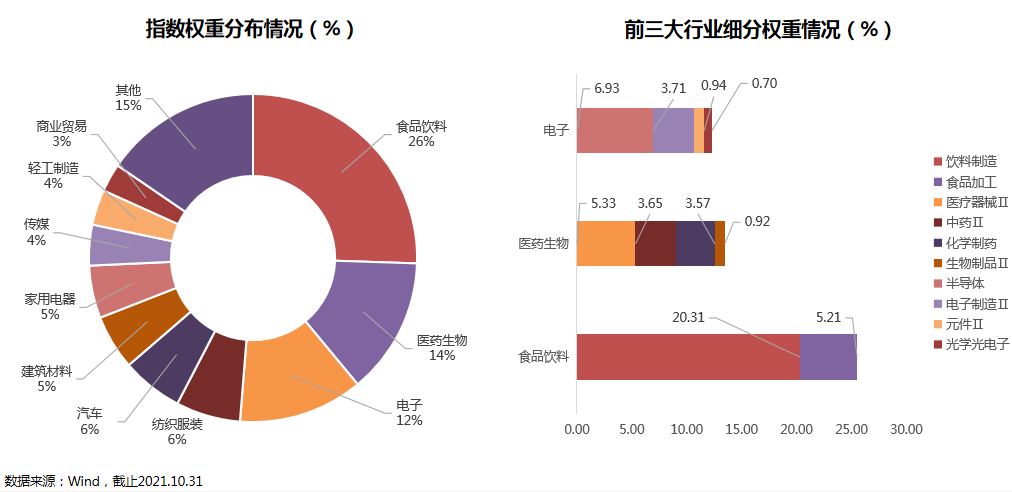

从行业分布来看,该指数成分股所涉及行业较为广泛,在全部28个申万一级行业中涉及到了19个行业板块。但同时前三大行业权重集中度较高,前三大权重行业分别为:食品饮料(25.5%)、医药生物(13.5%)、电子(12.3%),合计占比达到51.3%。

从个股来看,大市值权重股主要分布于休闲服务、食品饮料、电子等板块。其中,食品饮料与医药生物板块公司数量最多,分别达11家、8家公司,这两个板块占全部成分股数量的近2/5。

从前十大成分股来看,既有伊利股份、山西汾酒、分众传媒等超千亿大市值龙头,也囊括了圣邦股份、水井坊、酒鬼酒等高成长、高毛利率的电子半导体和白酒类公司。

数据来源:中证指数公司,截至2021年12月10日

老司基发现,华夏中证红利质量ETF(场内简称:红利50ETF,代码:159758),今天(12月14日)是最后一天发售哈。作为全市场唯一一只跟踪中证红利质量指数的基金,看好的小伙伴记得及时上车,即可一键分享高分红、高成长公司发展的红利。

老司基觉得,红利策略具有比较强的防守性和逆周期性,牛市时进攻性虽然不突出,但在震荡市和熊市中,抗跌属性和降低波动特征比较明显;而叠加了质量因子的高成长性后,相当于给红利策略增强了进攻性,插上了腾飞的翅膀。

对于进攻茅和防守盾都很强的指数基金产品,我们可以多加关注。