原标题重磅!高瓴600亿美股持仓曝光,大卖拼多多,狂买民宿巨头,加仓新能源汽车…第一大重仓股还是它(附名单)

今日凌晨,高瓴披露了其在美股的最新持仓数据,截至2021年6月30日,高瓴在美股共计持有89家公司、总市值97.14亿美元(约合629亿人民币)。

截至二季度末,高瓴的前十大重仓股分别为百济神州、拼多多、爱奇艺、天境生物、恩斯塔、Zoom、BridgeBio、爱彼迎、京东、赛富时,上述个股合计持有市值近60亿美元,占高瓴的美股持仓市值61.24%的比重。

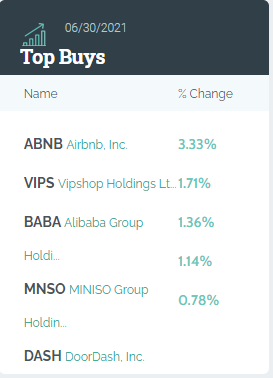

民宿巨头爱彼迎Airbnb成为高瓴二季度增持比例最大的个股,唯品会和名创优品也都位于增持榜前列,此外,继续加仓了阿里、小鹏、蔚来等。

拼多多是高瓴二季度减持比例最大的个股,减持比例达4.5%。

第一大重仓股未变 大幅减仓拼多多

北京时间8月17日,美国证券交易委员会(SEC)网站显示,高瓴旗下专注于海外二级市场投资的基金管理人主体HHLR Advisors公布了2021年二季度美股13F持仓数据。据了解,HHLR Advisors由高瓴独立的二级市场投资团队负责投资决策。

二季度,高瓴在美股市场持有89家公司、总市值97亿美元,前十大重仓股为百济神州、拼多多、爱奇艺、天境生物、恩斯塔、Zoom、BridgeBio、爱彼迎、京东、赛富时,中概股、生物医药、硬科技、先进制造、碳中和依旧是高瓴二级市场团队的投资主线。

其中,高瓴持股百济神州19.33%,仍为其美股第一大重仓股。7月28日,百济神州在科创板IPO提交注册,拟募资200亿元。2016年,百济神州在纳斯达克上市,2018年登陆香港联交所。公司科创板上市后,意味着公司成为首家在纳斯达克、港交所与上交所三地上市的全球性生物科技公司。

拼多多为其第二大重仓股,持股比例9.02%,不过,拼多多也是高瓴二季度减持比例最大的个股,减持比例达4.5%。此外,高瓴还减持了中国生物医药3.47%,减持万国数据2.2%,2020年连续三个季度成为高瓴美股持仓第一股的Zoom也减持了2.18%,此外还减持了优步0.86%。

大买爱彼迎 加仓唯品会和名创优品

民宿领域龙头爱彼迎Airbnb成为高瓴二季度加仓最多的个股,加仓比例达到3.33%。爱彼迎于去年12月上市,高瓴早在2015年6月即参与了其E轮融资。

爱彼迎(ABNB.US)刚刚公布的二季报显示,公司二季度总订单额同比增长320%至134亿美元,二季度订房间夜数同比增长197%至8310万,爱彼迎方面预计第三季度将是公司历史上表现最佳的一个季度,调整后EBITDA和利润率将创新高。公司二季度营收同比增长299%至13.4亿美元,分析师预期为12.7亿美元。二季度净亏损同比缩窄超86%至6800万美元,分析师预期为亏损2.81亿美元;每股亏损为0.11美元,去年同期为亏损2.18美元。

此外,高瓴二季度继续增持阿里巴巴,增持比例达到1.36%。唯品会和名创优品也双双位于增持榜前列,增持比例分别达到1.71%、1.14%。

中概股占大头 加仓小鹏、蔚来

最新数据显示,高瓴二级市场团队在二季度继续加大了对中概股的投资力度,持有89家公司,其中新进和增持了7家中概股,从持有市值来看中概股仍占主力位置。

从持仓数据看,高瓴二级市场团队在二季度的投资决策与一季度相似。

首先,高瓴二级市场团队对京东等中概股继续进行调仓。在业内人士看来,中概股在香港市场二次上市已成为长期趋势,不排除投资机构调整头寸、将仓位移至香港市场的可能性;同样的情况也出现在景林最新的13F数据上,根据公开信息,景林在二季度出清了再鼎医药、世纪互联、和黄医药、贝壳等公司,其中再鼎医药以及和黄医药在港股亦有上市。

其次,高瓴二级市场团队继续加码新能源投资力度,继今年一季度对小鹏、蔚来开始新一轮建仓后,高瓴二级市场团队于二季度继续对小鹏、蔚来加仓,显示其继续看好碳中和、新能源的投资方向。

生物医药、硬科技仍为主线

进一步看,生物医药和硬科技依旧是高瓴二级市场团队重点投资方向。

高瓴的89个持股公司中,生物医药领域的企业占比近一半,百济神州依然是第一大重仓股。此前多几个季度进入高瓴十大重仓股的泰邦医药,因公司自身已经完成私有化,从纳斯达克退市,此次也没有出现在13F数据中。

此外,涂鸦智能、万国数据、赛富时、UiPath和Snowflake等硬科技、云计算、人工智能公司依旧是高瓴二级市场团队的重点布局方向。

纵观高瓴二级市场团队的投资轨迹,有三个核心逻辑长期指导着投资组合的构建。首先,延续重仓中国的顶层理念;其次,中观布局上,落点于生物医药、硬科技、先进制造、碳中和象限上;第三,聚焦具体标的时,优先选择能够持续创造价值、拥有动态护城河、科技含量高的企业。

事实上,以硬科技为核心支点,高瓴也看好未来两到五年里科技领域的半导体、前沿科技、新能源、智能硬件等四大细分赛道,并将硬科技称为“历史性的结构性投资窗口期”,近三年也进一步加大了这方面的投资力度。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>