A股震荡行情下,这只绩优固收+基金宣布限购。

2月21日晚,今年回报7.91%的“固收+”基金安信民稳增长公告,出于保护持有人利益的目的,将自2月22日起实施大额限购,单日限购50万元。数据显示,挂帅安信民稳增长的固收老将张翼飞今年业绩表现突出,管理的10只产品今年全部实现正收益,以四季报的基金份额统计,张翼飞管理的资产规模超过470亿元。

券商中国记者从知情人士处获悉,2021年度公募基金经理业绩亚军肖肖将转型私募。肖肖昨日向券商中国记者确认,已离职并转型。接近肖肖的知情人士告诉记者,肖肖下一步将转型私募基金。肖肖任职公募期间最佳业绩回报为5年获2.3倍。

此外,肖肖与陈金伟共同管理的宝盈优势产业基金在2021年度收益为100.52%,宝盈基金内部人士称,该基金主要由陈金伟管理,因此肖肖的离职不会影响该基金的原有投资风格。

“固收+”基金突然宣布限购

2022年以来A股震荡回调,不少基金净值大幅下挫,即便去年表现稳健的“固收+”产品今年也马失前蹄,不少基金迎来大幅回撤,今年表现出超额收益的基金成“稀缺品”。

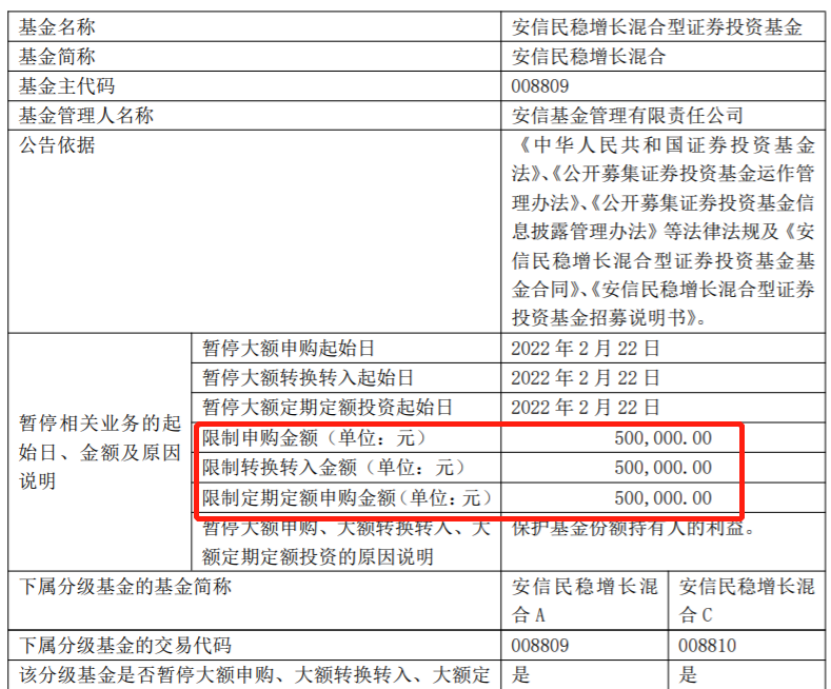

2月21日晚,安信基金发布公告称,为保护基金份额持有人利益,公司决定将自2月22日起,暂定旗下安信民稳增长混合基金(A、C)大额申购、大额转换转入及大额定期定额投资业务,限额为不超过50万元(含50万元)。

Wind数据显示,截至2月21日,安信民稳增长今年以来收获7.91%的正收益,在今年大幅震荡的基金市场中表现突出,亦是“固收+”基金收益第一。安信民稳增长成立于2020年1月,属于偏债混合型基金,成立以来每年均实现正收益,至今回报33.83%,以稳健、低回撤著称。

有基金人士向券商中国记者表示,该基金今年业绩靠前,必然会受到很多关注,基金公司通过限额有利于提升投资者的体验,一方面原持有人不会因大额申购而被稀释收益,另一方面,新进的持有人也不会因市场波动、产品容量而受到不好的体验,主要目的还是保护基金份额持有人利益。

安信民稳增长由安信基金混合资产投资部总经理张翼飞挂帅,除此之外,张翼飞管理的另9只产品今年也全部实现正收益。以四季报的基金份额统计,张翼飞管理的资产规模超过470亿元。

对于固收+投资策略,张翼飞曾表示,自己不是简单的追求收益,而是追求高质量的收益,尽可能地做低风险波动,权益投资上秉承价值投资理念,长期跟踪优质大盘蓝筹股,结合行业基本面和市场估值背后的隐含收益率,低估时买入或增持,高估时卖出或减仓。转债方面,坚持自下而上从基本面方面着手,结合期权定价精选转债标的进行配置。

从安信民稳增长四季度末持仓可以看出,其权益市场重仓股以低估值的资源股、地产、银行为主,滚动市盈率最高的也就属宁波银行的13.4倍,债券方面也以低溢价的可转债为主。

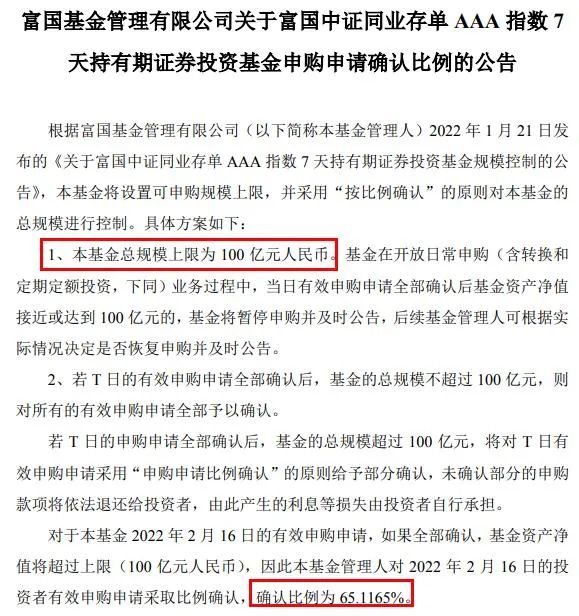

稳健型基金获投资者关注

今年权益基金整体表现不佳,投资者对今年基金的期望收益大幅降低,不少基金投资者向券商中国记者表示,已经或正在提升稳健型基金的配置比例,这类基金以中长债型基金和部分低回撤的固收+基金居多。也有基金销售渠道向记者表示,近期加大了中长期债基、固收+等固收产品的推销力度。

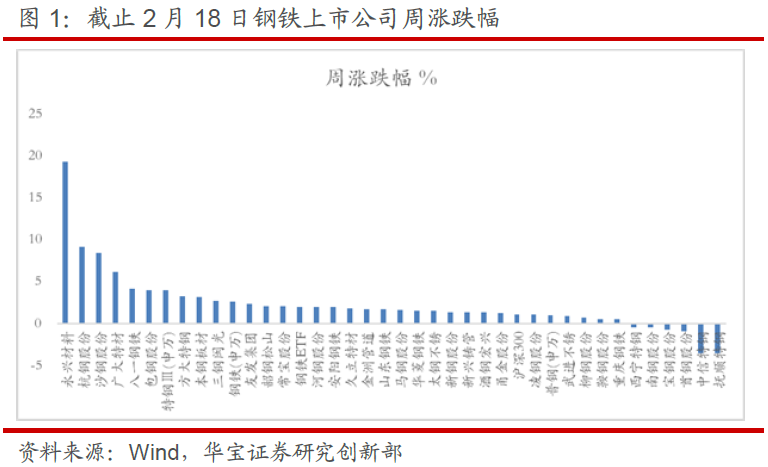

Wind数据显示,大类资金收益指数中,今年以来仅债券型基金指数回报为正,股票指数型、混合型、股票型基金分别下跌6.79%、6.97%和7.59%。其中债券型基金中近8成收获正收益,表现稳健。

有公募基金人士表示,权益市场和债券市场近期表现的震荡态势,不利于债券型基金的扩容,今年有不少中长期债基选择暂停大额限购,比如在今年1月份社融数据大幅高于预期下,债券收益率出现较大幅度上行,债市下跌一度引发可转债市场的大幅调整。

顶流基金经理离职

宝盈基金日前发布基金经理变更公告,公司权益投资部总经理、基金经理肖肖因“个人原因提出辞职”,肖肖同时离任宝盈资源优选混合型证券投资基金、宝盈现代服务业混合型证券投资基金等8只产品的基金经理。

肖肖昨日向券商中国记者确认,已离职并转型。接近肖肖的知情人士告诉记者,肖肖下一步将转型私募基金。肖肖任职公募期间最佳业绩回报为5年获2.3倍。此外,肖肖与陈金伟共同管理的宝盈优势产业基金在2021年度收益为100.52%,在全市场基金经理中并列亚军。

公开信息显示,肖肖是北京大学金融学硕士毕业,2008年7月至2015年2月先后在联合证券、民生证券、方正证券担任研究员,2015年2月加入宝盈基金,曾任研究员、研究部副总经理(主持工作),离职前为宝盈基金权益投资部总经理。

在肖肖管理的8只基金当中,管理时间最长的是宝盈新锐灵活配置混合型证券投资基金,任职期间(2017年1月7日至2022年2月18日)的回报率超过了230%。该基金在2019年、2020年、2021年内的收益率分别为79.5%、69.67%、22.61%。

肖肖在权益类基金的投资上已形成独特的认知。他认为,价值投资给人一种误解,就是和成长投资势不两立。但,“真成长”风格属于价值投资的范畴,要在大赛道寻找行业龙头,龙头公司比竞争对手更加优秀,持有龙头更容易获取行业贝塔收益及更高的企业阿尔法收益。

而从定期报告披露的宝盈新锐基金的过往持仓看,肖肖在过去很长一段时间坚持高仓位,但与集中一两个赛道进行押宝的策略不同的是,肖肖的高仓位体现在个股集中,而其覆盖的细分行业极为分散。也就是说,高仓位体现了肖肖对确定性投资价值的坚定看好,同时又通过细分行业分散以减少组合的系统性风险、波动率,规避单个行业黑天鹅事件对企业的负面影响。

由于出色的长期收益,肖肖近年来声名鹊起,荣膺顶流基金经理。值得一提的是,去年,由基金经理肖肖和陈金伟共同管理的宝盈优势产业混合基金产品获得全市场排名第三,而他与陈金伟则在基金经理个人业绩排名上并列获得全市场冠军。

根据宝盈基金发布的公告,肖肖离任后,宝盈资源优选混合增聘基金经理赵国进;宝盈现代服务业混合、宝盈龙头优选股票、宝盈品牌消费股票由杨思亮独立管理;宝盈研究精选混合由张仲维独立管理;宝盈优势产业混合由陈金伟独立管理;宝盈鸿利收益混合由侯嘉敏独立管理;宝盈新锐混合增聘基金经理侯嘉敏。

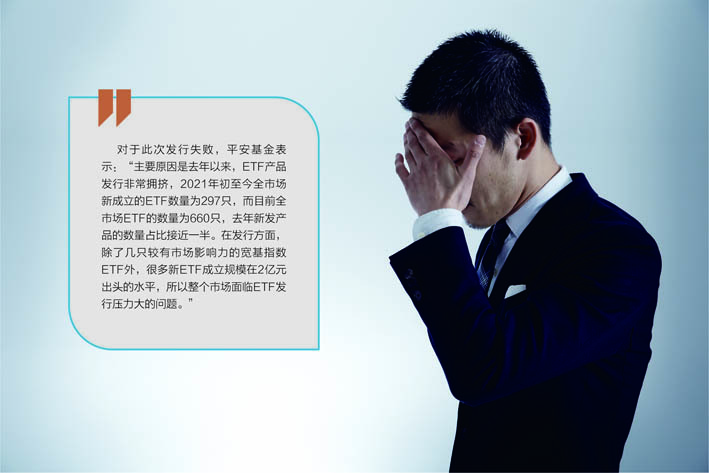

私募吸引力大?基金经理离职潮汹涌

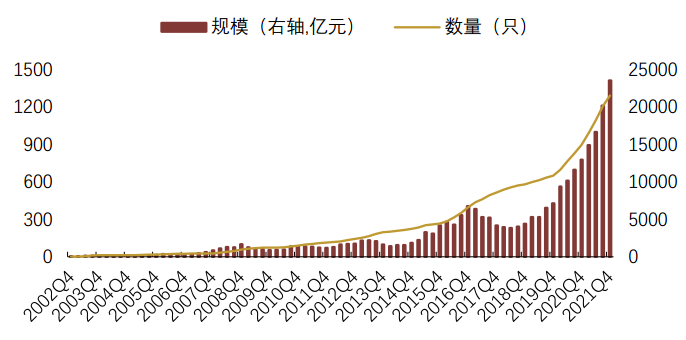

值得关注的是,在公募基金爆发性发展的同时,基金经理的人才流失也变得日益显著。

统计数据显示,截至2月21日,今年以来已有超40名基金经理因个人原因离任,其中不乏一些堪称业内大佬的顶流基金经理。

2月7日,博时基金公告,葛晨离任博时医疗保健、博时创新经济、博时健康生活等基金的基金经理职务。葛晨离任原因是个人原因。1月28日,华安基金发布公告,公司基金投资部总监、基金经理崔莹将因“个人原因”卸任华安逆向策略A、华安沪港深外延增长等5只在管产品。

业内人士认为,基金经理的离职行为,除了头部基金的挖墙角,更多的情况是公转私,私募对许多公募基金经理而言具有很大的吸引力,一些奔私的公募基金经理所展现出的“赚钱能力”与“成就感”,无疑对公募圈内人士具有极大的说服力。

就在数日前,中国基金业协会官网显示,董承非基金从业资格证书的从业机构已于2月14日变为上海睿郡资产管理有限公司。2月11日,台州明道私募基金完成备案,其掌门人是具有十多年量化投研经验、曾担任上投摩根量化投资部总监、华泰资管公募权益投委会主席的熊志勇;今年2月11日完成备案登记的海南朱槿私募投资基金管理合伙企业(有限合伙),该私募的董事总经理、投资总监是管宇,在2012年至2014年间,他曾经担任易方达亚洲精选股票基金的基金经理。

此外,数年前曾在宝盈基金担任基金经理的张小仁也有了新去处,2022年1月14日,海南硕丰私募基金管理合伙企业(有限合伙)在协会登记备案,张小仁在离职宝盈基金后,于2017年7月至2021年9月期间在珠海横琴长乐汇资本管理有限公司担任基金经理。

值得一提的是,关于肖肖的离职,宝盈基金内部人士向券商中国记者回应称,宝盈优势产业基金此前由肖肖、陈金伟共同管理,但该基金的主要管理者是基金经理陈金伟,因此,肖肖的离职不会影响到宝盈优势产业基金的原有投资逻辑和持仓风格,陈金伟将继续管理该基金,陈金伟亦是宝盈基金近年来打造的一位明星基金经理。