记者 杜萌

今年以来,多家知名的量化私募业绩出现回撤,甚至有量化私募净值逼近清盘线。就在私募一片愁云惨淡时,一向默默无闻的公募量化对冲产品却悄然掰回一局。

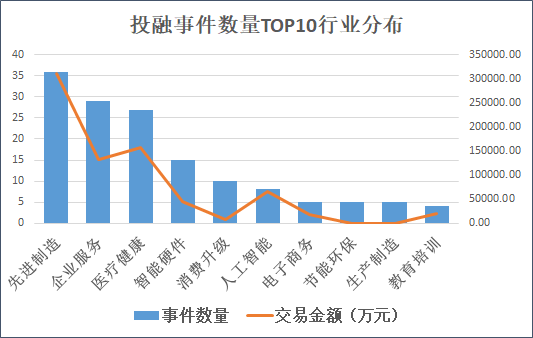

Wind 数据显示,目前市面上共有8只股票多空类型的量化对冲基金。其中,规模最大的两只分别为富国量化对冲策略、景顺长城量化对冲,两者均为三个月定开的基金。从业绩来看,8只量化对冲策略基金有5只在今年以来保住了正收益,华宝量化对冲、中金汇越量化对冲策略、德邦量化对冲策略3只基金跌幅均控制在1%以内。

表:市面上现有的8只股票对冲量化产品明细 来源:wind 界面新闻研究部

表:市面上现有的8只股票对冲量化产品明细 来源:wind 界面新闻研究部和私募产品相比,公募的量化对冲产品有何特殊之处?为何能够抗跌?

对此,界面新闻记者采访了景顺长城基金副总经理、量化及指数投资部总经理黎海威。公开资料显示,黎海威曾任职于“量化投资鼻祖”巴克莱公司。2012年,黎海威加入景顺长城,目前管理8只基金,除了3只指数增强型基金外,其余5只均是使用量化模型进行选股的股票型基金。截止2021年末,黎海威在管基金规模为113.1亿元。

黎海威表示,量化对冲是量化投资的一种展现方式,对冲和量化实际上是相对独立的。美国经典意义上的对冲基金,是从1950年以后出现的,当时开放了使用个股融券来进行对冲。上世纪70年代以后,则出现了股指期货。

和国外相比,当前国内的对冲工具比较少,这对基金经理做量化投资提出了不小的考验。对此,黎海威表示,当我们对模型进行测试时,我们看到国内多头阿尔法效果是不错的。但一旦把它转成绝对收益的时候,就会发现难度不小。原因是国内的对冲工具相对少,就是那么几个主要的指数期货,基差波动也相对大。这样的环境中,绝对收益的产生不容易像海外做的那么纯粹。做的好的同行多半是两条路数,一个是做的比较混搭,要搭配多策略,包括固收、股票跟量化的一个结合,或者其他的一些策略,如CTA等。

“另外一条路数呢,私募做的多一点,公募实施起来相对困难一点。就是更多的通过高频交易,产生更强的一个α(纯阿尔法收益),把这个α(纯阿尔法收益)通过股指期货抽取出来。虽然股指期货的择股成本比较高,但是由于交易频率高,可以让选股的宽度得到极大的扩宽,配合比较好的交易手段的话,可以产生更高的α。这样即使是基差波动比较大、基差比较高,如果你的α(纯阿尔法收益)足够强的话,收益也还是挺可观的。”黎海威表示。

“我觉得基于普惠金融的原则,公募的交易频率不可能做到那么快,收益稳健、策略容量均是公募考虑更多的点。在公募里面要实现绝对收益,更多的是要往多策略多品种的方向进行发展。”黎海威表示。

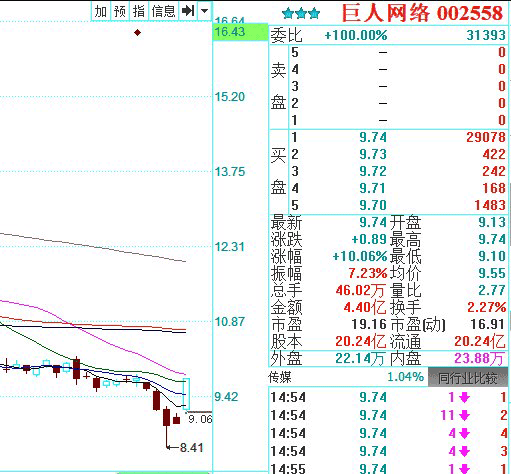

今日,华泰柏瑞量化绝对收益发布《对冲策略执行情况公告》,公告显示,目前股票资产占基金资产净值的比例为75.48%,运用股指期货进行对冲的空头合约市值占基金资产净值比例为72.23%。

按照基金合同中对冲策略的限制,基金权益类空头的头寸价值占基金权益类多头头寸的价值比例范围为80%-120%。该基金由田汉卿、盛豪共同管理,截止2021年底,规模为1.45亿元。今年以来,该基金回报率为0.6%。

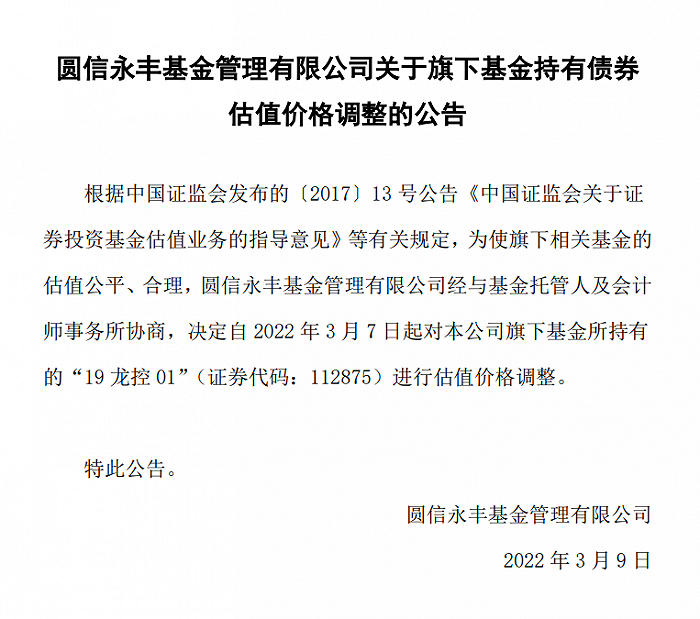

为何发布该公告?界面新闻记者了解到,这和该产品即将于3月11日进入第27个开放期有关。作为一只三个月的定开产品,每逢开放期之前,基金都要对策略执行情况进行公告。

对于公募量化对冲产品为何能在此轮下跌中独善其身?盛豪表示, 量化对冲类基金是通过构建股票增强组合,然后利用对冲工具剥离贝塔风险(beta),追求纯阿尔法收益(alpha)的市场中性策略产品。具体而言,不同投资团队在具体策略上做法不尽相同,导致不同市场环境下策略表现不同。

“华泰柏瑞旗下的量化对冲基金属于完全对冲的阿尔法策略产品,没有股市和债市的贝塔风险敞口。因此在市场波动较大的时候,受到影响较少。过往数据来看,华泰柏瑞量化对冲基金与beta(贝塔风险)的相关性处于市场同类基金偏低水平。此外,在股票增强组合的构建方式,我们专注于通过基本面量化选股模型获得超额收益,因子构建相对均衡,并做了风格中性化、行业中性化的处理,不主动去选择风格或主题的暴露,从这个角度上说,中长期的阿尔法也可能更加稳定。”盛豪表示。