来源:合富永道

谁是过去三年在混合型基金中创收能力最强的基金公司?1元管理费能给基民换回多少利润?

基金公司混合型基金盈利数据是在考虑产品申赎之后,实际为基民获取的收益,反应了公司旗下混合型基金产品为基民带来的绝对回报。而管理费用代表基民为基金公司专业的投资管理服务支付的成本费用。济安金信基金评价中心尝试用每1元钱管理费能为投资者创造多少利润的指标(管理费盈利倍数)从一个新的角度去衡量基金公司的创收能力。即用一家基金公司混合型基金三年总盈利除以三年间总共收取的管理费用,得出每一元管理费为基民带来多少收益,数值越高反应基金公司创收能力越高。

济安金信基金评价中心对2019年1月1日-2021年12月31日三年期间的129家基金公司(含取得公募资格的资产管理机构)旗下业绩满三年的混合型基金盈利和管理费数据进行统计,并重点对混合基金三年盈利规模的TOP10基金公司和旗下100亿以上的混合型基金进行了对比发现,规模千亿俱乐部中,华安、交银、银华三强领跑;规模百亿排行中,农银的创收能力最强。

需要特别强调,我们只是基金数据的搬运工,不对投资做任何建议。

千亿俱乐部:华安、交银、银华三强鼎立

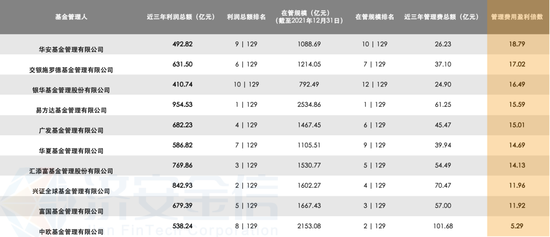

基金公司混合型基金三年盈利总额TOP10管理费盈利倍数排名

从上表基金公司的三年来混合基金盈利TOP10的管理费盈利倍数可以看出千亿俱乐部的创收能力:

第1名:华安基金管理有限公司——18.79

第2名:交银施罗德基金管理有限公司——17.02

第3名:银华基金管理股份有限公司——16.49

第4名:易方达基金管理有限公司——15.59

第5名:广发基金管理有限公司——15.01

第6名:华夏基金管理有限公司——14.69

第7名:汇添富基金管理股份有限公司——14.13

第8名:兴证全球基金管理有限公司——11.96

第9名:富国基金管理有限公司——11.92

第10名:中欧基金管理有限公司——5.29

从这个千亿排行不难看出,华安基金管理有限公司、交银施罗德基金管理有限公司和银华基金管理股份有限公司获得了管理费盈利倍数的前三名,显示了三年来混合型基金整体出色的回报率。排名最后的是中欧基金管理有限公司。

百亿规模全市场大排行:农银一马当先

混合型基金100亿以上基金公司管理费盈利倍数TOP10

通过上表可见,混合型基金在管规模超100亿的公司中最为基民值回票价的TOP10如下:

第1名:农银汇理基金管理有限公司。其旗下混合型基金三年来盈利275.84亿,在管规模546.22亿,三年管理费总额10.74亿,管理费盈利倍数为25.68。

第2名:宝盈基金管理有限公司旗下混合型基金三年来盈利183.91亿,在管规模196.68亿,三年管理费总额9.24亿,管理费盈利倍数为19.91。

第3名:华商基金管理有限公司旗下混合型基金三年来盈利183.49亿,在管规模237.82亿,三年管理费总额9.23亿,管理费盈利倍数为19.89。

第4名:上投摩根基金管理有限公司旗下混合型基金三年来盈利254.13亿,在管规模386.6亿,三年管理费总额12.78亿,管理费盈利倍数为19.88。

第5名:申万菱信基金管理有限公司旗下混合型基金三年来盈利78.65亿,在管规模170.31亿,三年管理费总额3.99亿,管理费盈利倍数为19.71。

第6名:建信基金管理有限责任公司旗下混合型基金三年来盈利87.2亿,在管规模131.03亿,三年管理费总额4.62亿,管理费盈利倍数为18.86。

第7名:华安基金管理有限公司旗下混合型基金三年来盈利492.82亿,在管规模1088.69亿,三年管理费总额26.23亿,管理费盈利倍数为18.79。

第8名:中海基金管理有限公司旗下混合型基金三年来盈利70.39亿,在管规模121.77亿,三年管理费总额3.78亿,管理费盈利倍数为18.63。

第9名:大成基金管理有限公司旗下混合型基金三年来盈利220.91亿,在管规模406.39亿,三年管理费总额11.96亿,管理费盈利倍数为18.48。

第10名:融通基金管理有限公司旗下混合型基金三年来盈利237.12亿,在管规模247.43亿,三年管理费总额12.99亿,管理费盈利倍数为18.25。

纵观上述数据有4家公司混合型基金在管规模超过300亿,尤其是华安基金更是唯一超过千亿的公司,农银汇理、大成基金和上投摩根分别是546.22亿、406.39亿和386.60亿,是129家公司中在管规模大且管理费盈利倍数高居前的公司。农银汇理是百亿以上管理规模创收能力最高的公司。

济安金信产品及服务简介

济安评级

济安金信基金评价中心作为具有公开评级资质的独立第三方基金评级机构,经过多年来业务的实践与探索,形成了主要以分形市场理论、类推原则、惯性原则、相关性原则等三种预测原则作为理论依据,根据不同类型基金的设计初衷与特征,运用多目标规划理论与方法,覆盖基金产品、基金公司及基金经理的公募基金评价体系。在评价维度上,针对不同类型基金从盈利能力、抗风险能力、业绩稳定性、选股择时能力、超额收益能力、基准跟踪能力、整体费用、选基能力等多个维度中选取不同维度进行单项能力及综合水平的评价。

特色数据

济安金信基金评价中心作为具有公开评级资质的独立第三方基金评级机构,始终专注于基金领域的分析及研究,构建了涵盖公募基金、私募基金、企业年金及养老金产品在内的完整的深度研究数据库,在常规数据的基础上形成了千余个衍生指标及特色指标数据,能够为从业人员、销售机构、媒体内容创作等提供丰富的视角。

销售适当性

随着基金市场的发展,监管部门对于基金行业的合规要求不断提升,尤其是在销售环节对基金产品的充分信息披露及产品风险收益特征与投资者风险承受能力的适当性匹配。要完全满足这些合规要求需要销售机构能够有效整合分布于基金各项披露文件中的详细信息,并通过科学的等级划分方法进行评估。济安金信基金评价中心凭借多年的业务积累,形成了完整的基金风险评价解决方案,可提供包括基金产品合规信披、基金产品风险等级结果及报告、基金公司审慎性调查等在内的各项符合监管要求的适当性服务。

基金综合评价服务系统

济安金信基金评价中心经过作为具有公开评级资质的独立第三方基金评价机构,经过多年来公募基金评级业务的实践与探索,形成了独创性的覆盖基金产品、基金公司以及基金经理三个维度的公募基金评级体系。并在此基础上,充分考虑到基金销售机构在合规信息披露、适当性匹配等实际业务需求,推出了包括基金市场情报、基金综合信息屏、济安基金评级、基金销售适当性及基金工具几大核心功能模块的济安金信基金评价服务系统。

济安金信FOF投资管理系统

济安金信FOF投资管理系统是面向FOF投资机构,从策略生产、基金研究、FOF投资管理的视角分别构建了三大业务工作台,结合具体业务实践衍生出6个功能模块,形成支持FOF投前、投中与投后全链路的业务闭环。

腾讯济安价值100指数

腾讯济安价值100A股指数(000847)是由腾讯倡导、济安金信设计、中证指数公司发行的权威指数。腾讯济安指数并非传统意义的市场指数,是以济安定价的价值偏离率作为选股基准,再通过派许法进行指数计算。其中,济安定价是基于内在价值、绝对价值、相对价值、市场博弈与反身性原理等定价模型,依据杨健教授创立的M2M启发式定价理论,通过模糊聚类、多元回归、遗传算法、小波变换等一系列数学工具,动态评估不同市场、行业、地域的股票价值。指数旨在发掘市场中价值受到低估的个股组合,每年6月与12月调整一次成分股,且100只成分股完全公开,既可以作为基金指数化投资标的,又可以为普通投资者提供参考。

中国证券投资基金市场展望FOF指数

中国证券投资基金市场展望FOF指数是由北京济安金信科技有限公司设计并推出的公募FOF指数,其样本空间为国内依法发行公开募集的证券投资基金。通过对基金、基金经理、基金公司评级的考量,初步筛选后,再基于济安金信独创的多种基金特征指标,跨市场、多周期、多维度考量基金业绩与风险。通过建立多目标规划模型,运用启发式算法自主学习最新的基金投资经验,与时俱进,逐月选择帕累托基金组合。