“怎么看即将出台的个人养老金?”

“个人账户制是什么?”

“年轻人到底要不要买个人养老金?”

上月《国务院办公厅关于推动个人养老金发展的意见》公布后,各平台相关讨论之声就不绝于耳,今天让我们通过回答四个问题来帮助大家理解这一制度。

01

个人养老金,到底是什么?

个人养老金制度,可以理解为受国家政策鼓励的“个人养老计划”。其主要的鼓励方式是各类税收优惠政策,包括税收减免、延迟缴税等。

放眼全球,个人养老金并不是个新鲜事。

目前,世界多国的个人退休养老收入都包括三大来源——政府提供的公共养老保险、企业提供的补充养老计划和个人养老计划,这也就是1994年世界银行最早提出的“养老三支柱”。

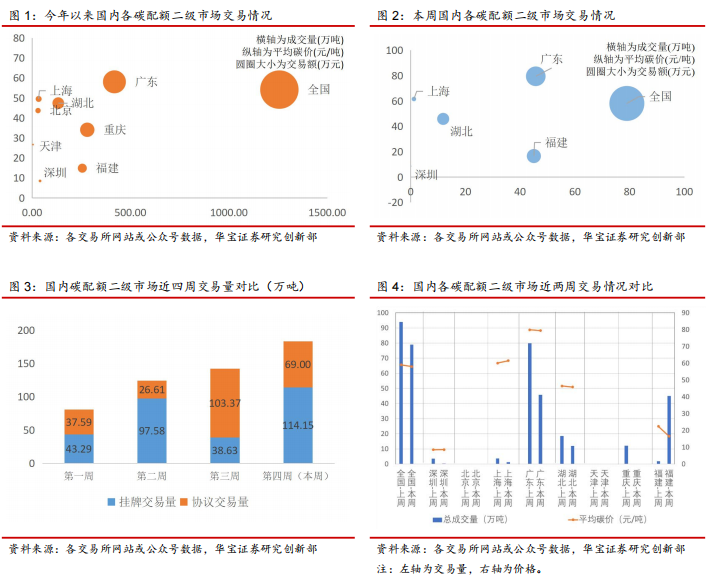

下表可以看到部分代表性国家养老三支柱的分别占比。其中美国可以说是“个人养老金”制度的模范生,而中国此前只在少量试点阶段,第三支柱仍待发展。

数据来源:美国数据来自IRS/ICI/SSA,中国数据来自人社部,瑞典、法国、新加坡数据来自中国证券投资基金业协会全球公共养老金经验研究系列报告,数据截至2020年年末。

根据这次《意见》,我国后续的个人养老金制度主要有以下几大看点:

● 参与面广。在中国境内参加城镇职工基本养老保险或者城乡居民基本养老保险的劳动者都可自愿参加。

● 个人账户制运作。个人缴费、完全积累,每年缴纳个人养老金的上限确定为12000元。

●投资范围广。可购买的产品包括银行理财、储蓄存款、商业养老保险、公募基金等,通过这一个人账户购买的产品均享有税收优惠。

不过,关于税收优惠的细节《意见》尚未明确,后续也将先在部分城市试点1年后再逐步推开。

02

我们需要这个“第三支柱”吗?

答案是肯定的。我们简单从以下三个事实,就可以看出在国家和公司准备的部分之外,打造自己的“补充养老计划”有多必要——

● 事实一 第一支柱提供的生活水平保障有限

反映养老金水平,国际上有一个通行的直观指标:养老金替代率,即养老金收入占退休前收入的百分比。根据世界银行的建议,要基本维持退休前的生活水平不下降,养老金替代率需不低于70%,而国际劳工组织给出的建议最低标准为55%。随着我国人口结构的长期变化,每代年轻人对应抚养的老年人数日益增加,养老金替代率水平已从2000年初的70%以上降低到现在41%的水平(数据来源:Wind,招商证券,截至2020年末)。

● 事实二 第一支柱的支付压力增大

从2020年起,我国基本养老保障资金累计结余已开始出现拐点。随着抚养比的继续下降,要维持当前的养老金替代率水平,未来支付压力将进一步增大。

● 事实三 第二支柱的覆盖率低

数据显示,在第二支柱中,面向机关事业单位职工的职业年金因具有强制性,2019年覆盖率达82%,但面向企业职工的企业年金覆盖率才近10%。

因此,给有意愿准备个人养老投资的居民,开放提供税收优惠的通道,以鼓励自主养老储备,在今天已非常迫切。

03

哪些人更合适个人养老金?

虽然当前正式的税收优惠安排细则还未出台,但结合国际经验,以下三类人群应该是个人养老投资的重点关注对象:

● 第一,年轻人。无论采取何种政策,投资收益越高,税收优惠的效果也会越强。年轻人虽然一开始的投入资金可能有限,但由于投资时间较长,在长期复利的驱动下,最终积累的税收优惠绝对金额可能仍然可观。此外,个人养老账户对提前领取有限制,也能帮助年轻投资者克服短期过度交易的偏好,有助于提高长期收益。

● 第二,中高收入人群。这一群体因为面临的税档较高,在税优激励下,参与动力也更为直接。

● 第三,缺乏长期投资渠道的群体。目前我国大量的普通投资人,自主投资的经验、能力与可选产品仍十分有限,因此居民资产配置仍大量依赖房地产。对于这类缺乏长期投资渠道的居民,个人养老金账户是很不错的选择之一。

04

在细则出台前,我们可以提前做什么准备?

根据《意见》内容,个人养老金账户后续将在部分城市开始试点,届时我们才会了解具体开设账户的方法、能享受的税收优惠政策、可以投资的具体产品等。但在这之前,我们可以提前做的准备也不少。

◆ 首先,也是最重要的,应该对自己目前的养老储备现状进行盘点。畅想一下老年生活,希望维持现在的生活状态,还是过得更体面舒适?大致计算届时需要的每月开销。当前第一支柱的保障力度如何?企业年金能提供多少补充支持?并在此基础上制定自己的个人养老计划。

◆ 其次,了解一下适合养老投资的产品。根据目前《意见》,个人养老金可投范围很广,存款、理财、保险、基金都会在可选范围内,投资者可以对各类产品做适当的研究与比较,综合自己的年龄、风险偏好、投资能力,选择适合的产品。

◆ 其中,公募基金值得投资者重点关注。实际上,基金正是美国个人养老金体系中的“宠儿”。根据2021年三季度末,美国IRA(个人退休金计划)中的资产有45%都投向了公募基金。IRA刚推出时,主要投资存款等低风险资产,但随着长期利率的下行以及美股的持续强势,IRA逐渐增加了对于基金的配置。

除了公募基金是主流投资方式以外,美国个人养老投资还有一个突出特点就是权益类资产占比高,其30-49岁群体平均持有的权益资产在80%左右(数据来源:ICI、申万宏源研究,截至2021年Q3)。

拉长时间来看,权益资产+长期持有为美国普通投资人提供了比较可观的养老资产补充。

养老兴说是兴证全球基金推出的订阅号专栏,专注于养老投资领域,为你带来长线财务规划知识、成熟市场养老投资经验、养老政策解读、兴证全球养老投资团队研究成果等内容。