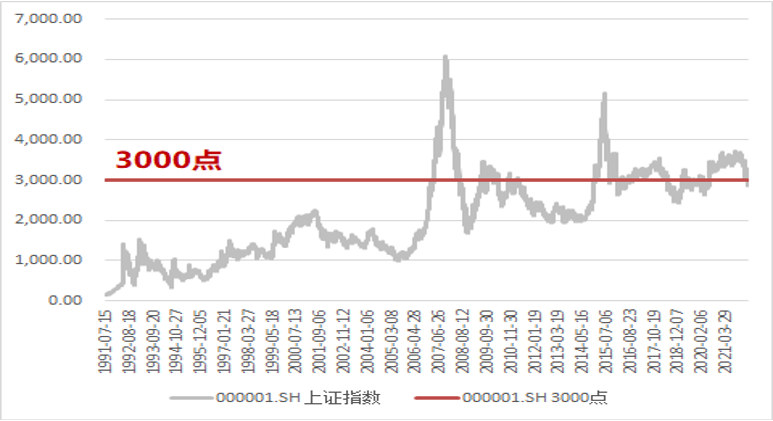

编者按:今年二季度以来,A股市场一度震荡探底,上证指数最低跌至2863.65点。随后,反弹如约而至,一直延续至本周末。分析人士普遍认为,目前是A股磨底期,也是较好的布局窗口。至于布局的方向,二季度以来机构调研数据在一定程度上有所反映,可为投资者提供参考。为此,《证券日报》特别推出关于基金、券商两大机构调研的专题报道,以飨读者。

913家公司二季度以来获公募基金调研 六大顶流基金经理重点关注细分行业龙头

本报记者赵子强

见习记者任世碧

二季度以来,公募基金调研A股的热情稳步攀升。同花顺数据显示,二季度以来,有913家A股上市公司获公募基金调研。其中,84家公司均获50家及以上公募基金扎堆调研;歌尔股份、洽洽食品、迈瑞医疗、紫光国微、君实生物、立中集团等6家公司均获100家以上公募基金密集调研。

在近期参与调研的公募基金名单中,不乏易方达基金、中欧基金、兴证全球基金、信达澳亚基金、汇添富基金、景顺长城基金等头部基金公司,张坤、葛兰、谢治宇、冯明远、胡昕炜、刘彦春等六大顶流公募基金经理纷纷在调研中现身。

87家公募基金调研超30次

从调研情况看,二季度以来,有87家基金公司调研A股次数超过30次。其中,张坤、葛兰等六大顶流公募基金经理亲自出马,对14家A股公司进行了调研。

二季度以来,易方达基金经理张坤调研了国际医学(维权)、海康威视;中欧基金经理葛兰在5月5日调研了上声电子;兴证全球基金经理谢治宇调研了健友股份、立讯精密、南网科技、新和成、联化科技等5家公司;信达澳亚基金经理冯明远调研了博彦科技、广和通;汇添富基金经理胡昕炜调研了三全食品、朗姿股份、思瑞浦、伟星股份等4家公司;景顺长城基金经理刘彦春在4月28日调研了立讯精密。

接受《证券日报》记者采访的川财证券首席经济学家、研究所所长陈雳表示,“从顶流基金经理调研的品种来看,更多偏向于业绩稳定、估值合理,同时具备行业龙头地位的上市公司。这些公司拥有自身的护城河,具备较强盈利能力,具有长期稳定的成长空间。”

4月16日,海康威视披露的近期机构调研情况显示,公司在二季度以来受到67家公募基金的扎堆调研,调研方明星云集,不仅汇聚了易方达基金经理张坤为代表的众多顶流公募基金经理,还包括高毅资产邓晓峰、和谐汇一林鹏等私募大佬。海康威视作为安防行业的龙头企业,一直是公募基金的重仓股。2021年基金年报数据显示,张坤、刘彦春、谢治宇等顶流基金经理掌舵的公募基金均持有海康威视的股份。统计数据显示,今年一季度,张坤管理的易方达蓝筹精选混合基金曾对海康威视减持100万股,减持后仍持有1.26亿股,占流通股比例的1.38%。

除海康威视之外,公募“一哥”张坤还在4月28日线上调研了国际医学,这也是张坤今年以来第三次调研该公司,该公司是辅助生殖技术领域的龙头企业。

公募“一姐”葛兰在5月5日调研了汽车声学产品供应商上声电子。该公司的车载扬声器在全球乘用车及轻型商用车市场的占有率为12.92%,国内市场占有率排名第一。

还有多位顶流公募基金经理调研了中小市值细分行业龙头企业。其中,兴证全球基金经理谢治宇在4月27日调研的健友股份,是中国肝素原料药生产领域的龙头企业。截至一季度末,谢治宇管理的兴全合润、兴全合宜两只基金分列该公司第五、第六大流通股股东,且持仓较2021年四季度末分别提升0.44%、0.11%。

科技赛道是重点调研领域

公募基金对业绩增长良好的上市公司调研次数更为频繁。统计数据显示,在上述913家公募基金调研的A股上市公司中,有560家公司今年一季度实现归母净利润同比实现正增长,占比逾六成。其中,有138家公司一季度归母净利润实现同比翻番。

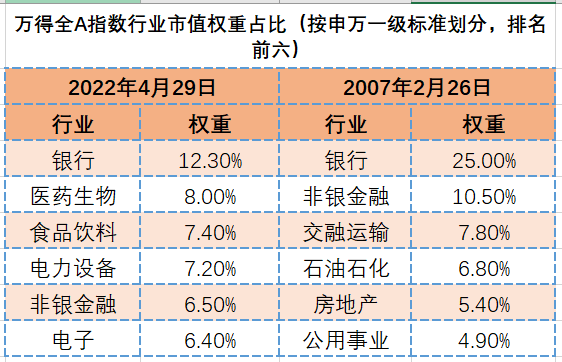

在所属行业方面,二季度以来获公募基金调研的913家公司涉及31类申万一级行业,医药生物、电子、机械设备、计算机、电力设备等五大行业获公募基金调研的公司家数排名居前,合计达到468家,占比逾五成,成为公募基金二季度以来重点调研的对象。

“获公募基金二季度以来重点调研的五大行业企业的股价,经历了前期市场大幅回撤后,估值已具有一定安全边际。一方面,这些行业都处于高景气周期,未来市场需求有望持续增长;另一方面,机构关注的五大行业均属于国家政策重点扶持的行业,符合未来经济发展方向,行业成长空间巨大,其中的龙头企业盈利更是稳定可靠,业绩有望不断改善。随着A股市场逐步回暖,投资情绪逐步趋稳,科技类龙头品种有望迎来估值修复机会。”安爵资产董事长刘岩对记者表示。

陈雳分析认为,受集采影响,医药生物行业股去年整体跌幅较大,但部分细分领域的公司业绩表现仍较好,比如与抗疫相关的医药企业,因此在二季度以来受到公募基金的密集调研,其中调研次数较多的医药企业主要集中在“新冠特效药”相关产业链中。此外,电力设备板块短期受到原材料价格不断上涨的影响,中下游企业利润出现下滑,但从长期发展前景来看,无论是新能源汽车领域还是光伏领域,仍处于高速发展阶段,因此具备较高的投资价值。

排排网旗下融智投资基金经理胡泊对记者表示,“维持高景气度的新能源、科技等赛道仍是未来中国经济发展的主要方向和产业升级的重点,绝大部分企业都是成长企业,在经过前期的充分调整后,投资价值已逐步显现,因此吸引了众多公募基金扎堆调研。”

987家公司二季度以来获券商调研 四大特征揭示投资潜力

本报记者赵子强

见习记者楚丽君

二季度以来,上证指数在探底后震荡回升,步入磨底期。在此期间,券商加快对A股上市公司调研的步伐,为挖掘优质资产做好准备。

同花顺数据显示,二季度以来,A股市场共有987家上市公司获券商调研,与去年同期券商调研的780家公司相比,同比增长26.54%。有394家上市公司接待了10家及以上券商调研,占比近四成。其中,洽洽食品(63家)、闻泰科技(60家)、君实生物(57家)、天合光能(57家)、爱美客(56家)、迈瑞医疗(56家)、中望软件(55家)、格林美(55家)等8家公司获55家及以上券商调研。

“券商重点调研的上市公司大多是优质赛道的代表企业,具有的共同特点是行业景气度高、龙头企业业绩增速快、机构持仓占比高。”冬拓投资基金经理王春秀在接受《证券日报》记者采访时表示,“基于相关行业和龙头公司的基本面,我们看好成长股的投资机会。”

值得一提的是,上述被券商密集调研的394家公司中,有206家公司同时获得其他机构投资者的高度关注,均被100家及以上机构调研。

四大特征揭示投资潜力

记者对相关数据进一步梳理后发现,上述987家获券商调研的上市公司主要呈现四大特征。

一是业绩增长公司占比高。有591家公司今年一季度归母净利润实现同比增长,占比近六成;有123家公司今年一季度归母净利润均实现同比翻番。

二是股价调整充分。二季度以来,上述987只个股中,有718只个股下跌,占比超七成。其中,古鳌科技、美诺华、京北方、盘龙药业、普利制药等5只个股期间累计跌幅均超37%,回调幅度较大。

三是超百家企业获券商持有。部分绩优股前期已获券商布局。截至今年一季度末,上述公司中,有111家公司的前十大流通股股东中出现券商身影,合计持股数量为7.62亿股。其中,海康威视、青岛银行、海亮股份、远兴能源、无锡银行、大华股份等6家公司的券商持股量均超3000万股。

四是机构给予看好评级的个股占比多。最近一个月,有742只个股获机构给予“买入”或“增持”等看好评级,占比超七成。其中,有336只个股获机构看好评级次数均在5次及以上,珀莱雅、贝泰妮、芒果超媒、爱美客、欧派家居、泸州老窖、三七互娱等7只个股获看好评级次数均在30次及以上。

金百临咨询资深分析师秦洪在接受《证券日报》记者采访时表示,作为卖方分析机构,券商调研的重点首先是看公司是否合规、是否符合产业发展方向、业绩是否具有成长性。被券商集体调研的上市公司,大概率是优质企业,至少在产业方向、业绩成长潜力方面具有一定的独特性。但具体是否有投资机会,还需考虑到市场主流资金对这些标的是否认可。

巨泽投资董事长马澄对记者表示,从二季度获券商调研的公司情况来看,体现出两大偏好:一是消费股较多;二是成长股较多。消费股经历前期调整后,估值优势凸显,券商在当前点位密集调研、为日后战略性布局做好准备是非常好的时机。成长股经过一波“去泡沫”后,目前估值优势同样凸显,而且未来成长空间大、成长性好,当前也是长线投资者进行分批配置的好时机。消费和成长两个赛道不仅仅具有估值优势。

五大行业获重点调研

按照申万一级行业分类,上述987家被券商调研的公司中,医药生物、电子、机械设备、计算机、电力设备等五大行业个股占比较多,分别达到122家、113家、103家、75家、74家。

马澄认为,上述几大行业的投资逻辑各不相同。其中,医药生物行业的投资逻辑是,受医药集采的影响,该板块股价已回调充分,估值优势凸显;同时,在中国加快步入老龄化社会的背景下,医药生物行业长期向好的逻辑不改。电子行业的投资逻辑在于,在过去两年因疫情防控较好,电子行业出口大增,维持较高景气度。计算机行业受益于“东数西算”工程的启动,我国大数据产业发展提速,将带动计算机行业相关公司业绩的增长。电力设备行业主要是受益于政策的支持,不管是短期还是长期,相关企业的业绩都会有较大提升。

王春秀表示,从调研方向上来看,券商重点调研的行业大都是成长性行业。从去年年底以来,成长类股票特别是机构重仓股和赛道股都出现大幅调整,很多股价甚至被“腰斩”。从调整的时间和幅度来看,本轮调整已非常充分,随着疫情逐渐好转和机构投资者陆续回补仓位,成长股的投资价值将逐步显现。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>