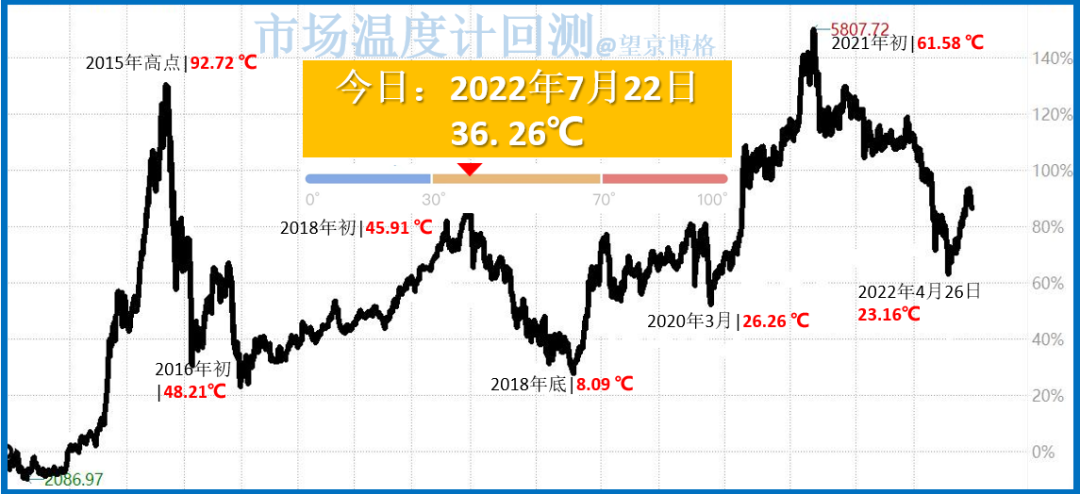

一、市场温度

数据来自wind,望京博格制作,2022/7/22

今日市场温度36.26℃,比上一个交易日降温整-0.1℃。

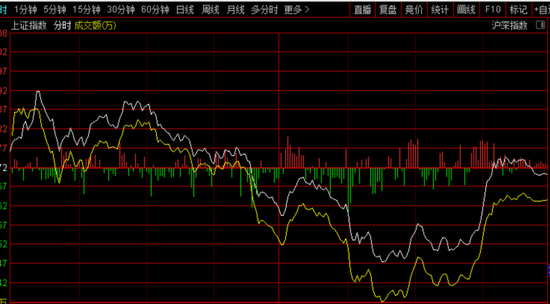

今天A股上午走着走着就跳水了,但是到了下午2点半,指数强势反弹甚至一度翻红。

截至收盘,沪指跌0.06%,深成指跌0.50%,创业板指跌0.51%。

最近市场没什么主线,市场热点切换很快,但都缺乏持续性。有些板块今天看着涨了,冲进去很容易被套住。

喜胖做了一张【投资三体图】,送给各位。

图片来自喜胖制作,截至2022/7/22

图片来自喜胖制作,截至2022/7/22

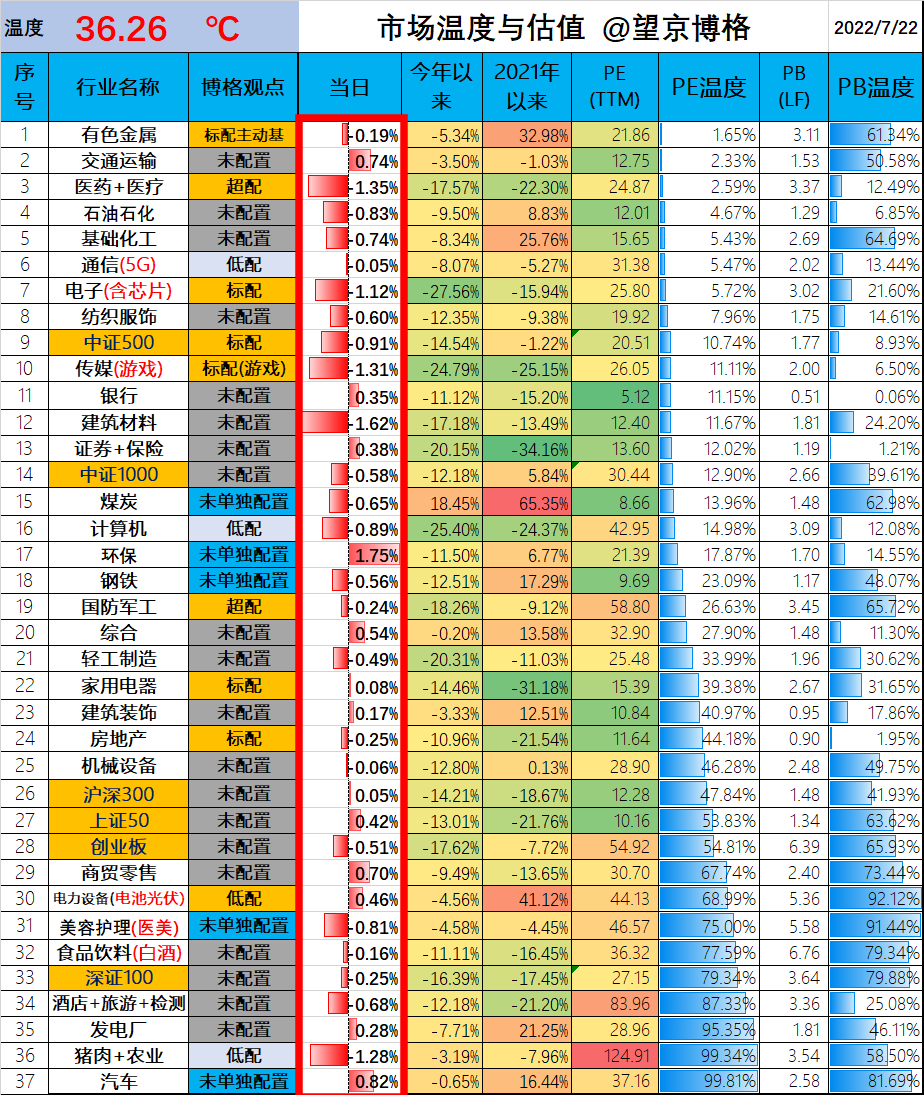

数据来自wind,望京博格制作,2022/7/22

A股行业方面,申万多数行业下跌。环保板块再度崛起,汽车产业链走势活跃;建筑材料、医疗生物、传媒跌幅居前。

二、当下关注的两类行业

最近公募基金的二季报陆续出来了,我先看了看目前比较关注的两类行业:

一个是资源类基金,还有一个是医疗/医药类基金。

(1)资源类基金——抗通胀

自疫情开始的这几年中,最为明显的经济现象就是通货膨胀。

在全球化的大环境中,不管我国执行怎样的经济政策,在一定程度上,还是会受到国际经济形势的影响。

其中资源周期品行业是典型的通胀受益型行业,比如稀有金属、铜、钢铁、煤炭、黄金等。

目前望京博格和喜胖【资源类基金】的配置主要为:

主动基金:易方达资源行业、广发资源优选

被动基金:嘉实中证稀土产业(稀土是资源细分板块,最近考虑替换成稀有金属指数基金)

二季报我们主要看【主动基金】的投资情况,因为指数人为操作影响不大。

数据来自wind,截至2022/7/22

成立时间和规模

易方达资源成立的早一些(2011年),广发资源是2017年成立的。

不过易方达资源的现任基金经理兰传杰,是从2018-12-26开始接管的,任职年限3.6年。广发资源的现任基金经理是孙迪,从该基金2017年12月成立就接管了,任职年限4.6年,两个人刚好就差了一年。

目前两个基金的规模差不多,都在十几亿左右。

业绩比较基准

之前没太关注两个基金的业绩比较基准,都归类为主动投资资源品的基金。

这次发现两个基金在业绩基准的上其实略有不同。

易方达资源行业基准:中证内地资源主题指数收益率×80%+中债总指数 收益率×20%

广发资源优选基准:中证全指原材料指数收益率×80%+中证全指能源 指数收益率×10%+银行活期存款利率(税后)×10%

一个偏资源(矿业、锂钴镍、石油等),一个偏材料(除了资源股外,多了一些材料公司,比如聚氨酯,以泡沫塑料为主),不过都是以资源周期投资相关。

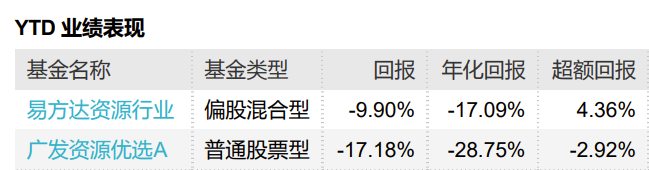

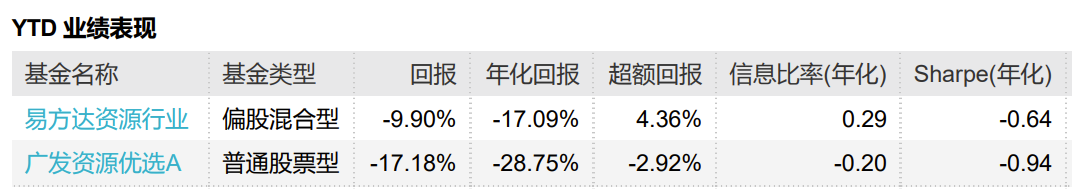

业绩表现

今年以来:

数据来自wind,截至2022/7/22

从今年业绩上来看,两者差距还是很大的,易方达资源收益表现要比广发资源强了将近一倍,跑赢基准4.36%,而广发资源跑输基准近3%。

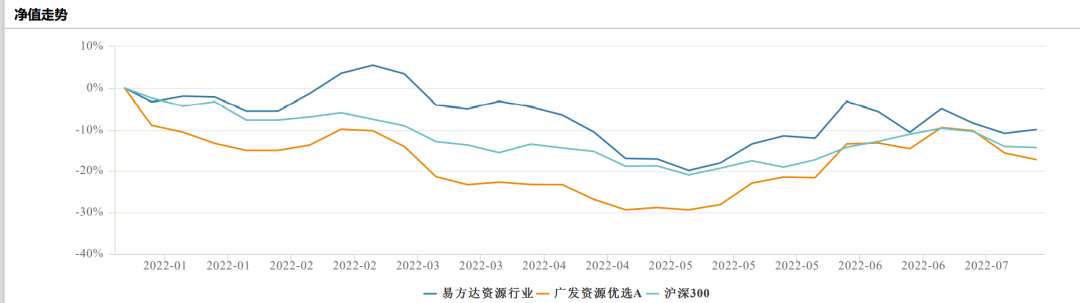

净值走势对比

数据来自wind,截至2022/7/22

但看今年以来的净值曲线走势,广发资源4月底开始的反弹力度要强于易方达,两者之间的收益差距逐渐收敛中。

收益来源&分析:

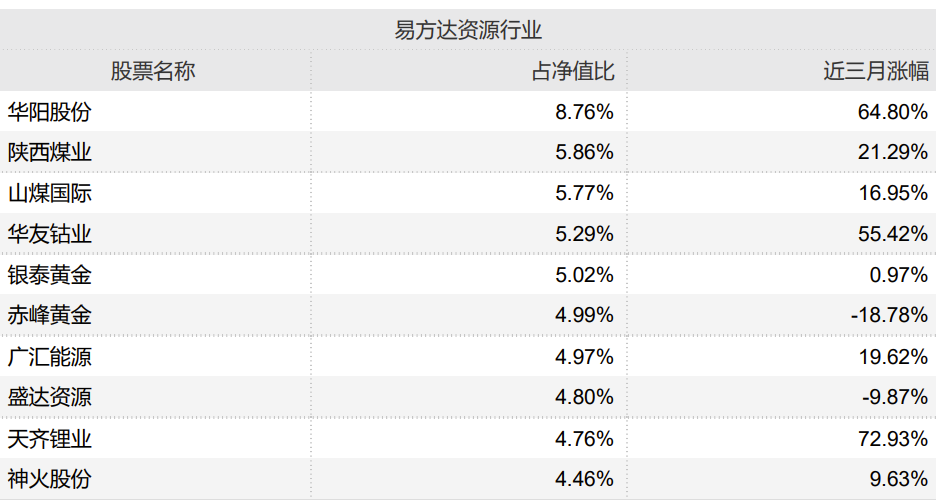

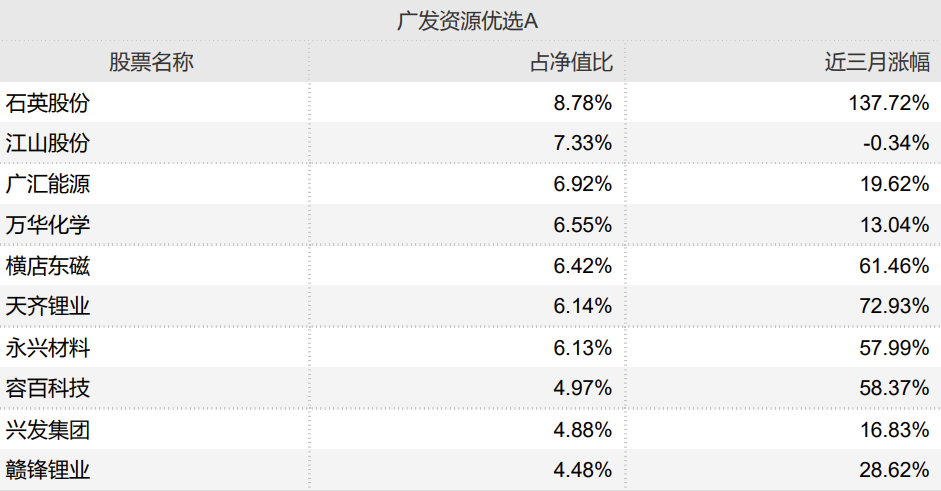

二季度重仓持股

数据来自wind,截至2022/7/22

数据来自wind,截至2022/7/22

从二季度重仓股来看,两者持仓还是非常不同的。

易方达资源行业:

配了不少煤炭、还有部分黄金。其中煤炭是今年申万一级行业里唯一取得正收益的行业,截至今年6.30,煤炭(申万一级)收益为31.38%。

与一季度相比,基金经理大幅减仓了新能源相关的金属(锂电、稀土等),增持了煤炭、黄金个股。

这也是为什么易方达资源能跑赢其基准,且今年回撤不大的原因。不过得之桑榆,失之东隅,4月底这波新能源反弹确实也没太吃到。

广发资源优选:

二季度配置主要在新能源金属、新能源电池中游材料、光伏辅材、农化。

其实与一季度相比,整体方向变化不大,还是集中在成长方向,只是在细分行业上做了些调整,比如略减仓了一些锂电,增持了石英石材料、农化。对煤炭、原油、等和经济关联度较高的传统周期品上游资源品配置较少。

因此,近3个月跟随新能源产业链的反弹力度还是比较大的,收复了今年不少亏损。

对于三季度,广发资源优选基金经理孙迪表示还是会计划继续以行业景气为主,比如新能源金属、农化、新能源电池材料等细分方向,并在受益于稳增长政策的化工、消费建材等方向适当寻找配置机会以平衡组合。

总结

两个主动的资源基金虽然名字差不多,但持仓还是差别很大。对于投资者来(我本人)说,今年的持仓体验和收益差距也很大。

这也是大家投资中需要注意的问题,特别是对于主动基金来说,基金名字类似,但可能投资方向千差万别。

目前来看,易方达资源的基金经理持仓(股票)的细分行业变化比较大,而广发资源目前来看,可能持仓变动不会太大(包括基于基金经理三季度展望),应该还是集中在成长方向。

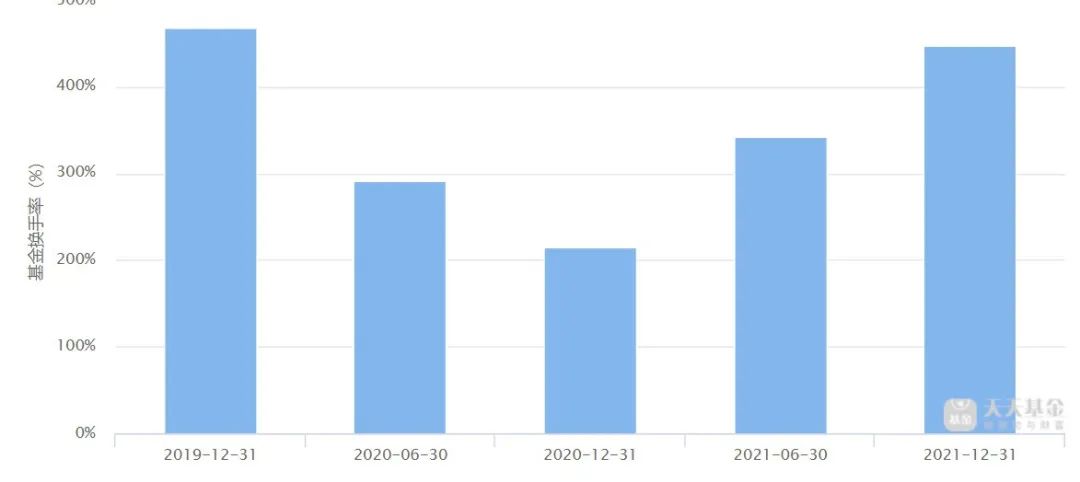

但需要注意的是,持仓行业变化不大,并不代表换手率低。基金经理也可能会在同一股票上来回做波段。比如广大资源过去的报告期(2019.12-2021.12)平均换手在480%,而易方达资源的报告期平均换手(2019.12-2021.12)是352.7%。

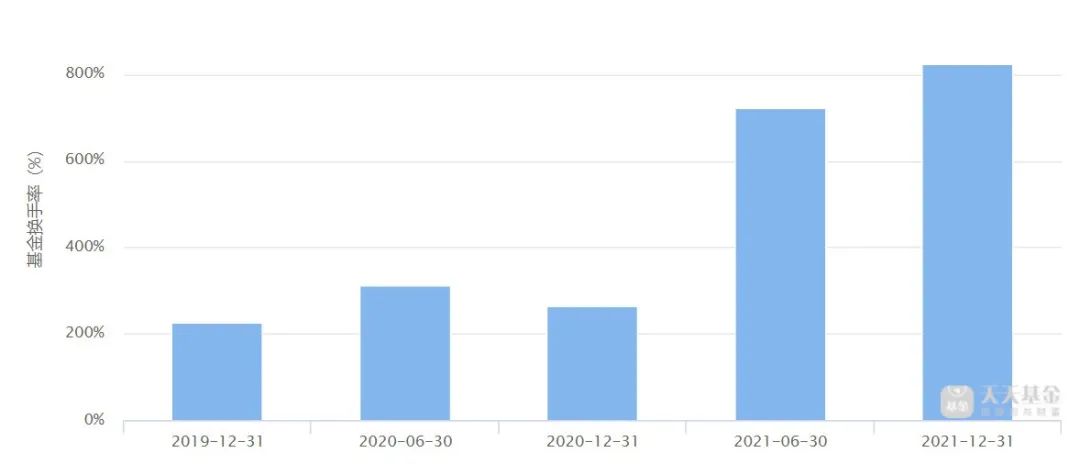

易方达资源行业基金换手率

数据来自wind,截至2022/7/22

广发资源优选基金换手率

数据来自wind,截至2022/7/22

3. 历史业绩不能预测未来。虽然今年以来广发资源大幅落后易方达资源,但我们来看3年期的业绩表现。

数据来自wind,截至2022/7/22

广发资源(106.78%)三年期业绩大幅跑赢了易方达资源(68.94%)。所以既然做不到预测,每个行业多配置几个基金也是一种省心的选择。(易方达资源到年底成立才满5年,所以目前没有5年期业绩对比。

当然,要是想更省心,更透明,直接买被动的行业细分基金也不失为一种选择。

(2)医疗/医药—估值偏低,人口老龄化

第二类目前关注的行业是医疗医药。因为当前估值确实便宜,同时在未来成长方面,人口老龄化势不可挡,即使在经济下行周期,大家就算是消费降级,也不会减少生病看药的支出,一定是在有条件下选择最好的治疗方式和条件。

不过今天文章字数已经超标了!!!

毕竟现代人的耐心不多,字数太多就不想看了。

医药/医疗就先挖个坑,下次再来把【持仓里的医疗/医药基金】拉出来比较一遍。

周末快乐!!!