市场观察

股票市场:本周市场震荡波动,截止7月16日收盘,上证综指收于3539.30点,周涨0.43%,创业板指周涨0.68%。板块方面,上证50周涨0.25%,沪深300周涨0.50%,中证500周涨1.77%,中证1000周涨1.20%。

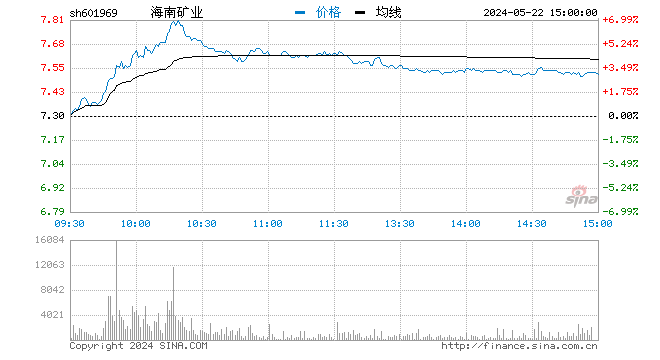

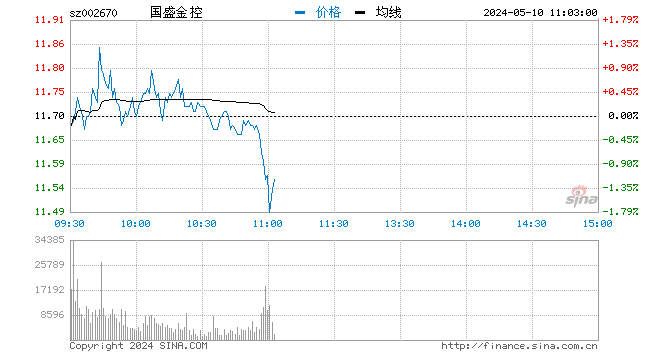

行业风格方面,30个中信一级行业指数六成上涨。煤炭(6.39%)、钢铁(6.23%)、石油石化(5.27%)、食品饮料(2.98%)、国防军工(2.95%)上涨;汽车(-4.01%)、农林牧渔(-2.97%)、电子(-2.70%)、综合金融(-1.53%)、房地产(-1.14%)下跌。

债券市场:本周央行公开市场共进行500亿元逆回购操作和1000亿元MLF操作,累计有500亿元逆回购和4000亿元MLF到期,因此全口径净回笼3000亿元,3个月Shibor利率下行3.10bp至2.404%。10年期国债活跃券收益率下行4bp为2.94%,10年期国开债活跃券收益率下行4bp为3.37%,10年期国债期货主力合约(T2109)价格上涨0.44%。

权益观点

本周市场震荡波动,上证综指周涨0.43%,创业板指周涨0.68%,市场情绪转强,北上资金周净流入16.69亿元。中信一级行业中,煤炭、钢铁、石油石化等成长板块涨幅居前,汽车、农林牧渔、电子、综合金融等蓝筹跌幅较大。

二季度经济数据密集出炉,数据显示当前经济稳中向好。二季度GDP增长7.9%,两年平均增长5.5%,较一季度进一步加快0.5个百分点。我们认为,从趋势上看,经济已经形成稳中加固的恢复态势。而从结构上看,主要经济数据分项中,6月进出口表现、社会零售品总额增速、工业增加值、固定资产投资增速等主要指标均好于市场预期,而比较能代表经济内生动能的制造业投资明显向好,即便受到了广深局部疫情的扰动,消费也维持了逐渐改善态势,这对经济后续的稳步恢复也将起到较强的支撑作用,预计三季度两年平均GDP增速仍将继续向好。

近期中长期政策落地加快,碳市场正式开始交易。本周内各类政策加快落地,长短结合,指引经济发展方向,例如,7月14日国常会针对近期审计发现的违规倒卖大宗商品、偷逃税款等问题,将成立专门调查组;又如,7月15日,《中共中央国务院关于支持浦东新区高水平改革开放打造社会主义现代化建设引领区的意见》发布;再如,7月16日全国碳排放权交易在上海环境能源交易所正式启动。随着以上政策的落实,短期来看,预计前一段时间过快上涨的工业品价格将向基本面有序回归,我国环境保护工作也将再上台阶,中长期来看,浦东的高水平改革开放建设将引领全国经济向更高水平、更高质量发展。

6月美国CPI同比增幅5.4%,继续创下1992年以来的历史新高,其中基数效应和二手车涨价超预期是主因。如果剔除原油和二手车,6月CPI读数基本处于正常区间,其他分项多数环比有所回落。往后看,预计基数效应和二手车涨价的超预期因素可能在下半年有所缓解,年内通胀预期仍会温和回落。

下半年可以关注能够实现以量价齐升为核心特征的困境反转,例如5G网络设备和终端硬件设备、消费电子和汽车整车。

固收观点

利率债:本周长端国债活跃券收益率(10Y,210009.IB)波动中整体下行,全周下行约5bp;短端国债活跃券收益率(1Y,200011.IB)亦波动中整体下行,全周下行约10bp。本周上半周在央行降准余温延续、央行表态“美国货币政策调整对我国影响不大”、市场抱有MLF利率下调的期待等因素带动前半周国债收益率明显下行,但周四公布的MLF数据缩量不减价,同时公布的部分宏观经济数据环比改善推动国债收益率上行,但全周整体仍下行。当前我国宏观经济基本面仍处于弱复苏态势、中美关系及其他地缘政治风险仍存、境外输入病例持续且德尔塔变种病毒防控难度更大等因素对我国债市形成托底作用,但随着我国经济秩序进一步恢复、通胀忧虑仍未完全消除对我国利率下行动力形成强大约束。在“降准”带动的债市狂欢过后,利率债或将维持中性震荡格局,判断10年期国债收益率短期震荡区间在2.95%-3.15%。

信用债:本周信用债市场亦随利率债上行而上行,但市场表现弱于利率债市场,高等级与非高等级信用债之间未出现明显差异。整体信用环境本周未出现明显变化,但惠誉以政府(潜在)支持意愿及支持能力为由将14家发行海外债的本土国企列入信用评级观察名单。

本周境内3只信用债违约兑付,新增1家违约主体(蓝光),国内2/21个主体被外部评级机构采取正面/负面行动。今年跟踪期被外部评级机构下调评级的主体数量明显增多,主要由于信用环境的严峻和监管机构要求评级机构强化评级约束的要求。当前我国经济复苏仍不均衡、持续性疫情防控措施仍对部分经济活动带来限制、监管机构加强对于部分行业企业再融资监管力度等因素给境内部分信用债发行人偿债及再融资能力带来明显压力。尽管当前高等级城投债及产业债利差处于较低的历史百分位水平,利差压缩空间极为有限,但由于整体信用环境严峻,2021年下半年信用债到期及回售规模仍较大,信用债配置仍建议在受疫情影响相对有限的行业中精选政策重要性较强、政府支持意愿较大的国有企业发行的中短期限、中高评级信用债。

综合各方面因素,利率债方面,当前内外部经济及货币政策环境对债市造成中性震荡局面,判断10年期国债收益率短期震荡区间维持在2.95-3.15%;信用债配置仍应以中短期限、中高评级国企债为主。

数据来源:Wind,国融基金投资研究部

公募基金净值数据

净值日期:2021年07月16日

基金简称

基金代码

成立日期

单位净值

累计净值

成立以来

净值增长率

国融融银A

006009

2018年06月07日

1.0120

1.0620

5.93%

国融融银C

006010

2018年06月07日

1.0039

1.0539

5.10%

国融融君A

006231

2018年09月10日

1.5098

1.6098

64.64%

国融融君C

006232

2018年09月10日

1.4919

1.5919

62.76%

国融融泰A

006601

2019年01月30日

1.0949

1.1549

16.05%

国融融泰C

006602

2019年01月30日

1.0949

1.1549

16.06%

国融融盛A

006718

2019年05月29日

1.7072

1.7572

77.96%

国融融盛C

006719

2019年05月29日

1.7648

1.8148

83.70%

国融融信A

007381

2019年06月19日

1.5291

1.5791

59.42%

国融融信C

007382

2019年06月19日

1.5189

1.5689

58.39%

国融融兴A

007875

2019年11月05日

1.3139

1.3139

31.39%

国融融兴C

007876

2019年11月05日

1.3094

1.3094

30.94%

数据来源:Wind,国融基金投资研究部

未经国融基金管理有限公司事先书面许可,任何人、机构不得将此文件或其任何部分以任何形式进行派发、复制、转载或发布,且不得对本文件进行任何有悖原意的删节或修改。本报告所载信息来源于本公司认为可靠的渠道和分析师个人判断,但本公司不对其准确性或完整性提供直接或隐含的声明或保证。投资有风险,可能发生投资损失。过去业绩表现或任何预测都不预示其将来投资结果。此报告不应被接收者作为其投资决策的依据,本公司或本公司的相关部门、雇员不对任何人使用此报告内容的行为或由此而引致的任何损失承担任何责任。本文的知识产权由国融基金管理有限公司所有。本文件为内部资料,仅供国融基金管理有限公司向符合条件的特定客户发送。