来源:德邦基金

主笔:

权益投资一部总经理 黎莹

公募固收投资部基金经理 杨严

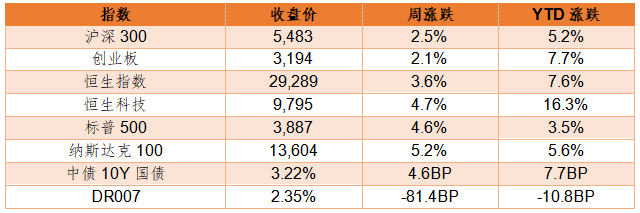

一、市场表现

数据来源:Wind,截至2021/2/5。

二、重要资讯

1、2月5日,证监会发布称批准深交所主板和中小板合并。合并的安排是“两个统一、四个不变”,即统一业务规则,统一运行监管模式,保持发行上市条件不变,投资者门槛不变,交易机制不变,证券代码及简称不变。

2、2月7日,国务院反垄断委员会发布关于平台经济领域的反垄断指南,指南提到,分析是否构成限定交易行为,可以考虑以下因素:要求平台内经营者在竞争性平台间进行“二选一”,或者限定交易相对人与其进行独家交易的其他行为。限定交易相对人只能与其指定的经营者进行交易,或者通过其指定渠道等限定方式进行交易。 限定交易相对人不得与特定经营者进行交易。

3、证监会发布了《监管规则适用指引——关于申请首发上市企业股东信息披露》,主要内容包括五个方面:要求发行人清理股份代持,不存在违规持股情况;提交申请前12个月内入股的新增股东都要锁定36个月;加强对入股价格异常、多层嵌套股东的监管,要求穿透核查;压实中介机构责任;形成监管合力。

4、国家外汇局消息,截至2021年1月末,我国外汇储备规模为32107亿美元,较2020年12月末下降59亿美元,降幅为0.2%。2021年1月,我国外汇市场运行平稳,市场预期和交易保持稳定。

5、商务部表示,目前我国正在就加入CPTPP相关事项开展积极研究。同时,中方愿与CPTPP各成员就有关问题加强技术沟通和交流。总体上看,中国将按照加快构建新发展格局的要求,积极考虑加入CPTPP,推动经济全球化和区域经济一体化。

6、当地时间4日下午,美国总统拜登在会见国务院官员后,发表了上任后的首份外交政策演讲。在近20分钟时间里,拜登首先强调:“美国回来了”。表示美国将着力重新修复与北约盟友以及日韩等国的关系,在保证美国经济利益以及知识产权等受到充分保护的前提下,美国已经准备好与中国加强合作。

三、宏观点评

1、根据中国国家统计局公布的数据,1月份中国制造业PMI指数为52.1%,已连续11个月处于荣枯分界线以上,但环比下降0.6个百分点,显示制造业总体扩张势头有所放缓。

点评:环比回落主要受国内疫情局部反复和春节临近拖累,以及疫情影响返乡人员续进行核酸检测以及居家隔离等政策使得春运时间提前。从分项来看,生产指数回落0.7个百分点,新订单指数回落1.3个百分点,新出口订单回落1.1个百分点,供给和内外需均拉低制造业PMI。总体而言,经济景气度仍然较高,但一季度的环比增长可能会低于去年四季度。

2、2021年1月美国制造业ISM采购经理人指数环比回落至58.7,弱于60的市场预期。

点评:制造业指数虽然高位回落,但是依然远高于荣枯线,制造业企业活动预期表现依然强劲,对于经济复苏而言依然可以提供较强的动力。各分项表现分化,订单、产出和库存分项指数的增幅环比放缓,凸显了2020年末疫情再度恶化对制造业的干扰,亦说明财政政策到期后对需求的负面影响加大。在当前宏观经济表现下,叠加疫苗量产后将会广泛的接种,美国疫情有望得到有效的控制,美国经济亦会持续的修复,预计2021年美国经济将会出现4%-4.5%的增长。

四、流动性分析

1

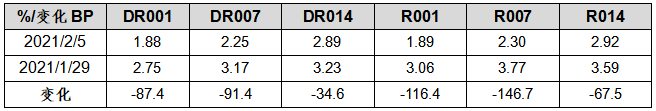

公开市场操作及资金面

上周央行公开市场累计进行逆回购操作4800亿、逆回购到期3840亿,合计净投放960亿元。各期限资金价格均下行,隔夜下行87.4BP至1.88%;7天下行91.4BP至2.25%。

数据来源:Wind,截至2021/2/5。

2

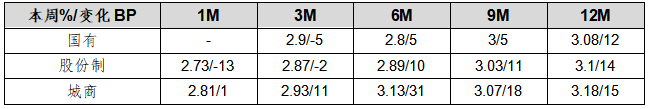

同业存单发行

上周,发行存单693只,发行规模3048亿元,净融资额为-1129亿元,较前周减少2179亿元;整体发行利率较前周上行,仅国股CD短期小幅下行,前周国有大行未发行1M存单,城商行CD价格全面上行。

数据来源:Wind,截至2021/2/5。

五、债券投资策略

1

市场分析

上周债市延续跌势,短端上行近10bp,长端十年国债向上突破3.2%。周一、周二央行净投放缓和资金紧张,资金价格有所回落;周三央行再次净回笼,市场对短期流动性担忧升温,国债期货大跌、十年国债上行突破3.2%;周四、周五连续两天依旧为零净投放,但周五为14DOMO操作,资金价格回落,长债小幅下行。

2

投资策略

目前资金面对于债市影响仍为主要因素,基本面走弱尚未成为主线,但近期市场对于央行货币政策偏悲观,利率下行的可能性较小,春节前后仍为震荡行情的可能性较大。信用方面,受海航和华夏幸福事件冲击,各期限信用债均有小幅上行,但随着利率债震荡行情难以把握,信用债票息机会受到较多关注,建议继续以主流平台、优质地产为主,短久期顺周期产业债亦可挖掘。转债方面,由于转债新规正式实施叠加股市乐观预期下降,近期调整明显,但高溢价率也因此回落,仍可关注行业景气度较好的个券,如新能源、顺周期产业等;另外还可关注业绩预告表现较好的标的。

六、股票投资策略

上周市场震荡盘整,上证50指数上涨1.9%,沪深300上涨1.4%,创业板上涨1.2%,中证500指数下跌2.6%;其中休闲服务食品饮料银行领涨,军工有色电子通信领跌。

经济延续复苏节奏,12 月数据继续回升。12月工业增加值同比增速为7.3%,进一步高于上月同比的7.0%。由于12月PMI、发电耗煤等均呈现放缓迹象,这一工业增加值表现略超市场一致预期。固定资产投资累计增速为2.9%,高于上月的2.6%。其中基建投资单月增速为4.3%,低于前值的5.9%。2020年5-12月基建投资月均增速为7.0%,其中11-12月广义财政影响退减后逐步减速。房地产投资单月增速为9.4%,低于前值的10.9%。制造业投资累计增速则从11月为-3.5%大幅上升至-2.2%,隐含的单月增速显著偏高,12月近9%左右。12月房地产销售面积同比为11.5%,略低于前值的12.0%,但依然处于相对高位。地产竣工面积同比增速为-0.2%,低于前值的3.1%。拿地和开工一端依然偏强。新开工、施工单月同比增长28.0%、6.3%,分别高于前值的11.9%和4.1%。消费增速同比为4.6%,低于前值的5.0%。12月汽车零售同比增速只有6.4%,低于7-11月的11-13%。除汽车之外的零售同比增速为4.4%,仍在继续加速。其中烟酒类同比增长为20.9%,家电同比增速为11.2%,即使扣除基数影响后也属偏高。餐饮收入同比增速为0.4%,疫情以来首度转正。12月出口增速18.1%,11月同比21.1%,但是环比增长5.2%,12月单月出口总额达2819亿美元,好于预期的数据。2020年四个季度GDP实际同比增速分别为-6.8%、3.2%、4.9%、6.5%。四季度GDP增速略高于预期,第三产业超预期。

市场流动性短期改善,上周央行有效缓解了市场对银行间流动性的担忧,公开市场操作净投放960亿元,包括进行了跨节资金投放,短端利率出现了明显回落。尽管距离货币政策真正收紧还有一段时间,但当前市场对于流动性变化的敏感性正在提升。

后期宏观组合维持经济修复持续,信用将有边际收紧压力,但货币政策不会急转弯,平稳过度的概率较大。展望后市,估值将在一定程度受压,业绩驱动将是主要定价因素,市场将呈现震荡行情,结构表现上会更均衡,配置上更偏重估值合理而业绩确定性强的板块和个股。

风险提示:文中观点将随各因素变化而动态调整,我们已力求观点内容的客观、公正,但相关观点、结论和建议仅供参考,不构成投资建议或承诺。我国基金运作时间较短,不能反映股市发展的所有阶段