来源:基尔摩斯

春节后,接连两天,科创板传出好消息。

2月18日,华夏科创50ETF联接等四只科创50ETF联接基金齐齐发布公告,确定将于2月24日发售,单只募集上限50亿元,超出将进行末日比例配售,以达到控制规模,有效运作的目标。

场外基民期待已久的首批科创50联接基金终于来了。

2月19日,富时罗素公布的最新纳入的129只A股股票中,包含11只科创板股票,这是科创板股票首次进入全球指数。

1

科创板:三大原因,始终牵动人心

作为A股市场的新生力量,科创板以及科创50指数在诞生之初就备受关注,成为A股夜空中“最亮的星”,有关科创板的一切信息都牵动投资者的心弦。

科创板有什么魅力?为什么大家对它这么上心?

我认为,主要是三大原因:

一、寄予厚望,助推大国崛起

继PC时代、互联网时代、移动互联网时代三次技术浪潮后,当前,全球正开展第四次革新。

这轮浪潮在5G通信技术引领下,结合云计算、大数据、人工智能等新技术,实现万物互联及数据化的时代,将对传统的工作、学习、生活、娱乐等方式进行全面革新,同时也将对传统制造业带来巨大的创新变革机会。

我们把它叫做智能革命时代或者是智联网时代。

如果说前三次的革命性时代中国由于各种内外因素没能及时赶上,那么,第四次,在国力强劲的当下,中国不仅要加入,而且要走在国际前列。

科创板的诞生发展与中国实现科技强国密不可分,助力中国成功的由投资驱动转向创新驱动的发展阶段。

二、支持核心技术领域,前景与稀缺兼备

科创板的《实施意见》强调,坚持面向世界科技前沿、面向经济主战场、面向国家重大需求,主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业。

天然的定位使得科创板的优质企业往往自带技术壁垒,能够成为深厚的“护城河”。

更重要的是,在国家政策的大力支持下,国内隐藏的独角兽和登陆海外市场的科技龙头中概股有望加速回归科创板。

三、有望成为中国的纳斯达克

美国的纳斯达克市场培育出了微软、亚马逊、苹果、特斯拉等闻名全球的科技巨头,不仅给投资人带来了丰厚的回报,更给美国科技企业的做大做强给与了强力支撑。

创建一个中国的纳斯达克市场一直是国人的期盼。

科创板,采用注册制并且增强市场包容性,对于企业的盈利能力与股权结构并没过于默守陈规要求,为未来的科创巨头的诞生创造不可或缺的土壤。

统计显示,在已披露预报或快报的科创板上市企业中,已披露具体净利润科创板区间个股2020年全年净利润增速为116.54%,几乎与2020Q3的127.23%持平,这表明科创板个股有望继续保持在较高的业绩增长区间。

数据来源:天风证券,2021.1.22

2

借道指数基金,投资科创板是首选

由于科创板股票投资要求高,借道基金是最省心方便的,尤其是指数基金。

一方面,主投科创板的主动权益基金,稀少且暂不支持申购;

另一方面,指数长期回报超越80%成份股回报。

科创50指数,是科创板唯一的指数,具有较强的代表性和优越性。

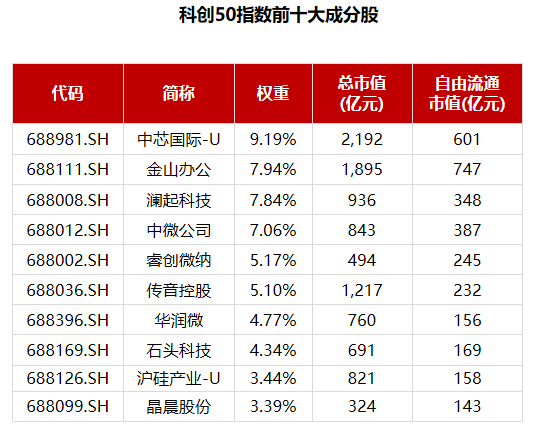

根据申万一级行业分类,科创50指数中电子、机械设备、计算机和医药生物行业权重占比分别达到44.7%、18.1%、16.7%和9.7%。进一步细分,权重最高的板块是半导体和计算机应用,两者占比超50%,新经济特征非常显著。

成份股涵盖中芯国际、金山办公、中微公司、澜起科技等众多科创龙头。

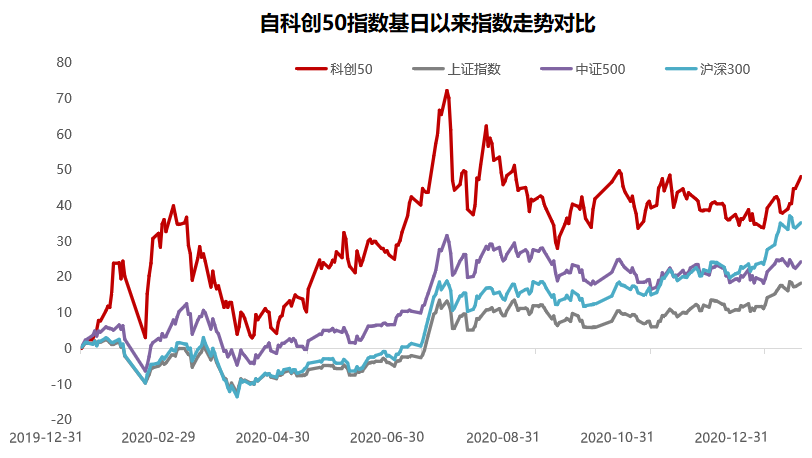

Choice统计显示,2020年科创50指数上涨39.30%,位列全球各主流指数前茅。

数据来源:Wind,2019.12.31-2020.1.18,自科创50指数基日以来

有基友会疑惑,跟踪科创50指数已经有上市的ETF,为什么还有联接基金?

3

不同门槛,不同选择

联接基金与ETF,两者是相似的配方,不一样的门槛。

ETF只能通过股票账户交易,很多人没有开立股票账户,

此外,ETF是场内实时变动,很多人也不太能承受中间的波动。

在这一背景下,联接基金应运而生。

它投资于目标ETF的比例不低于基金资产净值的90%,资金利用率较高,更可贵的是,给投资者提供了更加便捷、低门槛的参与渠道。

1、参与方式便捷:联接基金降低了ETF的申购门槛,投资者可以在银行、券商等场外渠道便利地申赎交易,适合中小投资者进行布局。

2、费用相对较低:联接基金对投资目标基金部分(占比不低于90%)不收取管理费和托管费。

所以,如果你是一位纯场外的投资者,想做科创板投资,科创50ETF联接基金是最好不过的方式。

4

科创50ETF联接基金选哪一个?

首批4只科创50ETF联接基金,华夏科创50ETF联接(A类 011612;C类 011613)是不二之选。

在去年成立的首批跟踪科创50指数的产品中,华夏科创50ETF在同期产品中规模、成立以来日均成交额均位于前列(数据来源:上交所,截至2021/2/10),对于联接基金而言,投向规模更大、流动性更强的ETF产品,更有利于更紧密跟踪指数走势。

华夏基金在ETF领域丰富的经验也是它家难以比拟的。

目前,华夏基金旗下管理的权益ETF产品数量超29只,规模超2000亿元,是境内首家旗下管理权益类ETF突破千亿和两千亿规模的基金公司,唯一一家规模连续16年排名行业第一的基金公司。(源自中国证券报)

经过16年的实战,华夏基金不断创新并积累了丰富的经验,指数基金管理能力获海内外机构认可,连续五年获评“被动投资金牛基金公司”奖(2015-2019年度,中国证券报)。

中国科技产业正处于黄金的发展周期,众多科技龙头正在形成,带来的巨大的财富效应。展望未来,科技主题仍是2021年重要的投资主线,核心科技为王时代或近在眼前,科技股具备长期投资价值。

科创板,聚科技之核心;

科创50指数,科创投资,龙头标杆,首选华夏基金。

免责声明

市场有风险,投资需谨慎。投资者投资于基金时,应认真阅读《基金合同》、《托管协议》、《招募说明书》、《产品资料概要》等文件及相关公告,如实填写或更新个人信息并核对自身的风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的基金产品。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利,也不保证最低收益。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。