来源:王群航

FOF具有专业化的资产管理叠加专业化的资产管理、双重的优中选优、风险和收益的二次平滑等显著的优势和特点,产品逻辑清晰,发展潜力巨大。2019年,是FOF及按照FOF方式运作的养老基金均可以初步有完整的年度业绩观察的第一年,相关的经验值得总结。一

产品数量

2019年,发布了新产品文件的FOF、TDF、TRF分别有5只、29只和28只,全部在当年开始发行,最迟的发行起始日期是12月31日。上述产品中,FOF全部在当年成立,TDF、TRF均有26只在当年成立。62只新产品,占当年新发行基金总量的比例为5.66%,是一个小类。

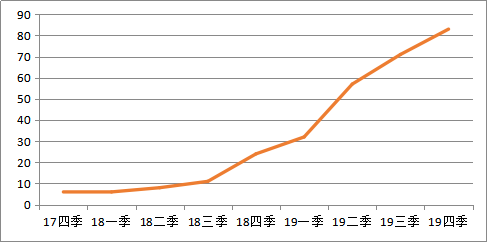

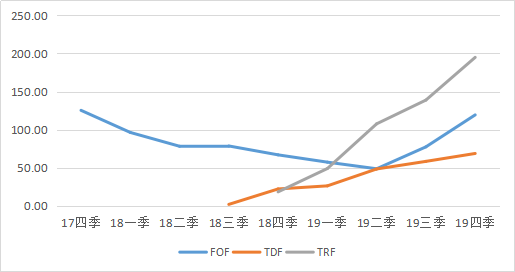

参看图1,截至2019年末,已经运作的FOF及按照FOF方式运作的养老基金共有83只,细分来看,FOF、TDF、TRF分别有19只、34只、30只,依然都是一些期待成长壮大的小小类别。

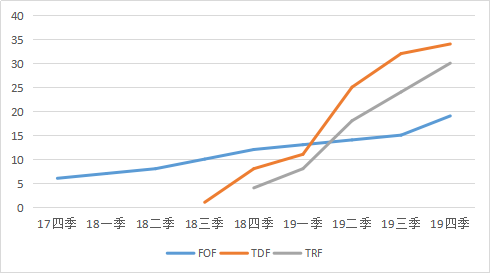

自2018年第三季度开始,在监管机构的大力推动下,必须按照FOF方式进行运作的养老基金积极入市,快速发展,TDF、TRF这两类产品后发先“至”,数量均超过了FOF,有力地促进了FOF的发展,具体情况可见图2。

图1:FOF及养老基金的总数量变动情况

说明:(1)数据来源:大成基金管理有限公司

(2)数据截止日期:2019年12月31日

(3)统计方式:由于资产是合并运作的,因此以全部A类份额为统计对象

图2:FOF、TDF、TRF这三大类主要产品的数量变动情况

说明:(1)数据来源:大成基金管理有限公司

(2)数据截止日期:2019年12月31日

(3)统计方式:由于资产是合并运作的,因此以全部A类份额为统计对象

二

产品规模

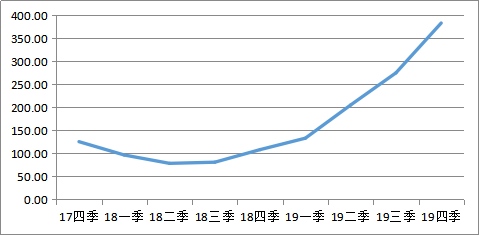

参看图3,截至2019年末,83只FOF及养老基金所管理的资产总规模为382.94亿元,自2018年第三季度起,它们总规模就一直在稳步地增长着,其中的主要原因,就在于养老基金的强势加入,大量发行。

图3:FOF及养老基金的资产总规模变动情况

说明:(1)数据来源:大成基金管理有限公司

(2)数据截止日期:2019年12月31日

(3)统计方式:由于资产是合并运作的,因此以全部A类份额为统计对象

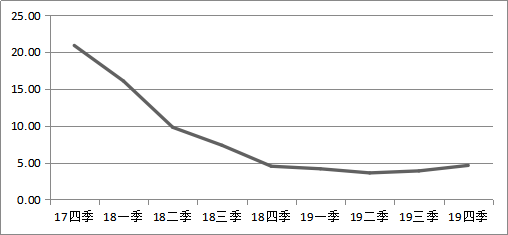

图4:FOF及养老基金的平均规模变动情况

说明:(1)数据来源:大成基金管理有限公司

(2)数据截止日期:2019年12月31日

(3)统计方式:由于资产是合并运作的,因此以全部A类份额为统计对象

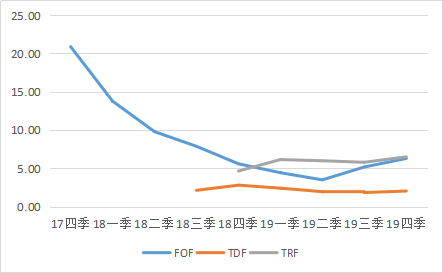

虽然养老基金大量发行,但募集到的资金总量有限,且2019年中曾经一度不得不较多地搞发起式,因此,从平均规模的变动情况来看,就是另外一种情况了。参看图4,FOF及养老基金的平均规模变动走势,在经历了2018年度前三个季度的快速去“水份”之后,平均规模变动情况在2018年中见底,从4.5亿元,经4.15亿元、3.6亿元、3.87亿元,现在已经回升到了4.61亿元,为近5个季度的最高值,这或许就是行业的底部区域了,并且已经有了一丝黎明的曙光初现,毕竟行业的整体业绩较好。

图5:FOF、TDF、TRF这三类产品的资产总规模变动情况

说明:(1)数据来源:大成基金管理有限公司

(2)数据截止日期:2019年12月31日

(3)统计方式:由于资产是合并运作的,因此以全部A类份额为统计对象

参看图5,从产品类型细分的角度来观察FOF、TDF、TRF的总规模变动情况,大家都在2019年度有良好的表现,尤其是FOF的回升态势明显。不过,分类来看,最突出的还是TRF,总规模为194.75亿元,FOF和TDF,分别只有119.36亿元和68.83亿元。TRF的一马当先,与1年持有期产品较受欢迎有关;FOF的规模增速较快,与工银瑞信智远动态配置三个月持有期混合FOF较为新颖的产品设计及成功发行有关,募集规模为45.31亿元,非常有效地拉高了同类产品的总规模。

图6:FOF、TDF、TRF这三类产品的平均规模变动情况

说明:(1)数据来源:大成基金管理有限公司

(2)数据截止日期:2019年12月31日

(3)统计方式:由于资产是合并运作的,因此以全部A类份额为统计对象

参看图6,FOF、TDF、TRF这三类产品的平均规模,三类产品各有各的特色表现:FOF止跌回升已有两个季度,最新均值为6.28亿元;TDF还是在2亿元上下振荡,且从未上过3亿元,在经历了去年二、三季度的1.94亿元和1.83亿元之后,2019年末为2.02亿元;TRF的平均规模变动情况表现相对最好,2019年末时为6.49亿元,为此类细分产品有史以来的最高。

三

业绩

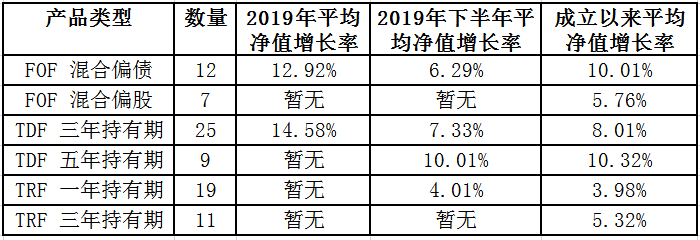

表1:FOF、TDF、TRF的各自细分及其业绩表现

说明:(1)数据来源:大成基金管理有限公司。

(2)数据截止日期:2019年12月31日。

(3)统计方式:由于资产是合并运作的,因此以全部A类份额为统计、观察对象。

(4)由于交易便利,流动性良好,不存在冲击成本,故建仓期全部统一设为1个月。

(5)在6个细分类型中,对于各类产品平均业绩的统计起步数量为5只,小于和等于4只的产品类型不做平均数的统计。这种统计方式,是行业发展初期确定的业务规则,20多年前,我们开始做封闭式基金、开放式基金业绩统计时,就是这么做的。

(6)专门增加了一个“2019年下半年平均净值增长率”业绩统计,是因为FOF尤其是养老基金处于发展的初期,可以观察的产品实在太少,否则就有太多的“暂无”了。

(7)上述平均净值增长率,都是简单的算术平均。

(一)FOF

权益类资产的配置是FOF之收益和风险的主要来源,因此,按照权益类资产配置空间的大小、中值的高低,我们将FOF分为混合偏债与混合偏股两个小类。

参看表1,截至2019年末,混合偏债FOF有12只,年平均净值增长率为12.92%,成立以来的平均净值增长率为10.01%,总体绩效表现较好,而之所以如此这般地“较好”,是因为其中的个别品种曾经在某段时期内对于个别种类的非权益类资产有过较高比例的成功配置。如果剔除上述品种的基金,混合偏债FOF在2019年的平均净值增长率就是9.51%,依然不错。

混合偏股FOF的数量达不到本文最基本的统计要求,故暂时没有2019年度甚至是2019年下半年的平均净值增长率数据,但是,从“成立以来平均净值增长率”这个数据简单地来看,依然有5.76%,这个业绩,理论上也是比较好的,毕竟这是从0.00%到19.57%共计7只产品累计收益的简单平均。此类细分FOF尚处于发展的初期,未来的一切,有待于时间的验证。

(二)TDF

从持有期限来看,TDF有两个期限:三年持有期、五年持有期,数量分别为25只、9只,前者是当前市场上最大的一个细分类型,且类内的细分也最多,有2030、2033、2035、2038、2040、2043、2045共计7个目标期限。

参看表1,TDF三年持有期2019年度的平均净值增长率为14.58%,2019年下半年的平均净值增长率为7.33%,成立以来的平均净值增长率为8.01%,总体绩效表现良好。其中年度的平均净值增长率最高,与此类产品在2019年上半年获利相对更多这种结构性的利润格局有关。

由于期限较长,TDF五年持有期是一个发展较为困难的细分品类,2019年下半年的平均净值增长率为10.01%,成立以来的平均净值增长率为10.32%。这样的收益,如果能够持续,未来一定会改善此类基金的市场形象。

更为重要的是,就三年持有期、五年持有期这两类TDF的可比数据对比来看,后者略高一些,说明了行业对于这两类产品的管理总体上符合产品的设计要求和内在的风险收益特征要求。

(三)TRF

TRF也有两个持有期限的细分,一年持有期、三年持有期分别有19只和11只。参看表1,由于整体的发展时间不长,不符合本文的业绩统计条件,故暂无2019年度平均业绩数据。目前,TRF上可以看到的、带有一些细分行业特色的数据有:TRF一年持有期2019年下半年的平均净值增长率为4.01%,成立以来的平均净值增长率为3.98%;TRF三年持有期成立以来平均净值增长率为5.23%。

总体来看,虽然数据的期限较短,但数值基本上符合这两类细分产品的设计定位和风险收益特征要求。而这一切,也正是它们发展的相对较好的一个客观原因。未来,假以时日,且这样的业绩能够持续,此类基金的前景值得期待。

四

问题与建议

(一)FOF类产品应该如何收费,监管层已经有明确的规范。但即便如此,甚至在业内,也还是有一些对于所谓双重收费的质疑,这既是非常欠专业的,更有违规的嫌疑。由此来看,从业内,到全市场,对于FOF的认知有待继续提高。

(二)在养老基金方面,短持有期限产品的发行情况较好,这其中的原因在于市场的各个层面,大家对于FOF及养老基金的认知还有待继续提高,尤其是期限配置方面。

(三)货基的配置比例不得超过15%,这个规定是否有探讨的空间?当前,债券基金的总规模虽然早已超过了2万亿元,但若剔除定制产品,以及剔除绩差的、限制申购的,真正适合FOF及养老基金进行避险配置的低风险品种可能不多。这将有可能加大FOF及养老组合配置的风险暴露,有可能影响到行业的发展。

(四)2019年12月中、下旬,各有一只一年持有期的TRF到期,均遭到了快速赎回,期末所剩资产规模合计为7.48亿元,较成立规模减少了46.69%,较2019年三季末减少了52.57%。这两只TRF,截至2019年末时的成立以来净值增长率分别为6.3%和8.23%,在低风险产品中属于业绩良好的产品。但即便如此,仍然遭到了较大规模的赎回,这种情况值得行业深思。

(五)从FOF到养老基金,结合它们的产品设计定位与风险收益特征来看它们的业绩,总体上都是比较好的,如果放在了常规的基金品种上,理应会受到很多专业投资机构的青睐。但是,FOF及养老基金当前的发展境况如此艰难,这或许表明,业内各个层级的投资者是否都应该重新审视一下他们的投基策略呢?FOF及养老基金,都是基金,都可以成为机构的配置标的,而非一定要局限于“养老”。

(六)TDF现已有7个到期年份的细分,这样的细分是否有必要呢?

(七)养老基金有TDF、TRF两大细分,这是借鉴国外经验的结果,但是,发展现状较为艰难。为此,是否可以适度放开一些限制,让业内有一些中国特色的自由创新空间呢?

(八)在FOF及养老基金的管理人条件方面,一些硬性的要求,将小公司、新公司挡在了门外。但是,现实的市场情况是:大公司、老公司做起来也很难。因此,相关的门槛是否可以考虑取消呢?让所有想做的人都可以进来,让市场、让业绩来做评判。

(九)除了发行,市场几乎很难见到对于FOF及养老基金的持续宣传,尤其是结合了产品设计定位和风险收益特征的、带有一定专业水平的宣传,从而让投资者对于FOF及养老有一个正确的认知。这其实不仅仅是FOF及养老基金中存在的问题,在其它一些种类的基金上,也有类似的问题:宣传基金,不能够仅仅只看收益率。

(十)提及FOF,都会想到资产配置。但如何做好资产配置,尤其是灵活的资产配置,而非僵化的资产配置,这或许需要行业认真思考。

(十一)中国证监会2014年7月11日发布、8月8日起施行的《公开募集证券投资基金运作管理办法》第三十条第四项规定:“百分之八十以上的基金资产投资于其它基金份额的,为基金中基金”,这表明,FOF及按照FOF方式运作的养老目标基金等,与股票基金、债券基金、货币市场基金、混合基金等一样,同属于国家法定的一级分类。

但是,基金业协会每月披露的《公募基金市场数据》中目前没有FOF这个类别。为了更好促进行业的发展,建议:FOF及按照FOF方式运作的养老目标基金是应该作为一级分类被单独统计并披露出来的。

(十二)行业现在依然在卧薪尝胆、苦练内功,敬候佳音、静待税延利好之契机。在此之前,每一天的宝贵时间,都因该是我们自我完善、自我提高之良机,以待届时有充分的、强大的、可充分爆发和释放竞争力。

温馨提示:基金投资需谨慎。请投资者在投资前认真阅读基金的《基金合同》、《招募说明书》等文件,根据自身风险承受能力购买产品。本文谨供参考,不作为任何法律文件,也不构成任何法律承诺。

特别说明:(1)个人观点,敬请指正。(2)本人原创,欢迎转载、引用,请注明出处:公众号《王群航》。