来源:好买臻财VIP

近期A股巨震,春节后三个交易日沪深300指数大跌3.62%。而同期港股则较为坚挺,恒生指数上涨0.48%。

年初至今,港股表现更是牛冠全球,截至2月22日收盘,恒生指数年内累涨11.34%,在全球主要股指中涨幅居首。

最近,身边越来越多的朋友都开始关注港股,好奇要不要追涨?想投资又不知道买什么基金好?

那我们就站在当前时点,看一看现在投港股有哪些机会和风险。当然,由于基金研究是我们的老本行,我们自然也整理有这样一份清单,列明港股牛基。纠结要不要投港股的小伙伴可以认真看看文章第一、第二部分,权衡一下机会与风险。决定投资港股,又不知道买什么的小伙伴可重点看第三、第四部分港股牛基名单,公募、私募都有覆盖!

1

两年仅涨5%

今年轮到港股表现了?

2019、2020两年,沪深300指数累计大涨73.10%,而恒生指数同期仅涨5.36%。所以很多人会想,港股今年是不是要表现一下了?

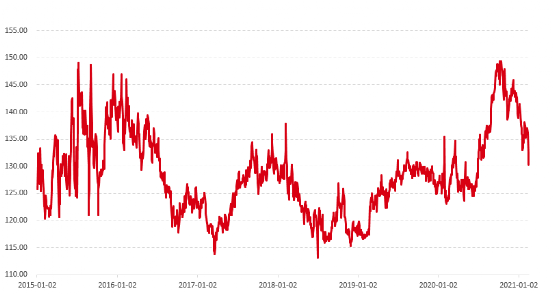

近年来,港股受政治、疫情等多方面因素拖累,确实表现较弱。2020年12月,A股相对港股的溢价指数最高达145.94,处于5年来高位,即在A股和H股两地上市的企业,其A股价格比H股价格平均贵45%。

但经历年初快涨后,港股折价已得到了一定程度的修复。截至最新,恒生AH股溢价指数约为130,处于近5年均值附近。

▼2015.1.2-2021.2.19 恒生AH溢价指数变化

数据来源:Wind,好买基金研究中心;

数据来源:Wind,好买基金研究中心;数据日期:2015.1.2-2021.2.19

需要明确的是,便宜、折价并不等同于好的投资机会,因为折价修复是不确定的、是快速的也是难以持续的。未来的投资机会,要看港股是否有成长性强的优质标的,是否有增量资金持续关注。而这两点正是港股当前出现的变化。

一、许多中国优质企业选择在港股上市

由于A股、港股IPO标准、投资者结构、交易环境等多方面的差异,许多中国优质企业仅在港股上市而未在A股上市。

同时,越来越多的在美上市中概股也在考虑赴港二次上市。投资者能在港股市场买到许多A股没有的标的,不仅是腾讯、阿里等互联网巨头,也有快手、美团等新兴业态龙头。

对于基金经理而言,若能同时兼顾A股、港股的投资机会,则其选股范围更广、可投标的更多,更易兑现其投资能力。

二、增量资金加速流入港股

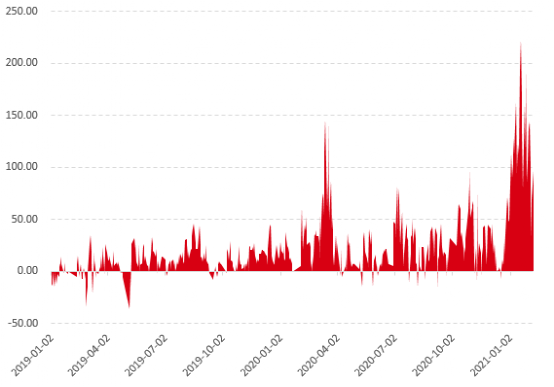

截至今年2月8日,1个多月时间里,南下资金累计流入港股3177亿,而去年全年南下资金累计流入不过6000亿。

▼2019.1.2-2021.2.8 港股通日买入净额变化

数据来源:Wind,好买基金研究中心;

数据日期:2019.1.2-2021.2.8

2021年以来,港股通日买入净额骤增,南下资金加速流入。大陆基金火热发行,而A股龙头企业估值偏贵,基金经理南下寻找更具性价比的标的,为港股市场带来巨大的增量资金。

2

港股的风险

投资前可要看清楚

都说港股便宜,港股折价,其实便宜有便宜的理由,且并非所有个股都便宜。港股是离岸市场,参与者主要是大陆资金和外资,而这些资金更偏爱新兴成长型行业,对传统行业较为冷淡。同时香港政府缺乏货币政策空间,难以对港股市场进行流动性的广泛灌溉,所以许多传统行业个股常年无人问津,处于低估状态。

相反,不少新兴行业龙头则备受机构追捧,估值居高不下。近两年恒生指数虽涨幅不大,但指数成分股一直在剔除传统行业权重,纳入互联网、消费行业龙头,所以当前恒生指数估值也不便宜,处于近十年高位。机构抱团风险在港股同样存在,且作为离岸市场,港股对于流动性变化也更为敏感。

一、港股抱团现象同样严重

腾讯、港交所等明星绩优股的估值均处历史高位,更不用提许多备受机构青睐、又无历史估值体系参考的成长股。这不是港股独有的问题,在全球经济、政策周期的这一阶段,无论是美股、A股还是港股,质优个股享有着较高的确定性溢价,这是权益资产投资者不得不面临的风险。

好公司确实能穿越周期,但波动在所难免。如今茅台的股价较2007年牛市高点时涨了近20倍,但其2008年也大跌逾50%。

二、港股更易受流动性因素影响

港股是离岸市场,主要参与者并非本土资金,且香港政府缺乏货币政策与财政政策空间,难以干预港股的流动性环境,所以若国际投资者避险情绪升温,资金撤离,对港股的影响也较大。

以上简单概括了港股的机会与风险。总结而言,回看2019、2020年A股慢牛,基金赚钱效应、居民财富入市、绩优股持续上涨形成了较好的正反馈。当正反馈继续,资金变多,但高性价比标的减少时,基金经理自然会将目光转向港股市场。未来一段时期,港股表现或不会逊色于A股。但港股与A股、美股一样,绩优股存在确定性溢价,指数估值处于历史高位,这些风险不容忽视。

3

想投港股

有哪些推荐的公募?

沪港深基金是普通投资者借道公募投资港股的主流选择,该类基金可以通过沪港通和深港通投资港股。不过,由于沪港深基金也能投资A股,许多基金挂着沪港深的名号,实则却是重仓A股的A股基金。这里,我们筛选了2017年以来港股仓位长期在60%以上的名副其实的沪港深基金。

同时,我们剔除掉1年内出现过基金经理变动和管理规模不足一亿的产品,剩余基金中,我们挑选近一年收益、长期Alpha(相对恒生指数)、最大回撤等指标均处于前1/2的产品。最终我们筛选出了4只基金:

▼沪港深基金筛选名单

数据来源:Wind,好买基金研究中心;

数据来源:Wind,好买基金研究中心;数据日期:2016.5-2021.2

前三只基金行业配比较分散,科技、房地产、消费等行业均有涉及;而广发沪港深新机遇则更多配置于互联网行业。富国的两只沪港深基金持股更加分散,前十大重仓股总仓位在40%左右;而另外两只基金前十大仓位在50%左右,个股精选的特征更显著。

不过提示一句,以上沪港深牛基表现优异,一部分原因也是都重仓了腾讯、美团等互联网巨头,业绩背后运气、实力各占几分还需时间验证。

指数型基金方面,恒指ETF、恒指国企ETF、恒指互联网ETF等等均是投资港股的可选工具。

4

想投港股

有哪些合适的私募?

与公募相比,私募在选择标的,选择仓位方面均更为灵活,许多私募产品会同时兼顾A股、港股、美国中概股的机会。以下梳理了好买“新白马”与“千里马”私募名单中,重点布局港股的机构。

▼布局港股私募一览

一、人民币产品

1、同犇投资

价值投资,消费为王,做时间的朋友。同犇以长期视角挑选消费行业估值可接受的高成长企业,对于仅在港股上市的国内消费龙头有长期的跟踪与深入的调研。

2、泰旸资产

泰旸资产刘天君是专注于科技、消费、医药等长期赛道的成长股投手。既与时俱进,了解新业态、新发展、新冲击,也会脚踏实地验证企业长期成长性,回避题材炒作。对于港股市场的消费龙头与科技企业,泰旸保持着密切关注。

3、域秀资本

域秀资本冯刚同样是成长股投手,其首先注重赛道的选择,其次关注个股成长的时间价值,即持续的、高确定性的增长。对于符合冯刚选股原则的港股,域秀会重点布局。

除以上标的外,睿璞、趣时、申九等机构也会在港股上有一定配置。

二、美元产品

1、淡水泉投资(美元产品)

淡水泉以“基本面驱动的逆向投资”而闻名,即根据业绩基本面和市场情绪的判断,去大家所“忽略”或“冷落”的地方“淘金”。淡水泉美元产品同样关注A股、港股和美国中概股三大市场。淡水泉对近年被冷落的港股市场尤为关注。

2、旭松投资(美元产品)

旭松创始人佘鹏曾在景林工作五年之久,同样是深度价值投资的信奉者。清华大学化学工程本硕博连读,巴斯夫和陶氏化学的工作履历也塑造了佘鹏的产业思维。旭松美元产品是股票多空策略,会结合市场环境调整仓位,投资范围覆盖A股、港股和美国中概股,选择价格合理的好公司,对港股重点布局。

3、景林资产(美元产品)

景林主打深度价值投资,从实业角度出发,选择能为股东长期创造价值的好公司。景林美元产品会在A股、港股、美国中概股三个市场中选择最具性价比的标的,三个市场中景林美元产品尤其注重港股配置。

总结以上,近几年被冷落的港股,2021年上演了折价修复的好戏。而大陆市场基金热卖,流动性充裕,南下资金加速流入也在助推港股走强。但权益类资产逃不过波动,准备配置港股的投资者也应理解其作为离岸市场的劣势。

同时也要强调的是,专注选股的基金经理,不会因为港股有更好的系统性行情就去增配港股,其会横向对比各个市场的可投标的,选择最具性价比的个股。所以一只基金的港股仓位占比往往是基金经理选股的结果,当港股缺少好标的时,其港股仓位自然会降低。

对于基金投资者而言,选靠谱的基金经理还是应放在首位的,港股仓位高低不妨作为参考。希望上文总结的公募、私募名单能为你的港股投资提供帮助。