来源:中金点睛

疫情以来美国的修复路径:消费>>库存>>生产>>投资

从去年10月份以来,美国局部的补库周期已经开启。往前看,从消费到库存到生产的链条能否最终传导到企业进一步扩大产能的投资周期,是支撑未来更可持续内生增长的关键,对大宗商品走势也将带来更为直接的推动。

投资周期开启的条件:有意愿且有能力

需求是刺激企业扩大产能增加生产的最直接动力。

能够传导到企业扩大投资,还需要一个前提是当前的产能都已经基本打满。

是否有能力投资取决于企业资产负债表和现金流情况。

潜在不确定性来自供给侧非线性变化,如部分新兴市场

那么美国投资周期开启了么?

整体上看,与其说当前美股市场投资周期已经开启,更为恰当的可能是从疫情冲击中“冰封”的状态中恢复。

往前看,随着疫苗接种下复工和产能的推进、以及需求的持续释放,如果需求依然维持强劲的话,那么偏紧的供需结构有望支撑企业扩大产能和投资支出;但是,其他市场如欧洲日本、以及部分新兴市场供给的非线性快速释放可能对于可贸易品的供给产生较大冲击,因而影响甚至改变当前较劲的供需格局。从疫苗接种、产能和库存修复、以及1.9万亿美元刺激失业补助发放等几个维度,年中都是验证未来资本开支周期能否开启的关键验证时点。

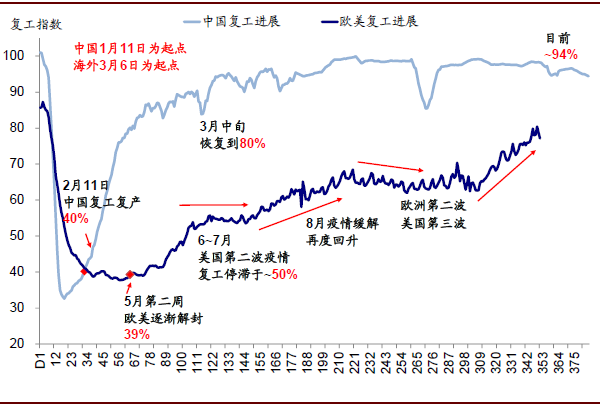

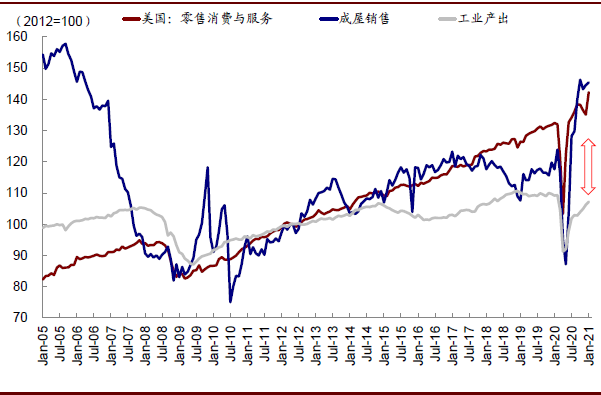

在一方面大量财政转移支付使得居民可支配收入和储蓄率大幅跃升、而另一方面疫情持续升级拖累生产复工不断受阻的双重作用下,美国疫情以来的经济修复路径是从消费端开始,进而导致需求和生产的缺口不断扩大、零售和渠道部分商品库存骤降、以及进口需求激增的现象。

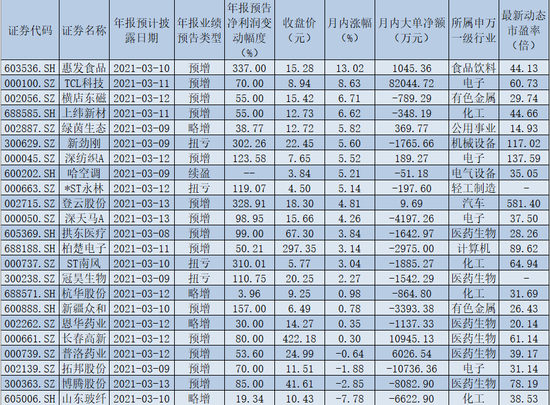

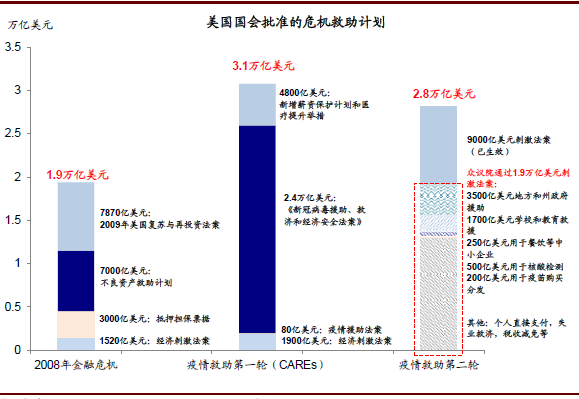

图表: 当前,参议院民主党人已经就1.9万亿美元的财政刺激法案细节达成一致,接下来或很快通过

资料来源:Bloomberg,Haver,中金公司研究部

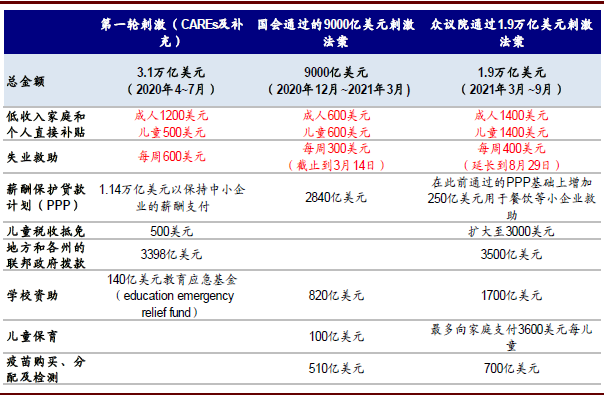

图表: 新一轮财政刺激仍以大规模的财政转移支付为主,包含大量的直接补贴和失业救助

资料来源:Bloomberg,Haver,中金公司研究部

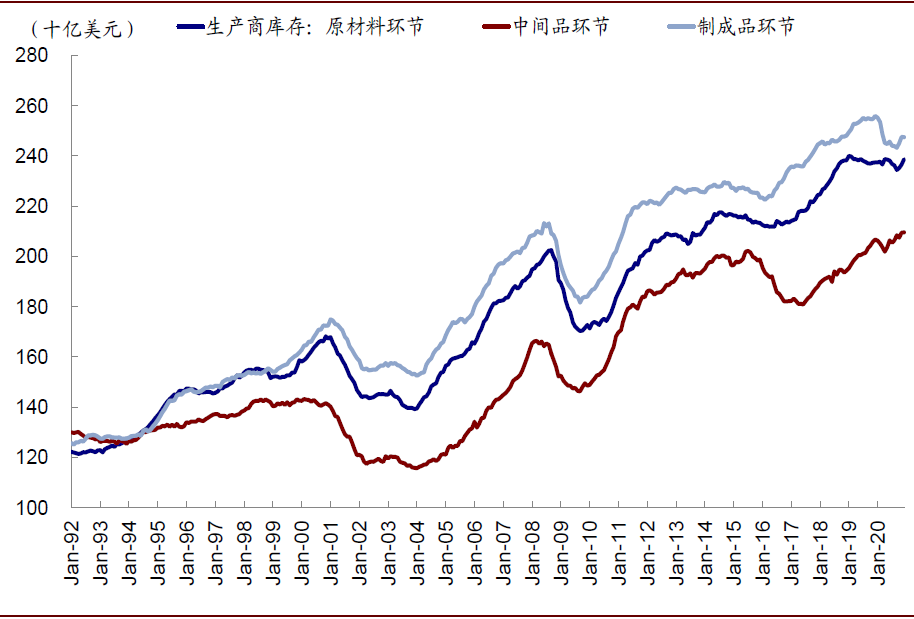

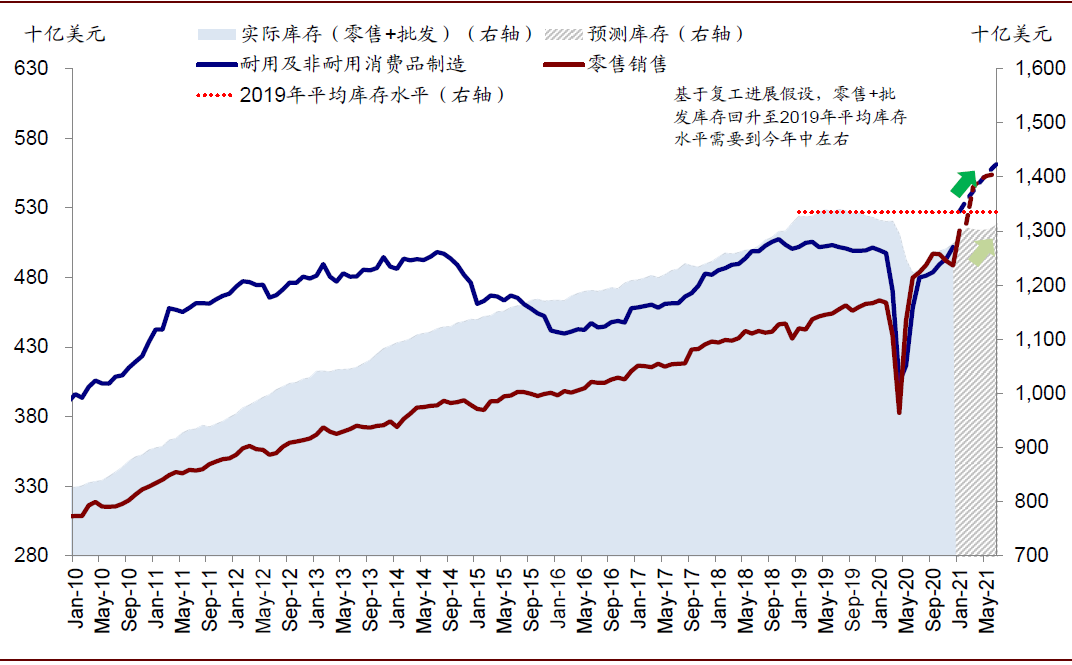

当前,随着需求侧刺激仍在加码(去年底第二轮9000亿美元以及即将通过的1.9万亿美元刺激)、疫情不断改善下复工有望推进,整体经济修复也在逐步步入正轨。从去年10月份以来,美国局部的补库周期已经开启,但仍主要以消费端为主,未来或将还有进一步空间(我们测算要到今年年中左右)。相比之下,生产商的制成品库存虽然较低,但原材料和中间品库存已经回到疫情前水平。

图表: 12月美国居民的储蓄率再度攀升至13.7%,目前仍远高于疫情前6~8%的正常水平

资料来源:Bloomberg,Haver,中金公司研究部

图表: 此前疫情的不断升级持续拖累企业复工复产…

资料来源:Bloomberg,Haver,中金公司研究部

图表: …进而导致需求和生产的缺口不断扩大

资料来源:Bloomberg,Haver,中金公司研究部

图表: 从同比增速来看,消费和渠道环节都依然低于生产环节

资料来源:Bloomberg,Haver,中金公司研究部

那么往前看,从消费到库存到生产的链条能否最终传导到企业进一步扩大产能的投资周期,是支撑未来更可持续内生增长的关键。如果能够开启,对于近期市场非常关注的大宗商品走势也将带来更为直接的推动。

► 需求是刺激企业扩大产能增加生产的最直接动力。目前来看,需求侧确定性依然相对较高,主要来自我们上文中提到的新一轮1.9万亿美元财政刺激、以及美国处于极端低位库存水平的驱动。因此,我们预计未来一段时间美国在需求侧仍将维持相对较强的韧性。

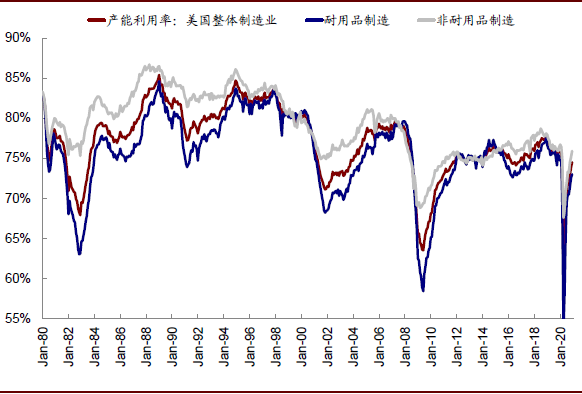

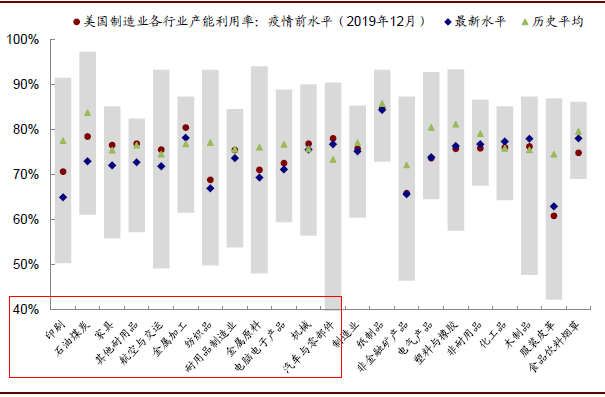

► 需求强劲能够传导到企业扩大投资,还需要一个前提条件是当前的产能都已经基本打满。目前看,截止1月的数据,美国整体的产能利用率为75.2%,略低于历史均值77.2%和疫情前75.8%的水平。不过耐用品生产商的产能利用率修复更慢,目前73.7%(历史平均75.7%,疫情前75.2%),例如印刷、石油煤炭、家具、航空交运、金属加工、纺织品、电脑电子、机械和企业零部件等,距离疫情前的高点仍有不少距离,因此在新增投资之前可能以先修复当前产能利用率为主。

此外,这一点从美国生产商的库存水平中也可以得到印证。我们注意到生产商并不缺少原材料和中间品库存,整体都已经回到2019年底疫情前水平,只是因为生产跟不上无法满足需求,这才导致了交付时间不断拉长。

图表: 如果未来疫情持续缓解,复工持续推进,产能爬坡也将继续推进

资料来源:Bloomberg,Factset,Haver,中金公司研究部

图表: 目前美国制造业包括印刷、石油煤炭、家具等在内行业的产能利用率依然处于相对低位

资料来源:Bloomberg,IMF,Ourworldindata,Haver,中金公司研究部

图表: 中间品和原材料的库存回补速度较快,已经基本回到甚至超过疫情前水平

资料来源:Bloomberg,Factset,Haver,中金公司研究部

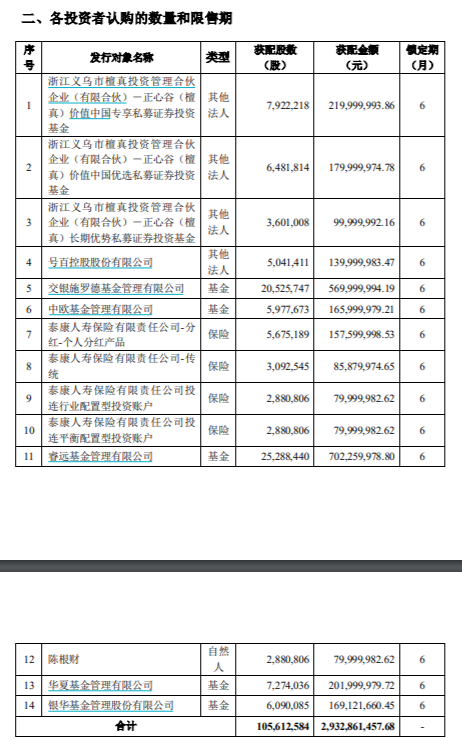

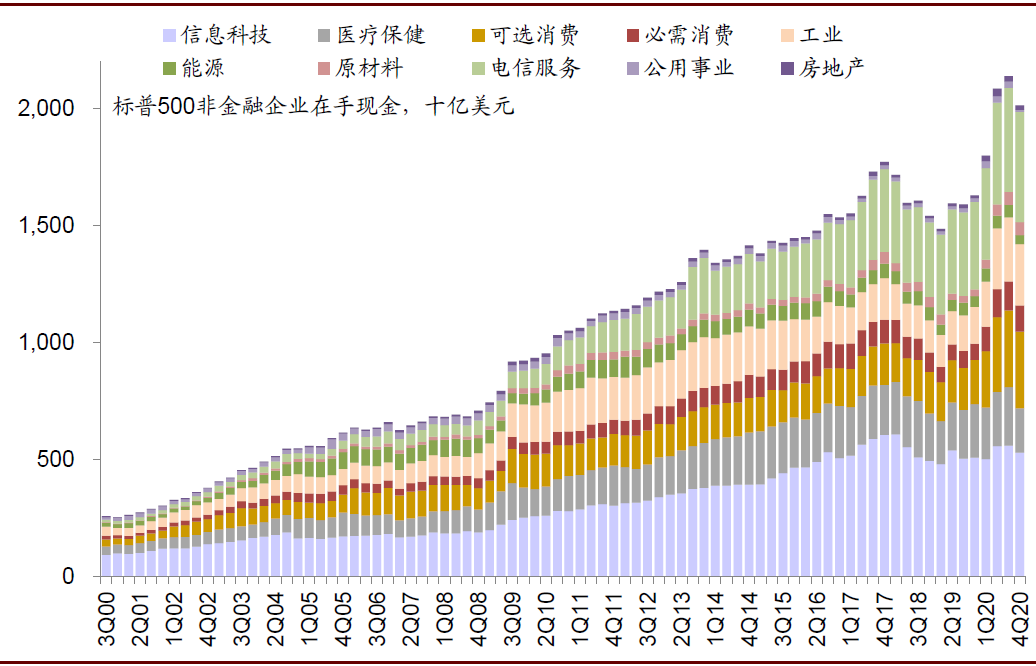

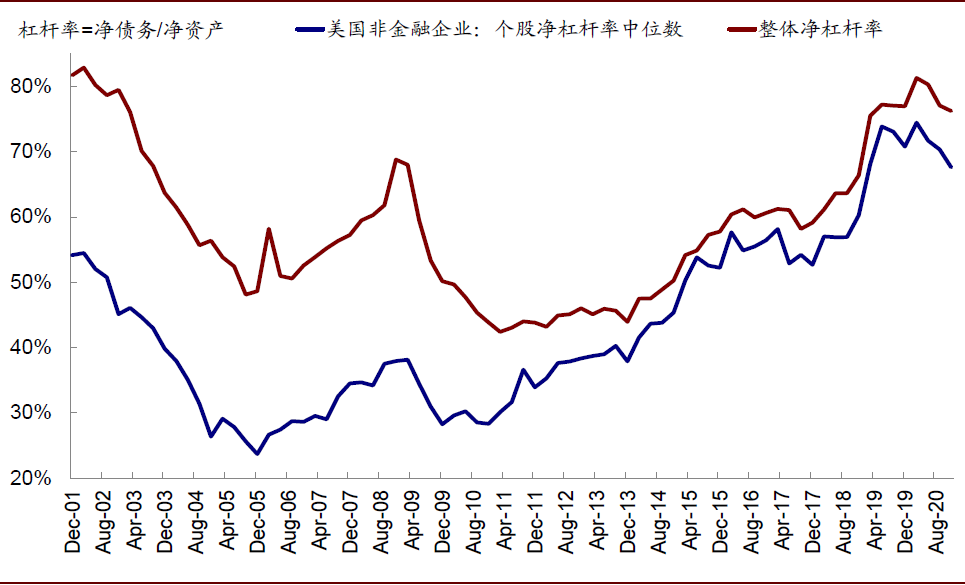

► 是否有能力加大投资取决于企业的资产负债表状况和现金流情况。从最新截止的四季度美股业绩来看,随着盈利增长的修复,企业财务杠杆和偿付能力、经营性现金流情况都有所修复,但仍维持相对高位。在手现金的分化也依然较为明显,2万亿美元左右的整体在手现金,信息科技、消费和通讯服务就占了64%,而包括谷歌、微软、嘉信理财、亚马逊、苹果、脸书在内的10家头部公司四季度在手现金占标普500比例就达36%。因此,企业新增支出能力较为分化。

图表: 美股四季度非金融板块在手现金降至2.01万亿美元,其中信息科技占比26.4%,通讯服务占比23.4%,可选消费占比16.3%,公用事业和房地产占比最低

资料来源:Bloomberg,IMF,Ourworldindata,Haver,中金公司研究部

图表: 美股四季度非金融企业个股净杠杆率中位数降至68%;整体净杠杆率由三季度的77%降至四季度的76%

资料来源:Bloomberg,Factset,Haver,中金公司研究部

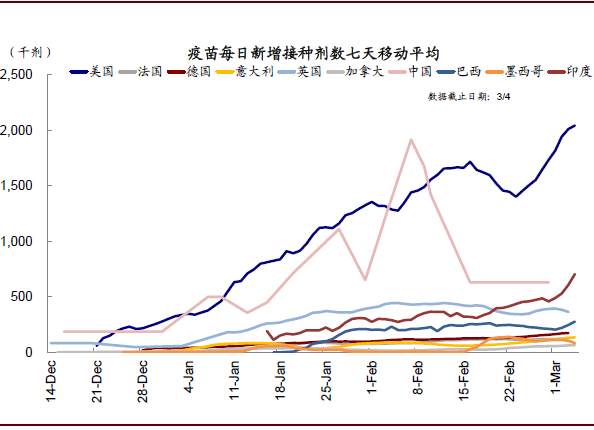

► 潜在的不确定性来自供给侧的非线性变化。在当前疫苗整体接种进展顺利的背景下,供给的非线性修复有个可能是一个较大变数,因为毕竟相当的产能并非永久性处出清而是暂时因为疫情阻断。

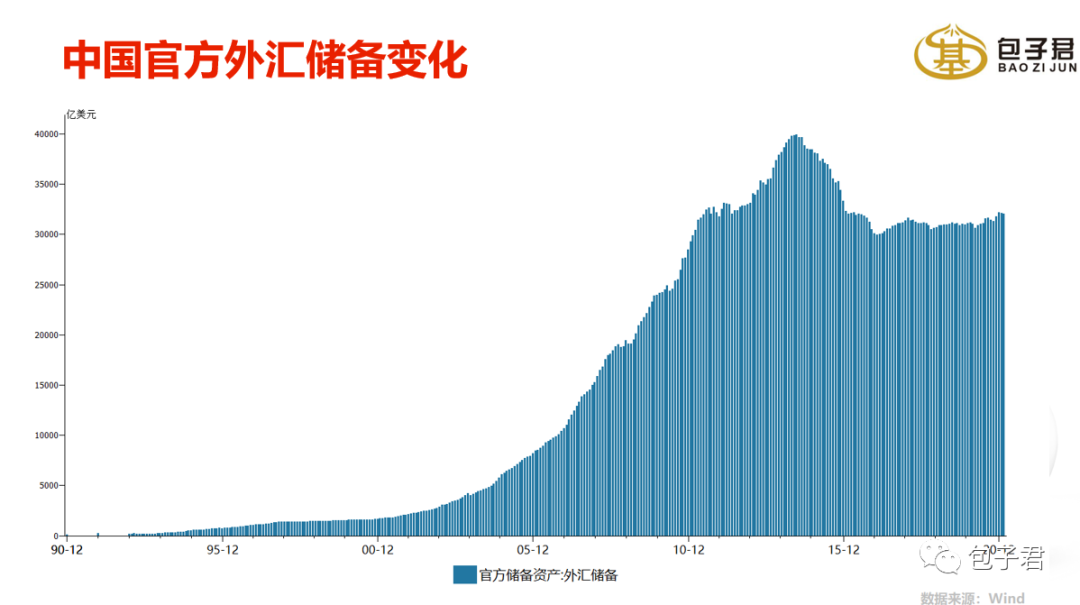

在美国之外,我们发现最近部分新兴市场(如印度、巴西、土耳其等)的疫苗接种持续加速,例如印度的日均接种速度已经高达70.5万剂,而智利的单剂人口覆盖已达20.4%,这明显快于此前新兴市场难以在短期内接种上疫苗的预期,更不用说普遍处于高位的大宗商品价格的驱动。

图表: 一定阶段内,美国提供需求+中国提供供给的联动仍是主线

资料来源:Bloomberg,IMF,Ourworldindata,Haver,中金公司研究部

图表: 部分新兴市场近期接种疫苗持续加速

资料来源:Bloomberg,中金公司研究部

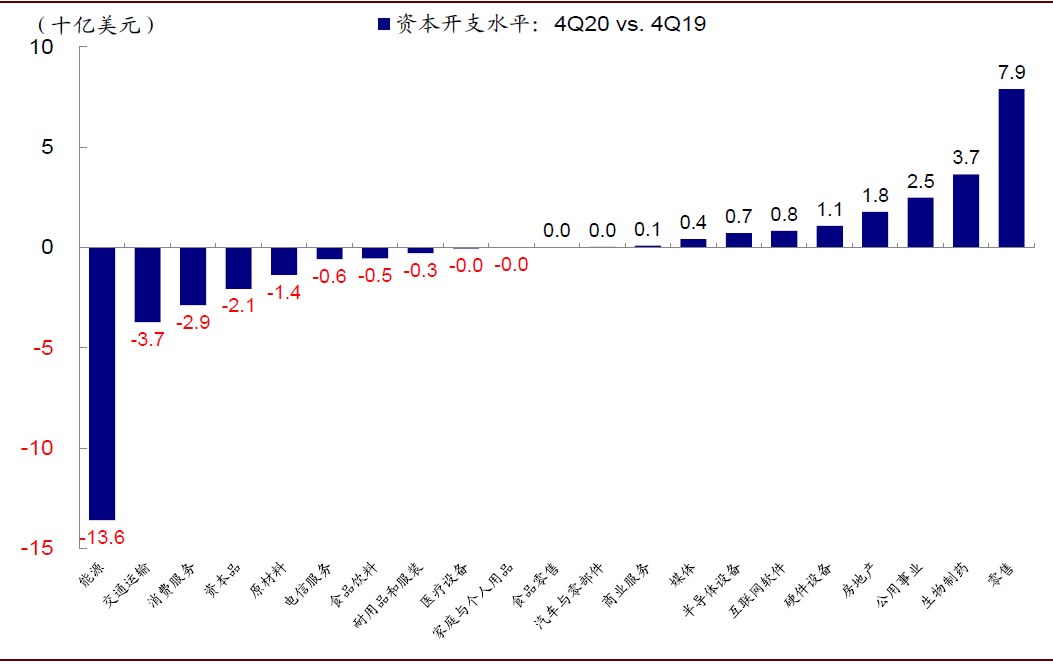

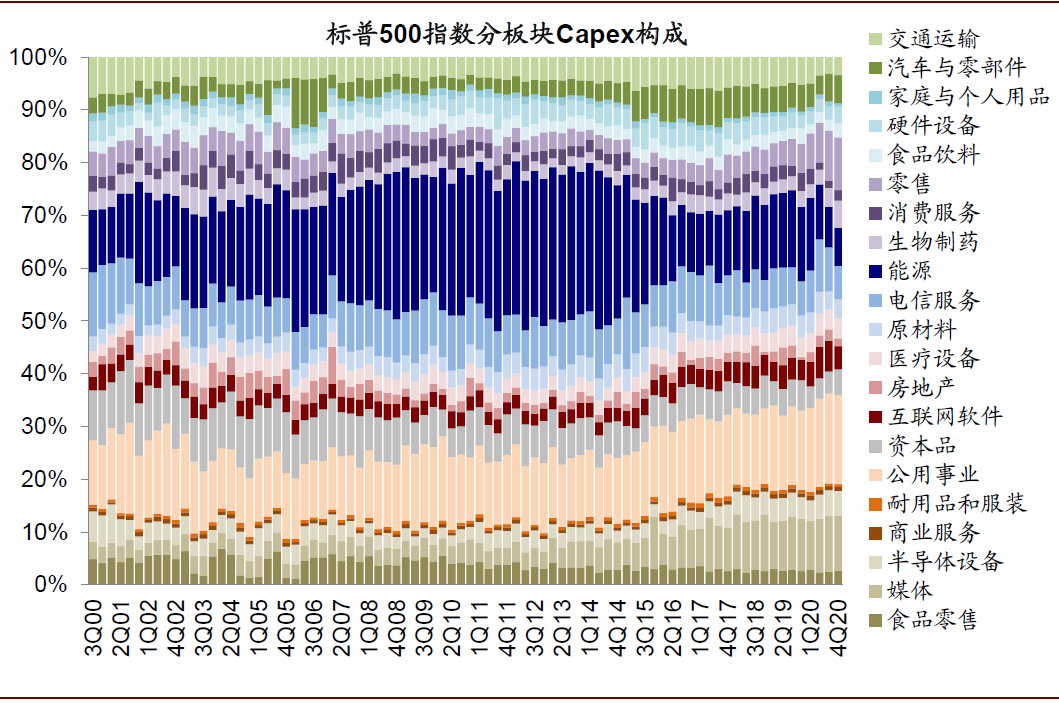

截止四季度最新的美股上市公司财报数据显示,企业的资本开支(capex)从疫情的影响中逐步修复,但还没完全修复至疫情前2019年四季度的水平。如果扣除能源板块后,可比口径下,其他非金融板块资本开支同比小幅转正。因此,整体上看,与其说当前美股市场投资周期已经开启,更为恰当的可能是从疫情冲击中“冰封”的状态中恢复。

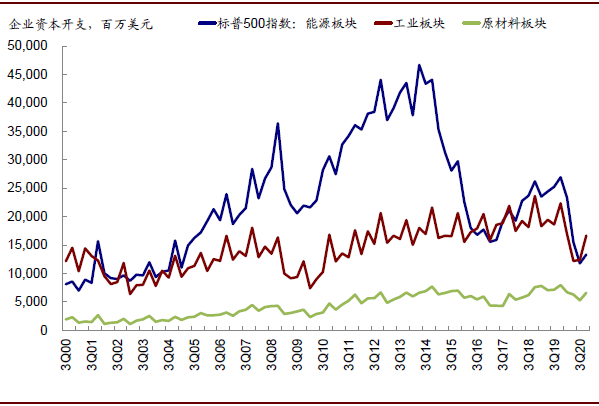

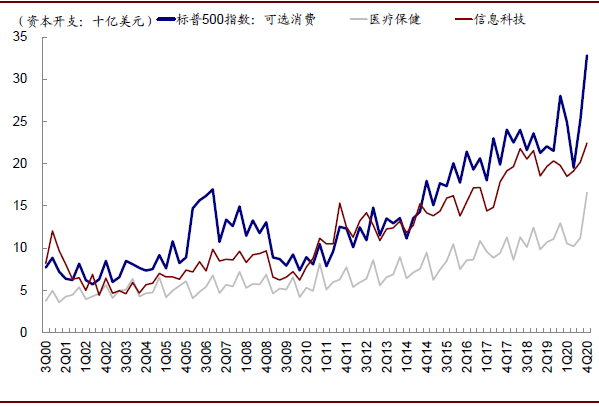

另外,更重要的是,不同板块之间的修复差异很大。例如,偏中上游的能源、工业和原材料板块不仅修复速度较慢,水平也远低于疫情前水平。相比之下,需求旺盛同时具有更强投资能力的板块如信息科技、医药和可选消费板块的投资支出都快速增长、且远超过疫情前水平。具体而言,零售、生物科技、公用事业、房地产、硬件设备、软件、半导体、媒体等的资本开支都已经超过2019年底疫情前的水平,上述这些板块也恰是受益于美国需求侧刺激导致需求较为旺盛的行业。相比之下,偏上游和制造业的能源、交运、资本品、原材料、电信、耐用品、以及偏接触性服务消费的消费服务资本开支还远低于疫情前水平。

图表: 企业的资本开支从疫情的影响中逐步修复,但还没完全修复至疫情前2019年四季度的水平

资料来源:Bloomberg,中金公司研究部

图表: 偏中上游的能源、工业和原材料板块不仅修复速度较慢,水平也远低于疫情前水平

资料来源:Bloomberg,中金公司研究部

图表: 需求旺盛同时具有更强投资能力的板块如信息科技、医药和可选消费板块的投资支出都快速增长、且远超过疫情前水平

资料来源:Bloomberg,中金公司研究部

图表: 美股四季度非金融板块资本开支同比增速回升至-3.3%(三季度-12.3%)

资料来源:Bloomberg,中金公司研究部

图表: 可比口径下,美股四季度能源板块资本开支同比下滑-50.5%,非金融非能源板块资本开支同比上升4.5%

资料来源:Bloomberg,中金公司研究部

图表: 在美股四季度非金融板块~1845亿美元的资本开支中,可选消费、公用事业、通讯服务、信息科技合计占比63.6%

资料来源:Bloomberg,Factset,中金公司研究部

因此,往前看,随着疫苗接种下复工和产能的推进、以及需求的持续释放,如果需求依然维持强劲的话,那么偏紧的供需结构有望支撑企业扩大产能和投资支出;但是,其他市场如欧洲日本、以及部分新兴市场供给的非线性快速释放可能对于可贸易品的供给产生较大冲击,因而影响甚至改变当前较劲的供需格局。我们认为,从疫苗接种、产能和库存修复、以及1.9万亿美元刺激失业补助发放等几个维度,年中都是验证未来资本开支周期能否开启的关键验证时点。

图表: 我们测算,当前零售商和批发商库存绝对水平回升至 2019 年平均值需要到今年中左右(同比转正)

资料来源:Bloomberg,Factset,中金公司研究部

文章来源

本文摘自:2021年3月7日已经发布的《美国投资周期开启了么?》

分析员 刘 刚 CFA SAC 执业证书编号:S0080512030003 SFC CE Ref:AVH867

分析员 王汉锋 CFA SAC 执业证书编号:S0080513080002 SFC CE Ref:AND454

法律声明

扫二维码,3分钟极速开户>>

扫二维码,3分钟极速开户>>