出品:浪头饮食

作者:肖恩

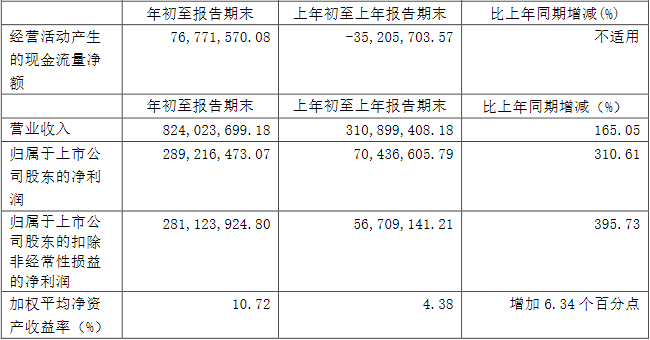

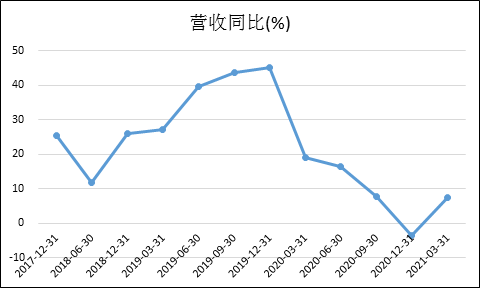

4月21日, 三只松鼠股份有限公司(下称“三只松鼠”)发布2021年一季报,报告期内公司实现营业收入36.71亿元,同比增长7.58%;同期实现归母净利润3.15亿元,同比大增67.57%。事实上,如此之高的增速只是表象,基数低是主要原因,若相较于2019年1季度的2.96亿元的归母净利润,三只松鼠这两年的利润增长平均仅有约3%,实在谈不上高增长。

此外,根据魔镜线上销售的数据显示,3月份的销售数据是惨淡的,线上流量增长乏力,业绩的增长或主要是依靠新开拓的线下渠道的高毛利。但包括三只松鼠、良品铺子、盐津铺子、洽洽食品、来伊份在内的休闲食品厂商都在铺线下渠道,看上的还是线下的利润率高。内卷竞争日趋激烈,线下的利润率不知道又能维持到何时呢。

高增速缘于低基数 线上销售不理想

对于线上的休闲食品来说,2020年的疫情带来的影响是两方面的,其一,疫情期间出外消费场景减少,因此线上购买休闲食品的需求增加;其二,由于疫情导致的相关营业成本有所上升,导致净利润承压。

2020年1季度,三只松鼠的营收达到34.12亿元,同比增长19%,尽管比不上前些年的光景,但也是近两年最高的增速,此后便持续下滑。而同期的利润却同比下滑24.58%。

因此,在这个基础之上来理解三只松鼠今年的营收和利润增速便能更加公允。一季度,营收36.71亿元,同比增长7.58%;同期实现归母净利润3.15亿元,同比大增67.57%。今年的1季度营收增速是三只松鼠上市以来的最低水平,说明三只松鼠的需求增长日趋乏力。利润高的增速只是表象,基数低是主要原因,若相较于2019年1季度的2.96亿元的归母净利润,三只松鼠这两年的利润增长平均仅有约3%,实在谈不上高增长。

此外,作为主打线上的品牌,线上销售数据对于三只松鼠来说至关重要。魔镜3月数据:三只松鼠销售额3.0亿元,同比下降44.5%,其中销量同比下降47.8%。

值得注意的是,数据还显示,同行百草味销售额达2.6亿元,同比下降 9.3%,其中销量同比减少4.9%;良品铺子销售额达2.2亿元,同比降9.8%,其中销量同比减少22.4%。

线上流量红利日趋枯竭,各休闲零食巨头的战火从线上逐渐烧到了线下。线上高企的买量费用已让三只松鼠苦不堪言,也转至寻找更高的利润率成为了其必然的选择。

线下渠道竞争加大 利润率下滑只是时间问题

公司一季报,报告期利润实现高速增长,增速远高于收入端,主要原因包括:(1)拓展线下渠道后,对线上单一渠道依赖度降低,定价权有所提升,费用投放更加聚焦,避免线上流量困境。

事实上,正如公告所言,从休闲食品的销售渠道来看,主打线下渠道的品牌利润率明显要更高。从几个主要的盈利指标来看,自2016年至今,诞生于线上的三只松鼠,其毛利率水平处于垫底的水平,在2020年甚至再度下滑至23.9%,落后同行好几个身位。同样线上占比不低的良品铺子的毛利也是仅高于三只松鼠。

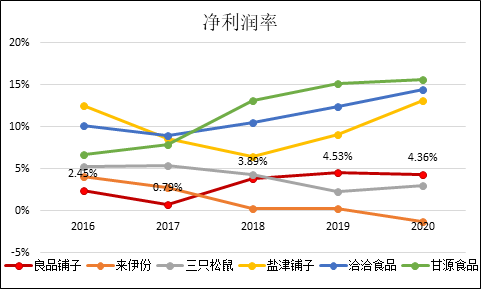

净利润率方面,良品铺子同样处于较低一档的区域,基本在5%以下的水平,三只松鼠更低,与甘源食品、洽洽食品、盐津铺子存在明显差距。这里面,三只松鼠平均高达20%的销售费用率成为导致低利润率的重要因素。

由于线上买量如此费钱,三只松鼠于2019年开始探索线下市场,2020年在自营店、加盟店的基础上继续拓张新分销渠道,通过KA和便利店打造品牌专架销售。2020年末松鼠线下直营投食店171家,联盟小店872家,一季度联盟小店新增103家,目前线下业务营收占比已提升至33.37%。

数据显示,一季度三只松鼠的毛利率31.39%,同比增加4.24个百分点,净利率8.58%,同比增加3.07个百分点。转战先下后,三只松鼠的盈利能力终于在今年1季度开始有所改善。

近年来,消费品线下渠道的竞争日趋激烈。从卤味三巨头绝味、煌上煌、周黑鸭大力铺设线下渠道内卷来看,大家的日子并不好过。绝味食品业绩虽然再次位居首位,但却出现上市以来净利润首次下滑,周黑鸭更是连续三年营收、净利双下滑,并被煌上煌反超。此外,一贯主打自营店的周黑鸭也在开放特许经营,而煌上煌也快快速开拓新市场,绝味早已不再是一家独大局面,面临的竞争压力明显加大。

无差异化的充分竞争 资本已开始退出

此前,高瓴资本旗下三个机构计划减持良品铺子不超过2406万股。减持的原因是自身资金需求,减持时间是计划自2021年3月4日至8月26日通过集中竞价方式、大宗交易或协议转让方式减持。

高瓴资本不长期主义了?其真正撤出的原因,可能是零食行业龙头出现了增收不增利的情况。去年前三季度,三只松鼠实现营收同比+7.7%,净利润同比下滑10.62%;来伊份营收同比+2.9%,净亏损3758.7万元,同比下滑349.46%;良品铺子全年的营收和利润增速也大幅下滑,由于上市后股本增厚的缘故,良品铺子的加权ROE从27.3%骤降至18.18%。

零食这一行业最重要的是格局尚未清晰,产品同质化严重,消费者粘性不足。目前还不能准确判断谁是龙头,仍在充分竞争,这其中就包括价格战。