目前,海创药业核心产品仍处临床阶段,尚未产生营收。此外,该公司在上市前夕进行了四次增资扩股,多家机构密集入股

《投资时报》研究员辛夷

抗癌是全世界科学家、医生都在努力的工作。近日,专注于肿瘤、代谢性疾病等重大治疗领域的创新药物研发公司——海创药业股份有限公司(下称海创药业)正式向上海证券交易所递交招股说明书,申请登陆科创板。

本次IPO,海创药业拟公开发行人民币普通股(A股)不低于2476万股,拟募集资金25.04亿元,将全部用于“研发生产基地建设项目”“创新药研发项目”及发展储备资金。

《投资时报》研究员查阅海创药业招股书注意到,2018年—2020年(下称报告期),海创药业核心产品仍处于临床阶段,尚未产生任何营收,净利润持续亏损。与此同时,该公司营运资金不足且主要依赖外部融资,经营活动产生的现金流量净额持续为负。此外,在上市前夕该公司进行了四次增资扩股,多家机构密集入股。

产品处于临床阶段 尚未产生营收

海创药业前身是成立于2013年1月的成都海创药业有限公司(下称海创有限),由陈元伦、刘西荣共同出资设立。2020年9月,海创有限整体变更为股份有限公司。

作为一家基于氘代药物研发技术和PROTAC靶向蛋白降解等技术平台的国际化创新药企业,海创药业专注于肿瘤、代谢性疾病等重大治疗领域的创新药物研发,并致力于研发生产具有全球权益的创新药物。

截至招股说明书签署日,海创药业主要有10项在研产品,9项是由公司自主研发的新药,1项是合作引进新药。在此10项在研产品中,1项产品正开展临床III期试验,1项产品(HP501)已进入临床II期试验,1项产品(HP558)已完成欧洲临床I期试验,3项产品正处于IND申报研究阶段,4项产品处于临床前研究阶段。可以看到,海创药业目前尚无产品上市,亦未产生任何营收。

关于此次上市,该公司在招股书中也表示,公司采用的是科创板第五套上市标准:预计市值不低于40亿元人民币,主要业务或产品需经国家有关部门批准,市场空间大,目前已取得阶段性成果。

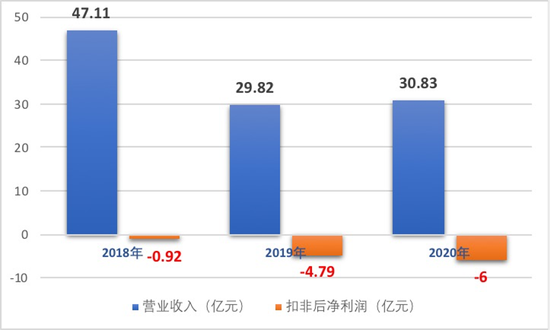

《投资时报》研究员查阅该公司招股书注意到,报告期各期末,海创药业归母净利润分别为-3857.87万元、-1.12亿元和-4.9亿元,扣非归母净利润分别为-5219.83万元、-1.25亿元和-4.56亿元。截至2020年末,该公司累积未分配净亏损为3.88亿元。

由于海创药业核心产品尚处于临床阶段,未取得生产批件亦未实现商业化生产,且预计仍需持续增加研发投入,所以未来一段时间内,该公司或将仍存在累计未弥补亏损。

此外,由于临床试验和新药审评审批存在较大不确定性,海创药业无法确保其核心产品通过临床III期试验并取得上市批准。即使核心产品获批上市后,该公司所处的医药制造业市场竞争激烈,国内市场同类药物已占据市场优势,海创药业也可能面临核心产品销售不达预期的风险,进而对公司经营产生不利影响。

针对上述问题,《投资时报》研究员向海创药业寻求沟通,该公司相关负责人表示,公司将持续加大研发投入、加强人才团队建设,以确保临床及临床前项目的顺利推进,加快产品研发和产业化进程。同时,该公司正在建立具备GMP生产及管理经验的商业化生产团队,做好商业化前期准备工作,并且拟投资进行营销网络建设,提升未来新药市场销售能力。

营运资金不足 研发费用持续增长

查阅招股书,《投资时报》研究员发现,海创药业营运资金不足且主要依赖外部融资。

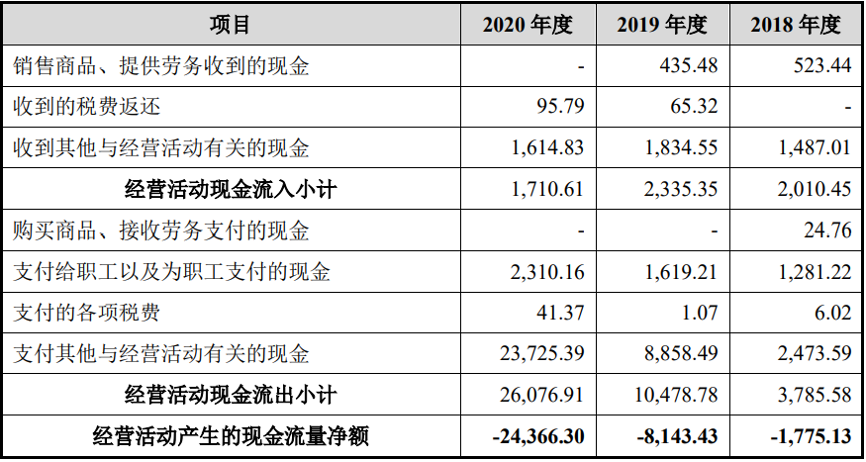

报告期内,该公司经营活动产生的现金流量净额分别为-1775.13万元、-8143.43万元及-2.44亿元,而其现金及现金等价物期末余额持续攀升主要依赖筹资活动现金流入。

2019年及2020年,海创药业完成了三次融资取得了股权融资款,同时因经营需要获得了银行贷款和股东借款。因此在成功上市前,该公司营运资金均依赖于外部融资,如经营发展所需开支超过可获得的外部融资,将会对公司资金状况造成压力。

另外,海创药业的流动比率、速动比率均远低于可比公司平均值。报告期内,海创药业流动比率与速动比率保持一致,分别为1.68、0.5、5.93;而可比公司流动比率均值分别为9.32、10.02、13.60,速动比率均值分别为9.20、9.86、13.41。

海创药业在招股书中表示,截至报告期末,该公司货币资金余额为11.39亿元,资产负债率为16.98%,短期偿债能力良好。但如果无法在未来一定期间内取得盈利或筹措到足够资金以维持营运支出,公司将被迫推迟、削减或取消研发项目,影响在研药品的商业化进度。

《投资时报》研究员注意到,报告期内,海创药业投入了大量资金用于产品管线的临床前研究、临床试验及上市申请。招股书数据显示,该公司研发投入分别为4893.45万元、1.16亿元和4.29亿元。可以看到,公司研发投入逐年增长,2020年相比2018年扩增近10倍。

特别是2020年海创药业花费2.6亿元从海思科获得HC-1119专利产品,第三期的支付款1.5亿元将在上市后支付,该产品也是海创药业唯一进入临床III期的产品。

截至招股书签署日,海创药业产品管线拥有10个主要在研药品项目,同时储备多项处于早期研究阶段的在研项目。可以预见,该公司未来仍将投入大量研发支出用于推进在研产品完成临床前研究、临床试验及上市申请,其研发费用或将导致公司未来产生大量经营亏损。

针对上述问题,海创药业相关负责人表示,HC-1119预计将在2022年于中国境内提交NDA,该药物是治疗前列腺癌的1类新药,已入选科技部国家“重大新药创制”科技重大专项,该产品的推出可一定程度上进行进口药物的替代,满足该领域内巨大的市场需求。

海创药业经营活动产生的现金流量明细如下(单位:万元):

数据来源:海创药业招股书

上市前夕多家机构密集入股

查阅招股书,《投资时报》研究员注意到,海创药业获得了多家创投机构的青睐,并于上市前夕密集入股。

招股书中显示,2020年6月至9月,海创药业共进行了四次增资扩股。增资完成后,股东增至60位。

值得注意的是,增资入股人员中包含多家创投机构及上市药企,包括无锡善宜、上海复星、天禧投资、宁波朗盛、厦门火炬、成都沛坤、嘉兴力鼎、厦门海银、广发信德、海思科、海创同力、吉林敖东、深圳南岭、厦门楹联、深圳投控、苏州国发等。

针对多家机构在上市前夕密集入股,海创药业相关负责人向《投资时报》研究员表示,前述机构不会被认定为突击入股,上述股东投资公司的相关程序合法合规,且已按照中国证监会、上海证券交易所的相关要求进行了股份锁定的承诺。

2021年2月5日,证监会发布了《监管规则适用指引—关于申请首发上市企业股东信息披露》,对突击入股、影子股东、违规代持等IPO乱象加强监管。其中一条更是明确指出,“上市提交申请前12个月内新增股东的,上述新增股东应当承诺所持新增股份自取得之日起36个月内不得转让。”

基于此规定,若海创药业此次IPO成功,那么该公司新加入的股东要3年后才能进行股份转让。

牛市来了?如何快速上车,金牌投顾服务免费送>>