随着海上风电补贴退坡及竞争加剧,短期看市场对海缆产品的需求可能会下降。在这样的背景下,中天海缆计划新增产能是否可以顺利消化仍存疑问

《投资时报》研究员王雨

早在两年前,证监会曾就《上市公司分拆所属子公司境内上市试点若干规定》公开征求意见,允许A股上市公司分拆子公司通过借壳或IPO在境内上市。这之后包括上海电气(维权)(601727.SH)、中国中铁(601390.SH)等在内的多家公司均踏入分拆子公司上市的进程。

近期,中天科技(600522.SH)亦拟分拆子公司中天科技海缆股份有限公司(下称中天海缆)于科创板上市。本次公开发行,中天海缆拟募集资金32亿元,主要用于扩充海缆产能。此外,该公司拟留出5.5亿元用于补充流动资金。

资料显示,中天海缆主要从事海缆、陆缆的研发、设计、生产和销售业务,目前已具备交流500kV及以下海缆和陆缆、直流±400kV及以下海缆、直流±535kV及以下陆缆的研发制造能力。其中,海缆为公司业务发展重点,亦是盈利的主要来源,主要产品包括交流海底电缆、柔性直流海底电缆、脐带缆、动态海缆、海底光缆等类别。

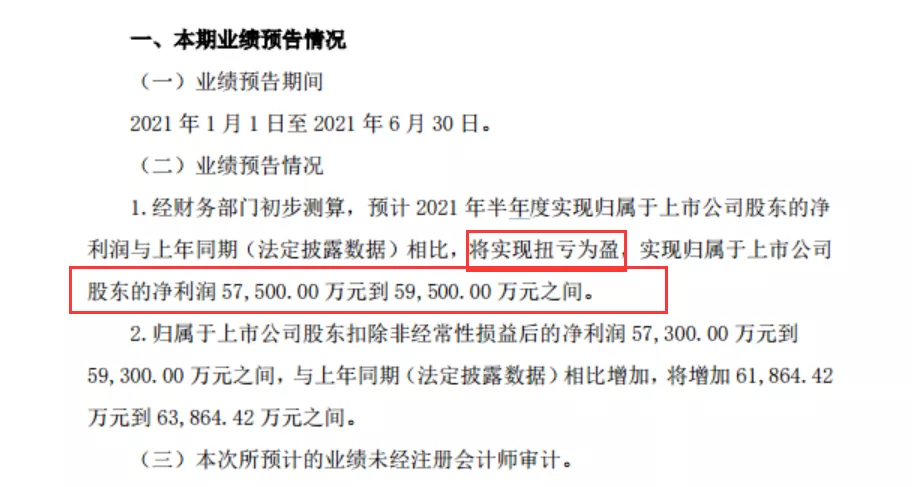

受海缆抢装潮影响,2018年至2020年(下称报告期)中天海缆营业收入尤其是净利润增长明显。报告期内,该公司分别实现营业收入45.30亿元、53.25亿元、59.71亿元,净利润分别达1.06亿元、4.79亿元、8.77亿元。

尽管业绩较为可观,但随着海上风电补贴退坡,该公司主要收入来源海缆的需求短期内存在下降风险。同时,报告期内,中天海缆还存在同业竞争、关联交易占比高、应收账款规模较大等问题。

海上风电补贴下降 公司短期业绩或受影响

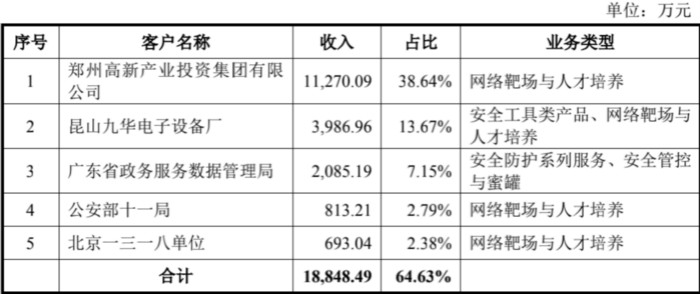

报告期各期,中天海缆综合毛利率分别为10.65%、18.99%和26.25%,同期行业内可比公司毛利率平均值分别为15.01%、16.93%、19.02%。《投资时报》研究员注意到,中天海缆毛利率增长迅速且远高于行业均值,主要得益于公司海缆业务收入占比不断提高。

报告期内,该公司海缆业务分别实现10.73亿元、14.87亿元、24.01亿元收入,占比分别为23.98%、28.31%、40.62%。可以看到,2020年公司海缆业务收入增长显著。

同时,中天海缆的海缆业务毛利率要显著高于路缆业务。报告期各期,公司海缆销售毛利率分别为25.12%、41.23%和51.68%,路缆业务毛利率分别为5.84%、9.98%、10.41%。近几年,尤其是2020年中天海缆的海缆业务收入增长明显,与我国海上风电补贴政策以及在此影响下海上风电事业的快速发展紧密相连。

但需要注意的是,近年来国家陆续出台相关产业政策,通过降低上网指导价、压缩补贴范围或时限等方式,推动风电“平价上网”及风电资源配置。

据财政部、国家发改委、国家能源局等部门于2020年1月20日联合发布的《关于促进非水可再生能源发电健康发展的若干意见》(财建〔2020〕4号)相关要求,新增海上风电项目不再纳入中央财政补贴范围,按规定完成核准(备案)并于2021年12月31日前全部机组完成并网的存量海上风电项目,按相应价格政策纳入中央财政补贴范围。

上述政策的推出意味着中央财政取消对海上风电项目的补贴将进入倒计时。有分析认为,为了在行业补贴政策取消前获取补贴,预计海上风电行业在2021年底前将迎来抢装潮,行业未来的一部分需求将在2021年前提前实现,此情况可能透支一部分后续市场需求。未来,海缆生产企业降本增效压力逐步增加,行业内骨干企业的竞争程度可能会进一步加剧。

同时,招股书显示,报告期内中天海缆的产能利用率分别为71.91%、88.41%、94.93%。本次发行募集资金除在现有生产基地即江苏南通进一步扩充产能,满足不断扩大的特种海缆市场需求外,还将在广东陆丰、江苏大丰等地新增海缆产能。

其中,汕尾海洋工程基地(陆丰)中天科技产业园新建项目项目建成完全达产后,将新增特高压交直流电缆、海底电缆和深海脐带缆年产能3000km。中天大丰海缆系统项目(一期)项目建成完全达产后,将新增中高压海缆年产能600km。形成对比的是,报告期内该公司的产能分别为863.50km、863.50km、1294.4km,新增产能远远超过现有产能。在风电补贴退步、行业竞争加剧的背景下,新增产能如何消化或许将成为中天海缆面临的新问题。

中天海缆主营业务收入及毛利构成状况

数据来源:中天海缆招股书

关联交易占比高

中天海缆控股股东为A股上市公司中天科技,中天科技集团持有中天科技25.05%的股份。薛济萍持有中天科技集团65%的股权,控制中天科技25.09%的股份。因此,薛济萍为中天科技实际控制人,亦即中天海缆的实际控制人。

《投资时报》研究员注意到,中天科技及中天科技集团下属子公司众多,涉猎行业广泛。报告期内,除了中天海缆,中天科技还控制着多达69家企业。

而子公司数量众多,导致公司间难免出现业务内容相似的状况,进而出现同业竞争。

报告期内,中天海缆与中天科技的子公司得美电缆存在同业竞争。据了解,得美电缆位于土耳其,系中天科技于2018年跨境收购的全资子公司,主要从事电力电缆及附件的生产业务,业务主要覆盖中东、欧洲、北非以及巴西等国家或地区。

招股书中,中天科技承诺,将尽快启动将得美电缆股权转让给中天海缆的相关工作,并确保在中天海缆发行上市前完成股权转让及交割工作。

除了存在同业竞争,报告期内,中天海缆关联交易占比较高。报告期各期,该公司经常性关联采购金额分别为24.00亿元、30.43亿元和16.90亿元,占营业成本的比例分别为59.30%、70.55%和38.38%;经常性关联销售金额分别为13.70亿元、9.85亿元和16.38亿元,占营业收入的比例分别为30.25%、18.49%和27.43%。

中天海缆在招股书中表示,随着相关措施实施,公司关联交易规模将得到控制,但未来仍会向关联方采购一定规模的铜杆加工服务和其他材料和服务,并导致公司仍将存在一定金额的关联交易。

报告期各期末,中天海缆应收账款账面价值分别为15.23亿元、19.13亿元和26.14亿元,占各期末资产总额的比例分别为40.27%、39.63%和34.99%,占比较高。其中,关联方应收账款余额分别为2.71亿元、6.49亿元、8.82亿元。

同时报告期内,该公司还存在大量存货。报告期各期末,公司存货账面价值分别为5.67亿元、6.98亿元、14.450亿元,占各期末资产总额的比例分别为14.98%、14.45%和19.40%。

或是由于应收账款及存货对公司流动资金占用较大,该公司本次募集资金中有5.5亿元用于补充流动资金。

牛市来了?如何快速上车,金牌投顾服务免费送>>