热点栏目

热点栏目 市值风云

“拿着从内地投资人手里募集的几十亿资金,去帮越南拉动投资和就业,为“制造业逃离中国”贡献自己的一份力量。”

2018年11月1日,广东省中山市,有一家不起眼的、名叫中山华利企业有限公司(以下简称“华利有限”)的鞋履模具制造厂正在召开董事会。

议题很简单,股东股权转让。

华利有限成立于2004年,当时注册资本仅550万美元,2017年底总资产3,671万元,2017年营收2,863万元,净利润324万元。

数据上看,是一家普通的不能再普通的公司。

但是很快,围绕着它,借A股注册制改革的东风,一个千亿帝国被包装了出来。

一、代工厂变形记

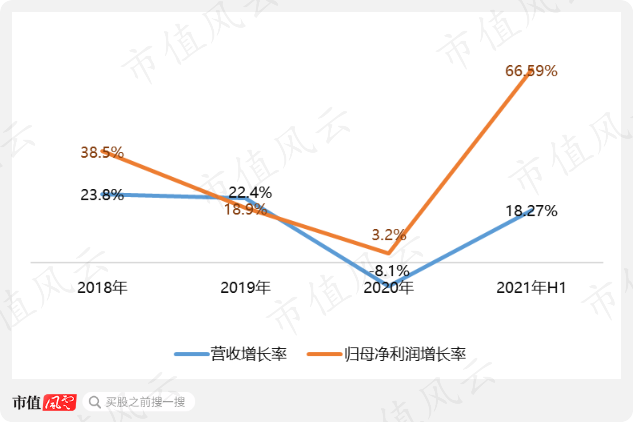

7月28日,华利集团(300979.SZ)发布2021年上半年业绩快报:营业收入81.97亿元,同比增长18.27%,归母净利润12.91亿元,同比增长66.59%。

增长不俗。

事实上,由于华利集团业务主要是以美元报价和结算,而合并报表以人民币计价,剔除汇率变动影响后,其2021年上半年的真实营收增长率是28.75%,真实归母净利润增长率是81.35%。

而这个华利集团的前身,就是开头那家不起眼的鞋履制造厂华利有限。

在仔细分析了华利集团的前世今生后,风云君发现,这是一家台湾家族企业把越南的鞋履代工业务拿到A股上市的感人故事。

不去台湾,不去美国,不去香港,甚至不去近期最火爆的越南股市,千里迢迢不辞劳苦的来A股上市!

哇,这不就是我们老板天天梦想的“北京金融街取代美国华尔街”、全世界优质资产都来A股上市的盛况吗?

然而,事实真是这样吗?

1、张氏家族的代工大业

接着说2018年11月1日的股权转让。

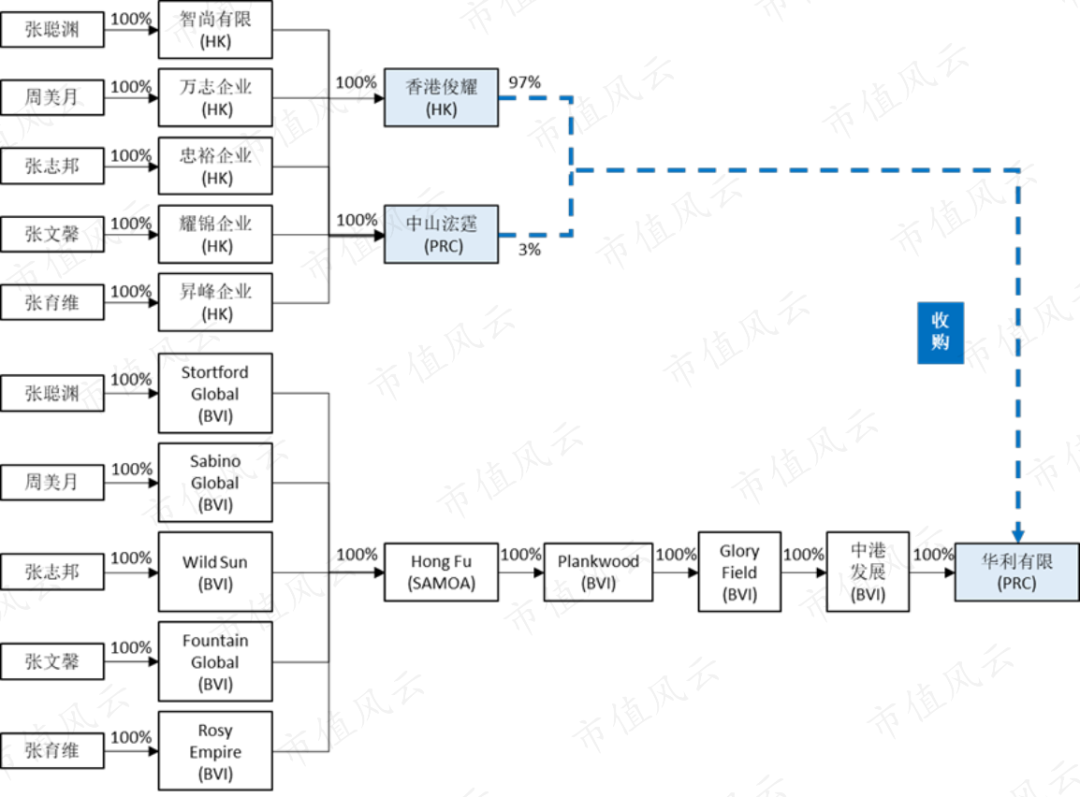

这次股权转让不涉及实控人变更,目的很简单,就是简化、明晰华利有限的股权结构:将张聪渊家族(妻子周美月及三个子女)原通过英属维尔京群岛(BVI)对华利有限的层层持股结构,调整成通过在香港注册公司持有。

张聪渊是中国台湾人,1948年出生。

张聪渊一毕业就进入了制鞋业,自上世纪80年代起就先后与合作伙伴在台湾、广州投资了若干制鞋厂,并最终在1995年与合作伙伴一道把鞋履代工制造业务做上市。

这家公司目前仍在香港上市,新沣集团(01223.HK),不过已经不从事鞋履代工制造业务。

2013年,由于劳动力成本上涨,新沣集团有意剥离其鞋履代工制造业务。而张聪渊从1994年就在新沣集团担任生产业务总裁,负责鞋履生产制造业务。

双方一拍即可,张聪渊最终以4.36亿港元接手,并在2014年从新沣集团离职专心打理这块业务,其持有的新沣集团股票也悉数出售。

但这并不是张聪渊家族准备用来在A股上市的主要业务。

俗话说“龙生龙,凤生凤”,受张聪渊影响,他的子女其实自2002年起也先后从事代工业务,不过跟新沣集团代工业务并不重合。

但代工这玩意,本质就是赚劳动力成本的差价,有老爹在前面引路指点,兄妹几个代工生意做的也是风生水起。

2、压榨劳动力和避税的双料大神

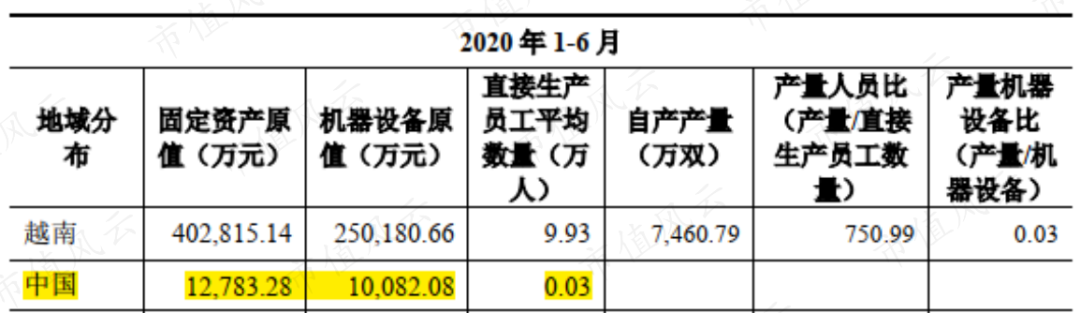

为降低劳动力成本,张聪渊家族的所有的制造业务几乎全部搬往越南,中国境内仅保留研发中心及部分针织鞋面业务。

越南的人工成本也着实低。

根据华利集团招股书,2017-2019年其人工成本中越南平均薪酬不过2万块钱左右。

而研发中心之所以仍在国内,因为我国拥有完整的鞋履制造产业链配套和丰富多样的制鞋原料供应,在拿到品牌客户提供设计平面图纸后,只有在国内才能快速完成样品制作。

即在制造业层面,国内主要负责研发和样品制作,越南负责规模化生产。

而在公司运作层面,张聪渊家族对避税规则的理解运用,同样让风云君心悦诚服。

他们在避税天堂BVI成立贸易公司,接受代工客户订单并与客户结算;

再以贸易公司名义采购生产所需的主要原材料,以来料加工的方式委托其在各廉价劳动力市场的工厂进行加工;

最后由各工厂直接按照客户要求将成品发往指定地点。

如此,整个代工环节最丰厚的利润都被成立在避税天堂的BVI公司拿走,但由于BVI在避税天堂,几乎没有任何税费。

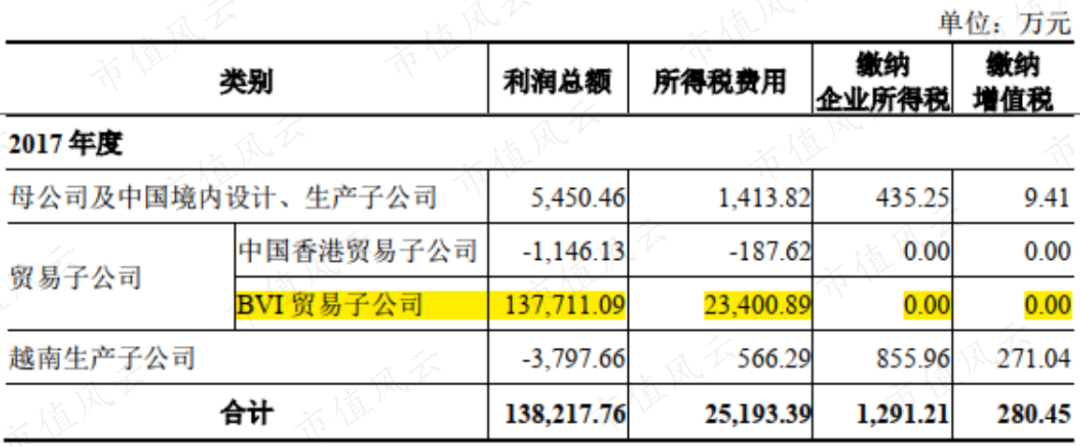

以2017年为例,其BVI贸易子公司利润总额13.77亿元,但是实际缴纳的所得税和增值税均为0;

而撅着屁股干了一年的越南子公司,当年竟然是亏损,只象征性的给当地政府交(捐)了一千万的税(增值税+所得税)了事。

敏锐的嗅到中国注册制改革的机会后,张聪渊家族迅速对旗下产业进行了重整,准备投奔A股,和股民共同分享财富。

开头提到的华利有限,不过就张氏家族旗下产业中,刚好符合要求的一颗棋子。

二、低调的掘金人

兵贵神速。

2018年11月,确认华利有限作为上市主体后,张聪渊家族原来由BVI控制的贸易公司、越南各工厂,在2018年底前很快成为了华利有限控制的企业。

注意,2018年底完成绝大多数资产整合这件事很重要:按照相关规定,华利有限这种情况重组后运行一个完整会计年度方可申请发行,晚1天就要再等1年。

2019年初,境内从事鞋履样品研发生产的公司也被先后装入。在不到四个月时间内,张聪渊家族快速完成了旗下研发、生产、贸易业务的重新整合,并在2019年12月完成股改,也就是今天的华利集团。

2020年7月,华利集团正式申请在创业板上市。

华利集团从事的业务怎么也不可能上科创板的,但它赌对了――创业板也很快迎来了注册制。

在华利集团申报IPO之前,提到台湾制鞋业的三巨头,大家普遍认为是裕元集团(宝成集团旗下)、丰泰企业和钰齐国际。

而华利集团的IPO数据一公开,其2019年152亿元的营收,18亿元的净利润已经与排名第二的丰泰企业不分伯仲,引得市场一片惊呼,这必须是大牛股啊!创业板龙头啊!

据说张聪渊本人非常低调,公开信息不多,这也符合闷声发大财的人性逻辑,尤其是张聪渊家族这种通过合理避税聚集起来的血汗财富。

那是什么原因驱使低调的张聪渊家族,非要把自己的财富暴露在聚光灯下,还要千里迢迢跑来和“股民分享财富增长”呢?

在解答这个谜题之前,先说说公司的业绩。

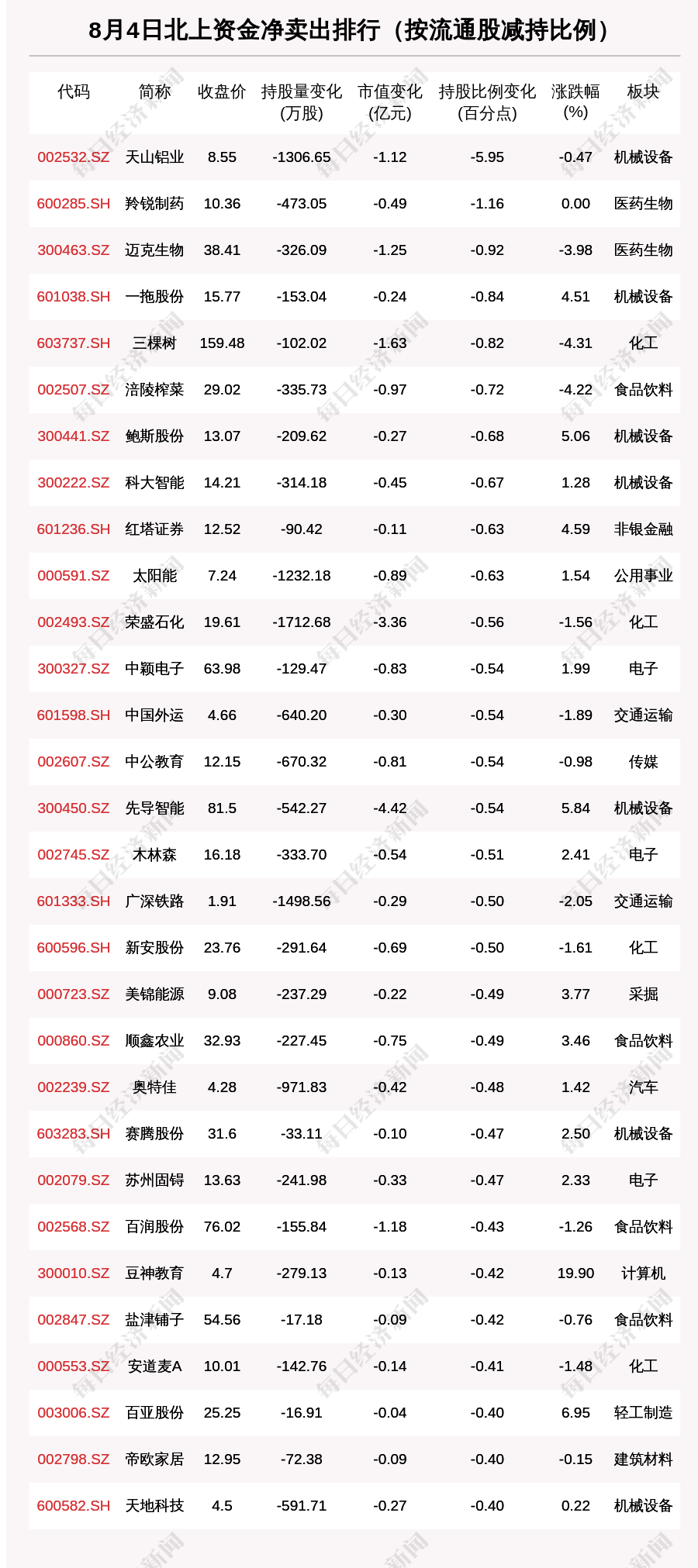

三、总共就12个客户

华利集团把规模做这么大,一定是接了很多品牌的鞋履代工业务吧?

事实上,2020年6月底,华利集团的代工客户总共只有12个。

但就是这12个客户,让华利集团在疫情影响下,仍在2020年实现139亿营收,19亿的净利润。也因此,华利集团一直将大客户战略作为自己的核心战略。

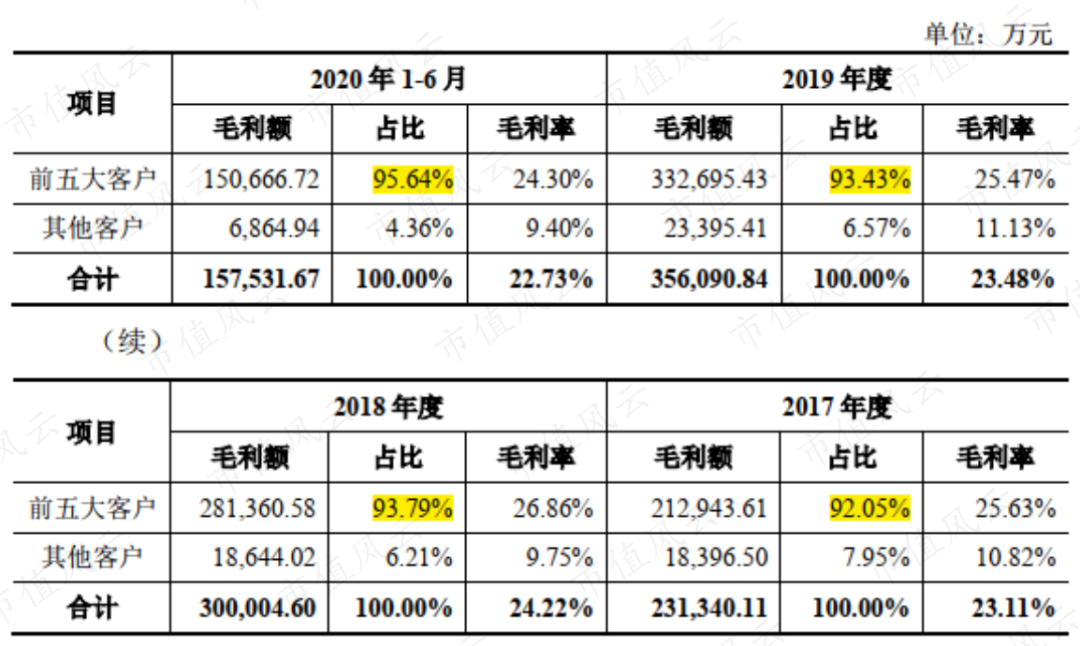

而真正给力的更是只有前五大客户。根据招股书信息,历年来前五大客户营收贡献超过80%,毛利贡献更是超过90%。

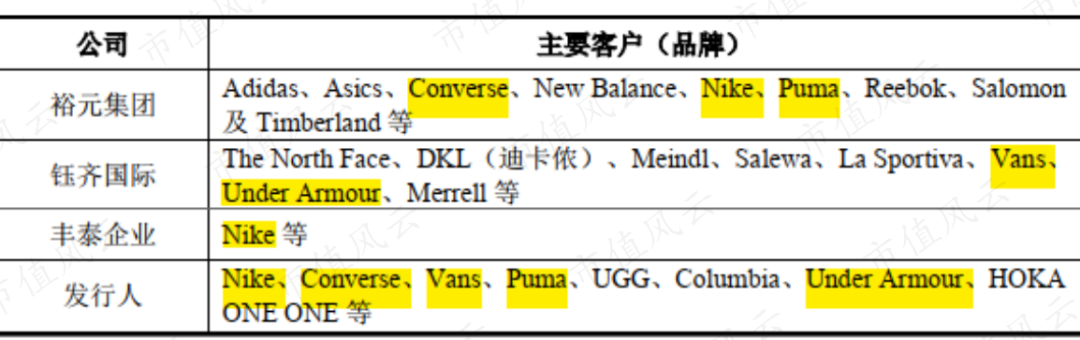

这前五大客户分别是:Nike、VF、Deckers、Puma和Columbia,除此之外,华利集团还将Under Armour 列为重要客户。

六大(包括Under Armour)重要客户中,有五位都是2018年全球运动鞋服排名前十的企业。

所以未来增长的主要动力是开发剩下的四位客户(Anta是自己生产)。根据招股书,华利集团已经在和排名第8的New Balance 和排名第9的Asics沟通合作的可能。

但风云君认为难度很大。

除Anta外,其他9家运动鞋服品牌商都有自己的代工企业,如果要切入其他企业代工品牌,除了牺牲毛利率,应该没有特别靠谱的办法。

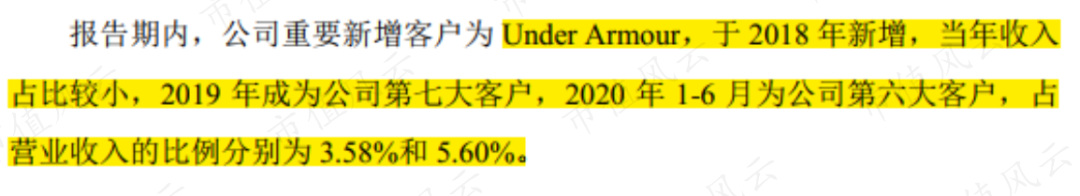

(注:标黄为相互重合客户)

当然,为了避免一家独大,扶持多个代工厂是品牌方的一贯作风,不排除会有这样的机会。

但是,靠内卷去赢得竞争对手市场,意味着需要承受比现在还要低的毛利率。

代工的鞋卖给耐克时一双多少钱,是风云君最关心的一个问题。

不为别的,只因为老板太抠门,咱只能理直气壮的穷着。

四、一双耐克鞋平均出厂价75元

运动休闲鞋是华利集团代工的主要鞋子种类,营收贡献逐年上升,2020年已经超过80%。

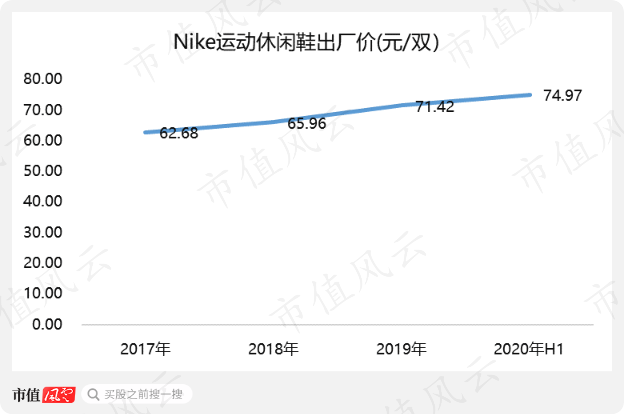

不过不算不知道,一算痔疮都笑迸了:虽然出厂价逐年上升,但2020年上半年,给Nike代工的运动休闲鞋销售给Nike时不过74.97元/双。

咦,俺以为您这七八百块钱的鞋有啥高科技嘞,跟俺脚上这一百多块钱特步没啥区别嘛。

这也基本解释了近些年国货崛起热潮背后的逻辑:从质量上大家基本上没有区别,差的就是品牌认知。

而随着民族自信和民族自豪感的提升,越来越多的国货将被国人认可、追捧。(欢迎下载市值风云App,搜索“国潮”系列研报)

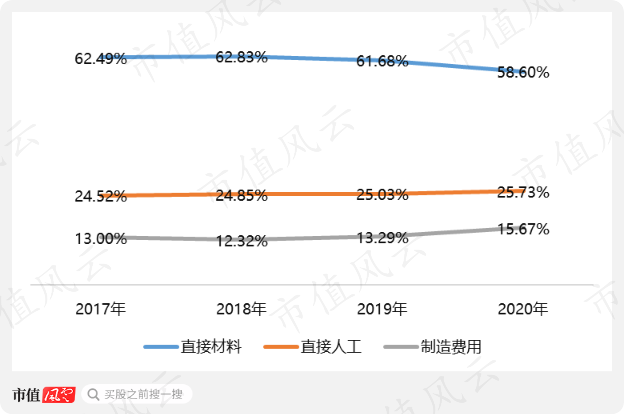

一双鞋子中,直接材料约占成本的60%,人工成本占25%,制造费用占15%。原材料价格一般由市场决定,企业能做主的只有人工成本,那自然哪的劳动力廉价就去哪了。

五、如此,照样很挣钱

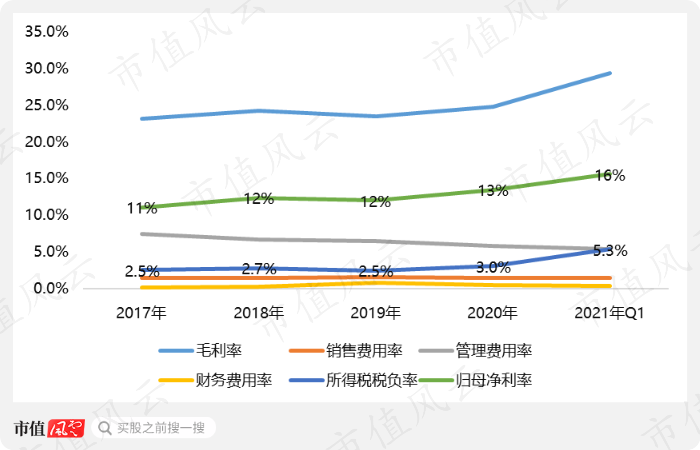

由于绑定了大客户,几乎不存在销售成本,管理费用(含研发)是主要开支。

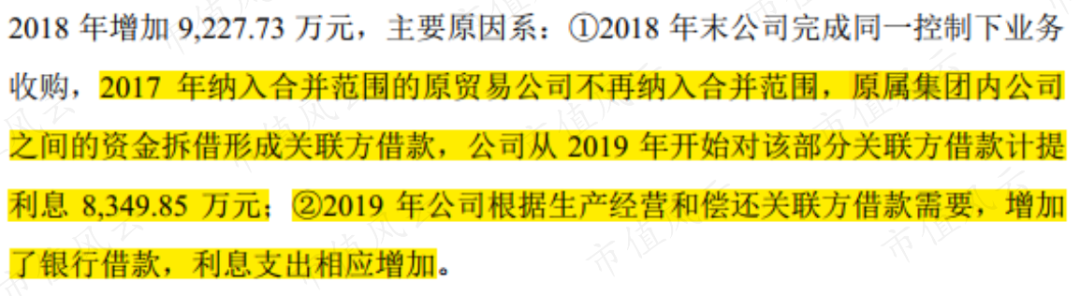

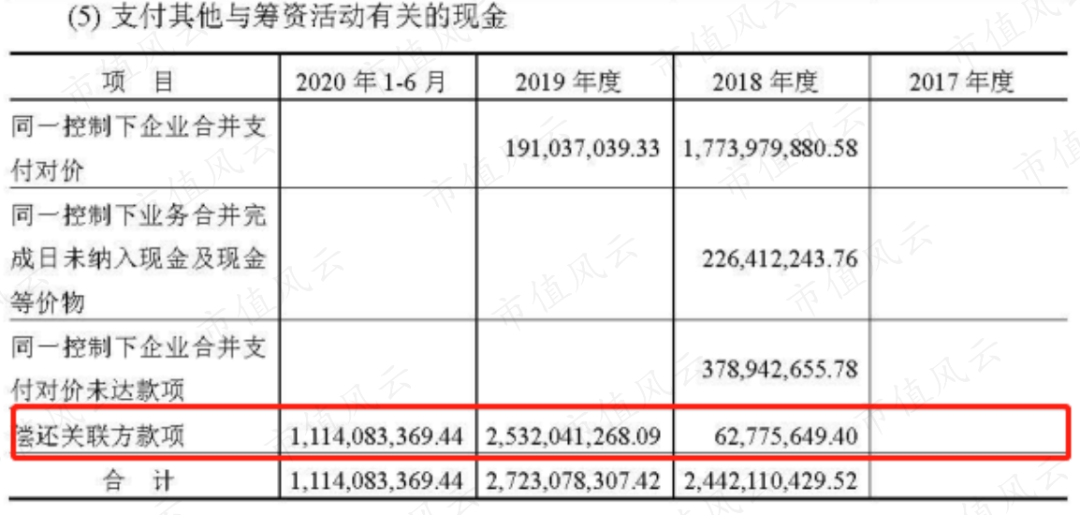

有息负债全部是短期借款,虽自2019年突然增加十几亿,但主要是由实控人旗下产业整合需偿还关联方借款需求而产生的银行借款(下节会细说)。

再考虑到上市募资中有9.6亿元用来补充流动资金,同时由于绑定大客户现金流一直不错,不存在任何偿债压力。

基本上扣除管理费用和所得税后就是净利润,净利率不高,但也有12%上下。

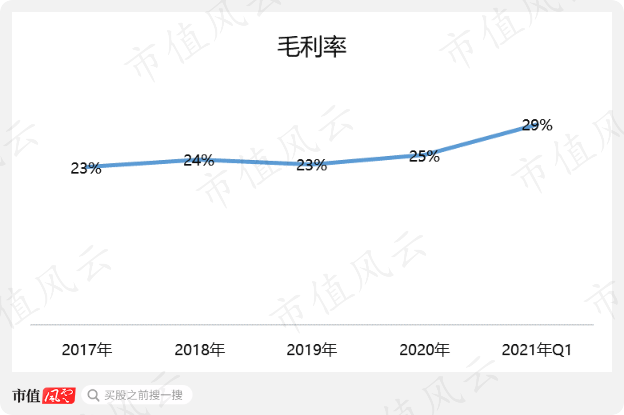

据2021年上半年业绩快报,毛利率改善是2021年上半年盈利的主要原因,但是由于缺乏更详细的数据,风云君不再过多猜想。

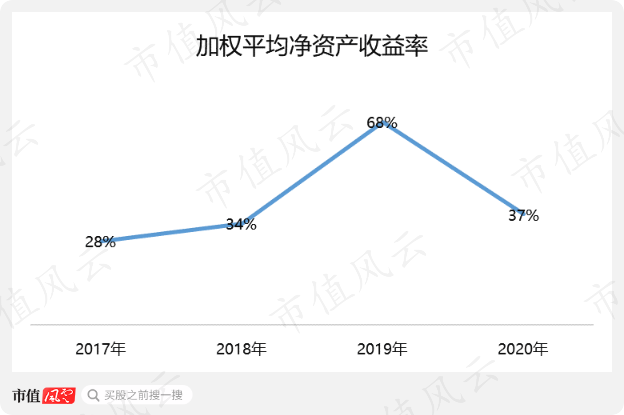

由于大客户订单的确定性以及良好的市场销售情况,客观上带动了公司快速周转,近些年,华利集团的净资产收益率基本上超过30%。

以2020年为例,37%的净资产收益率在A股4,000多家公司中可以排到79名。

而按照张氏家族原来搭建的BVI避税架构,这些钱都不用怎么交税,就纷纷流入了张氏家族的口袋。

所以,你要是他,你会站起来嚷嚷着今年又挣了多少钱吗?

所以张氏家族都很低调。

等等,没有所得税,那上文扣的所得税是啥?

恭喜你,都会自己思考了。

六、熙熙攘攘,利来利往:中国注册制改革的套利大神!

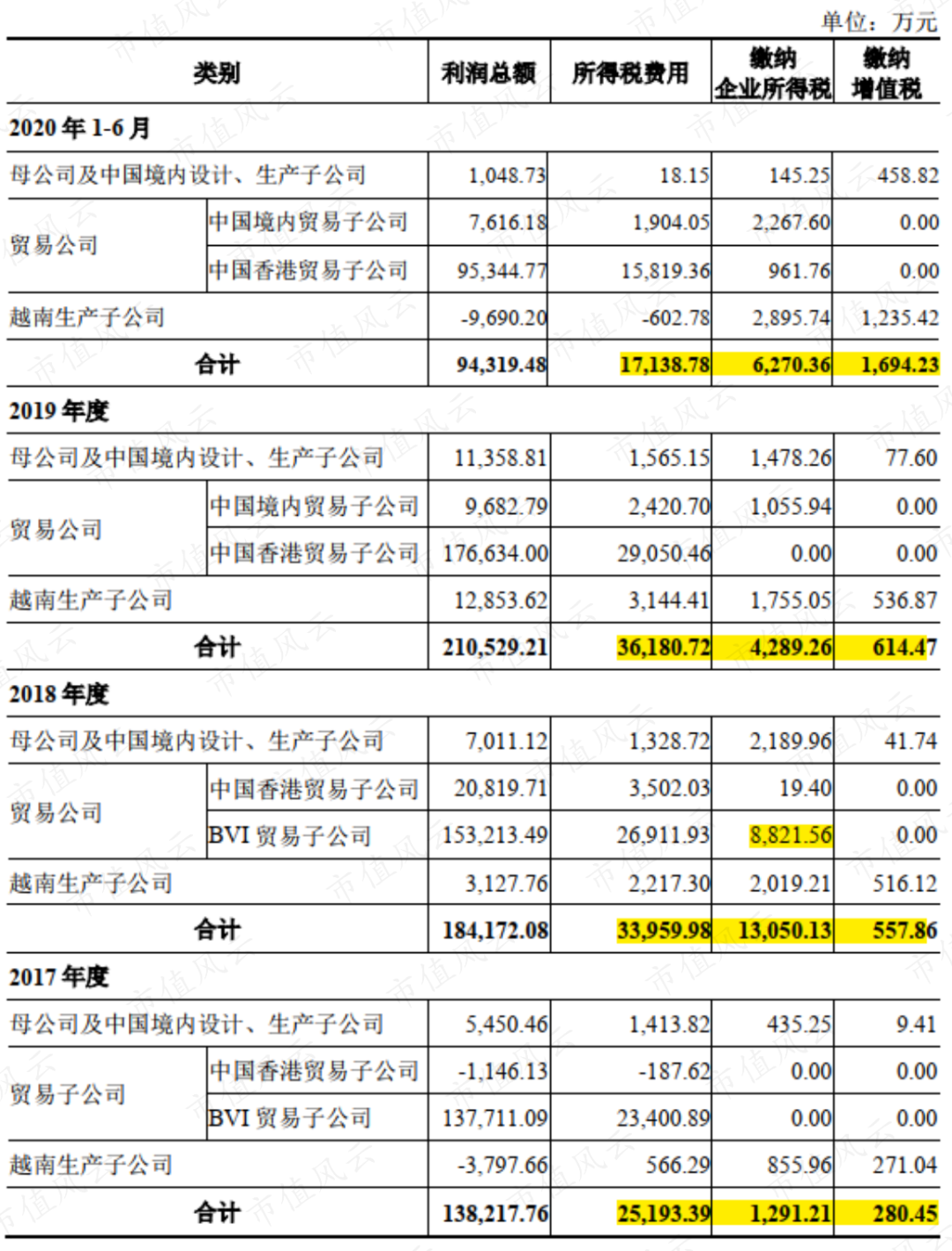

先看一张表。

这张表共有四列数据,所得税费用列记载的所得税费用,与利润表中所得税项目明细列明的当期所得税费用,完全一致。

但是到缴纳企业所得税列则出现明显差异。这是为什么呢?

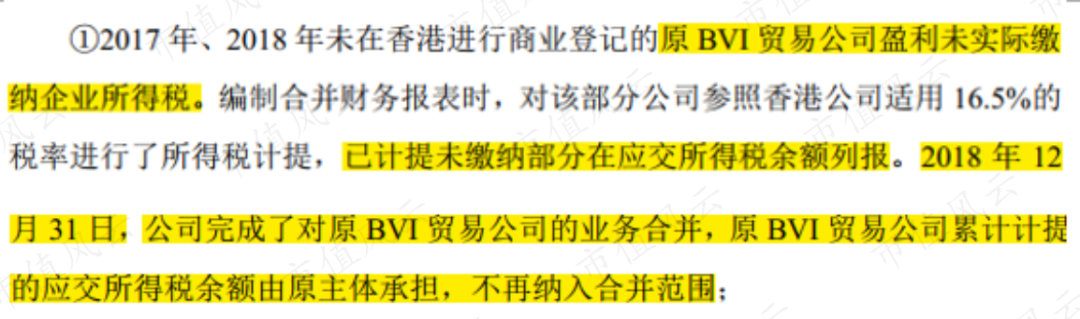

风云君在招股书中找到下面一段解释。

翻译一下,这段话主要意思是:2017、2018年,BVI贸易公司是纳税主体,它本来不要纳税,但是为了便于比较,还是按照香港公司适用的16.5%所得税税率来计算。

1、0→16.5%,就是上市的总成本

为什么按照香港适用的所得税税率呢?

既然计划境内上市,贸易公司原来避税的套路就玩不转了,华利集团在香港成立了全资子公司全盘收购了原BVI贸易公司的业务。

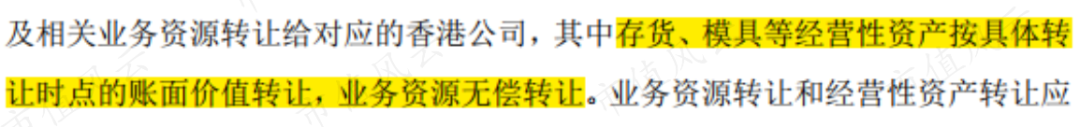

注意这里是收购业务。更确切点是存货、固定资产、模具和业务资源。

在哪成立贸易公司就很有艺术,香港所得税税率是16.5%,境内所得税税率是25%。

业务重整之后,内地承担总部职能,依旧主要负责研发,兼有少部分的贸易及针织鞋面业务;越南依旧从事鞋履制造;香港承担起了贸易、采购和结算功能。

原贸易业务所得税税负由几乎为零上升16.5%,这就是张氏家族为上市付出的代价。

2、非常隐蔽地拿走了37亿

有一点风云君一开始是没想明白的:既然这么挣钱,为什么需要短期借款补充流动资金呢?

直到看到下面这段话。

在原来的业务结构中,BVI公司几乎拿走了所有利润,所以会给内地和越南公司提供流动资金借款。但由于新成立的香港贸易公司收购的是业务,而非全部资产负债,欠BVI公司的借款自然仍需偿还,由此形成关联方借款。

但是要知道,这部分钱实际就是华利集团历史盈余的一部分,只不过被转移到BVI。

同志们,体会到只收购业务的好处了吗?随着BVI业务剥离,原来挣的钱全部被留在了上市公司体外的BVI,也就是张氏家族自己的口袋里。

这些钱最终在现金流量表以偿还关联方款项的形式支付,加起超过37亿。而华利集团账面增加的短期借款主要是为了偿还这些借款及满足日常营运。

风云君瞅了一眼,华利集团上市的主承销商是兴业证券,如果这个最终的重整方案是他们整的,真是有两把刷子的呢。

3、千万纳税户和千亿市值上市公司

风云君最后确认了一下,2019年,整合完成后第一个完整年度,华利集团在内地总共交纳了2,534.2万元的企业所得税,77.60万元的增值税。

加起来总共是2,611.8万元。

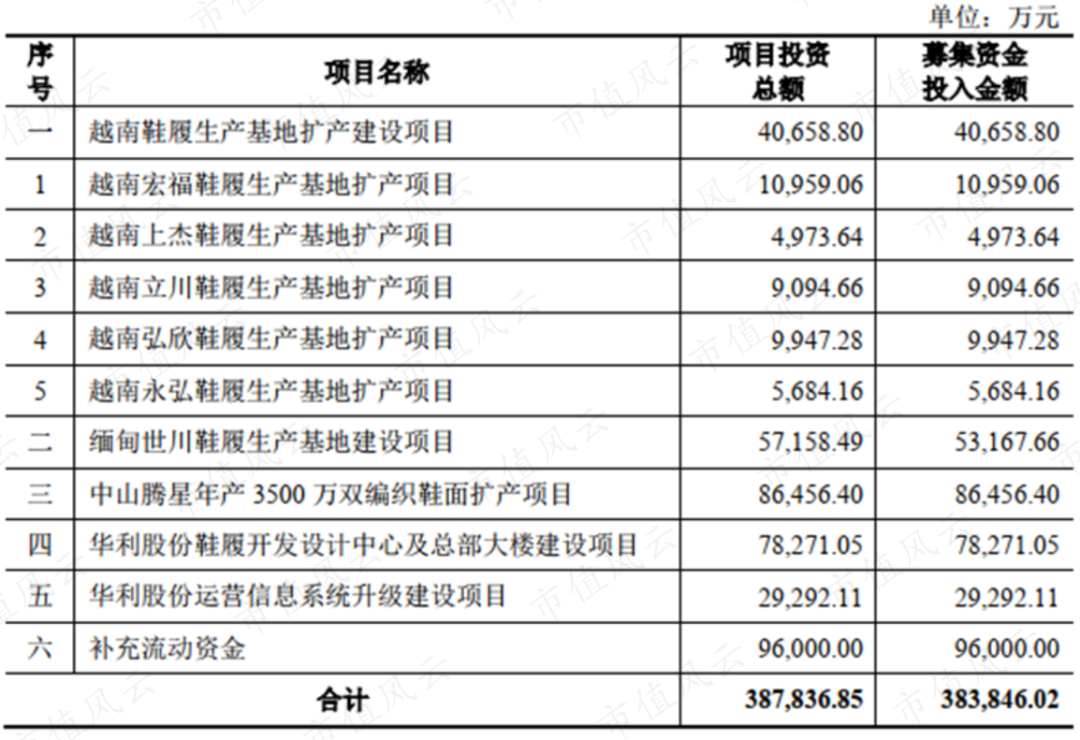

而隐蔽拿走37亿后,这家一年在内地纳税刚刚超过2000万元的千亿市值大公司,最终募集了38.87亿元。

它要拿9.78亿元在越南和缅甸建生产基地,要拿19.4亿用来在中山盖总部大楼、扩产,拿9.6亿用来补充流动资金。

在使用募资资金盖楼扩产之前,华利集团在中国境内的固定资产原值不过1.28亿元。

值得庆幸的是,募集的38.87亿资金不是全部用来在越南建厂。

否则,这家一年仅给内地贡献了2,611.8万元税收的公司,拿着从内地投资人募集的几十亿资金,去帮越南拉动投资和就业去了,并为制造业逃离中国贡献自己的一份力量。

这TM都叫个什么事啊!

未来,要指望华利集团给投资人回报大概率只能靠分红了。但是,张氏家族目前持股87.48%,他想分,您敢让他分吗?

忘了,最重要的一件事,截止2021年7月30日,华利集团的总市值是1,068亿元人民币,而他的同行,行业老大香港上市公司裕元集团总市值不过264亿港元。

写了这么多,不知道你有没有体会到这个台湾家族企业,不辞万里A股上市的良苦用心?

牛市来了?如何快速上车,金牌投顾服务免费送>>