当前市场上,各类基金众多,但不同产品在投资业绩表现以及持仓特点上,都存在差异。我们认为,要选择一个好的基金,需要结合对行业以及管理人的定性研究,找到可持续的超额收益来源才是关键。

本期硬核选基尝试从百亿规模基金的投资风格和基金经理身上找到些“蛛丝马迹”,将从三个角度为投资者在选择基金时提供更多元的思路:

1、今年的百亿基金的领头羊是谁?

2、四个代表基金都有什么特色?

3、基金经理的“成色”如何?

………………………

1、百亿基金的领头羊是谁?

去年张坤、葛兰、刘彦春、蔡嵩松等顶流基金经理的名字火遍大江南北,但进入2021年后,市场风格发生重大转变,令基金排行榜大变样,一批新面孔出现。

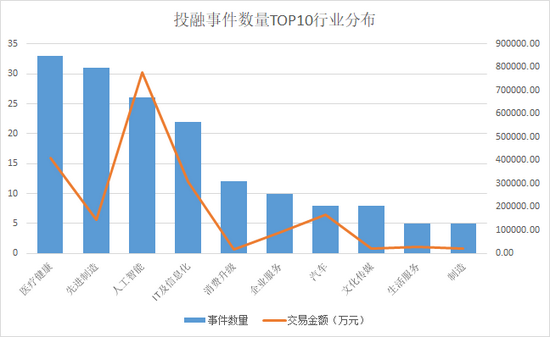

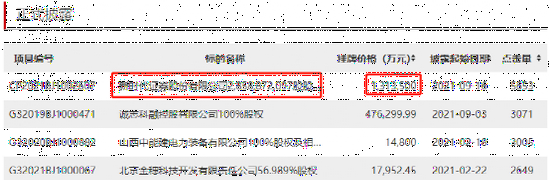

按wind数据显示,截至9月17日,开放型基金(除货币基金外)共有约12699只,单只基金规模超过100亿元有188只,其中今年以来(截至9月17日)回报前十位的基金如下:

对此,我们在今年回报前十名的百亿规模基金中,选取出四只不同投资风格的基金进行分析,两只主动型基金和两只被动型基金:

东方新能源汽车主题(400015.OF),基金规模102.17亿元,今年以来(截至9月17日,下同)回报达68.29%,基金经理为李瑞,主要投资于新能源汽车相关板块。

华夏能源革新A(003834.OF),基金规模224.10亿元,今年以来回报50.91%,基金经理为郑泽鸿,主要投资于新能源上游领域。

华夏国证半导体芯片ETF(159995.OF),基金规模162.53亿元,今年以来回报24.33%,基金经理为赵宗庭,被动跟踪国证半导体芯片指数。

华泰柏瑞红利ETF(510880.OF),基金规模156.79亿元,今年以来回报27.59%,基金经理为柳军、李茜,被动跟踪的是上证红利指数。

2、四个代表基金都有什么特色?

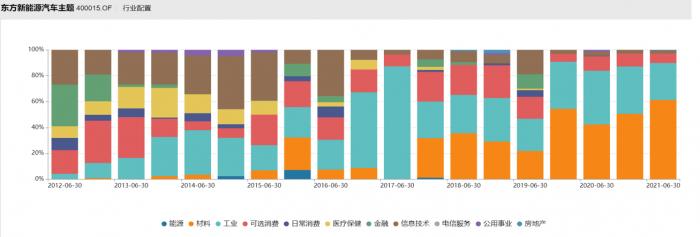

东方新能源汽车主题(400015.OF):

东方新能源汽车主题是一只运作近10年的老牌偏股型混合基金,成立于2011年12月28日,前身是东方增长中小盘混合,隶属于东方基金。

该基金历任3位基金经理,在第三任李瑞(2017.12.15)之前,该基金的业绩与规模都不甚理想。

或许是业绩长期不佳,2018年6月正式将东方增长中小盘混合转型为东方新能源汽车主题混合。

其投资风格亦发生了很重大的调整,从开始的较分散投资,逐渐测重信息技术、工业行业,但都没有踩准市场的节奏。直到转型后,明确调仓至材料与工业,并在2020年获得爆发。

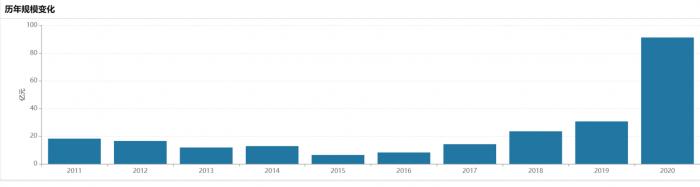

由于搭上了新能源的快车道,该基金在2020年以116.30%回报率冲进当年的同类型基金排行前十,排行第九位。与此同时,基金规模也从不足1亿元,猛增至2020年年末的47.1亿,2021年二季度正式跨过百亿规模。

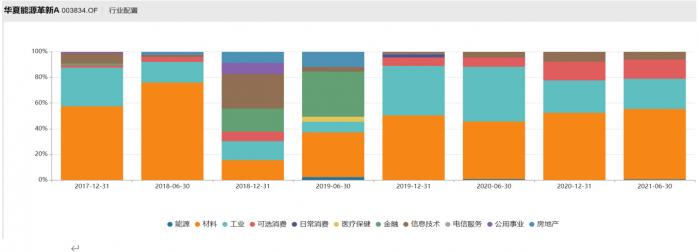

华夏能源革新A(003834.OF):

华夏能源革新A是一只很“专一”的基金,它于2017年6月7日成立,至今四年多时间,均只有一位基金经理——郑泽鸿。

该基金在成立不久,就遭遇了2018年股市的大探底,但其回撤水平仍保持在市场的中上水平,并且成功在2020年得以爆发。

从行业持仓变化来看,在2018年年底,郑泽鸿曾经迷茫过,一度分散投资至多个行业,但很快又重新回到材料、工业行业的领域上去。

得益于坚持,华夏能源革新A于2020年基金规模已经突破百亿,今年二季度末再增长至224.1亿。

华夏国证半导体芯片ETF(159995.OF):

华夏国证半导体芯片ETF是一只较新的基金,成立于2020年1月20日,基金经理为赵宗庭。

从基金名字就能看出,这是一只被动指数型基金,紧密跟踪国证芯片指数(980017),主要投资于标的指数成份股及备选成份股。

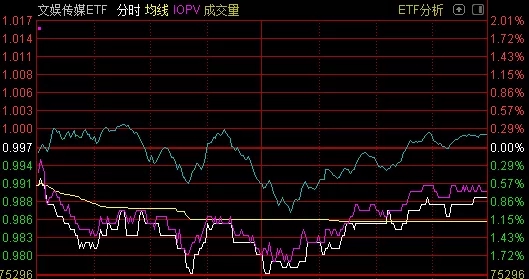

也因此,基金的持仓集中在芯片行业的龙头企业。业绩表现上,能在大部分时间能跑赢沪深300,特别是今年6月出现了一波强势行情,大幅抛开沪深300的表现。

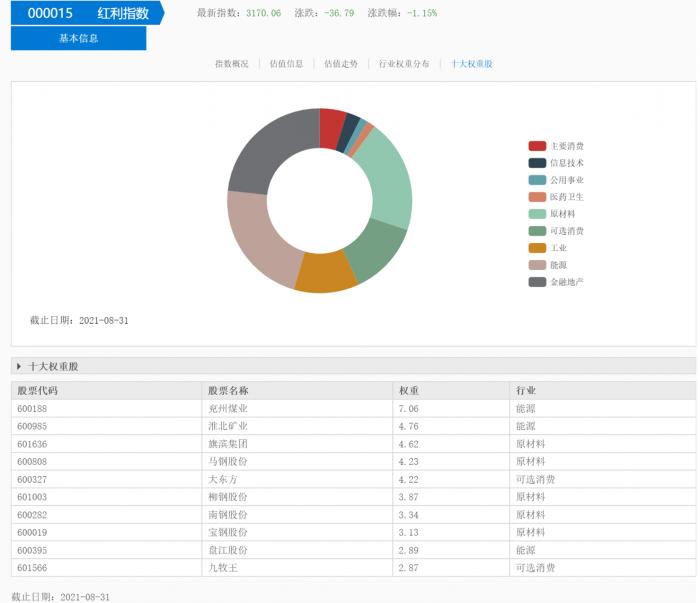

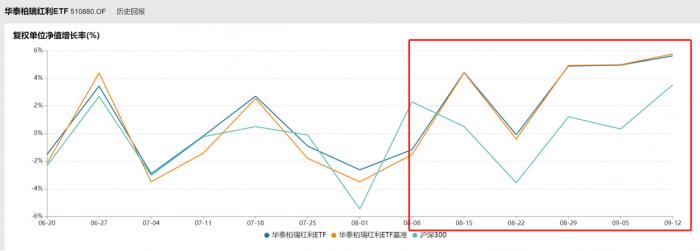

华泰柏瑞红利ETF(510880.OF):

华泰柏瑞红利ETF是见证A股两轮牛市的“老人”,成立于2006年11月17日,已经运行了近15年,历任基金经理数有4人,人均任职年限达6.23年。(多数时间同时有两位任职)。

正如其稳定的人员配置,该基金的投资策略也追求稳定,被动式追踪了上证红利指数,选取的标的是现金股息率高、分红比较稳定、具有一定规模及流动性的50只股票。

从历史复权单位净值增长率来看,该基金基本于沪深300同趋势运行,不过因今年重仓股多为能源股,而能源股在8月份出现一波凌厉大涨,让该基金得以在近期回报率排名上有大幅提升。

更有意思的是,华泰柏瑞红利ETF在2020年的收益是-0.71%,大幅跑输大部分基金,但其基金规模却在2020年爆发增长,并于今年一季度跨入百亿规模基金行列,最新规模为156.79亿。

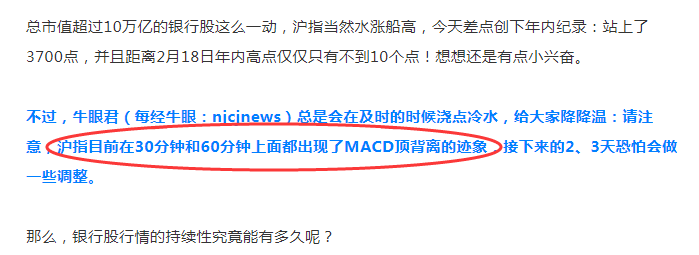

【风险提示:短期过快上涨也意味着短期回调风险加大,选基需谨慎。】

3、基金经理的“成色”如何?

乘胜追击的李瑞:

李瑞是东方基金的超过10年的老员工,为中国人民大学金融学硕士,曾任投资部研究员、基金经理助理,2017年12月担任东方增长中小盘混合的基金经理,于2018年6月转型为东方新能源汽车主题投资方向,2020年迈入百亿基金经理行列。

不过,从李瑞操盘的另外三只基金来看,东方成长回报、东方新策略A、东方惠新A均成绩一般,并于今年8月11日同时卸任。

李瑞能够在百亿基金经理中脱颖而出,很重要的原因是他在二季度大幅增仓了恩捷股份、天赐材料、容百科技,均得到了超过50%的回报率。

李瑞在基金中报表示,新能源是碳中和最为受益的环节,是能源革命和科技革命的集大成者。新能源汽车行业是全市场比较下来成长性,确定性,持续性最好的行业之一。展望下半年,新能源汽车行业景气度环比上半年仍将持续提升,产业链优质公司业绩高速增长。中长期来看,中国、欧洲和美国等主要经济体渗透率进入加速提升阶段。我们看好全球需求共振下,我国锂电产业链的全球竞争力带来的确定性成长机会,同时看好高端制造业。

有趣的郑泽鸿:

隶属华夏基金的郑泽鸿,于2012年6月加入华夏基金,任研究部研究员。2017年6月起任华夏能源革新基金经理,至今有4.28年的投资经理经验。

郑泽鸿的代表基金正是华夏能源革新A,任职总回报超过300%,在2019年、2020年以及今年均大幅跑赢沪深300指数。

他曾经操盘的另外两只基金,华夏高端制造、华夏平稳增长(均于2020年8月离任)成绩同样优秀,排名稳定在同类基金的前1/3。

今年的6月22日成立的华夏核心制造A由郑泽鸿担任基金经理,发行规模就有58亿,最新的wind数据预估其规模达71亿。

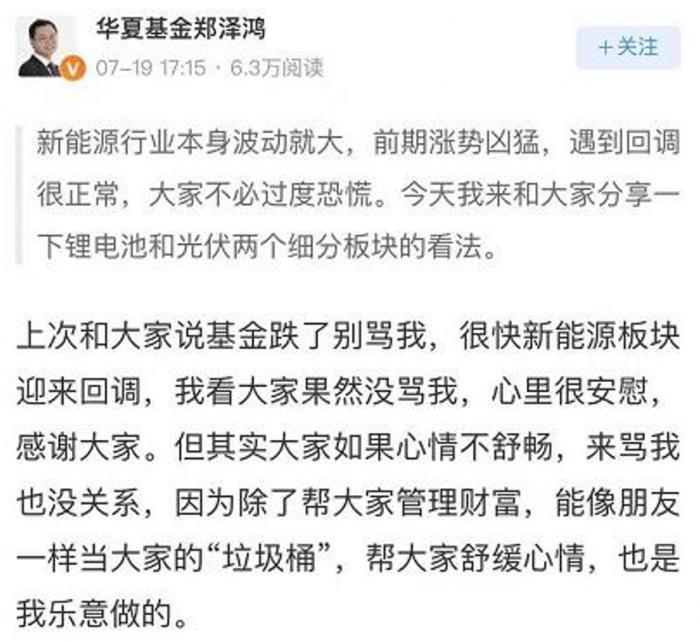

郑泽鸿也是个有意思的人,在今年7月中旬时,遇到新能源行业回调,就在基金评论区跟投资者说,如果大家心情不舒畅,去骂他也没有关系,能像朋友一样当作大家的“垃圾桶”,也是乐意的。

对于后市,郑泽鸿在此前的访谈中表示,仍然战略性看多光伏和电动车板块,未来的大环境是碳中和,清洁能源比例将大幅度提升。光伏和锂电池产业链的龙头公司都在中国,这些公司是全球的龙头企业,很多人觉得这龙头公司当前可能市值比较高,但要知道它们与小公司相比,在产品生产或者在技术上的差距也同样巨大。同时,他对明年整个光伏板块的需求判断乐观,认为光伏板块是具备不错的投资机会。

“忙碌”的赵宗庭:

赵宗庭早在2008年就入职华夏基金,任产品经理、数量投资部研究员,2015年曾跳槽至嘉实基金,2016年11月重新回归华夏基金,2017年4月起任华夏沪深300ETF基金经理。其后陆续担任华夏野村日经225ETF、华夏国证半导体芯片ETF等等共计19只不同主题的被动型基金。

其中华夏沪深300ETF能够稳定跑赢基准指数,或是其稳定表现,使得华夏基金给予了他更多的期待。

“机器人”柳军、李茜:

柳军是复旦大学财务管理硕士,2004年7月起加入华泰柏瑞基金管理有限公司,历任基金事务部总监、基金经理助理。2009年6月起任华泰柏瑞(原友邦华泰)上证红利交易型开放式指数基金基金经理,其后逐步操盘更多的被动型指数基金,如华泰柏瑞沪深300ETF、华泰柏瑞中证500ETF、华泰柏瑞MSCI中国A股国际通ETF等共计18只(其中4只已离任)。

值得一提的是,柳军曾在2018年3月任职了3只灵活配置型基金,但或因成绩不佳,在当年11月左右便匆匆离任。

李茜则较为年轻,是伦敦政治经济学院金融数学硕士,曾任职于上海市虹口区金融服务局。2015年3月加入华泰柏瑞基金管理有限公司,历任指数投资部助理研究员、研究员。2019年11月起开始管理华泰柏瑞的被动型基金。截至目前在任管理基金数亦达到11只。

总结:

在资本市场上常常会有这样的情况,在资金小的时候收益率可能会不错,但当操作资金大到一定程度时,收益会不太如意。

在基金回报排行榜上,迷你基金常常高踞前排,而规模大的基金往往只在中上水平。但大基金的收益更为的稳定,长期平均投资收益表现更好,后者才是真正做价值投资的基民的选择。

作为投资者在选择基金投资时,规模仅仅是其中的一个考虑因素,还需要了解基金的投资特点、基金的运营历史、基金经理的投资风格,还有基金经理运作其他基金的表现等等。

知己知彼,百战不殆,投基路上,马虎不得。

最后如果让你对上述的四只基金进行配置,你会如何做呢?欢迎给我们留言交流,硬核选基,让你的投基路上不寂寞。

风险提示:1)本报告是基于基金历史数据进行的客观分析,样本基金可能存在错漏导致结果偏差。2)基金过往的情况不代表未来表现。3)本报告涉及的基金不构成投资建议。