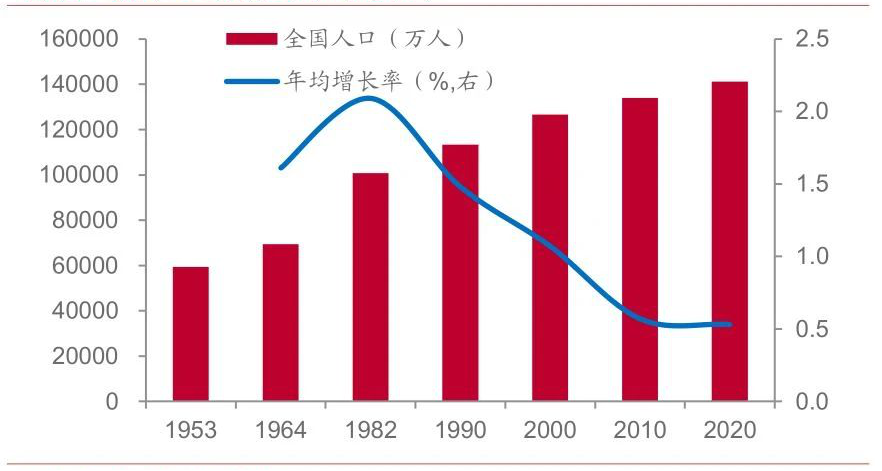

2019年以来,A股市场开启了一轮慢牛行情,至今仍未见终点。与过去相比,本轮慢牛行情更多的是结构分化,而非全面的指数普涨。总的来看,除了创业板指涨幅超150%非常可观之外,其他宽基指数涨幅相对温和。

在上涨行情之中,市场局部大涨与自己所持有的基金滞涨往往会形成鲜明的对比。部分投资者会产生满仓踏空的感觉。在市场热点与主题投资机会的吸引之下,近年来行业主题基金得到了很大的发展,场内与场外的细分行业主题投资工具层出不穷。部分投资者见异思迁,又开始用炒股票的思维来看待基金投资了。

公募基金为投资者提供了丰富的选择,但投资者获取的实际收益与基金净值涨幅统计相差甚远。以不同的思维对待基金投资,所收获的结果大不相同。要搞清楚这个问题,就需要从公募基金的本质属性谈起。

一、公募基金:工具属性VS信托属性

公募基金的本质是什么呢?我们认为,公募基金具有工具属性,同时具有专家代管理财的信托属性。

如何理解公募基金的工具属性?从权益投资的角度来看,基金是一篮子或偏动态的股票。行业主题基金囊括了相关行业的股票,非行业主题基金也往往会因为基金经理的选股偏好而带上特定的投资风格。所以你可以把公募基金当成工具,自己来进行主动操作。像指数基金,特别是行业指数基金,就具有明显的工具属性。

公募基金的信托属性是什么呢?就是基于对基金管理人(基金公司、基金经理)的信任,认购或申购基金后,将资金委托给管理人。由管理人代为管理,投资者并不需要自己进行主动操作。绝大多数全市场的主动管理型基金,就具有典型的信托属性。

两者的投资逻辑是完全不同的。前者是把公募基金当成工具使用,自己主动操作,投资收益完全由其操作水平决定。而后者的逻辑基石是信任,投资者可以不懂投资,也不需要懂,全权委托管理人操作,不需要过度关注市场。

所以,你以何种思维来理解公募基金,投资逻辑和投资方法大相径庭,收益差别可能也会很大。我们认为:对绝大多数投资者而言,公募基金的信托属性要远高于工具属性。

若按工具来定位,投资者需要提前判断与预测市场风格,然后从基金池里选择合适的基金经理。这项工作从后视镜看很简单,但面向未来却非常困难。市场风格的判断、市场优势行业的预测,这都是公认的难题。即便是专业的基金经理,也很少有人能够持续多次地预测准确。

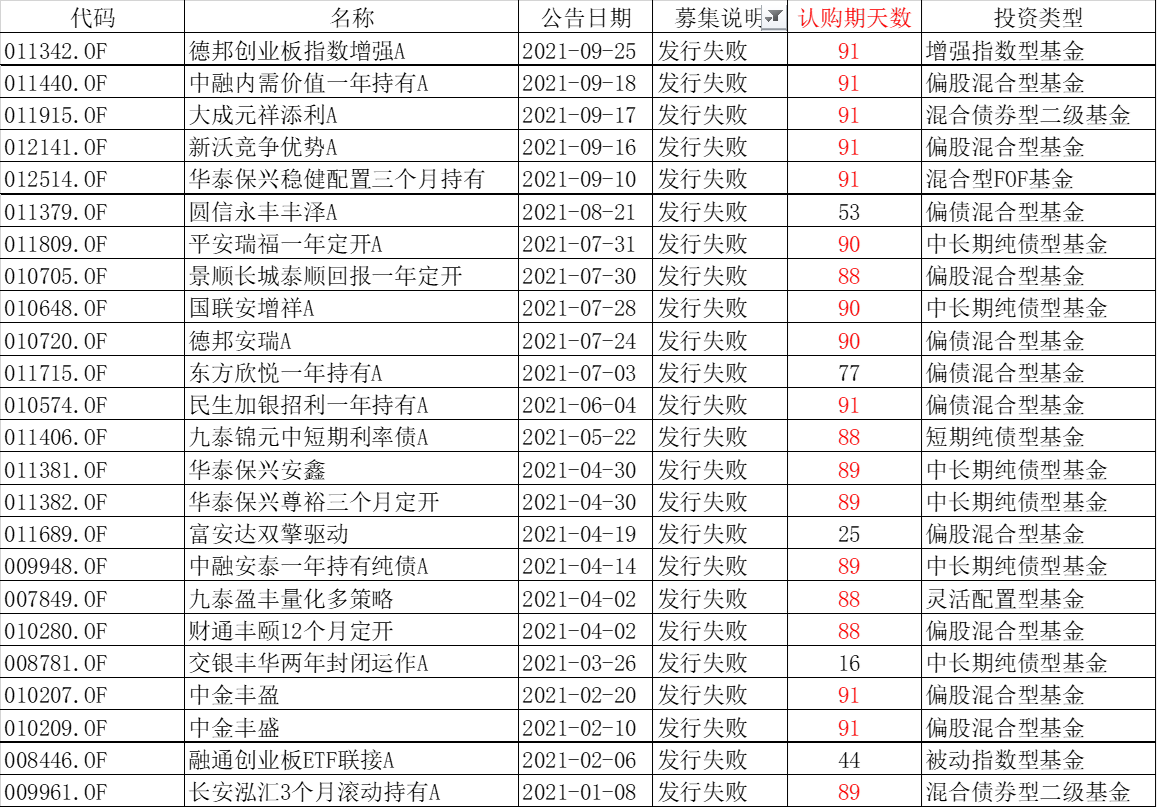

尽管没有每次都预测市场风格成功的基金经理,但因为市场上有足够多的基金经理,各有各的思路,不管市场风格如何变化,总有一批基金经理会受到投资者的关注与资金的追捧。现实是:相关风格与行业的基金在主要上涨时段规模小,持有人数量少。等到行情将尽,市场风格要发生调整之际,却又是基金规模很大,持有人众多的景象了。可以说,后知后觉是普通人投资基金的常态,想把基金当做工具给运用好,做好轮动操作,这特别困难。

二、工具属性:以炒股的思维频繁交易

纵观网友在基金投资社区中的发帖,我们很容易看到其中的炒股思维,也就是把公募基金当成工具在使用,频繁交易。比较典型的有三种:追逐热点、短期持有、过度聚焦当下。

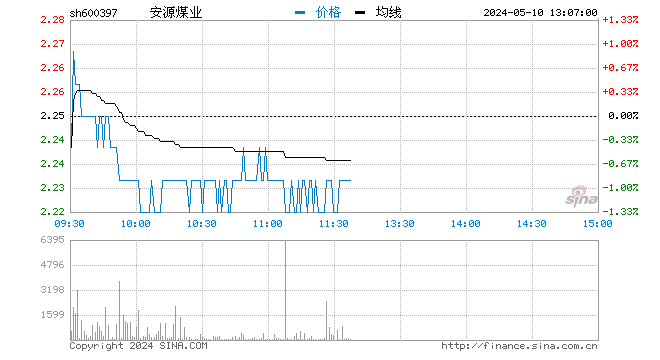

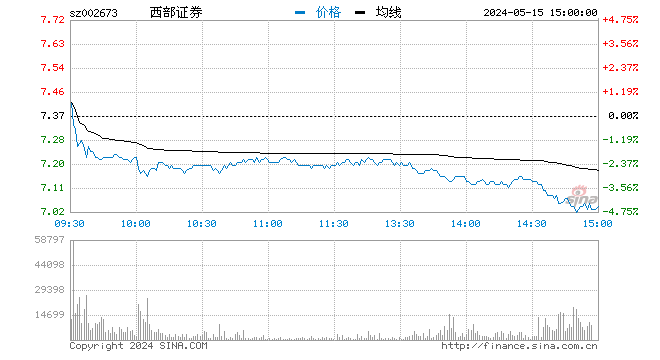

2021年的A股市场热点轮动频繁,今年表现较差的消费类基金,年初曾是热捧的对象。在春季的反弹行情里,医疗类、半导体类基金又是热捧的对象。近期,新能源、周期类、中小盘基金也成为新宠。把基金当做投机工具定位,很多投资者不关心所选基金经理的投资观与方法论。买入的逻辑就是看好买入后能够成为市场热点,被资金炒作,自己再通过快速交易来获利。

短期持有思维严重地影响着收益率。一方面,部分投资者贪婪眼前的短期收益,比如某些基金在一个月左右的时间里可以上涨百分之二三十,做对一个月,一年的目标就完成了。另一方面,又无比羡慕一些基金三五年的长期收益率,觉得能持有三五年,收获接近年化20%的收益率也是特别有意义的。到底是短期操作一把,还是忍受市场的起起落落,长期去完成投资目标呢?很多投资者心里想着长期,但行动上却做着短期。

对于长期投资来说,某一天是涨了一两个点还是跌了一两个点,这都不应该构成买入或卖出的依据。以买入为例,假设基金未来有相对确定的回报,在一定时段里,买在下跌的一天还是上涨的一天,这并不是十分重要。因为基金净值的高低具有相对性,今日涨了与未来相比仍然是很低的。在需要积攒份额的时段,在市场具备长期配置价值的时候,有没有重仓配置比精确到某一天买入更为重要。基金投资不是只争朝夕的事情,没必要用炒股的思维来大干快上。

用主动权益基金做超短期的投资,持有不足1个月,哪怕是使用C类份额也会有0.5%的赎回费。错过了关键性的几日,投资收益率就会打折扣。反复交易,摩擦成本的积累也会吞噬长期收益。盲目的短期基金炒作,实际上会降低基金投资的胜率。

三、信托属性:以委托专家代管的心态对待

主动权益投资有很多种能够长期取得不错业绩的投资方法,但任何长期有效的方法短期都是有可能失效的。以合理的价格买入有护城河的优质公司,做低换手率的长期投资,可以取得不错的投资成绩。均衡分散化地买入各行业的优势龙头,做有一定换手率的中长期投资,也能取得不错的成绩。做行业轮动投资,不管是基于中观行业景气还是自上而下与自下而上相结合,也能在长期投资实践中脱颖而出。立足于产业前沿,做产业处于爆发期的成长股投资,也有长期投资业绩很好的基金。

各种投资方法从长时间跨度来看,都能取得不错的成绩,但我们无法预知下个季度到底是哪一种风格的基金上涨最好。假设上述各种投资方式未来都能取得年化20%的投资成绩,最理想的投资模式是持续轮动,只享受某类风格基金的上涨时段,避开业绩排名显著下降的时段,但这种想法也只能是在后视镜里看一看了。

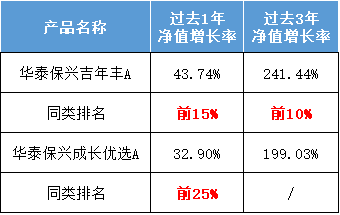

认可几种长期有效的投资方式,把基金经理当成为我们代管资产的可信赖之人,往往就能收获另一种回报。我们聘请了几位风格迥异但长期投资胜率高的基金经理,后市是什么风格,哪些是有价值值得配置的公司,我就全部托付给他们判断。他们是专家,比我懂股票投资。我所做的工作是找寻能力突出的人,持续地理解他们的投资认知。从不同的市场周期看,他们的业绩表现有的相对突出,有的相对平淡,但以更长的周期来看,他们都有望获得不错的成绩。

这就是我们追求节省时间精力,不焦虑不恐惧的基金投资方式。这也是我们追求的长期高胜率,同时适度兼顾赔率的基金投资方式。