由私募排排网主办,华西证券、玄元投资联合主办,恒泰证券、云溪基金协办,新浪财经独家合作的“第六届中国FOF&MOM基金管理人年会”,于2021年10月14日-15日在北京拉开序幕。

融智投资,是深圳市排排网投资管理股份有限公司(私募排排网)旗下的资产管理子公司。私募排排网是国内私募基金行业垂直细分领域的绝对领导者,立足于为合格投资者和私募基金管理人两端提供一站式的解决方案及服务平台。

胡泊,中国科大物理学博士,曾先后在海航期货、招商证券总部工作,6年私募基金从业经历,在多家私募担任研究总监。多年从事量化策略投资管理和研究开发,在量化策略构建和策略组合管理方面具备丰富经验。

在10月14日下午的优质私募基金专场对接会上,融智投资基金经理胡泊发表了主题演讲。

融智投资基金经理胡泊

融智投资基金经理胡泊以下为演讲全文:

各位私募管理人,各位金融机构,各位投资人,大家下午好!非常荣幸在这样一个场合能够跟各位交流一下我们排排网做FOF的整体思路和规划。

经过这一两年的发展,财富管理行业爆发性的增长,尤其是今年出现了许多爆发性的现象。

首先是私募的数量。因为协会的严格监管、严控新增,私募的数量一直维持在8800-8900家之间,没有明显的增长,反而在有些月份会有少量的下降,私募的合规性、新的备案越来越严格。

在控制私募总量的同时,私募的规模有了显著的增长,二级私募的管理规模到今年八九月份达到了5.5万亿。一方面是因为市场比较好,牛市造就了净值的增长,导致了管理规模的增长。另一方面新增的资金也在不断涌入这个市场,导致财富管理的市场有了非常显著的增长。

从私募这个细分行业来说,我们发现结构化的、头部化的现象在加剧。今年量化得到了比较大的发展,百亿级的私募显著增加。二级私募的管理规模在5.5万亿左右,90多家百亿级私募的规模占到整个二级市场的三分之一以上,由1%左右的管理人管理了三分之一的资产。而有7000多家私募所管理的规模累计还达不到五分之一,行业分化十分显著。

另一方面,股市的行情也非常分化,从1月开始核心资产的暴涨,到500指数的表现更加优异,风格特征非常明显。在这样的情况下,一些传统的、主观私募或者公募,在这样的市场上未必会有良好的表现。给了一些不是那么大的,或者说有特色的私募机构、公募机构一个新的增长契机。

我们也关注到有一些小型的公募,整个特征也会接近私募,他们的基金可能只有几个亿的规模,一两位基金经理,却迅速抓住了周期、新能源车的投资机会,迅速从几个亿的规模扩张到百亿规模。市场给了很多新兴的私募机会。其次,要注意风格转换带来的风险,沉淀下来的才是真正的精英。

第四个方面,我们关注到财富管理机构进入到大时代,各种财富管理机构如雨后春笋。排排网的规模从2019年的几十个亿,到今年代销的规模又上了一个台阶,所以这是一个财富管理的大时代,我们接触到的各家机构对财富管理都具有极大的兴趣,都想进入这个市场,这样的现象比较明显。很有可能,未来财富管理的赛道会像房地产的黄金十年一样,我们可能会迎来一个财富管理行业爆炸式增长的阶段。

再看看排排网做FOF的思路。从方法上来说,我们做FOF的价值在哪里?

FOF的方法论分为两部分:

第一是我们一定要实现FOF这个层面的增值。怎么做增值?一定要做自上而下的大类资产的配置。根据当前的市场,资产的风格特征来进行合理的大类资产配置。我们产品的定制也需要根据客户的风险收益偏好来进行配置。

另一方面,我们一定要深挖各种策略和资产,一定要自下而上地进行深入挖掘。这里特别要强调,无论是对于策略,还是资产,风格特征、行业特征都是非常重要的。这些年股市有非常明显的风格特征,跟宏观经济、细分行业的供需都有着十分密切的关系,必须要重点关注。

第三点,我们必须要注意策略的周期性或者策略的波动。我们认为量化策略的周期会更短。如果是主观的价值投资,没有两三年的周期转换,很难证明它的投资能力,是不是风口吹上去的猪,这些都是需要我们密切关注的。这一点还要跟投资人的基金属性进行匹配。

从这些角度上来说,我们才能真正实现从FOF角度的增值,也就是实现我们的价值。

为什么产品是多核驱动?多核是全天候的概念,无论是公募、私募、期权,甚至是衍生品,都需要比较多的关注,实现全市场不同策略和不同资产的配置。然后我们在组合的过程中要注意它们之间的相关性,能够有效地分散风险,捕捉收益。

另外一方面要有驱动,一定要进行动态的调整。有两方面的原因,一是我们对于市场预期的变化,整个大类资产预期回报的变化,进行动态调整。另一方面对具体投入的策略层面,业绩状况、整个表现层面,都必须密切关注。就像昨天,大家都关注到了某量化私募出现合伙人争吵的现象。这对于我们机构或者说投资人是非常需要关注的地方,因为一旦出现这种分工不明晰的问题,可能会导致净值的非理性回调以及各种风险。

怎么回避这个问题?我们觉得这种问题很难预先发现,只能通过密切的跟踪去处理。一方面尽调要深入,另一方面跟踪要更加密切,第三方面是我们最终选择策略、选择管理人,最终还是依赖于他的能力和人品,我觉得人品是更加重要的。

从整个大类资产上来讲,我们会关注各种各样的策略,主观多头、量化多头、固定收益、期货、CTA、大宗商品,我们把这些策略和资产组合在一起,进行我们对当前市场的一种表达。无论是策略,还是资产,都是我们实现对当前市场观点表达的工具。

具体来说,公募、私募里面有明显研究优势的机构,尤其是一些大型的私募也在公募化,整体的投研能力都很强。我希望它的管理规模不要影响它的投研能力展现。另外量化私募也有它的优势,甚至今年也有一些量化公募的业绩表现比较亮眼,但公募量化的策略更偏中期。量化有独特的赛道。而期货这种跟股市相关性不高的品种,也是非常重要的一大类资产策略。再加上我们的一些交易私募、另类的策略等等来丰富我们的产品线,来推动我们整个资产往前走、往前转。

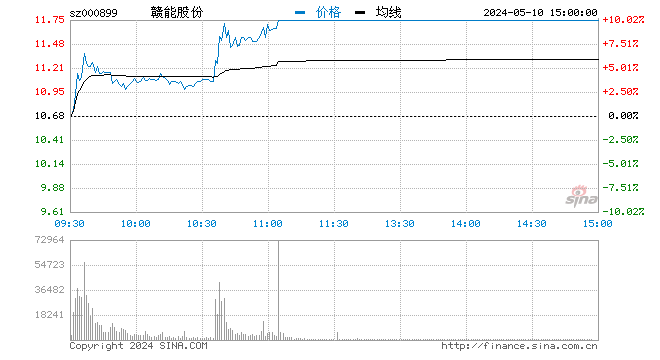

从策略表现上来说,这是截至今年8月的表现(加上9月可能会有变化),其中表现得最好的就是量化多头。这些量化机构做出的阿尔法,叠加上中证500的贝塔,表现是最好的,反观沪深300表现得不好。

在当前这个市场,大家对未来开始觉得不确定的时候,可能资金会从周期性板块向低估值等,相对来说比较适合防守的板块流动。沪深300、恒生科技指数近期出现了上涨,我们认为是因为资金在避险,显示出防御的特征。

大类资产每年都在变化,怎么抓好这类大类资产是一个重大的命题。你能够看得出今年哪一个好,你的收益就已经足够战胜很多人,所以说大类资产也有很高的价值。

我们的FOF依托了排排网的大数据,融智私募据此来实现大类资产配置,从大数据层面实现私募和策略的精确挖掘和优选。

我们的团队经验非常丰富。从客户的风险属性,我们会根据他的风险偏好定制不同的产品,可以定制成稳健的、保守的等等各种不同类型的基金。

从大类资产配置的逻辑,更多的是基钦周期,大概四年左右一个周期,跟很多大宗商品或者是工业的周期比较接近,也与央行货币政策的周期匹配。在周期的不同阶段,不同的大类资产会有不同的表现,我们更多要从这个层面来进行流动。

我们最大的优势就是排排网目前拥有的最为详实的私募数据。最基础的是私募的净值数据,我们实现了全覆盖。在这些净值数据之上,运用了各种定性、定量的模型,对基金经理的交易风格、风险收益偏好、行业配置偏好等等,用衍生数据来进行定义和标签,这是基于它的净值数据的定量和定性的分析模型之上得到的。

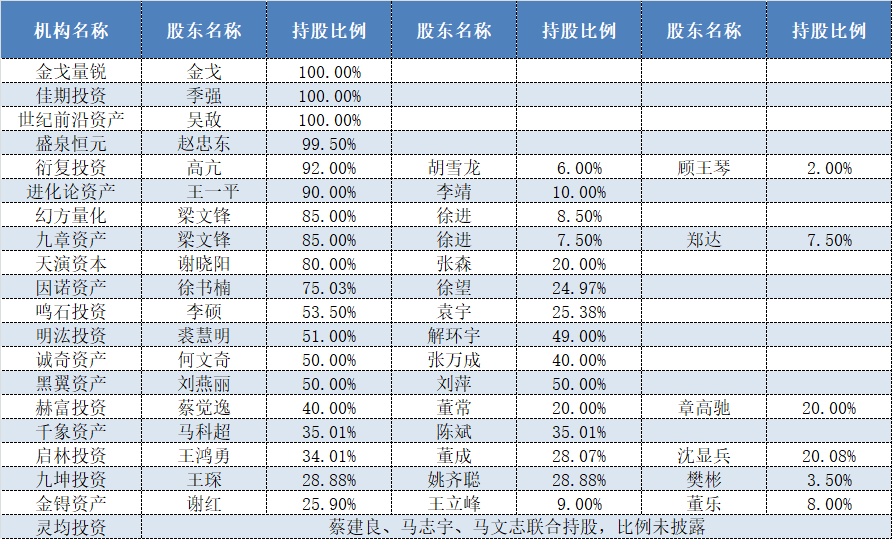

另外我们还会进行定性的尽调,从另一个维度来进行私募的画像。我们觉得私募股权的结构、合伙人的合伙机制、策略的分配和整个公司的运营机制,也是我们需要关注的一点,这些只能通过尽调来完成。目前整个排排网大概有1万多份的私募基金尽调,每年2000多份,这也是我们做FOF的优势,即大数据的优势。

我们在排排网整体的平台上也能够通过组合大师进行FOF的配置,形成我们的方案。

再看我们私募的评价体系。我们有多维的团队,包括尽调团队、算法IT工程师来进行深入的分析。

具体评价包括定量和定性评价。我们强调的是,无论定性还是定量的评价,它更多像是一个影子,策略本身才像我们这只手。各种定价指标像手的影子在某个维度上的投影。我的手可以做成一匹马的形态,但不代表我是一匹马。为了还原私募真实的策略形态,一定要从多个维度对私募进行画像,我们做尽调就是想做这样一个事情。所以无论是阿尔法,还是其他指标,我们更关注私募管理人整体的投研优势在哪里,从这些层面才能合理的对私募进行评价。

我们整体的私募投资、FOF投资也会分成三级的投顾池。

我们基于各种资产配置的模型进行配置,有各种风险评价模型、等权模型等标准的资产配置的理念模型。可以实现你理想中的或者是目标的一个策略组合,但最终我们认为,FOF更多依赖于我们对私募策略本身内部的理解,以及对未来市场的理解。

最后需要强调,FOF投资永远不是静态的投资,始终要实现两个车轮往前走,实现动态的配置。一方面要依据客户的风险收益偏好来调整,如果客户的风险收益特征发生了变化,要调整。还要对策略组合进行回顾,对市场状态进行跟踪。如果我们对大类资产的收益预期发生了变化,要配合进行调整。如果我的策略不及我的预期,要进行调整。如果我的策略没有同类策略其他家做得好,我可能会做替代。从这三个维度来进行动态的配置和调整。最终我们一定要实现动态的FOF组合。