热点栏目

热点栏目 注:该报告发布于2021年10月18日

公司深耕汽车清洗系统、微电机30余年,多年技术积累实现“量变”至“质变”,具体变化如下:

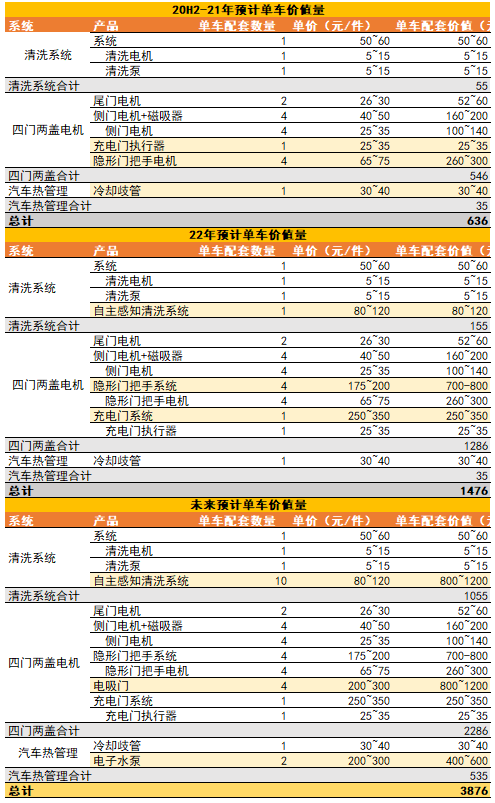

产品线的变化:单电机到系统(ASP提升)+电动化、智能化两条线(ASP提升),1)20H2前,主要产品为汽车清洗泵&清洗系统、尾门&侧门电机等,预估单车配套价值量291元。

2)20H2-21年,公司拿下了多个新能源车企的订单,将微电机的产品线扩充至四门两盖(车门+尾门盖+充电门盖),并新增汽车热管理产品冷却歧管,预估单车配套价值量上升至636元。

3)展望22年,公司微电机产品将向系统总成发展,预估单车配套价值量将上升至1476元。

4)更远期看,公司电吸门系统、电子水泵等产品有望实现量产,自主感知清洗系统有望随着L3级别智能驾驶的实现而增加用量,未来单车配套价值量有望达到3876元。

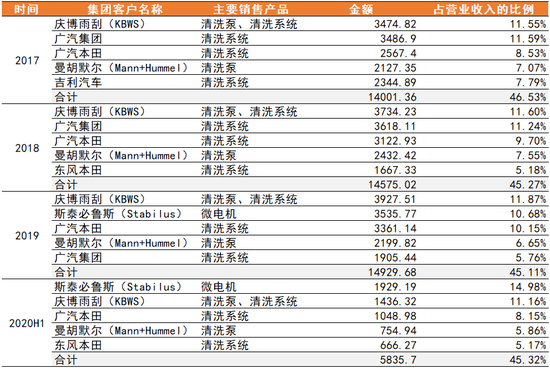

客户线:传统势力向新势力转型1)20H2前,公司客户主要为传统车企及其供应商,清洗系统的主要客户为广汽本田、东风本田、上汽通用、广汽等国内车企;清洗泵等清洗系统零配件产品主要客户为庆博雨刮、曼胡默尔等一级供应商;微电机产品的主要客户为斯泰必鲁斯等一级供应商。

2)20H2后,公司进入北美A客户、蔚来、理想、小鹏等新能源车企供应链,将随新能源汽车的放量享受公司产品的量价齐升。

公司为什么能有这些变化?

客户角度:A客户等新能源车企出于降本需求,开始寻找Tier 0.5级的供应商,为公司做系统集成奠定基础。传统汽车的供应链的管理模式为车企—一级—二级供应商,公司的微电机产品主要作为二级供应商向车企供货,清洗系统作为一级供应商主要对国内车企供货。而以A客户为首的新能源车企在供应商管理时,是直接跳过一级供应商,让二级供应商作为TIER 0.5级供应商,主要目的是降本。公司角度:1)产品层面,新产品与公司产品有技术共通性。新产品隐形门把手系统、充电门系统等电机的核心技术要求与尾门&侧门电机相近,主要集中在扭矩和噪音控制上;自主感知清洗系统为公司传统清洗系统产品的升级;热管理产品冷却歧管的核心技术与公司积累的注塑、焊接工艺相通;2)销售优势:公司实控人的儿子许恒帅技术和销售经验丰富,助力公司拿下北美A客户的订单。许恒帅机械工程专业出身,曾任加拿大三菱电子技术类销售经理,16年加入公司后组建了子公司美国恒帅,并借此拿下了北美A客户的订单。这篇有道,作为第一版研究,主要讲产品线、客户变化及带来的弹性,而后续第二篇我们将对竞争格局再做分析。

1、公司背景

1.1、公司历史沿革

1991年-2001年:成立恒帅微电机厂,通过外购电机进行汽车清洗泵的组装;2001年2月:与澳大利亚联合有限公司合资成立宁波恒帅微电机有限公司,开始涉足电机开发和制造。2001年2月,恒帅微电机厂与澳大利亚联合有限公司在中国境内建立合资企业宁波恒帅微电机有限公司,开始从事电机的开发和制造,其中恒帅微电机厂、澳大利亚联合有限公司分别持股75%/25%;2009年:公司进入快速发展期:2009-2011:清洗系统进入一汽、上汽、上汽通用、广汽等一级供应商体系;2011年:清洗泵进入宝马、奔驰的供应商体系(二级供应商);2013年:清洗系统进入广汽本田核心供应商体系,后备箱及侧门电机进入斯泰必鲁斯供应商体系;2014年6月:完成股权变更,恒帅有限从合资变更为内资。2014年6月,澳大利亚联合有限公司与俞国梅(许宁宁妻子)签订《股权转让合同》,将25%的公司股权转让给俞国梅;2018年6月:恒帅微电机厂将其持有的75%股权转让给恒帅投资(许宁宁100%持股);2018年12月:员工持股平台宁波玉米对公司完成增资。恒帅投资、俞国梅、宁波玉米股权占比分别为71.45%/23.82%/4.74%;2019年6月:创立子公司美国恒帅,开始全球化布局;2021年4月:创业板上市。1.2、股权结构集中,上市前为夫妻型家族企业

公司实际控制人为许宁宁、俞国梅夫妇,直接或间接共持有公司71.57%的股权。其中,许宁宁通过恒帅投资间接控股53.59%,通过员工持股平台宁波玉米间接控股0.12%;俞国梅直接持有公司17.86%的股权。公司共拥有全资子公司五家。1)清远恒帅、沈阳恒帅:为公司华北、华南地区生产基地,设立为满足当地客户采购需求;2)武汉恒帅:为公司21年5月新设立公司,我们推测该子公司将作为华中地区生产基地之一,以满足当地客户采购需求;3)通宁电子:公司募投项目的实施主体之一;4)美国恒帅:主要负责北美市场业务开拓。图:公司股权结构图(截至2021年10月)

数据来源:恒帅股份招股说明书、天风证券

2、看过往:

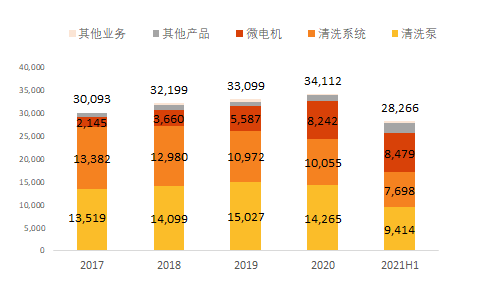

17-20年营收3.0/3.2/3.3/3.4亿元,其中20年清洗泵收入1.4亿元,清洗系统1.0亿元,微电机0.8亿元,共占总收入比重95.5%,其余收入来自清洗系统配件、液位传感器、模具、废料销售等。

21H1营收大幅增长至2.8亿元,同比+119.5%。其中:清洗泵&清洗系统合计收入1.71亿元,同比+74.8%,微电机8479万元,同比+220.34%,其他收入2129万元,同比+484.8%。

图:公司2017-2021H1营业收入构成(单位:万元)

数据来源:恒帅股份招股说明书、天风证券

17-20年:清洗泵&清洗系统营收下滑,微电机营收上升。

1)清洗泵&清洗系统:受我国汽车销量下跌影响,营收出现下滑;2017-2020年,我国汽车销量分别为2888/2808/2577/2531万辆,呈现逐年下降趋势;而公司清洗系统的主要客户为广汽、广汽本田、东风本田、东风汽车、上汽通用等国内车企。

2)微电机:对斯泰必鲁斯供应的侧门和尾门电机出货量不断增大,业务营收上升较快。公司2013年进入斯泰必鲁斯(Stabilus)供应商体系,后备箱及侧门电机在 2014年开始交样,2016 -2017年获得量产许可,2017年开始供货量快速爬坡。2017-2020H1,斯泰必鲁斯创造收入分别占公司微电机总收入12%/44%/63%/73%,为公司微电机业务营收增长的主要原因。

表:公司17-20H1前五大客户

数据来源:恒帅股份招股说明书、天风证券

图:斯泰必鲁斯贡献收入及占微电机总收入比例

数据来源:恒帅股份招股说明书、天风证券

21H1:根据公司2020-21H1新签订单,我们推测21H1营收大幅增长主要系:

1)清洗泵&清洗系统:21H1较20H1,合计收入共增加7322万元。其中20H2较20H1收入增加了4742万元,从新签订单来看,20H2已量产或开始量产订单包括:A公司1款、广汽新能源2款、北汽新能源1款、小鹏1款、理想1款;21H1较20H2收入增加了2580万元,从新签订单来看,21H1新增量产订单包括:A公司2款、广汽新能源1款、华人运通1款;从新增订单的客户销量及订单数额来看,我们认为清洗泵&清洗系统的增量主要来自于新增的新能源车企客户。

2)微电机:21H1较20H1,合计收入共增加5832万元。其中20H2较20H1收入增加了5595万元,从原有客户来看,公司替代了斯泰必鲁斯的日本供应商,供应量进一步攀升,从新签订单来看,20H2已量产或开始量产订单包括:A公司隐形门把手电机执行器、蔚来充电小门执行器;21H1较20H2收入增加了237万元,21H1无微电机方面新增量产订单;从新增订单的客户销量及订单数额来看,我们认为微电机业务的增量主要来自于斯泰必鲁斯以及20H2开始量产的订单(隐形门把手+充电门执行器);

3)其他收入:21H1较20H1,合计收入共增加1765万元,其中20H2较20H1收入增加了891万元、21H1较20H2收入增加了874万元。从新签订单来看,20H2开始量产订单包括:A公司冷却歧管,该订单在21H1共实现收入1479万元;从新增订单的客户销量及订单数额来看,我们认为其他业务的增量主要来自于对T客户的冷却歧管订单。

表:公司与新能源车企新签订单

数据来源:恒帅股份招股说明书、公司公告、天风证券

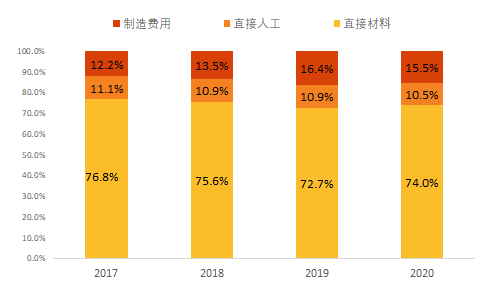

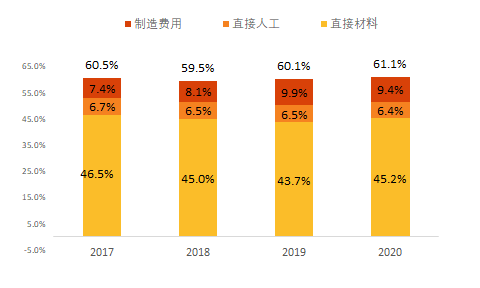

公司2017-2020年主营业务的营业成本中,直接材料、直接人工、制造费用占比分别约74%、11%、15%。

直接材料:自制比例的提升使得公司17-20年直接材料占比呈下降趋势。电机的直接材料有五金件、电子元件、导线;清洗系统及清洗泵等产品的直接材料为塑料、橡胶件(管路);其中漆包线、塑料粒子、钢材、橡胶管(以米计量部分)为大宗物资;制造费用:产能提升使得公司17-20年制造费用占比呈上升趋势。一方面产能的提升增加了折旧摊销等固定成本,同时相关的能源消耗、工装投入、车间管理成本等进一步提升,导致公司制造费用总额呈上升趋势。图:2017-2020年公司营业成本构成

数据来源:恒帅股份招股说明书、天风证券

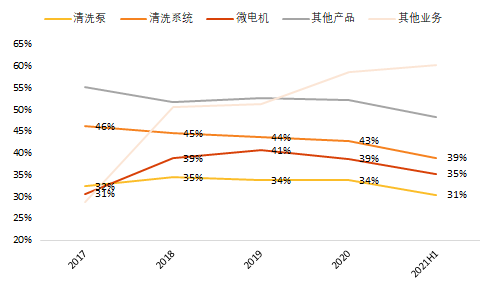

17-21H1年整体毛利率39.1%/39.9%/39.1%/38.6%/36.2%。其中20年清洗泵34%,清洗系统43%,微电机39%。

图:公司2017-2021H1分业务毛利率(单位:%)

数据来源:恒帅股份招股说明书、天风证券

公司毛利率较高,主要系:

1)公司实现了平台化、标准化、自动化生产,产品规格较少,规模效应下制造成本更低、产品临界的共用率更高;

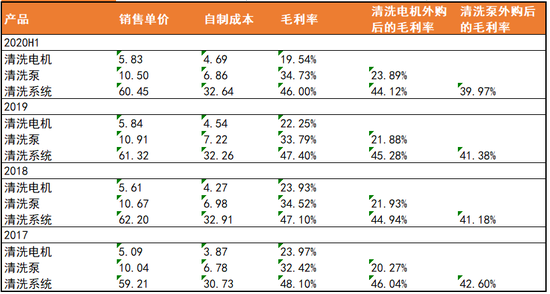

2)清洗系统方面实现了核心零配件自供(微电机、清洗泵均为自制),量化表现为17-20H1清洗电机自制提高清洗泵毛利率10-13pct,清洗电机+清洗泵自制提高清洗系统毛利率5-6pct。

图:假设公司清洗电机或清洗泵均为外购而非自制,测算其对相应产品的毛利率影响(单位:元/件,%)

数据来源:恒帅股份招股说明书、天风证券

另一方面,公司毛利率18年后呈现逐年下滑趋势,我们认为主要系:

1)售价端:年降条款导致销售均价下降,为进入新客户供应链牺牲部分毛利。

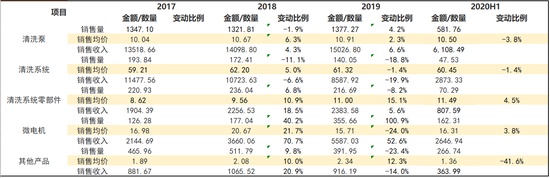

清洁泵&清洁系统:通过公司主要产品的量价拆分可以看出,清洁泵&清洁系统的销售均价下降明显,清洁泵由18年的10.67元/件降至20H1的10.50元/件,清洁系统由18年的62.20元/套降至20H1的60.45元/套,且根据公司交流口径,至2021H1公司清洁泵、清洁系统的均价进一步下降至10元/件、55元/套。我们认为,价格下降主要因公司清洁系统业务为标准化生产,对客户销售的产品规格较少,因此制造业的年降效应会使得产品下降明显。微电机:17-20H1公司微电机的平均单价分别为16.98 /20.67 /15.71 /16.31 元/件,20H1单价对比18年,下降较多;销售均价的下滑主要因价格更高的风扇电机收入占比下降,价格更低的ABS 电机收入占比上升,同时对斯泰必鲁斯出货产品价格与公司微电机产品均价相差不大。我们认为,公司20年-21H1微电机业务毛利率下降,从售价端来说,主要系公司对斯泰必鲁斯供货有年降条款+为进入A公司供应链,牺牲了一部分毛利。表:公司2017-2020H1主要产品量价拆分(单位:万元、万件(套)、元/件(套))

数据来源:恒帅股份招股说明书、天风证券

2)成本端:通过计算各项营业成本占营收比例,我们发现18-20年公司毛利率下降,一部分原因是受到了制造费用增加的挤压。

17-20年,公司制造费用成本占总营收7.4%/8.1%/9.9%/9.4%,制造费用占比增加挤压了毛利率。17-20年,由于公司加大了对生产设备、生产基地的投入,但新增产出并未能完全覆盖折旧摊销等固定成本,使得公司的毛利率在一定程度上受到了制造费用增加的挤压。

图:公司2017-2020年营业成本占营收比例

数据来源:恒帅股份招股说明书、公司公告、天风证券

3、迎未来:从零件到系统集成,新能源A客户Tier 0.5级核心供应商

将各产品预估均价求和,我们发现公司产品的单车配套价值量将有较大增长:

20H2-21年:单车价值量由291元增至636元,增量来自对A客户的隐形门把手电机(全套4个共280元)、冷却歧管(35元),以及对蔚来的充电门执行器(30元);22年:单车价值量进一步增至1476元,增量来自对A客户的自主感知清洗系统(100元)、隐形门把手系统(全套4个共750元)、充电门系统(300元);往后看,单车价值量有望增至约3876元,公司目前正在着手布局新产品电吸门系统(全套4个共1000元)、自主感知清洗系统(100*10=1000元)、电子水泵(全套2个共500元)等,有望在23年及以后研发成功并实现量产。表:公司产品单车配套价值量预计(单位:元,标黄项目为各时间段新增量产产品,总价为各产品均价求和)

数据来源:恒帅股份招股说明书、产业调研信息、天风证券

3.1、微电机:新业务与公司在侧门、尾门电机上积累的的技术具有共通性,A客户降本需求使公司得以直接供应系统总成

技术共通性:四门两盖(车门+尾门盖+充电门盖)产品的核心需求都是大扭矩+低噪音

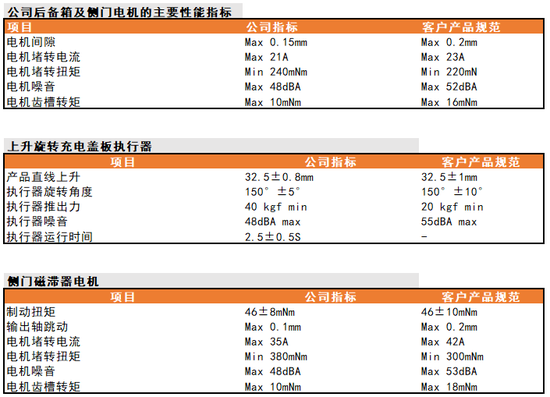

1)公司经过多年技术积累,尾门、侧门电机的核心技术指标高于行业水平:

自主研发的生产线实现了电机装配的精度和一致性;堵转扭矩、齿槽转矩、同步性、耐久性、噪音控制等方面的技术指标均高于行业水平。2)新产品隐形门把手+充电门+电吸门系统:

最核心的需求是要能解决极端天气(如结冰)下的破冰问题:在冰雪天气下,隐形门把手、充电门、电吸门均要求扭矩够大,能在结冰的情况下破冰并实现弹出;与尾门、侧门电机相似,新产品同样要求噪音低、系统弹出时电机能匀速运行、耐久性强等。图:电动尾门撑杆

图:电吸门

图:隐形门把手

图:充电门盖

表:公司主要电机产品性能指标

数据来源:恒帅股份招股说明书、天风证券

A客户降本需求为公司从电机向系统总成发展提供了机会,单车价值量得以大幅提高

传统车企偏向于通过一级供应商(如斯泰必鲁斯、博泽等)购买系统总成,一级供应商再向二级供应商(如公司)购买微电机等产品进行系统总成的组装;A客户等新能源车企对降本的需求较大,使得他们更愿意跳过一级供应商,直接找到中国的二级供应商作为TIER 0.5供应商做系统总成。我们预计,公司新产品隐形门把手、充电门、侧开门电机+磁吸器将在22年供应A客户全车型,电吸门系统有望在未来通过认证并实现量产。

3.2、清洗系统:清洗电机-清洗泵-清洗系统集成化生产提高盈利能力,下一代产品自主感知清洗系统将带来增量

1)清洗系统:通过清洗电机、清洗泵等核心零部件自制,17-20H1提高了毛利率5-6pct;技术方面,公司从电路控制、焊接工艺、透气通道设计技术等多维度出发,实现电机散热、快速排水、长使用寿命。

图:清洗系统

2)下一代产品自主感知清洗系统:基于清洗电机和清洗泵的技术积累,公司着手布局控制单元的自主清洗的技术储备,智能清洗泵输出功率是普通泵两倍,并且具备压力攀升快速、传送压力损失小、使用寿命长等特点,实现了和上级控制单元的自动交互通信、自诊断、自我保护功能。我们预计,乐观情况下公司产品将在22Q4对A客户供货,第一步将实现上级控制单元的主动清洗,单车价值量约100元;中长期看,智能驾驶发展至L3级别时单车清洗系统需求或达到10个以上,单车价值量有望增至100*10=1000元以上。

表:公司清洗系统主要产品性能指标

数据来源:恒帅股份招股说明书、天风证券

3.3、热管理产品:新产品冷却歧管通过A客户全球独供认证,电子水泵的研发积极推进中

1)冷却歧管:冷却歧管焊接面多且结构复杂,在耐高压、耐高低温、焊接后产品整体平面度和轮廓度上均有较高技术要求。

该技术与公司在清洗泵方面积累的注塑、焊接、设备研发集成等技术互通。公司冷却歧管在20H2通过T客户全球独供认证,通过三花、拓普向A客户供货。公司冷却歧管21H1实现收入约1479万元,单车价值量约35元,对应21H1对A客户供应产品达42.3万套。图:冷却歧管

2)电子水泵:当前处于研发阶段。

相关技术与公司在电机、电子控制单元、有刷循环泵等方面的技术相通。基于我们乐观预计,该产品有望在23年导入A客户供应链,单车价值量约500元(应用于空调、电池电机热管理系统)。4、A客户业务弹性测算

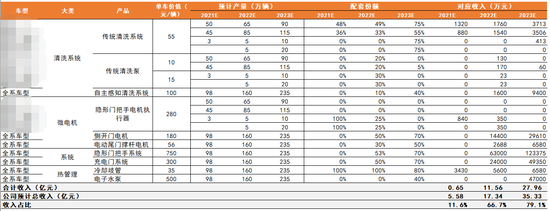

核心假设:

1)电机类产品及系统总成:将配套供应A客户全球工厂,隐形门把手系统22年在A客户配套份额53%,充电门系统、侧开门电机+磁吸器22年在A客户配套份额50%,后升至70%;电动尾门撑杆电机22年在A客户配套份额30%,后升至50%;

2)清洗系统:传统清洗系统21-22年配套供应A客户国内工厂(份额80%),23年公司北美生产基地投入使用,将配套供应A客户国内+北美工厂(份额75%);自主感知清洗系统22Q4开始供应,22-23年份额为10%/40%;

3)热管理产品:冷却歧管21-22年对A客户全球独供(份额100%),23年份额降至80%;电子水泵23年开始供货,对A客户配套份额40%。

4)A客户产量:21-23年分别为98/160/235万辆。

对应收入:预计A客户21-23年将为公司贡献收入0.65/11.56/27.96亿元,对应营收占比11.6%/66.7%/79.1%。

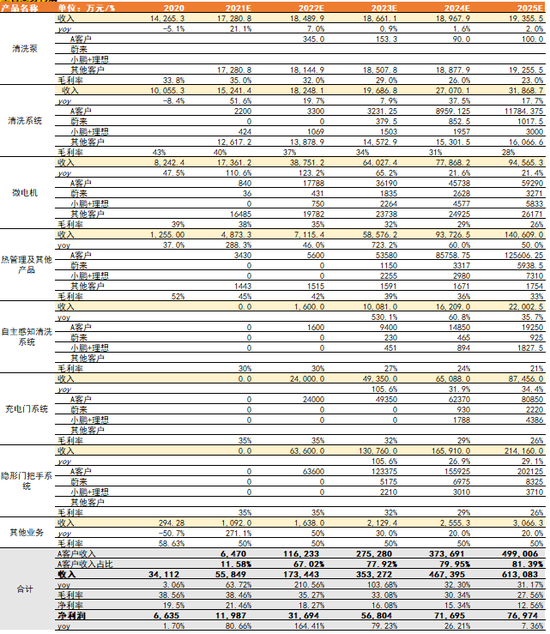

表:A客户21-23年业务弹性测算

注:各产品预估单车价值量为产业内各产品均价

5、业绩测算和投资建议

传统车企方面:考虑到公司新进入广汽新能源、北汽新能源等公司的供应链,我们假设:

1)清洗泵:21年清洗泵业务收入较19年增长15%,22-23年同比增速5%/2%;

2)清洗系统:21年清洗系统业务收入较19年增长15%,22-23年同比增速10%/5%;

3)微电机:21-23年收入同比增速100%/20%/20%;

4)其他产品:21-23年收入同比增速15%/5%/5%;

5)其他业务:收入主要来自于模具及废料的销售,与公司主要产品销量呈正向关系,而21H1共实现收入约546万元,因此我们假设21年全年收入为546*2=1092万元,22-23年同比增速50%/30%。

“蔚小理”:考虑到导入A客户供应链有望为公司树立电动智能车零配件行业标杆地位,我们认为公司有望加速进入“蔚小理”等新能源车企的供应链。

核心假设:

1)销量:21-23年,蔚来销量分别为9.2/15.9/23.0万辆,小鹏销量分别为8.5/15.3/22.1万辆,理想销量分别为8.6/16.5/23.0万辆;

2)配套份额:

蔚来:23年清洗系统、自主感知清洗系统分别为30%/10%;隐形门把手系统23年30%,充电门执行器21-22年ES6份额30%、23年全车型30%,尾门&侧开门电机22-23年分别为10%/30%;电子水泵23年10%。小鹏:21-23年清洗系统30%,23年自主感知清洗系统10%;23年隐形门把手系统、充电门执行器分别为10%/20%,22-23年尾门&侧开门电机分别为10%/20%;电子水泵23年10%。理想:21-23年清洗系统30%/45%/45%,23年自主感知清洗系统10%;23年充电门执行器份额10%,尾门&侧开门电机22-23年分别为10%/20%;电子水泵23年10%。公司收入预测:基于我们对A客户、“蔚小理”、传统车企创造的收入预测,我们预计:

公司21-23年将实现收入5.6/17.3/35.3亿元,同比增速+64%/+211%/+104%。

毛利率:假设公司新产品量产首年系统总成、电机的毛利率分别为35%、40%,同时基于公司原有业务毛利率,假设各业务毛利率以每年3%的速度递减;净利润:假设21-23年费用率为17%。我们预计:公司21-23年归母净利润1.2/3.2/5.7亿元,同比增速+81%/+164%/+79%。

表:21-25年公司盈利预测(单位:万元,%)

预计21-23年公司归母净利润1.2/3.2/5.7亿元,对应21-23年PE为98、35、20X,给予“重点推荐”评级。

集虎卡,开鸿运!最高拆522元惊喜福袋!