来源:环球老虎财经app

360宣布转型B端业务,向奇安信“正面宣战”,两家本是同根生的A股上市公司,为何总是短兵相接?

1月26日,周鸿祎发布内部全员信称,360将全面转型数字安全,开启面向政企服务的“增量市场”。

戏谑的是,在这一领域,周鸿祎将面对的最大对手,是原先承载360企服业务,后分拆登录科创板的奇安信,彼时双方曾有协议,一个做toB一个做toC,井水不犯河水。

不过,对于360而言,比起跟“曾经的自己”正面竞争的尴尬,更重要的是想尽一切办法寻找增量,完成18年借壳回A时立下的业绩对赌,给投资人们一个交代。

回归“安全”老本行

内部信中,周鸿祎表示,2022年数字安全开启了全新的增量市场,360将全面转型为数字安全公司,投身产业数字化,并承诺“转型不裁员,新年还招人”。

关于业务层面的变化,以服务企业转型为例:360安全卫士等互联网产品要为中小企业提供免费的安全和SaaS化服务,降低中小企业数字化成本;政企安全要面向企业提供数字安全能力体系;大数据智能业务要为城市安全把好生命线;智慧生活业务要为企业安防拓展新场景。

此举意味着360将从toC的安全软件产品,转向toB以及toG的综合安全服务。在给中小企业提供“免费安全服务”提升市场规模的基础上,商业模式也将从原先的流量广告变现,转向向大企业和政府机构收取综合服务费用。

有市场人士认为,此举或因原toC安全业务陷入颓势,而近年来360经历了小贷业务转化流量、跨界投资等诸多尝试,除了招引争议与话题实效甚微,只能“无奈回归”。

除了A股的三六零,孵化于360集团,被分拆去美股上市的360数科,也正努力从互金业务,逐渐向小微企业“经营贷”业务倾斜。根据2021三季报披露,360数科的合作金融机构通过平台向小微企业提供了80亿元的贷款额度,较二季度的71亿元增加了12.7%。

相比360数科的”金融科技“属性,已无股权关系的“兄弟”A股360,选择向”数字科技“转型,已然是风口以及公司战略的转变。虽然都带有”科技“属性,但实际上已进入了新的阶段。

在宣布转型的同时,周鸿祎还不忘“蹭”上近期大热的元宇宙概念:新近勃兴的元宇宙,将虚拟和现实的风险推向了极致,对360来说,这是一个巨大的机遇,是一块新兴的市场。“数字安全时代,当仁不让,舍我其谁!”

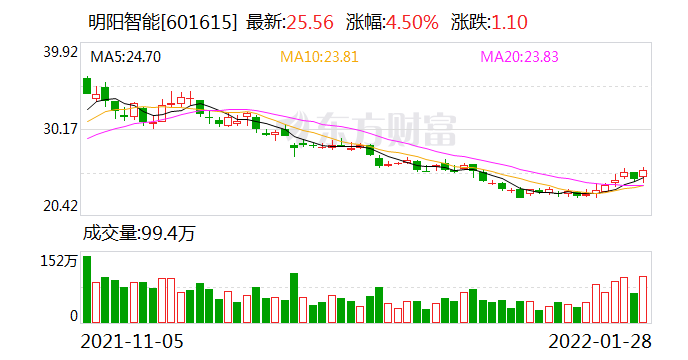

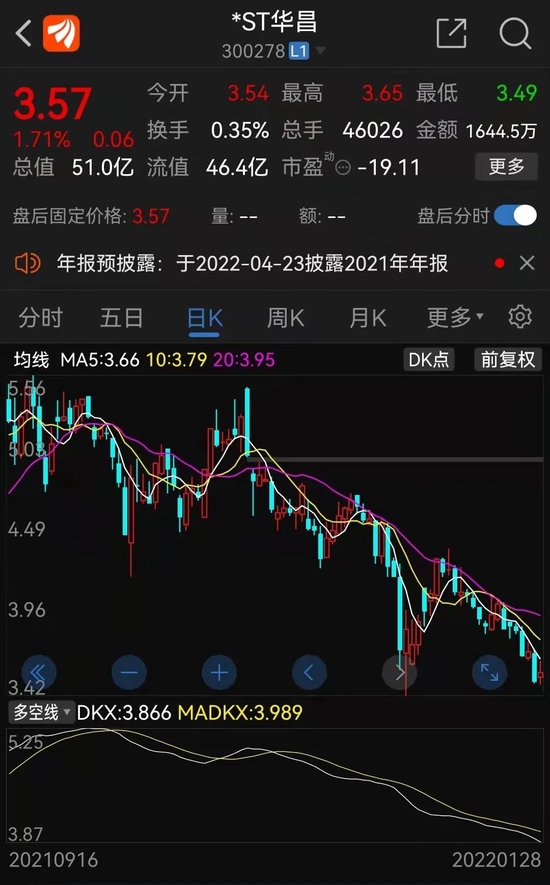

不过市场仍旧不太感冒,从股价表现看,360继续大幅度下跌,年前7个交易日跌超17%,股价已跌破11元,市值回到746亿元,创出2018年借壳上市以来的新低。

最大对手:奇安信

其实,早在去年初,360“回A首次定增”,就能看出进军企服的明显信号。

2021年1月5日晚间,360发布公告称,将以12.93元/股的价格非公开发行3.81亿股股份,预计将募资49.3亿元,定增对象共17家,多为国资背景。

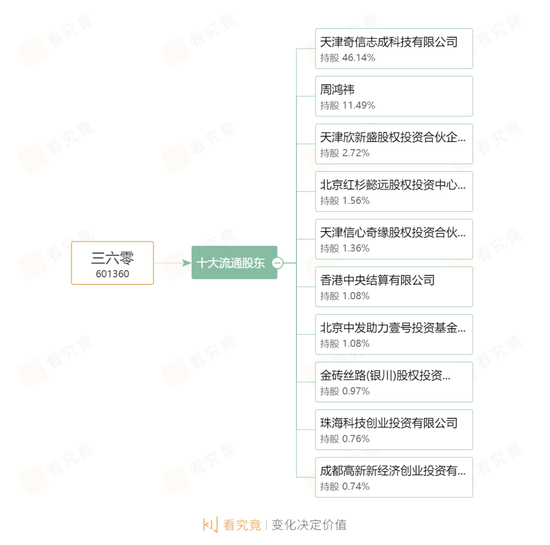

完成后,公司控股股东及实控人不发生变化,周鸿祎仍掌握绝对话语权。其直接持股比例将从12.14%下降至11.49%,但通过间接控制奇信志成与天津众信的持股,仍合计控制三六零60.3%的股权。

彼时,有市场观点认为,从这笔近50亿的募资用途看,主要是对企服业务的进一步加码。从引入对象看,几位地方国资股东与360政企安全业务在成都、珠海、天津和上海等地区的布局高度一致,或许与政企客户“深度绑定”才是360发布定增的更大意义。

而在1月4日,也就是周鸿祎“牵手国家队”的前一日,刚从360拆分的奇安信,官宣了与腾讯安全的战略合作伙伴关系,3月又进一步宣布了与阿里云的战略合作。

公开资料显示,奇安信成立于2014年6月,原为360集团旗下的企业安全板块。而这家公司自诞生之初,似乎就是为了分家做准备。

2003年,曾任职于新华的社齐向东,加盟周鸿祎创办的3721任总经理,此后两人共同创办了奇虎360。2011年,奇虎360上市,上市前两位两位联合创始人分别持有21.5%、12.43%的股权。

2016年,360从美股私有化退市,周鸿祎也与齐向东签署了“分家协议”。在360回归A股借壳上市时,齐向东仅持有360公司1.79%的股份,且退出了高管行列。与此同时,齐向东个人出资10.67亿获得了奇安信41.25%股权。

关于同业竞争,双方曾有协定,周鸿祎控制的360将主要针对ToC安全业务,而齐向东控制的奇安信主要从事政企方向的ToB安全业务。两家公司貌似“和平分家”,井水不犯河水。

然而,奇安信拆分后,2020年成功登录科创板,并迅速拥抱了十年前在“3Q大战”打得不可开交的“老对手”腾讯;360近两年也毫不避讳,公开抢夺政企业务市场份额。

两家本出自同门的网安巨头,正在资本市场展开正面竞争,战火愈烧愈烈。

百亿解禁“威胁”

为何360“不守约定”,盯上了对方的蛋糕?或也是2C业务陷入颓势,迫于投资人压力的无奈之举。

2017年底,360谋求私有化回A时,曾引入众多投资人。由于参与者之众,运作手法之繁复,A股市场前无古人,后也作为“回A”操作的经典案例,引发广泛讨论与研究。

根据当时公告,参投的共有40多家股东,可大致分为四类:4家大型银行、5家险资。3家实业民企和24个“持股平台”,其中包括卢志强的“泛海系”、王健林之子王思聪、光线传媒董事长王长田旗下公司等。

而在间接参股360的A股公司中,中信国安(维权)持股量较大,出资额逾20亿元,预计合计持股占比4.46%。其次是天业股份,出资逾6亿元。其余出资2亿元以上的参股上市公司还有:中南文化(维权)、电广传媒、雅克科技、浙江永强、三七互娱等。

私有化之前,市场普遍呈乐观态度,中金公司还曾做出预测,如果奇虎360回归A股,市值将高达3800亿元人民币,相当于市值扩大近7倍,而这一估值还未算上“IP”溢价,也就是360与明星企业家周鸿祎的品牌效应。中美两个市场巨大的资本溢价差距,成为各路资本角逐奇虎360的原因。

现实总是比理想残酷。360回A后始终未能得到资本市场的认可,近两年深陷“对赌协议风险”质疑,股价一路暴跌。

根据2018年回A时签署的对赌协议。2017年至2020年,360科技扣非净利润需要分别不低于22亿元、29亿元、38亿元、41.5亿元,合计高达130.5亿元,否则需要进行股份及现金补偿。

2021年4月,360交出了最终答卷,虽然2020年营收同比下滑9.55%,录得116.15亿元,归属上市公司股东的扣非净利同比下滑27.74%,录得25.5亿。但2017年度至2020年度的业绩承诺期间内,公司累计实现扣非归母净利137.52亿元,较约定超额7.02亿元,勉强完成对赌。

而对于长期巨额亏损,毛利率低于同行的360而言,达成对赌不等于“危机”解除。若不能在基本面有所改善,留住股东的心,公司将面临数百亿的巨额解禁潮。

来源:看究竟APP

据悉,截至2021年7月,上述所有参与私有化的股东股份已悉数解禁,并已多次操作减持。

最新数据显示,截止2021年三季度末,360私有化时接纳融资的境内平台之一——天津奇信志成科技有限公司持有360公司46.14%的股份。以360当前市值746亿元计算,相当于至少还有344亿元“待减持”在路上。

业内人士对此指出,如果解禁股票的规模太大,不大可能在二级市场直接减持,有可能采取协议转让或者大宗交易的方式,“但都会对二级资本市场的投资者在心理上造成冲击。”接下来要看转型后的360,能不能赢回投资人的信任。

集虎卡,开鸿运!最高拆522元惊喜福袋!